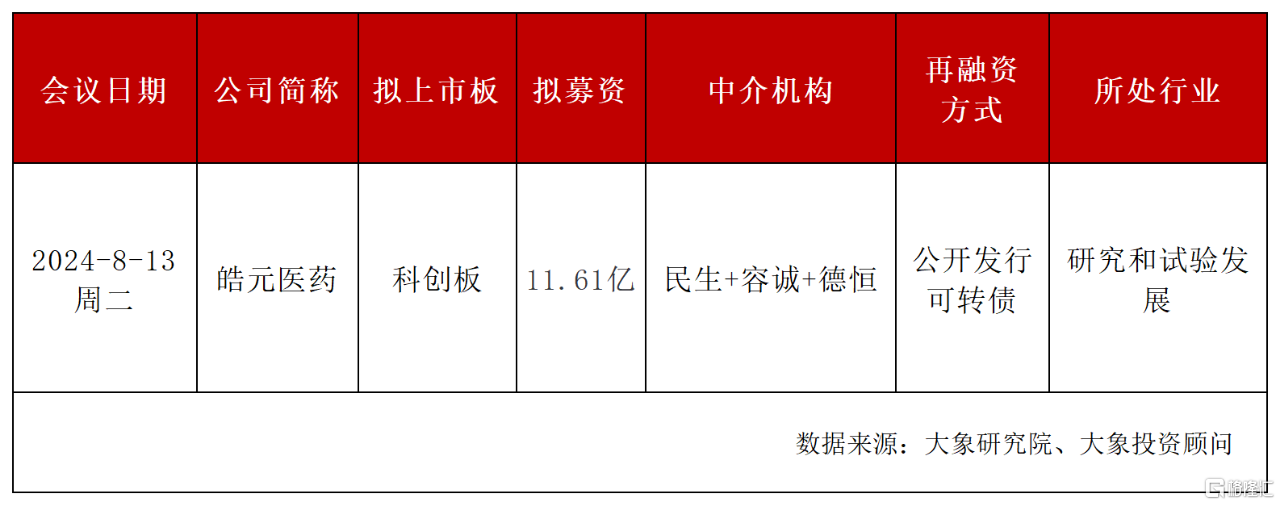

上交所上市审核委员会定于2024年8月13日召开2024年第19次上市审核委员会审议会议,皓元医药(再融资)获通过。

皓元医药此次公开发行可转债拟募资11.61亿元。值得注意的是,公司2021年IPO时募资12.09亿元,可以看出,本次可转债拟募资金额,已接近其IPO时的融资额。

对于比肩IPO首发的发债规模,上交所在问询中提到,实施本次融资的必要性及合理性,是否过度融资。

皓元医药(再融资)获通过

上海皓元医药股份有限公司是一家专注于为全球制药和生物医药行业提供专业高效的小分子及新分子类型药物CRO&CDMO服务的平台型高新技术企业,主要业务包括小分子及新分子类型药物发现领域的分子砌块和工具化合物的研发,小分子及新分子类型药物原料药、中间体的工艺开发和生产技术改进,以及制剂的药学研发、注册及生产,致力于打造覆盖药物研发及生产“起始物料—中间体—原料药—制剂” 的一体化服务平台,加速赋能全球合作伙伴实现从临床前到商业化生产的全过程。公司目前在全球范围内拥有约7,000家合作伙伴。

公司再融资项目在2023年5月25日获受理,2023年6月5日交易所对其发出首轮问询。

再融资保荐机构为民生证券,发行人会计师为容诚,律师为德恒。

公司凭借在药物化学和有机合成领域的技术优势,和多年深耕小分子药物研发行业的经验,形成了集研发、生产及销售为一体的分子砌块和工具化合物供应平台;平台为客户提供数万种结构新颖、功能多样的分子砌块和工具化合物,其中自主合成的分子砌块和工具化合物超过18,000种,同时致力于提供高难度、高附加值分子砌块和工具化合物定制合成等技术服务。

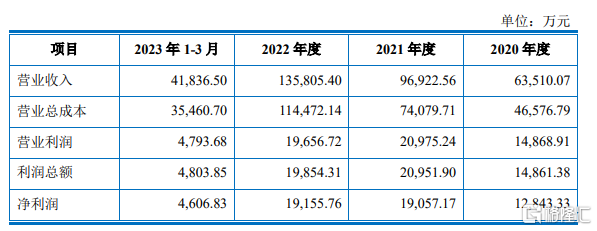

财务指标:

2020年-2022年及2023年1-3月,皓元医药营业收入分别为6.35亿元,9.69亿元,13.58亿元及4.18亿元;同期净利润分别为1.28亿元,1.91亿元,1.92亿元及4606.83万元。

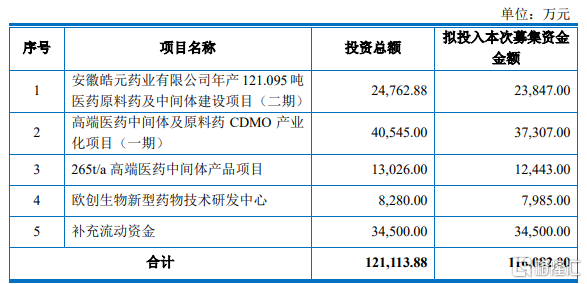

可转债募集资金情况:

皓元医药公开发行可转债,拟融资金额11.61亿元。根据规划,募集资金除了3.45亿元用于补充现金流之外,其余8.16亿元全部用在与原料药及中间体产品相关的后端业务上。

具体来看,包括:2.38亿元投资“安徽皓元年产121.095吨医药原料药及中间体建设项目(二期)”、3.73亿元投资“高端医药中间体及原料药CDMO产业化项目(一期)”、1.24亿元投资“265t/a高端医药中间体产品项目” 、7985万元投资“欧创生物新型药物技术研发中心”。

问询中,上交所要求皓元医药说明,在收入主要来源于“分子砌块和工具化合物”前端业务的情况下,募投投向后端业务的主要考虑。

数据显示,2020-2022年及2023年Q1(下称“报告期内”),皓元医药分子砌块和工具化合物的收入占比分别为54.82%、56.65%、61.34%和59.77%;后端原料药和中间体、制剂的收入占比分别为45.18%、43.45%、38.66%和 40.23%。

可以发现,一直以来前端业务占据主导地位,而随着时间推移,后端业务为皓元医药带来的收入及份额逐渐升高。

皓元医药表示,前后端业务均为当前重点业务,而发债募投注重后端业务,是为了布局一体化战略考虑。

对于实施本次融资的必要性及合理性,是否过度融资问题,皓元医药表示本次融资是公司深化“起始物料—中间体—原料药—制剂”一体化服务平台发展战略的需要,项目的建成将丰富公司的原料药、中间体产品品类,提高公司的自主生产能力,提升公司的 CDMO 服务能力,增强自身的技术储备以及新产品储备,本次融资具有必要性、合理性,不存在过度融资的情形。

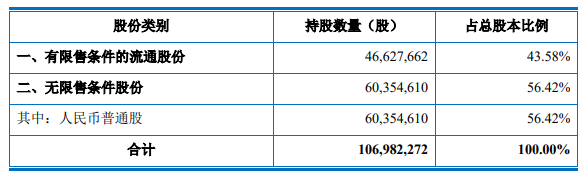

截至2023年3月31日,公司股本结构如下:

再融资审核情况

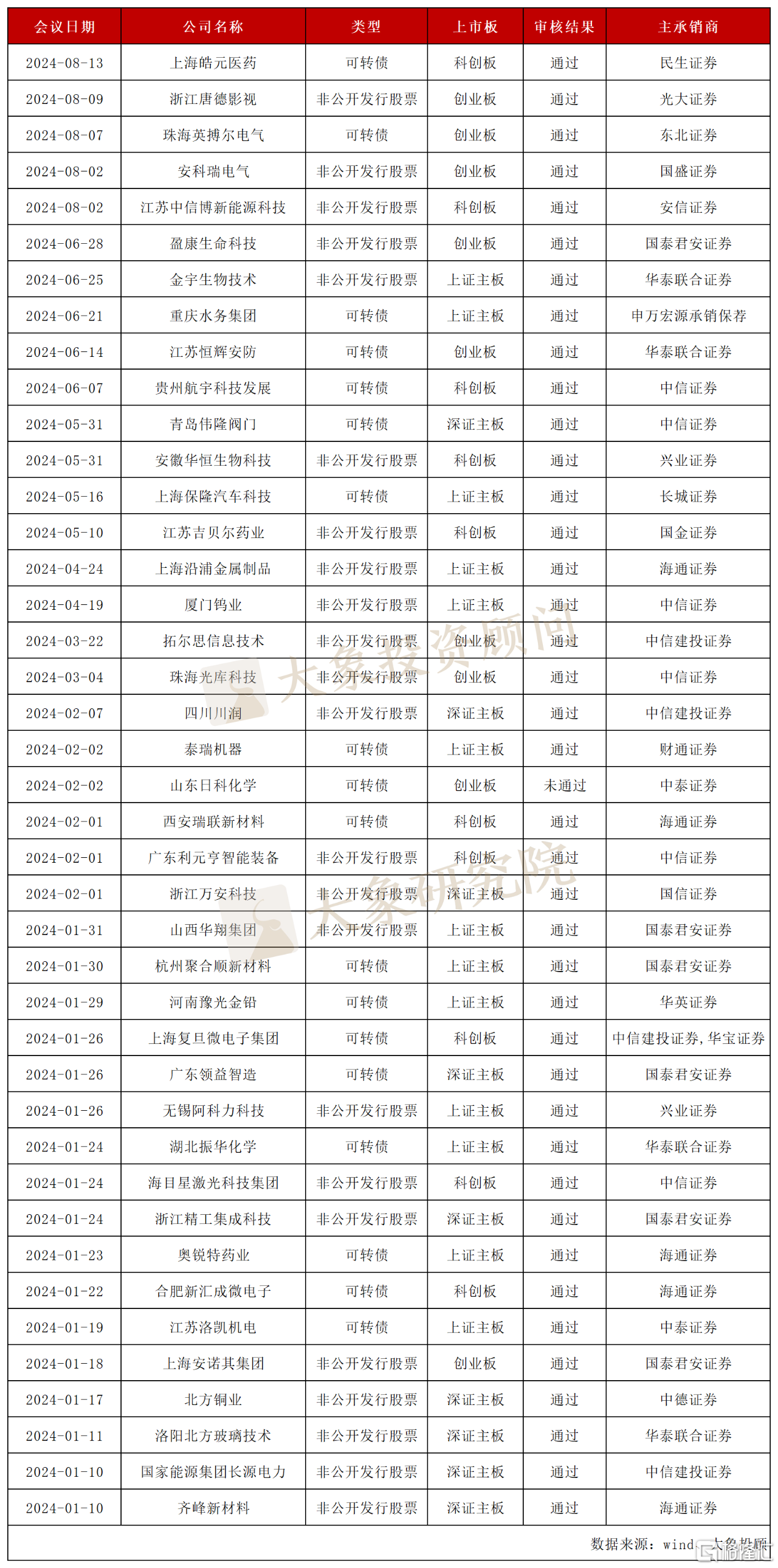

截至目前,2024年已有41家上市公司再融资项目接受审核,仅1家未通过。

据Wind数据显示,截至目前41家再融资过会项目中,中信证券与国泰君安各揽下6单,并列第一。紧随其后的是,海通证券,揽下5单。

如需转载,请在文章前注明“版权信息 | 本文来自大象IPO”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员