二价卖出“奶茶价”、九价卖不动,HPV疫苗市场“变天了”。

尤其随着国产HPV疫苗即将批量上市,激烈的价格战在所难免,“一针难求”的时代要过去了。

01

HPV疫苗“变天了”

目前全球已上市的HPV疫苗,包括二价、四价和九价。其中,二价HPV疫苗已经有3家获批,分别是葛兰素史克(GSK)、万泰生物和沃森生物,竞争相当激烈;四价和九价HPV疫苗,均仅有默沙东一家上市。

基于此,HPV疫苗市场呈现出“冰火两重天”的局面:低“价”内卷、高“价”风光。但如今,这一局面正在被打破。

近日,山东省2024年入学适龄女孩二价HPV疫苗采购成交公告显示,沃森生物子公司泽润生物以2794.65万元中标101.62万支,意味着二价HPV疫苗的价格下降至27.5元/支,再次刷出新低。

今年以来,二价HPV疫苗的价格战从未间断:从万泰生物以86元/支中标江苏省的采购,到沃森生物以63元/支中标海南省的采购,价格一降再降。

激烈的价格战,让国内厂商的业绩受到了影响。

2024年第一季度,沃森生物总营收、归母净利润分别同比下滑28.02%、91.79%;此前,万泰生物发布公告称,预计2024年上半年归母净利润同比减少85.9%到82.96%,主要是公司二价HPV疫苗持续受九价HPV疫苗扩龄以及市场竞争、降库存等因素影响。

然而另一边,高“价”HPV疫苗也不好过。

今年上半年,默沙东HPV疫苗销售额为47.27亿美元,同比仅增长7%,相比去年同期41%的增速,呈现出明显放缓。这主要是由于中国区销售不理想,而销售额能实现正增长,在于美国市场涨了价以及除中国以外的市场需求增加。

更关键的是,众多国产HPV疫苗即将迎来批量上市的收获期。

02

国产HPV疫苗加速冲刺

随着众多国产四价和九价HPV疫苗进入临床后期阶段,曾经“一针难求”的高“价”风光逐渐不再了。

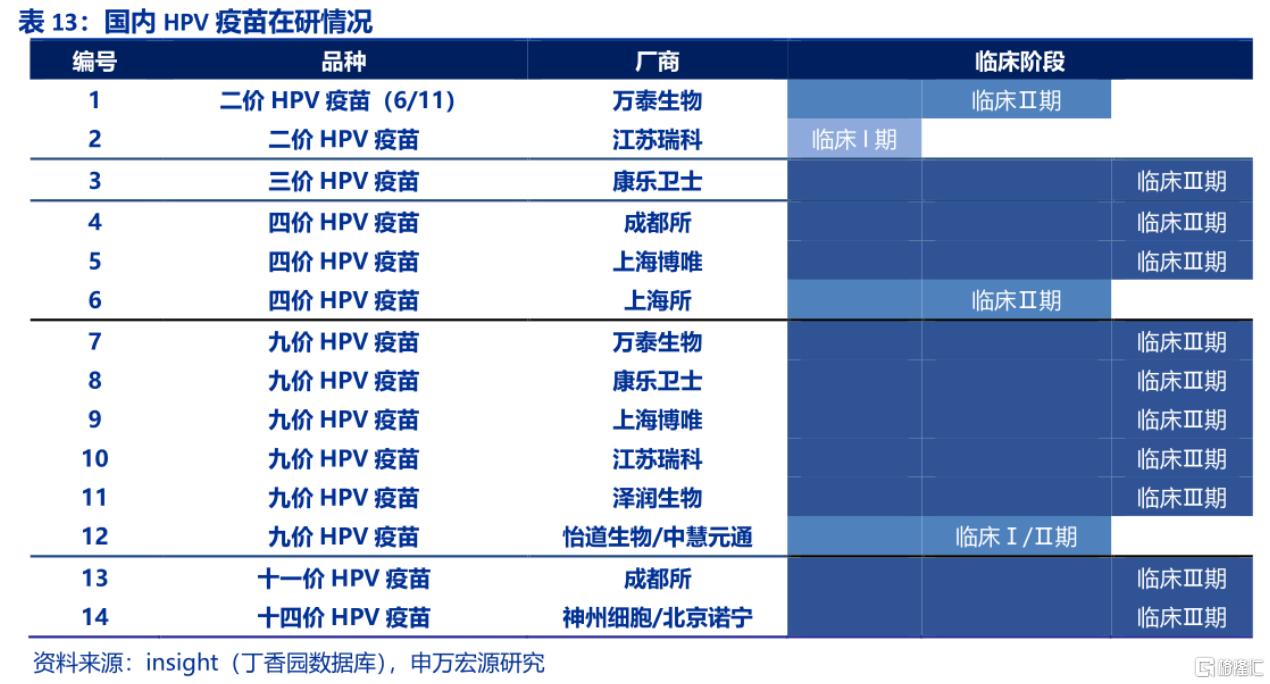

根据申万宏源研报披露,截至今年3月,国产四价HPV疫苗中已有2款处于临床Ⅲ期,1款处于Ⅱ期;进入Ⅲ期临床的九价HPV疫苗更多,包括万泰生物、康乐卫士、上海博唯、瑞科生物、沃森生物,竞争相当激烈。

近日,CDE网站显示,万泰生物九价HPV疫苗上市申请拟纳入优先审评,有望加速上市,或将有望抢得国产首款。

此前,万泰生物还在国际医学期刊《柳叶刀 传染病》上发表了首个国产与进口九价HPV疫苗头对头免疫原性比较研究,结果显示:公司研发的九价HPV疫苗与默沙东的九价HPV疫苗具有相似的免疫原性,且预计将具有供应量大、价格适宜的特点。

瑞科生物预计在2025年提交重组HPV九价疫苗REC603的上市申请;沃森生物的九价HPV疫苗与同类疫苗免疫原性比较的Ⅲ期试验,处于数据统计分析和撰写临床研究报告阶段。

从商业化进程看,瑞科生物正在建设年产能达2000万剂的九价HPV疫苗产业化基地;康乐卫士也启动了九价HPV疫苗的技术转移工作。

值得一提的是,瑞科生物正在开辟全球市场,此前已将REC603在沙特阿拉伯等15个中东及北非国家的权益授予沙特阿拉伯制药公司SPIMACO,而且还与阿联酋、俄罗斯等多个国家的合作伙伴展开合作。

为了实现差异化竞争,一些疫苗公司布局了不同价次的HPV疫苗。

例如,例如,康乐卫士在近日宣布重组三价HPV(16/18/58型)疫苗(大肠杆菌)的III期研究成功,将尽快提交上市申请,而且此前已建立商业化的生产流程,完成了连续批次的工艺验证;成都所的十一价HPV疫苗、神州细胞的十四价HPV疫苗,也已处于Ⅲ期临床。

康乐卫士还与成大生物联合开发了十五价HPV疫苗,目前已启动I期临床研究,拟纳入270名受试者,针对9-45周岁女性。该疫苗是目前全球范围内已上市或已获得IND批准的最高价次HPV疫苗,覆盖IARC定义的全部高危型HPV,可将宫颈癌保护率提高至96%以上。

03

低价苗时代来临?

国产HPV疫苗批量上市之时,就是激烈的价格战开打之日。这意味着,“价格亲民”的HPV疫苗终于来临。

宫颈癌的病因主要为人乳头瘤病毒(HPV)感染,是15-44岁女性中第二大恶性肿瘤。根据WHO数据,2020年中国每年新发宫颈癌病例约11万,每年因宫颈癌死亡人数近6万。

接种HPV疫苗是预防HPV感染的最有效方法之一,能够降低患宫颈癌、肛门癌、喉癌等与HPV相关的癌症风险。

HPV疫苗价次越高,可预防的亚型越多,价格也更贵。

例如,万泰、沃森和GSK的二价HPV疫苗,可预防两种亚型(HPV16和18);默沙东的四价HPV疫苗可预防四种亚型(HPV6/11/16/18),九价HPV疫苗可预防九种亚型(HPV6/11/16/18/31/33/45/52/58)。

神州细胞的全球首个14价HPV疫苗SCT1000,更是涵盖了世界卫生组织公布的全部12个高危致癌的HPV病毒型和2个最主要导致尖锐湿疣的HPV病毒型,在默沙东九价HPV疫苗的基础上增加了5个新价型(HPV35/39/51/56/59型)。

从接种率看,加拿大、美国和澳大利亚的HPV疫苗接种率高达60%以上,而我国仅有4%。

不过,根据弗若斯特沙利文报告,2022年中国适合接种HPV疫苗的9岁至45岁女性和男性分别为3.12亿人、3.35亿人,随着未来几年国产HPV疫苗获批上市,预计到2031年,9至45岁女性和男性的累计接种率将分别达到 57%、7.6%。

具体来看,九价HPV疫苗在国内占据市场主导地位,这是由于其预防效果广泛且显著,大众的接种意愿更为强烈,加之全球仅有默沙东的Gardasil 9获批上市,单价较昂贵且销售体量大,又在中国获批了扩龄接种。

这点从智飞生物与默沙东合作的数百亿元采购额可见一斑。不过,双方在2023年续签的采购协议中,HPV疫苗基础采购金额从2024年的335.43亿元下降至2026年的187.3亿元,表明从2025年起多款国产HPV疫苗相继上市,市场竞争加剧。

对于疫苗厂商来说,未来几年将要面临残酷的价格战。而对于大众来说,HPV疫苗终于不再是“一针难求”了。

参考资料:

1.各家公司的财报、公告、官微

2.《百亿HPV疫苗市场:高“价”风光,低“价”内卷》,亿欧健谈,2024.05.06

3.《沃森、万泰打价格战,二价HPV疫苗卖出“奶茶价”!九价年龄放宽之后,二价前景几何?》,医药经济报,2024.08.08

4.平安证券、广发证券、申万宏源、华福证券研报

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员