从2021年核心资产见顶以来,很多悲观的宏观叙事逐渐展开,消费升级逻辑变为消费降级,房地产持续上行的周期转变为资产负债表衰退的担心,利率在同期持续下降,股市风格由成长股赛道投资转变为更关注估值的红利投资,这些叙事的演绎目前均已持续3年左右。而在A股历史上一般持续3年的叙事往往会有变化。

(1)A股历史上历次牛市大多“牛不过三”,1990-1993、1995-1997、2005-2007、2009-2010、2013-2015、2019-2021,历次牛市持续时间均没有超过3年,不管背后驱动牛市的原因是什么。(2)日经指数1990-2012年一直偏弱,但期间其实有大量的时间是震荡,连续下降的熊市一般每次也不超过3年。(3)以高市盈率指数/低市盈率指数来看,2007年以来,一般成长或价值风格持续的时间大多为2-3.5年。(4)美日利率1990-2020年是持续几十年的下降,但每隔一段时间也会有一次快速的利率上行,美日债券牛市稳定持续最长达3.5年后,往往会有个快速短暂的熊市。

所以这些证据表明,即使这一次和历史不一样,某些资产或逻辑会出现很长的趋势,但一旦持续演绎3年,往往会有些变化。

(1)A股的牛熊市规律。从2021年核心资产见顶以来,很多悲观的宏观叙事逐渐展开,消费升级逻辑变为消费降级,房地产持续上行的周期转变为资产负债表衰退的担心,利率在同期持续下降,股市风格由成长股赛道投资转变为更关注估值的红利投资,这些叙事的演绎目前均已持续3年左右。

而在A股历史上一般持续3年的叙事往往会有变化。首先,A股历史上历次牛市大多“牛不过三”,1990-1993、1995-1997、2005-2007、2009-2010、2013-2015、2019-2021,历次牛市持续时间均没有超过3年,不管背后驱动牛市的原因是什么。

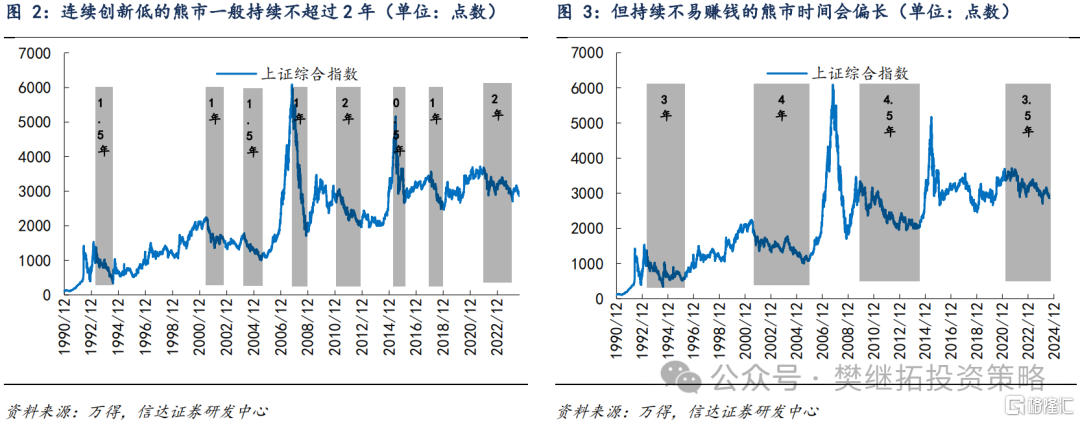

但是如果看熊市,这一规律并不稳定,我们可以以两个标准来看。如果把上证指数连续明显创新低定义为熊市,则历次熊市均不超过2年。但如果把震荡市考虑进去,把上证综指持续不容易赚钱定义为熊市,则熊市的时间有几次很长,分别是1993-1996、2001Q2-2005Q2、2010-2014Q2。最近这一次熊市,上证综指明显创新低的时间主要是2022-2024年初,已经达到了2年,把2021年和今年不容易赚钱的震荡市也算进去,目前已经有3年半了。

不过,很多投资者担心这一次和历史不一样。放眼全球,在大型经济体中,股市和经济持续长时间偏弱的主要是日本1990-2012年,从日经指数来看,13年一直偏弱,但期间其实有大量的时间是震荡,连续下降的熊市一般每次也不超过3年。

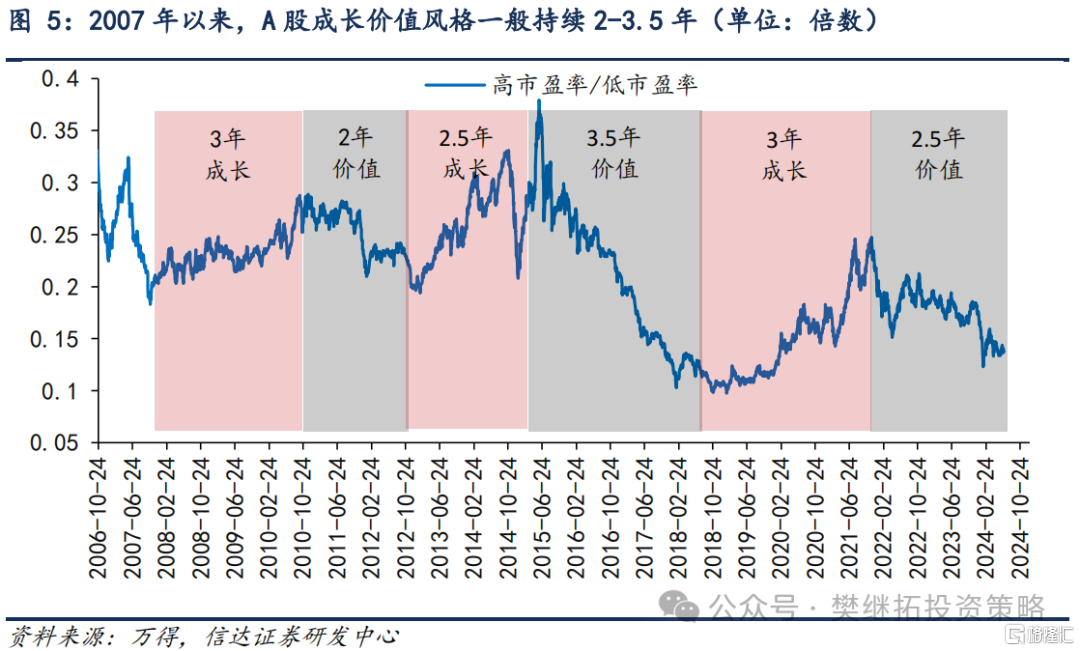

(2)价值成长风格的时间规律。除了牛熊市之外,A股历史上价值成长风格往往持续的时间也是3年左右。以高市盈率指数/低市盈率指数来看,2007年以来,一般成长或价值风格持续的时间大多为2-3.5年,这和A股牛熊市的规律一致。而这一次始于2022年的价值风格已经持续两年半了,虽然价值风格占优的时间还没达到历史极限,但也可能到了尾声。

当然历史上也有板块能穿越这种规律,比如2016-2021年的白酒,那是因为白酒同时具备价值和成长属性。2016-2018年的白酒受益于价值股的逻辑(高ROE、房地产周期上行),2019-2021年的白酒受益于成长股的逻辑(消费升级),白酒虽然涨了5年,但并没有让价值风格持续5年。

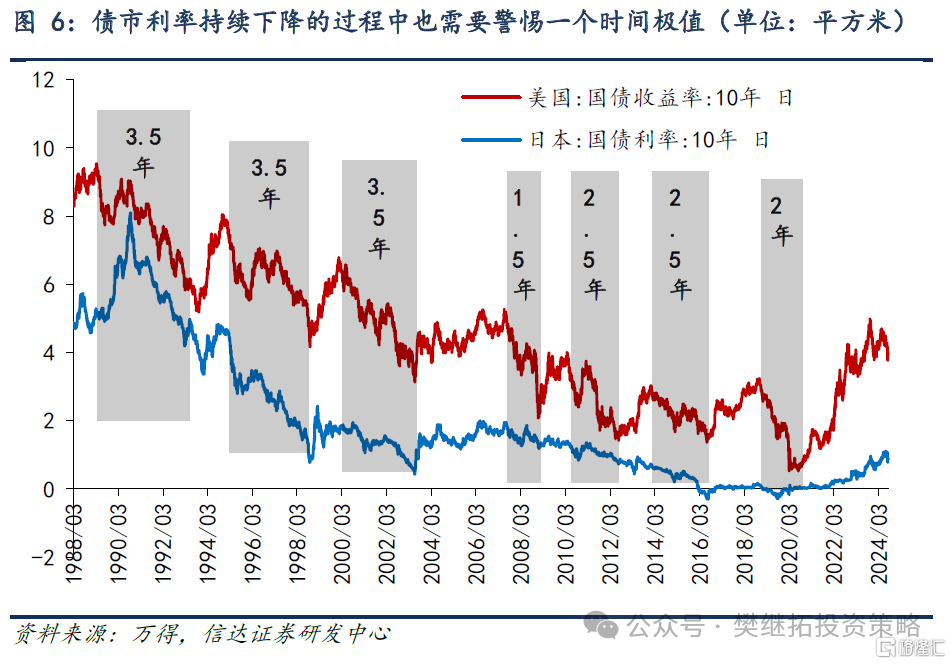

(3)债市利率持续下降的过程中也需要警惕一个时间极值。和股市熊市、红利风格强势形成镜像的是利率持续的牛市。而且也有很多人认为这一次利率可能也是长期趋势下降,而且和国内之前的历史不同。

但需要警惕的是,参考美日等国利率长时间下降的过程,能够看到美日利率1990-2020年是持续几十年的下降,但每隔2-3年也会有一次短暂的利率反抽,债券牛市稳定持续最长达3.5年后,往往会有个快速短暂的熊市。而我们国内的这一次国债利率持续下降也已经有3.5年了。

(4)短期A股策略观点:进入震荡期,8月下旬到9月有望成为A股重要拐点。5月中旬我们明确提示过第一波上涨完成,现在处在2-3个月回撤的过程中,我们认为休整的时间可能有限,休整的空间已经不大了。

本质上是历次熊市结束后涨一个季度大多都会出现的休整,2005年以来历次牛市第一年的第二个季度均出现了休整。我们认为短期缺乏盈利层面的乐观理由,所以市场可能还会震荡。

8月下旬后验证能否反转?关键看经济和盈利能否改善。(1)每年Q2,经济预期通常都会有季节性下降。花旗中国经济意外指数从4月下旬开始走弱,和历年走弱的时间类似,现在来看,走弱的力度并不是很大。(2)年初铜、PPI、制造业库存、全球PMI、出口等指标已经在改善了,近期虽然有所反复,但并没有跌到去年低点。经济底部磨底期大多会出现反复,此时股市往往提前见底,债市和汇率市场通常偏弱。类似的情况2016年上半年也出现过,彼时螺纹钢等黑色商品和房地产投资等数据明显改善,制造业和出口数据依然偏弱。

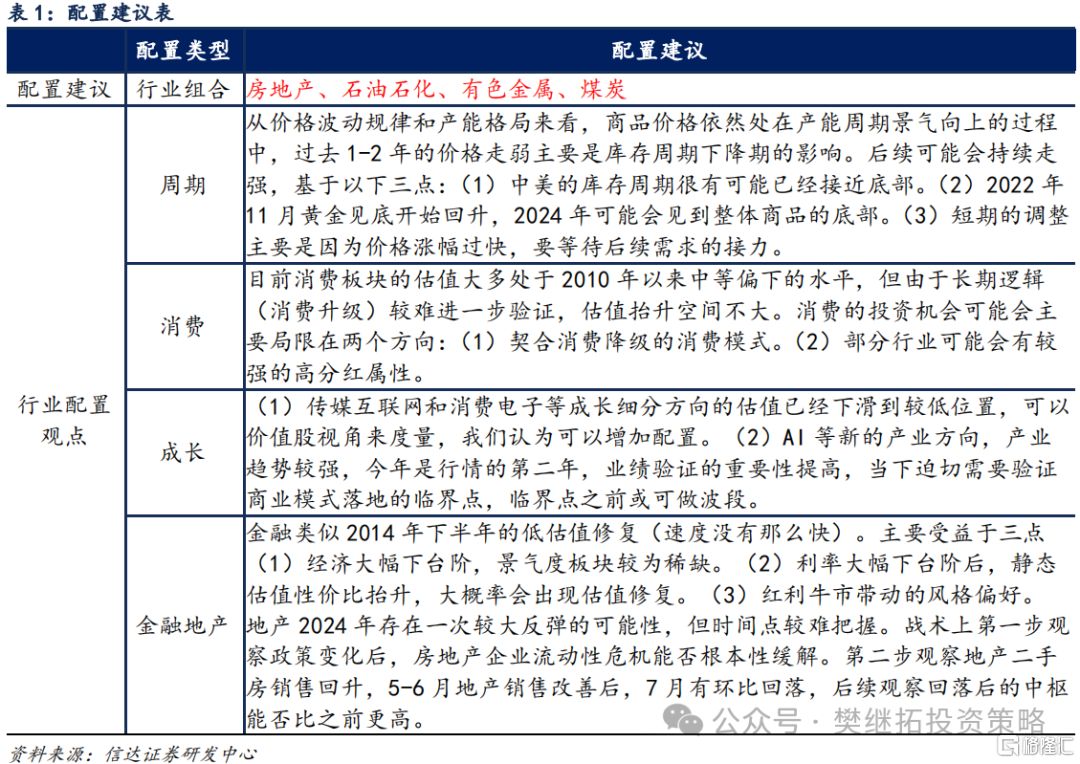

年度建议配置顺序:上游周期>金融地产>出海(汽车汽零、家电)>传媒互联网、消费电子>AI、医药&半导体&新能源>消费。大部分板块都处在库存周期的底部,传统周期股的库存周期和成长的库存周期(半导体库存周期)历史上大多是同步的,所以我们认为库存不是行业排序的核心。核心是有比库存周期更强的alpha,或至少没有负alpha。年初以来形成的风格,主要是由于有产业alpha,比如上游周期(产能的alpha)、出海(海外需求强的alpha)、金融公用事业(产业alpha负面影响较少,估值优势)。

本文源自报告:《叙事一旦持续3年,往往会有变化》

报告发布时间:2024年8月11日

发布报告机构:信达证券研究开发中心

报告作者:樊继拓 S1500521060001 ;李畅 S1500523070001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员