随着地缘政治紧张局势加剧,国际金价逼近历史高位。

现货黄金一度触及2460美元/盎司关口;COMEX黄金期货收涨1.62%,报2513.4美元/盎司,逼近7月17日所创历史最高位2537.70美元。

在此消息的带动下,港A黄金股盘中活跃。港股中,山东黄金涨2.14%,招金矿业、紫金矿业、中国黄金国际跟涨。

A股市场中,*ST中润、晓程科技涨超3%,中金黄金涨1.19%,玉龙股份、四川黄金、湖南黄金、西部黄金跟涨。

上半年全球央行增持483吨黄金

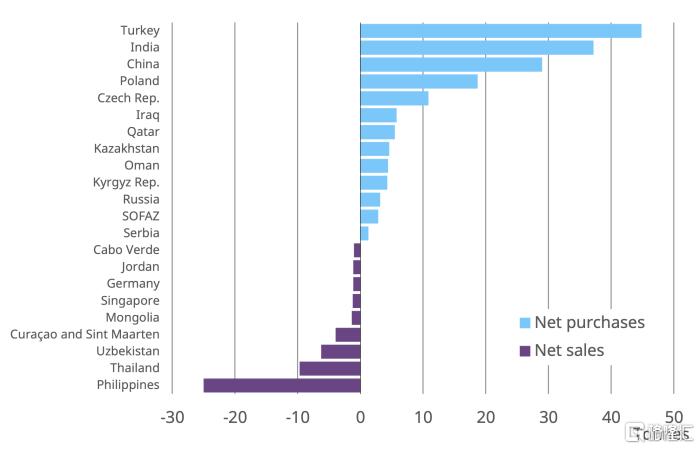

世界黄金协会最新统计结果显示,今年上半年全球央行共增持483吨黄金同比增长5%,创历史同期新高。

上半年,新兴市场央行仍是购买黄金的主力。

土耳其央行增加45吨的黄金储备,成为最大买家;印度央行购买量为37吨位居第二;中国央行位居第三,增持黄金30吨。

除此之外,受金价持续攀升影响,二季度全球央行购金步伐有所放缓。尽管与去年同期相比,总购买量和销售量都有所下降,但2024年的购金态势仍在持续。

其中,自5月以来我国央行已连续3个月暂停增持黄金。截至7月末,我国黄金储备报7280万盎司(约2264吨)。

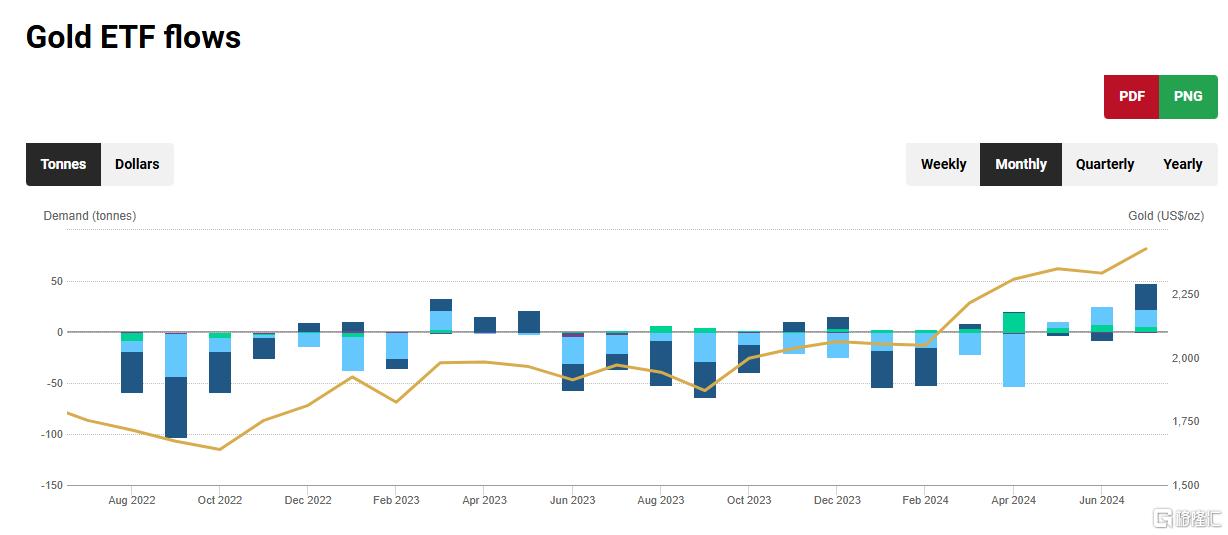

同时,全球黄金ETF连续第三个月实现流入。7月全球实物黄金ETF流入37亿美元,为2022年4月以来最强劲的月度表现,其中西方市场流入量最大。

世界黄金协会表示,最近的资金流入和金价上涨推动全球黄金ETF管理的总资产规模达到2460亿美元,总持仓量反弹至3154吨,为1月以来的最高。

另外,从交易量上来看,全球黄金市场的交易量在7月都有增长。7月全球黄金市场平均每天成交2500亿美元,环比增长了27%,远高于2023年平均每天1630亿美元的交易量。

降息周期下继续看好黄金配置

业内人士指出,由于即将进入全球主要央行的降息周期,接下来一两年黄金表现可能延续较好的态势。

从数据来看,美元的弱势则是黄金强势的主要原因,但是近几年这样的关系在逐渐地弱化。当然,美国的利率和美元还是黄金价格的重要驱动,但现在新兴市场央行、市场整体的需求越来越成为黄金价格重要的驱动因素。

最新CME“美联储观察”显示,美联储9月降息25个基点的概率为52%,降息50个基点的概率为48%。美联储到11月累计降息50个基点的概率为35.6%,累计降息75个基点的概率为49.3%,累计降息100个基点的概率为15.1%。

同时,当地时间8月12日,美国白宫国家安全委员会发言人约翰·柯比表示,伊朗可能最早在本周对以色列发动“重大”袭击。多方认为伊朗对以色列的袭击已迫在眉睫。

世界黄金协会在8月8日的最新评论中指出,对于黄金而言,不确定性和(政治)事件风险的增加可能会让投资者对其兴趣持续高涨。

对于美国大选,黄金可能更多地受益于大选的不确定性。比如,7月,2024年美国总统共和党竞选人特朗普遭遇暗杀,民主党竞选人拜登退出总统竞选。在这两个时间点前后,黄金ETF均出现资金流入,表明避险需求增加。

在大选结束后,投资者可能将目光重新投向美国政府债务和赤字水平,这又会使得投资者对黄金的兴趣继续保持在高位。

中信证券表示,金价在长期受到地缘风险加剧、央行购金趋势明确、美国赤字持续增长的明确利好,本质上是逆全球化周期的黄金再货币化。而在中短期内,降息预期交易正在走向尾声。美联储降息开启后美国经济走势、美国大选结果将决定黄金能否继续走高。

光大期货也表示,中东地缘局势紧张推升了市场避险情绪,黄金跳涨。美国经济数据方面,纽约联储7月消费者调查显示,消费者1年和5年期通胀预期稳定在3.0%和2.8%,但3年期通胀预期大幅下降至2.3%,创历史新低。市场对周二PPI及周三CPI存在下调预期,或带来美元指数的进一步下行及金价的走高。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员