近期,上市公司孩子王(301078.SZ)的一条公告,引来了投资人的激烈情绪。

在公告中,这家主要经营母婴用品的上市公司,计划掏4.9亿元购买位于南京江宁区五星广场两栋写字楼房产,建筑面积一共2.88万平米。最近三年孩子王的净利润合计约4.29亿元,这意味着这笔交易将直接吞噬上市公司过去3年的净利润。

孩子王这次购买房产的单价大概在1.7万元/平方米,而物业所在地江宁区的写字楼平均价格约1.4万/平方米左右。市场方面,根据三方数据平台仲量联行统计,南京商业地产今年第一季度写字楼空置率为28.4%,环比下降2.5个百分点。

而此次交易的卖家南京星仁力,是孩子王实控人兼董事长汪建国实际控制的企业。

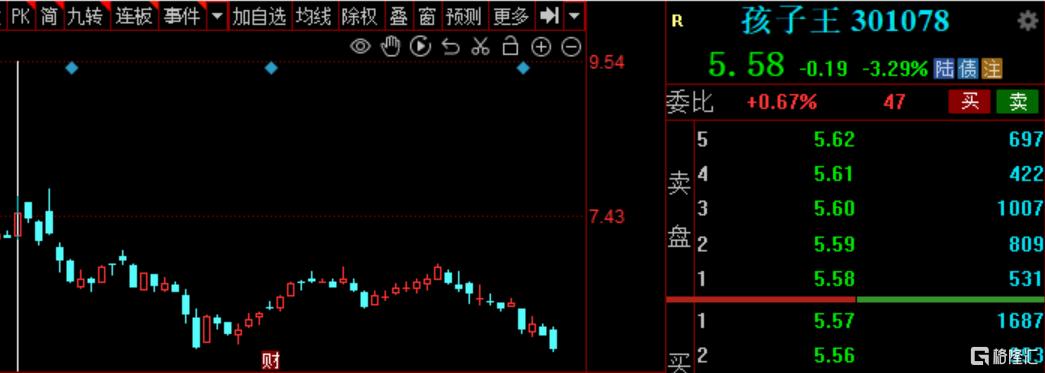

巨资买房+溢价购买+关联交易,让市场对此次交易充满了负面情绪。股民用脚投票,在孩子王的股价上实打实地“踩”了一脚。

公告后一个交易日,孩子王当日即跌6.11%,随后连续多个交易日持续下跌,截至6月6日,孩子王收报5.58元/股,已跌破上市日发行价。

01

连续“接盘”关联方资产

为何一家主营母婴产品的上市公司,要花接近5亿元购买写字楼?

按照孩子王公告的表述:由于2023年公司完成对乐友国际收购,为满足公司及控股子公司日常经营和办公的需要,所以购买南京星仁力开发的五星广场房产作为办公使用。

而此公告又涉及了孩子王和汪建国的另一项交易。

乐友国际是孩子王在去年6月收购的一项资产。彼时孩子王公告称,将以10.4亿元收购母婴零售企业乐友国际65%股权。以当时的评估价计算,此笔交易的溢价率高达227.93%。

而当时的收购公告显示,乐友国际背后实际控制人为美国华平投资集团的CEO纪杰(Charles Kaye),而孩子王当前的第二大流通股东,同样也是纪杰的华平投资所设立的公司。

同样是溢价收购,同样是关联交易,某种程度上,这笔交易和如今孩子王的买楼操作如出一辙。

另一方面,高溢价收购乐友国际也并没有让上市公司孩子王落得多少好处。

疾风财经了解到,乐友国际总部位于北京,是我国母婴童行业大型连锁零售龙头企业之一。截至2022年末,乐友国际开立了494家直营门店和50家托管加盟店,其中北京、天津、陕西、河北、辽宁等北部地区门店占比超过70%。通过并购乐友国际,孩子王2023年在全国门店数量达到1000家。

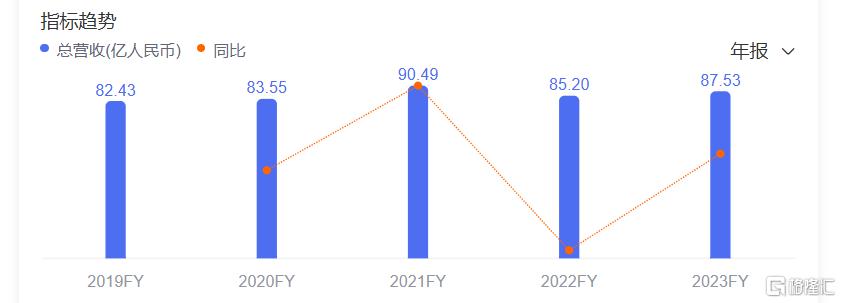

然而体现到业绩数据上,孩子王的营收增长并不明显。2023年上市公司实现营业收入87.53亿元,同比仅微增2.73%。

孩子王历年营业收入

而在净利润方面更是出现连续下滑态势。2021年至2023年,孩子王净利润分别为2.02亿元、1.22亿元和1.05亿元,同比分别下降48.44%、39.44%和13.92%。可以看出,并购非但没有增厚孩子王的利润,反倒加快其净利润下滑速度。

回到并购标的乐友国际上,其被并购前的2022年净利润为9822.77万元,而并购完成后的2023年报中净利润仅为8296.35万元。

溢价收购后净利润不增反降,乐友国际业绩变脸的速度让人惊愕。

还有一点不得不让投资者在意,由于大幅溢价收购,本次交易给孩子王带来了的7.75亿元巨额商誉资产。双方因此签订了对赌协议,乐友国际在2023年、2024年、2025年分别实现的合并报表的税后净利润应分别不低于8106.38万元、1亿元、1.18亿元。

若后续实际经营中,乐友国际实际盈利水平达不到业绩承诺,那么这部分商誉资产则将存在减值风险,给孩子王的经营业绩带来冲击。

02

批量制造独角兽

除了是孩子王的董事长之外,汪建国还是五星控股的掌门人。

26年前,年轻的汪建国“下海”经商,通过改制,把省五交化公司改名为“五星电器”,主营家用电器连锁化零售。

乘着国内家用电器市场发展东风,五星电器在家电连锁市场大杀四方,不断扩大规模。到了2005年,五星电器的销售规模仅次于国美和苏宁,跻身国内家电连锁行业前三名。

然而,在五星电器最为巅峰的时候,汪建国却选择了在高点“激流勇退”。

2006年,汪建国将五星电器75%的股权卖给了美国资本百思买,2009年,汪建国再次出手,将剩余25%的股权也一并卖出。根据媒体报道,汪建国在五星电器上套现超过4亿美金。

4亿美金在手,让汪建国有了在资本市场翻云覆雨的底气。

2010年,汪建国重新创业,将旗下五星控股集团向创业孵化平台转型,尝试批量复制“五星电器”的成功。

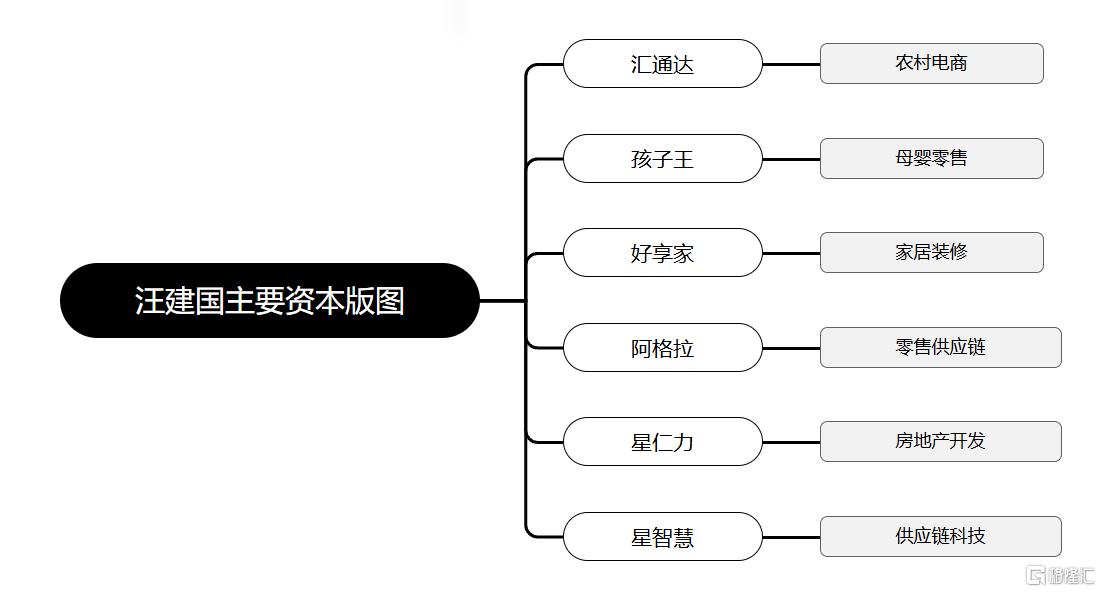

短短十余年间,汪建国通过五星控股孵化出了汇通达、孩子王、好享家三家独角兽企业,其中两家已经成功上市,同时还有星仁力、阿格达和橙易达等品牌,业务范围涉及农村电商、母婴零售、房地产、智能家居和物流等。

根据天眼查数据,汪建国目前实控的企业高达1000家。在低调布局零售版图的同时,汪建国又通过不断地投资扩大自己的资本版图。2017年,汪建国还成立了产业基金星纳赫资本,目前管理规模超百亿人民币,累计投资项目超过40个。

03

百亿富豪正在缩水

2021年10月14日,孩子王在深交所创业板成功上市,上市首日涨幅达303.81%。2022年2月18日,其孵化的另一大独角兽汇通达也在港交所成功上市,被市场称为“农村电商第一股”,市值一度高达为360亿港元。

然而,孩子王上市首份年报增速便出现放缓,股价一路下滑。

与孩子王类似,顶着“农村电商第一股”光环成功上市的汇通达,其股价也从最高点跌去近6成。2023年业绩显示,汇通达2023年收入为824.33亿元,其增速已经从2019年的46%下滑至0.40%。虽然汇通达的营收不低,但受限于农村电商业务模式,公司整体业务的利润率极低,过去三年的营业利润率分别为-0.11%、0.80%、0.97%。

股价下跌,汪建国的财富也在持续缩水。

根据胡润中国富豪榜,汪建国家族财富在2021年达到230亿元的峰值后,便开始不断减少。胡润2022-2024的榜单显示,汪建国家族财富分别为200亿、165亿、160亿。

图源:胡润百富

一位市场专家告诉疾风财经,在商业地产价格走势不确定且写字楼空置率走高的背景下,大规模购买物业,无疑是一种消极的经营策略。因为一般来说,一家公司的净资产收益率都会高于商业地产的租售比。除非商业地产价格存在大幅上涨的预期,否则以购代租无疑会影响公司的净资产收益率。

往期精彩

▼▼▼

疾风财经

有温度、有态度、有速度

解读财经事件的商业新媒体

用冰冷的理性温暖这个世界!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员