2024年6月19日,人民银行行长潘功胜在第十五届陆家嘴论坛上发表《中国当前货币政策立场及未来货币政策框架的演进》主题演讲,围绕优化货币政策中介变量、健全市场化利率调控机制、央行二级市场买卖国债等方面做了清晰的政策指引:

调整M1等货币统计口径、淡化数量工具的作用。中国货币政策传导机制采用了数量型和价格型并行的中介变量,前者即是M2和社会融资规模等总量指标,后者即是7天期逆回购利率、中期借贷便利(MLF)利率。

在过去10年的货币政策实践里,中国渐渐形成了“数量上,引导M2和社会融资规模增速应与名义GDP增速大体匹配;价格上,通过MLF等工具设定利率水平,符合保持经济在潜在产出水平的要求”的总量调控,并且在总量适度的同时,适当运用再贷款等多种结构性货币政策工具定向滴灌,优化流动性的投向和结构,促进结构性调整和改革。

从数量型工具来看,早在2016年至2018年,货币政策即已经指引金融市场淡化对M2等数量型指标的关注,并从2019年开始将数量型指标转变为“基本匹配”这种定性表述。

然而近2年来数量型指标也需要与时俱进调整,一方面目前融资供需的主要矛盾是需求不足而非供给不够,货币和信用供给总量保持充裕的状态下,需要淡化总量层面的增长,2023年下半年开始央行在多种场合论述淡化增速的重要性,4月和5月新增贷款连续“同比少增”从实际层面表明贷款单方面新增对经济增长的意义已经减弱,因此建议做好今年全年新增贷款“同比少增”的准备。

另一方面,狭义货币供应量的统计口径也亟需优化调整,M1的口径并不能完全反映货币供应的真实情况,在存款“脱媒”的背景下,将与非金融企业存款“变现”能力近似的金融产品纳入货币供应口径,也符合近10年来中国金融市场发展的现状。

回顾2018年一季度货币政策执行报告,央行已经提出“随着市场深化和金融创新发展,影响货币供给的因素愈加复杂,M2的可测性、可控性以及与实体经济的相关性都在下降。修订M2统计口径亦难以从根本上解决数量型指标有效性下降这一问题。

为体现高质量发展要求,宜顺应经济金融发展规律,转变调控方式,逐步淡化数量型指标,更多关注利率等价格型指标”,M2的统计范围已经较宽,货币供给口径的修订或优先考虑M1,结合6月19日央行表态,当前货币政策框架的转变延续2016年以来向价格型工具调节为主的趋势,金融总量变量的中介作用正在减弱。

为“降息”再定锚、重塑政策利率体系:从2014年央行创设中期借贷便利工具以来,MLF和7天期逆回购利率分别发展为中期和短期政策利率,并成为货币政策传导和债券收益率等市场变量的重要参考。

2021年-2022年以来,“市场利率+央行指导→LPR报价→实际贷款利率”的贷款利率传导机制,以及“MLF政策利率→LPR报价→存款利率”的存款利率市场化机制,但是也存在逆回购利率、MLF中期政策利率、LPR基准利率等多重政策工具并行的问题,有效的货币政策传导渠道,贷款利率和债券利率之间的相互参考应趋于增强、风险定价功能应趋于一致,中长期利率水平应以“由短及长”顺延期限结构传导,央行以调控短端利率向市场释放政策信号。

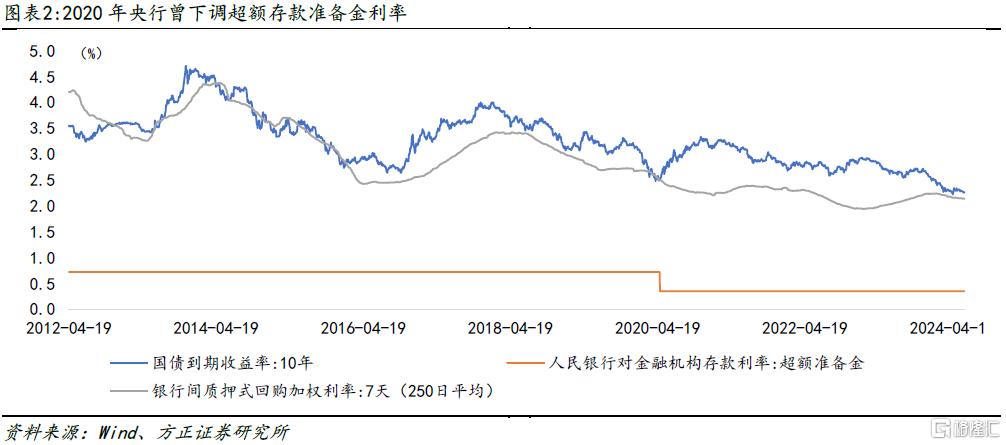

在6月19日人民银行的演讲中已明确提到,“未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系”,也意味着未来“降息”操作或将是“7天期逆回购利率→LPR报价+债券利率”,MLF政策利率的作用将逐渐淡化,债券市场在过去10年逐渐形成的“10年期国债收益率围绕MLF中枢波动”的经验或也将逐步脱钩。

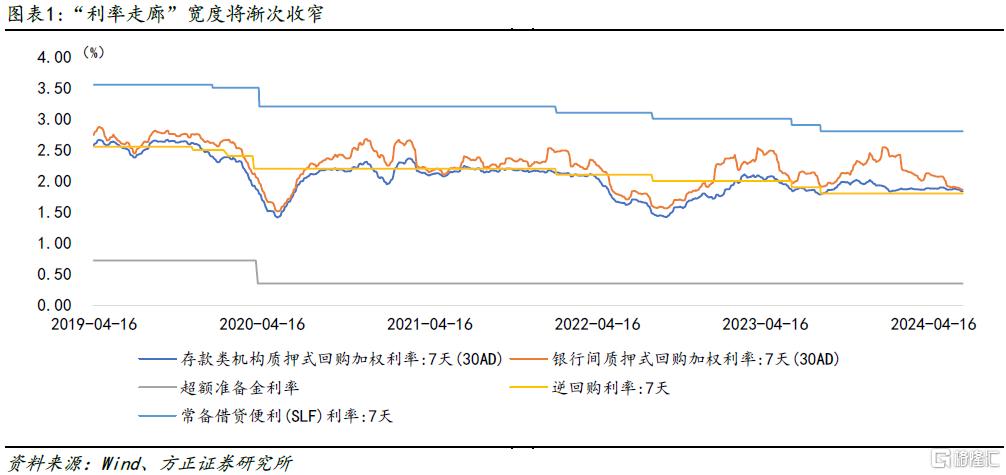

未来利率调节方式:以7天期逆回购利率为“走廊”中枢+收窄“利率走廊”宽度+买卖国债调节流动性。7天期逆回购利率是过去10年里渐渐形成的“利率走廊”中枢,DR007成为“准”政策基准利率,围绕7天期逆回购利率上下波动,而“利率走廊”以7天期常备借贷便利利率为上限、以超额存款准备金利率为下限,上限高达2.80%、下限低至0.35%,而7天期逆回购利率仅为1.80%,“走廊”上限和下限对短端利率波动的指引作用较弱,在明确7天期逆回购利率作为主要政策利率之外,人民银行也提及配合适度收窄利率走廊的宽度,可“收窄”就不仅仅指“降”上限,也可能“升”下限,因此收窄“利率走廊”对债券市场未必构成利多。

展望未来货币政策调节利率的方式,以7天期逆回购利率作为“降息”的主要政策利率,通过“利率走廊”框定短端利率的波动范围,而以买卖国债作为主要的流行性调节方式。

从货币政策制定逻辑上来看,价格型调控方式下,中央银行不对准备金进行数量调控,而是设定利率水平,由市场力量决定货币存量。央行选择政策利率作为外生变量时,基础货币就会成为内生变量。

也就是说当央行设定政策利率水平之后,就需要提供足额的基础货币以满足市场的需要,由于GDP还是在不断增加的,新增的融资需求也就是对基础货币流量的需求,在政策设定的利率水平上,内生性的货币存量也会自然增长,货币政策调节的利率变化只会影响货币存量增长的速度,在这种情况下,重要的是流量、也就是新增货币的速度,而不是存量余额。

如果以“基础货币内生性”视角来看待政策框架转型时,外汇占款这种被动的基础货币增长、以及MLF等需要足额抵押品的被动基础货币投放,就不能满足未来基础货币的调控方式,而央行买卖国债就是灵活性最高、最主动且最便利的流动性调节方式,同时也可以实现在预设的利率水平上,按市场需求提供足量的基础货币。因此对债券市场来说,央行在二级市场交易国债未必会持续推动收益率下行,而是基于短端政策利率和风险因素,有一定“合意”的利差。

如何“保持正常向上倾斜的收益率曲线”?出于激励投资的角度考虑,货币政策倾向于维持向上倾斜的收益率曲线形态,然而当前以7天期逆回购利率1.80%度量,当前3年以内的国债收益率已经低于政策利率水平,市场“做平曲线”的动能依旧较强,对收益率曲线形态的强调或意味着收益率曲线“过度”平坦甚至有倒挂风险的时候,货币政策或会“及时校正”以阻断金融风险。

风险提示:国内货币政策宽松空间受到内部银行净息差、外部人民币汇率等约束尚存不确定性;政府债券融资节奏和资金拨付存在时滞,或扰动资金面供给;房地产政策效应尚待观察。

注:本文来自方正证券发布的《“降息”有新锚、利率体系重塑》;芦哲 S1220523120001、王洋 S1220523120003

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员