引子

在2024年8月的杰克逊霍尔年会上,鲍威尔发表了重要的讲话,他宣布:

1、政策调整的时机已经到来;降息的时机和步伐将取决于数据、前景以及风险的平衡;

2、并不寻求或欢迎进一步的劳动力市场降温;将尽一切努力支持强劲的劳动力市场,同时在实现价格稳定方面取得进一步进展;政策利率水平为应对风险提供了“充足的空间”,包括劳动力市场出现进一步不利的疲软。

这是极其鸽派的发言,标志着美国货币政策完成转向,降息周期即将开始。

受此影响,美元指数大幅下挫,美元指数继续贬值了0.82%。那么,这对中国的风险资产有什么影响呢??真实地降低国内的无风险利率。

在《关于无风险利率的本质及其对股票估值的压制》一文中,我们讨论过无风险利率的问题,这篇文章我们将进一步展开,并讨论一下跨境资本流动的问题。

中国资产所对应的无风险利率

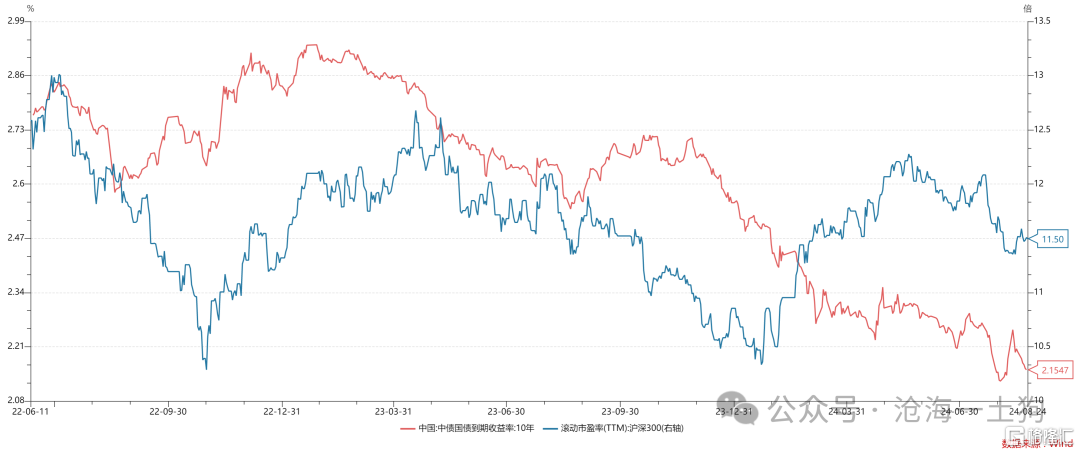

很多股票投资者会犯这样一个错误:无风险利率选用十年国债利率。但是,在实际投资中,我们并未观察到这样的运动规律:十年国债利率下行,沪深300指数的估值上行。

如上图所示,十年国债利率震荡下行,但是,沪深300指数的动态pe围绕11.5的中枢大幅波动。

那么,为什么是11.5呢??我们可以跳出条条框框,做一下新的尝试。

如果我们用美国的无风险利率——联邦基金利率的5.5%,再加上3%的风险溢价,那么,沪深300指数的贴现率在8.5%,对应的pe在11.76 。这个值跟11.5的中枢十分接近了。

当然,这不是唯一的巧合。我们还可以利用这个无风险利率去算港股的估值。

由于港股是港币计价(ps:等价于美元计价),为了把它转换成人民币计价,我们需要再叠加一个掉期交易,然而,现在做多人民币远期需要支付掉期点,我们按照3%的成本计算。

于是港股的贴现率=无风险利率+风险溢价+掉期成本。代入数据计算,我们可以得到:港股的贴现率在11.5%,对应的pe在8.69 。

目前,恒生指数的动态pe在8.9 。

事实上,我们还可以换一个更有意思的视角来看这个估值。美国7月份cpi落地之后,“美联储传声筒”开始出来讲,该数据为9月份降息扫清了障碍。

由于港股的负债很干净,并没有a股的赎回和清盘问题,所以,投资者们可以提前按照11.25%贴现,巧合的是,对应的pe在8.88,很吉利的一个数字。

这是另外一个巧合。

美国资产所对应的无风险利率

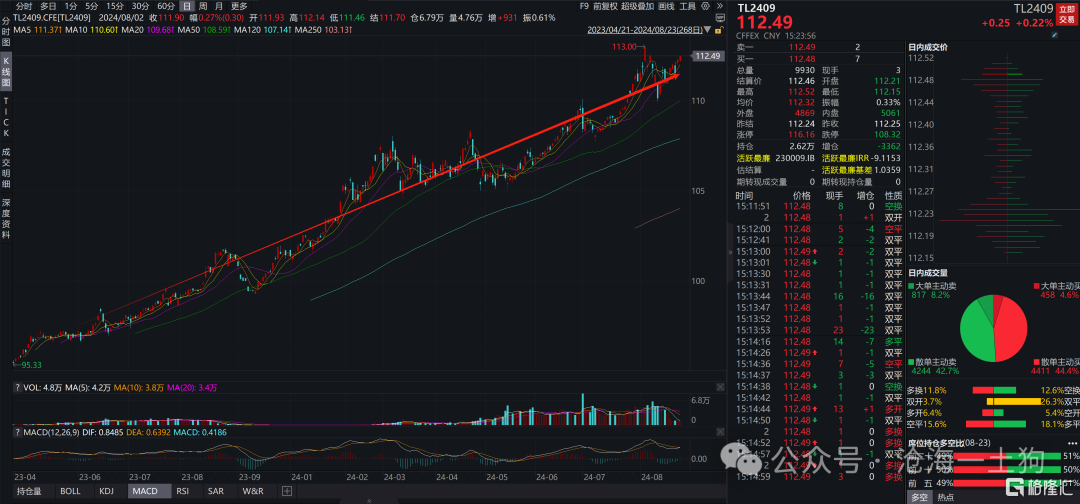

在国内资本市场有这样一个段子,大意是:在国内要买30y国债,在国外要买纳斯达克指数。

对比二者的走势,我们能够观察到一种莫名的相关性。二者的背后到底有什么关联机制呢??

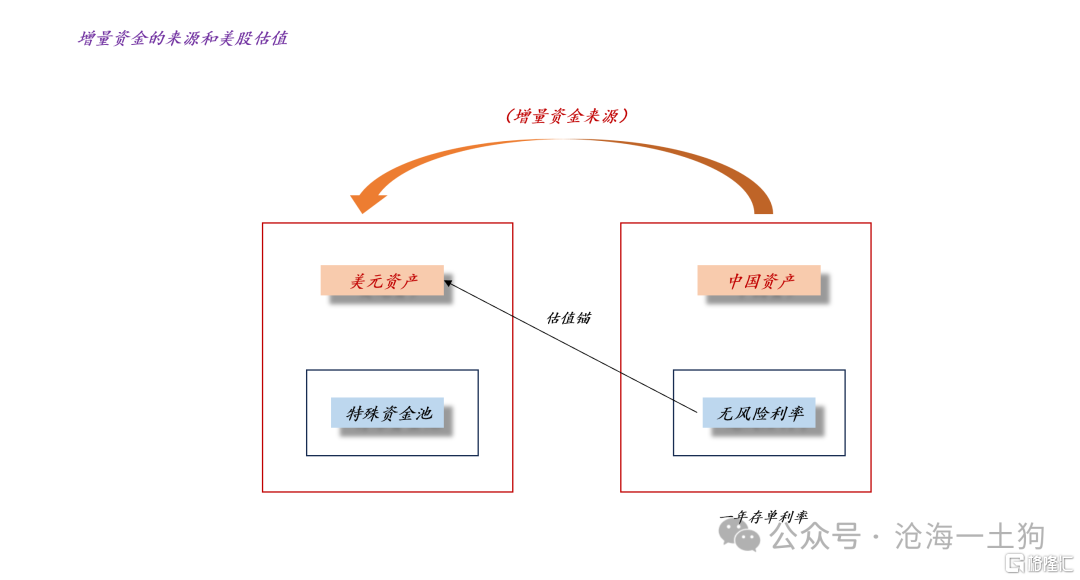

既然美国定中国的无风险利率,那么,我们自然有一个猜想:中国定美国的无风险利率。

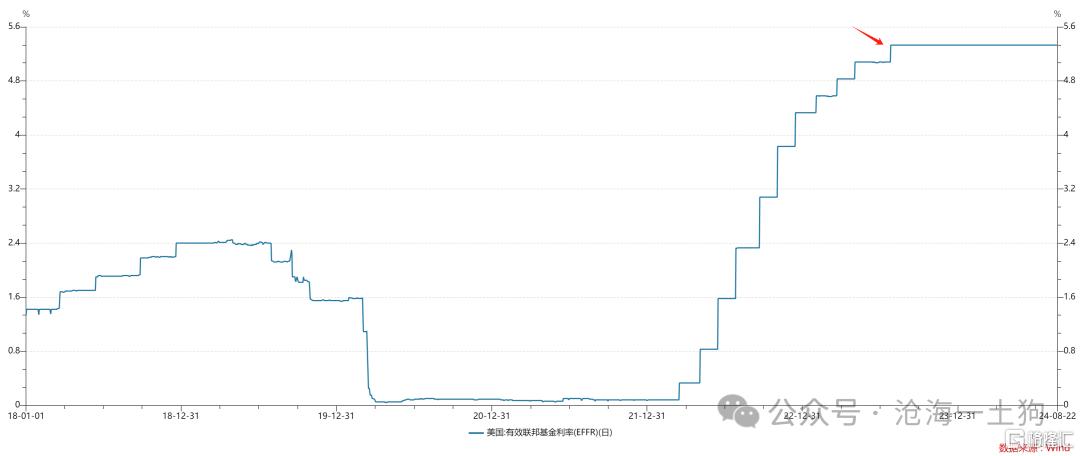

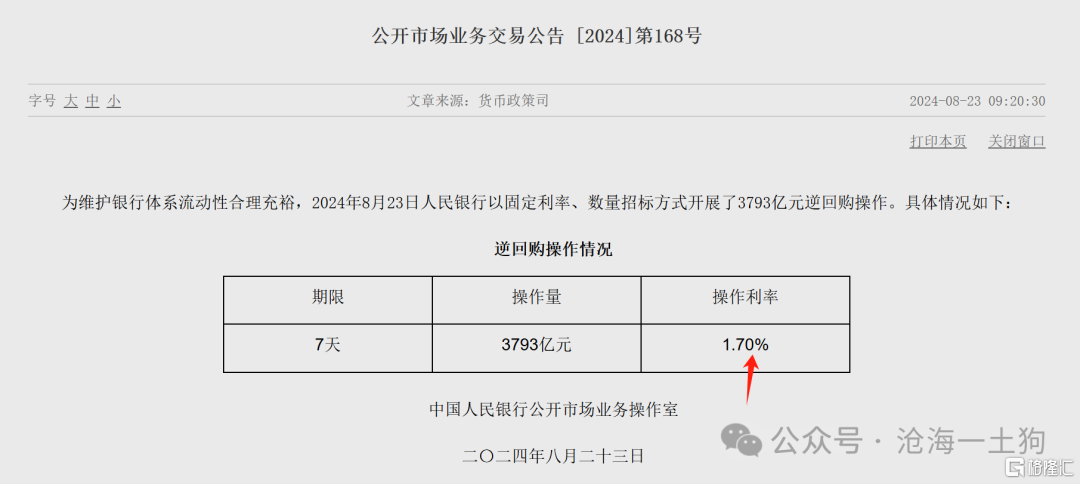

如上图所示,我们的政策利率是1.7%,美国是发达国家,风险溢价按照2%来算,于是,标普500指数的贴现率是3.7%,对应的动态pe是27.02 。

如上图所示,标普500指数现在的动态pe在27.2,这实在是太巧了。

全球资本流动假说

上面的几个巧合给我们揭示了这样一种线索:美联储给中国的风险资产降息,中国央行给美国的风险资产降息。

这与我们在教科书上所学的模型格格不入,那是一个封闭模型,它认为,央行决定本国的无风险利率,国内风险资产的贴现率为无风险利率加上风险溢价。

这是封闭模型,现实世界是一个开放模型。

种种迹象提示我们:一旦模型转化为开放模型,那么,定价的锚去了彼岸。

也就是说,一旦跨国资本流动成为显著因素,那么,国内的增量资金不来自于本国央行,来自于彼岸。

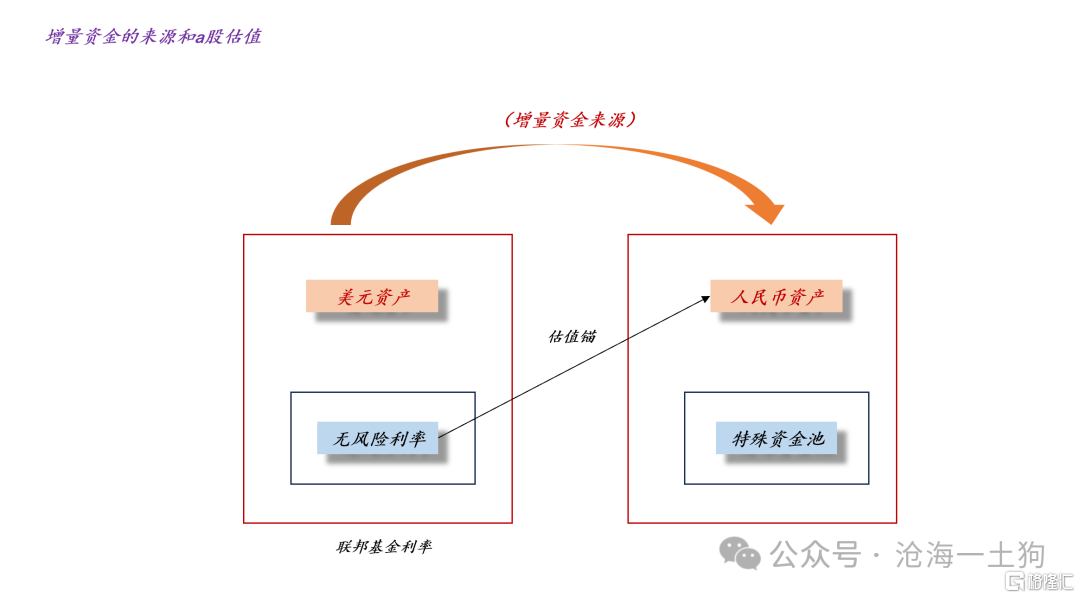

于是,a股的无风险利率是联邦基金利率。

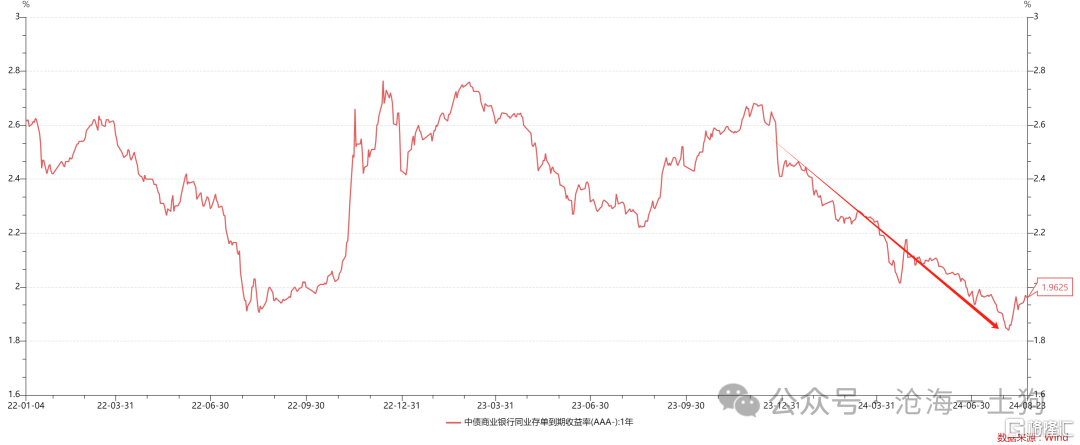

对称的,美股的无风险利率是中国的一年存单利率。

这没什么好奇怪的,传统模型无非是假设国内风险资产的增量资金来自于国内央行,开放模型假设国内风险资产的增量资金来自于对岸的央行。

全球作为一个整体

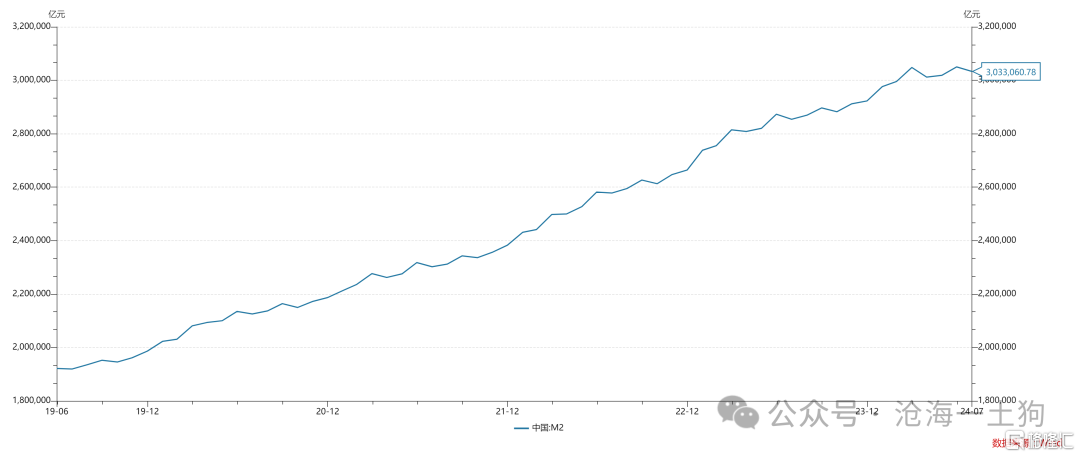

一直以来,我们都有一个错误的直觉:中国有300万亿的M2,这些货币会对国内资产价格形成强有力的支撑。

但是,一旦我们把整个全球视作一个整体,我们就不会这么想了。有谁规定中国的M2只能去支撑人民币资产呢??这是一个微不可查但是足够致命的错误。

如果这300万亿M2中的很大一部分体量,通过某种机制,去支持美国资产了,那么,所有拧巴的现象就好解释了。

你潜意识里认为世界各部分是相对孤立的,但是,它们联系极其紧密。

另外,很多人会对一个现象惊诧不已,为什么十年国债利率如此之低,中国政府并未大量发行国债??难道是有什么更便宜的融资方式吗??还真有。

当下最便宜的融资方式是,一面借美元的浮动利率贷款,一面换成人民币来中国使用。

假设观察期为3年,平均贷款成本为3%,在降息周期中,美元会大幅贬值,假设3年内贬值21%,那么,实际贷款成本是-4%。这个成本要比十年国债的2%要便宜很多。

因此,如果把中国当成封闭的经济体,那么,2%的融资成本算是便宜的;相反,如果把中国视作开放的经济体,我们要利用好人民币升值所带来的融资便利。

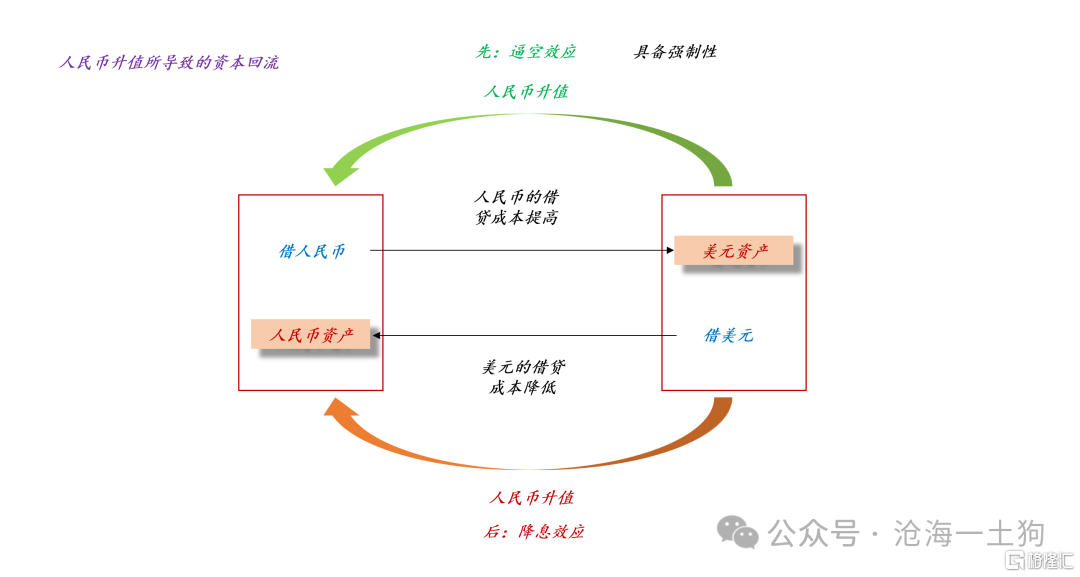

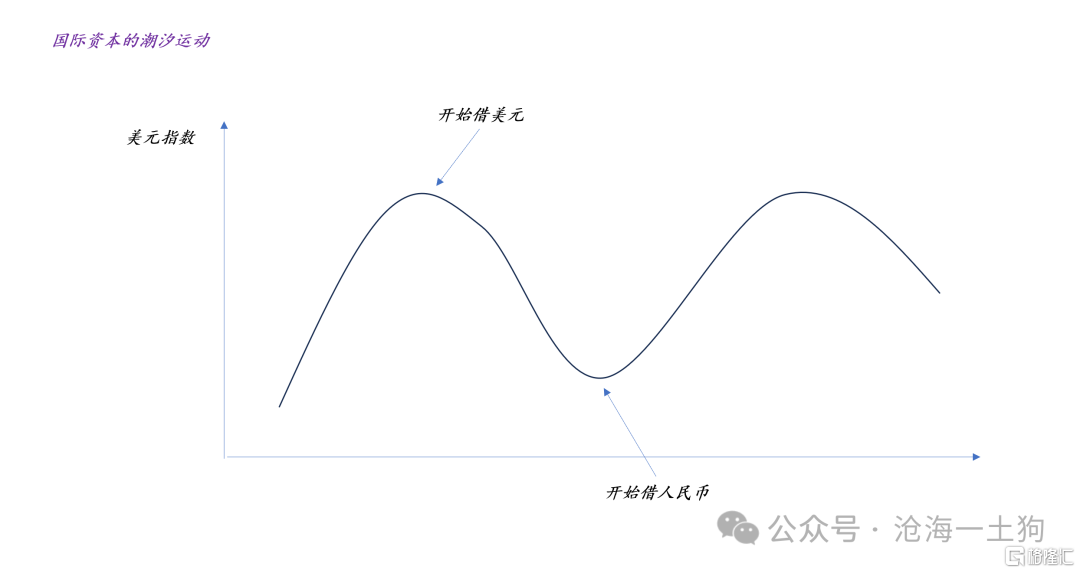

如上图所示,人民币升值会带两个效应,一、逼空效应,曾经借人民币换美元的投资者遭遇了“抽贷”,其融资成本大幅上升,资本会回流;二、降息效应,借美元换成人民币变得极其有吸引力,融资成本大幅降低,外部资本会流入。

因此,在资本全球化的今天,本国静态的无风险利率往往并不是最关键的利率,真正关键的是汇率,我们需要判断清楚美元周期的位置。

真假降息

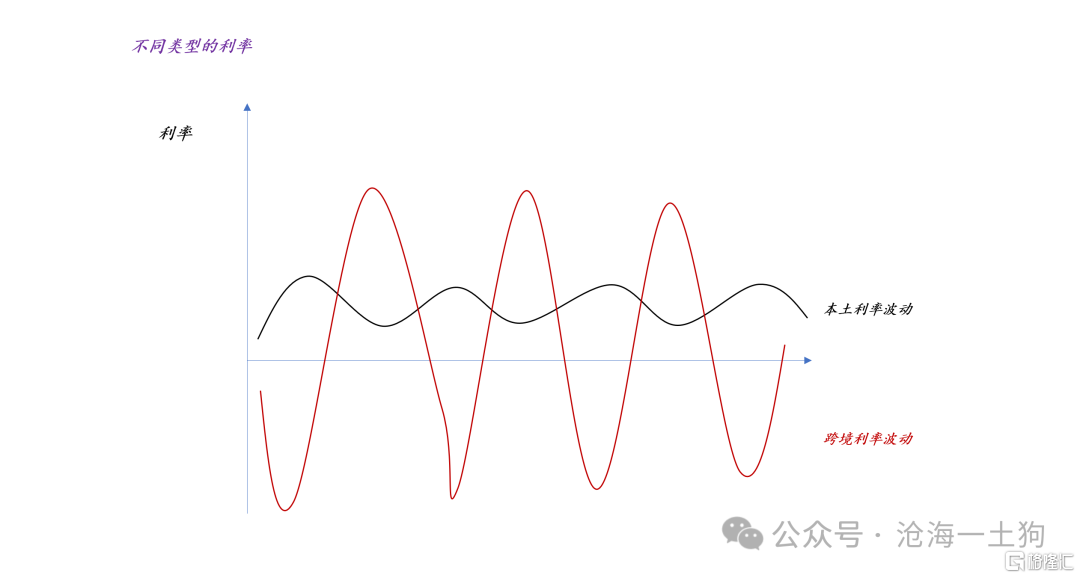

一旦引入了跨境融资这个维度,那么,利率分析会变得极其复杂。我们需要同时考虑两个利率,1、本土利率;2、跨境利率。

如上图所示,跨境利率指的是借彼岸的货币到此岸使用的综合成本,因此,跨境利率的高低强烈依赖于汇率,且会被汇率波动显著放大。

此外,由于本土利率和跨境利率大体上是反向的,所以,考虑本土的综合融资成本,我们需要评估跨境资本流动的大小。

如果跨境资本流动很大,那么,降低本土利率实际上是在“加息”,因为跨境利率会升高;如果跨境资本流动很小,那么,降低本土利率才是“降息”。

事实上,市面上的分析一直缺乏国际视角,所以,才会搞不清楚“为什么一年存单利率一直在下行,经济迟迟没有起色”。

大家天然地做了一个武断的假设:跨境资本流动很小,跨境利率的影响是较小的。

结束语

在《为什么汇率是最重要的货币政策变量??》一文中,我们讲了这样一个故事,

1、世界只有一种货币——美元;

2、其他的货币只是在美元之上套了一层皮肤;

因此,各国央行如何穿这件衣服变得极其重要,所以,我才讲,汇率是最重要的货币政策变量。

这篇文章我们更进一步,这件衣服是穿给谁看的,为什么那些观众如此重视这套衣服。背后的答案也比较普通:

1、汇率会影响跨境利率;

2、跨境利率的波动要远远高于本土利率的波动;

很多人总是在讲,中美脱钩,如何如何。说实话,我觉得这些观点挺肤浅的。资本市场告诉我们,中美的合作越来越紧密,现在都已经到了交叉决定无风险利率的程度了。

当然,你可以认为这都是巧合。

事实上,A股远比我们想象中的要“洋气”,增量资金是外资,定价锚在海外。但是,很多内资在信息茧房里,要么盯着自己的分子,要么盯着自己那个“假分母”,视角被圈死在国内。

歇一歇,抬头眺望一下彼岸。

ps:数据来自wind,图片来自网络

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员