市场交投情绪已经来到一个冰点,国家队这周又回来了,大手笔买入沪深300、上证50等宽基ETF,成为市场主要增量资金。

1

905亿资金净流入ETF

Wind数据显示,本周以来,A股ETF净流入301亿元,沪深300ETF依旧最吸金。本周,4只沪深300ETF和华夏上证50ETF合计净流入超过250亿元。

其中,华泰柏瑞沪深300ETF净流入90亿元,易方达沪深300ETF净流入70亿元,沪深300ETF华夏净流入45亿,嘉实基金沪深300ETF净流入27亿元,华夏上证50ETF净流入16亿。

行业主题上看,医疗、酒相关ETF被资金看好,银行、科创芯片相关ETF被资金抛售。医疗ETF本周连跌5天,周累计跌幅超6%,周五盘中一度跌至0.273元,创上市新低。与此同时,场外资金则是加速逆势抄底,基金份额飙升至769.96亿元,创上市新高。

8月以来,已有逾905亿元资金借道A股ETF入市,4只沪深300ETF和华夏上证50ETF是大资金最钟情的标的,合计净流入超过560亿元。其中,规模最大的A股ETF华泰柏瑞沪深300ETF净流入206亿元,易方达沪深300ETF净流入168亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

(本文内容均为客观数据信息罗列,不构成任何投资建议)

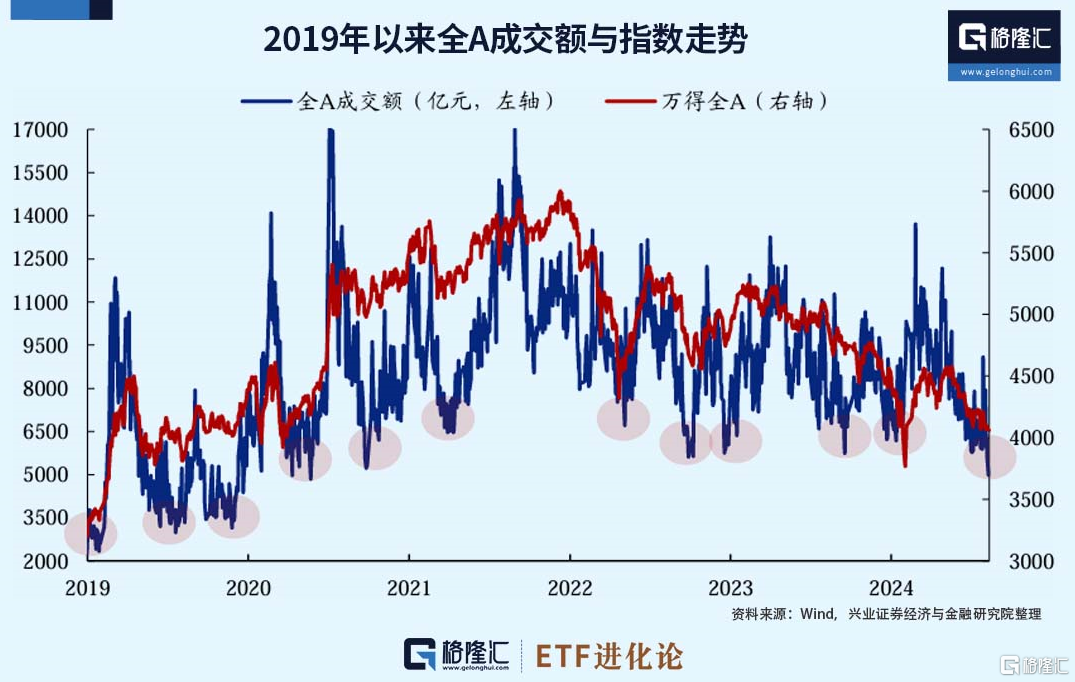

6月以来,市场震荡调整,成交量也持续回落,全A成交额一度降至5000亿以下的地量。

而若考虑上市公司数量,平均每家上市公司成交金额则已降至1亿元以下,二者均处于2020年以来低位。

回顾历史,成交低点之后,随着量能见底回升,市场通常将迎来阶段性的修复。

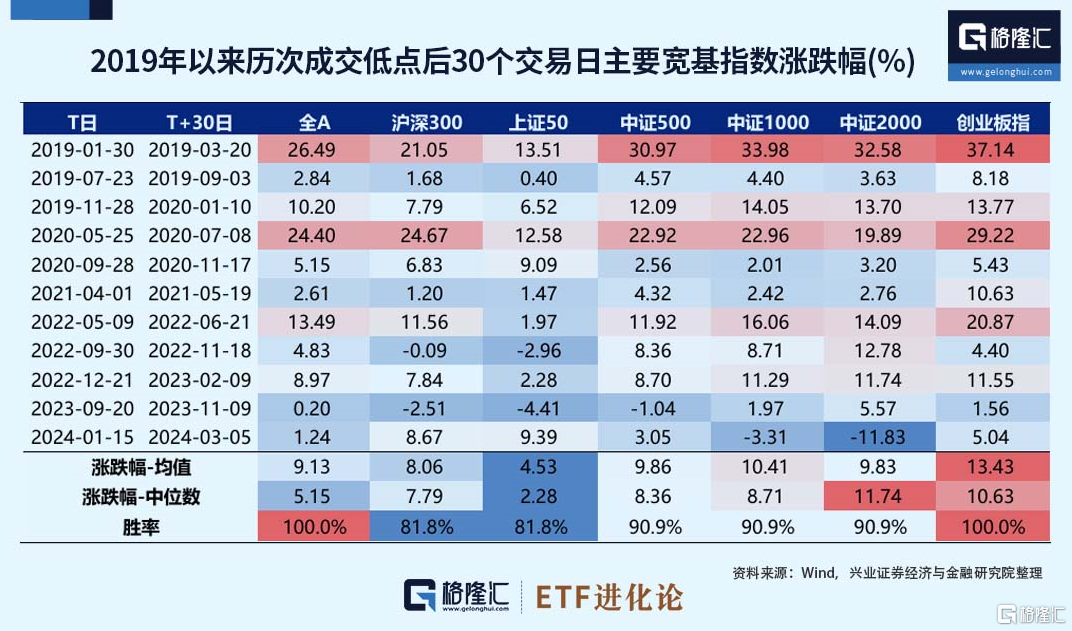

兴业证券统计了2019年以来A股市场11次成交低点后的表现,可以看到其后的30个交易日中,主要宽基指数胜率均超过80%,其中全A与创业板指胜率为 100%,中证500、中证1000与中证2000的胜率也达到了90%以上,而从涨跌幅均值看,创业板指、中证1000与中证500的涨幅居前。

2

离职潮?公募人事变动频繁

“百亿”固收基金经理离职。

8月23日工银瑞信基金公告,基金经理张略钊因个人原因,自8月22日起卸任工银瑞富一年定开纯债基金、工银开元利率债基、工银尊利中短债基等多只基金,已在基金业协会办理注销手续。本次卸任后,张略钊名下已无在管基金产品。知情人士透露,张略钊已从工银瑞信基金离职,具体去处暂未确定。

本轮熊市已持续许久,倘若以2021年那轮茅指数行情作为基点,意味着大多数基金经理的业绩已经经历了3年低谷。

在权益市场持续调整、公募限薪降薪背景下,“尾部”基金经理的群体愈发庞大。据不完全统计,目前管理规模<2亿的公募基金经理高达661人,管理规模2-10亿有854人。管理规模<20亿的有1982人,占到全市场基金经理人数的一半以上。

对基金经理而言,当下压力可以说是空前巨大,失业潮的声音也不绝于耳。

近年来,一批基金经理因业绩不佳被迫卸任部分产品,或因净值下跌造成投资者赎回,导致规模缩水加剧,更有基金经理在产品清盘后陷入“无基可管”的尴尬境地。

基金经理“离职潮”引发市场关注,其中不乏知名基金经理。Wind数据显示,截至8月25日,年内离任的基金经理人数达到了233人,创9年新高。2016年至2023年同期,离任的基金经理数量均少于200人,2015年全年离职基金经理数量达到301人。

从公募基金基金经理的总体数量来看,与年初相比未出现大幅下降,目前应该并未出现大规模的失业潮。数据显示,公募基金经理人数于2022年8月突破3000人,2023年底人数增长至3663人。截至8月25日,公募基金经理人数为3805人,并未出现明显下降,甚至更多了。

从目前情况看,业绩表现不佳的基金经理失业压力的确有所增加。相比较往年,今年以来公募基金行业的人事变动频繁。

近段时间,多只基金发布基金经理变更公告,其中不少是宣告基金经理离职的信息,更有曾经管理规模超百亿的基金经理。此外,部分业绩表现不佳的基金经理选择转岗研究员。

对于基金经理的离职原因,有业内人士指出,基金经理工作没有以前那么稳定了,行业内部的洗牌正在加速,一些长期绩差的基金经理会被公司劝退。

3

标普500指数距离历史高点不到1%

鲍威尔讲话释放重磅信号,美联储降息的预期终于实锤。不得不说,这轮降息前戏可谓十足。

全球多地股票市场早已陆续做出反应,8月初,全球多地股市刚刚经历急速崩盘走势,之后相继出现大反弹。

自8月5日低点以来,MSCI ACWI指数(全球股票指数)上涨超9%。

目前标普500指数距离历史高点不到1%,以科技股为主的纳斯达克100指数则需上涨约4%。

尽管中国台湾、日本和韩国股票在本月初的崩盘中受到极大严重打击,但由于最近持续反弹,成为全球表现最好的股票。

近日,在美联储鲍威尔发出降息信号后,意味着这将是四年多来的首次降息,尽管降息预期在很久之前就已经升温,但此前美股分歧甚大,许多大型投资者开始减少对大型科技股的头寸。

美股机构投资者二季度持仓相继浮出水面,我们统计了著名投资大师二季度持仓动向,巴菲特、德鲁肯米勒等投资大师们普遍进入了防御状态。

高盛统计了数百家美国对冲基金的13F文件,这些基金的总股票头寸达到了2.8万亿美元。

据媒体报道,高盛发现许多热门股票的轮换幅度虽小但引人注目,对冲基金正在从热门科技股中撤退,甚至包括英伟达。

目前科技七巨头Mag7仅占对冲基金平均投资组合的13%,高盛衡量对冲基金拥挤度的指标,行业投资组合的相似度略有下降。

不过,由于美国13F文件覆盖到第二季度末,也就是8月初这轮暴跌之前,近期美股出现大反弹,因此不排除一些大投资者在最近的下跌中又买回了股票。

数据显示,英伟达在前一周上涨20%,但仍较其纪录高点低10%。

对于降息幅度,方正证券研报表示,9月FOMC会议美联储料将降息25bps,点阵图指引今年累计50bps、明年累计125-150bps的降息幅度。

招商证券研报表示,9月降息几无悬念,后续降息或继续作为跟随者直至美国经济出现显著的下行压力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员