核心观点

事项:2024年8月15日,国家统计局公布2024年7月中国经济增长数据。

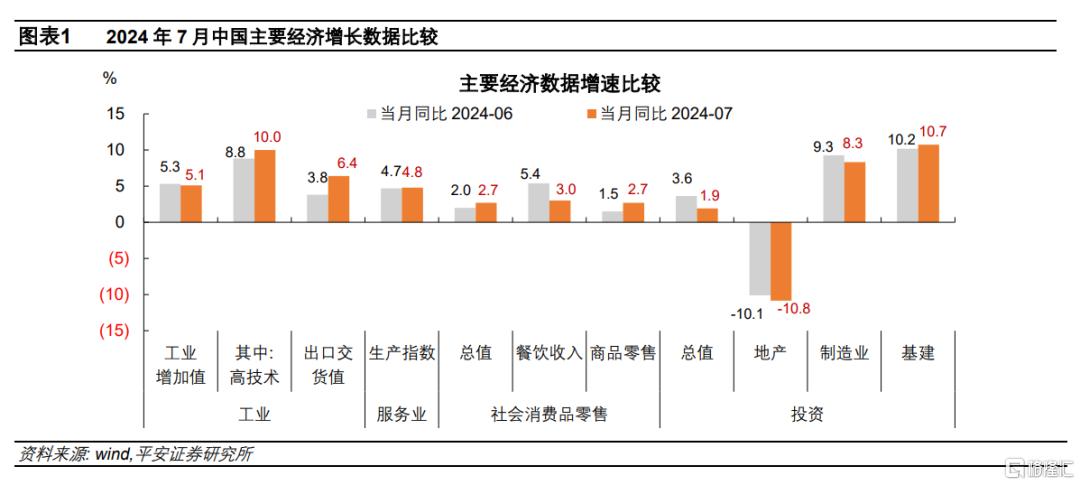

7月主要经济增长数据呈分化格局。在生产端,工业增加值增速放缓,但服务业生产指数略有回升。在需求端,出口链条对中国经济的支撑进一步提升,商品销售出现温和复苏,但投资表现偏弱。尽管广义基建投资提速,但制造业投资动能边际走弱,房地产投资增速进一步回落,拖累投资增速放缓;扣除房地产开发投资,前7个月固定资产投资同比增长8.0%,较上半年增速回落0.5个百分点。

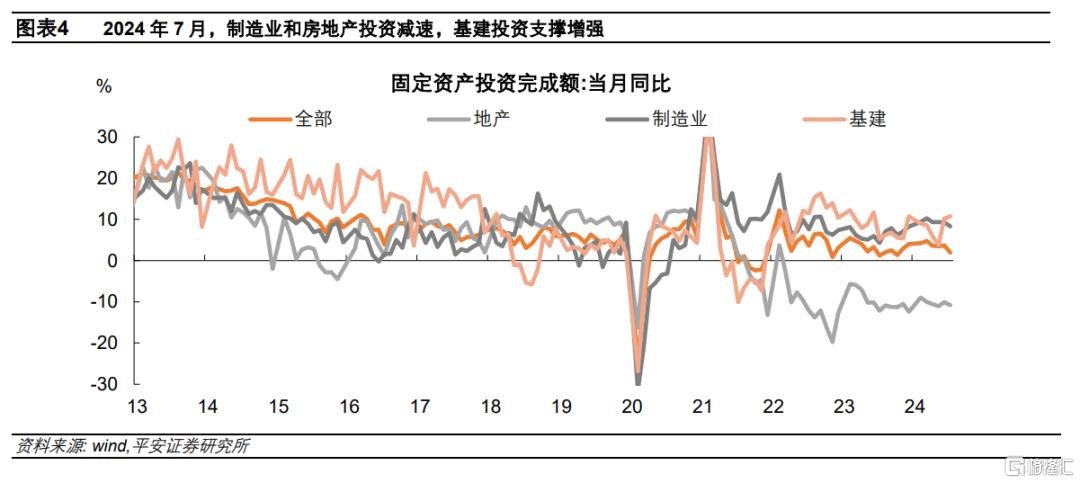

1. 工业生产结构优化,制造业投资支撑仍强。1)7月工业增加值同比增长5.1%,比上月小幅放缓0.2个百分点。工业生产呈现两点特征:第一,装备制造和高技术制造等新动能行业带动增强,7月增速分别加快0.4和1.2个百分点,体现生产结构进一步优化。第二,工业品出口带动作用继续显现。7月工业出口交货值同比增长6.4%,比上月加快2.6个百分点。受益于全球半导体周期回暖,电子行业表现尤其突出。2)制造业投资方面,前7个月累计同比增长9.3%,较上半年回落0.2个百分点;制造业对全部投资增长的贡献率为62.2%。上半年制造业投资的高景气受大规模设备更新政策和出口复苏的带动,但7月制造业投资动能有所放缓,或因中外贸易摩擦升温、未来出口预期不稳,且部分行业产能利用不足。

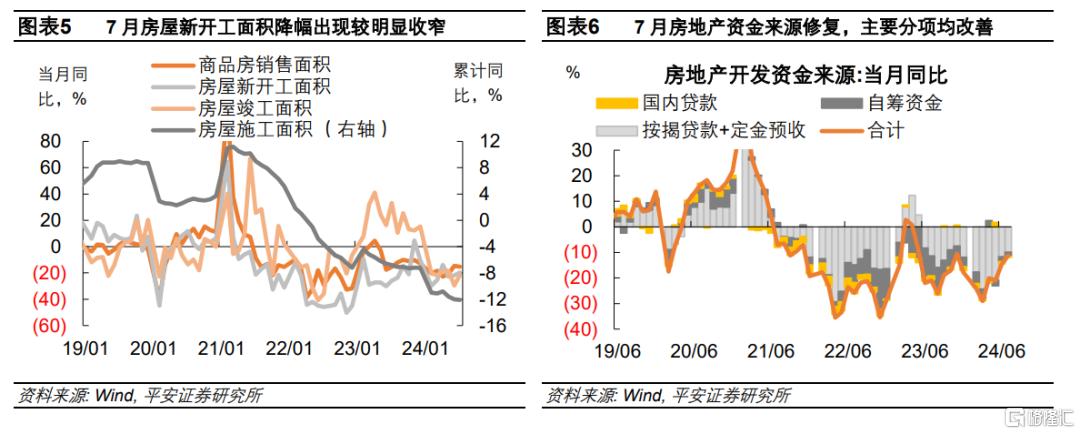

2.房地产投资延续调整,资金端略有改善。7月房地产开发投资单月同比-10.8%,比上月放缓0.7个百分点。房地产相关数据中存在积极变化:得益于政策端的加力支持,房地产项目“白名单”融资机制加快落地,带动房地产开发资金改善,从而促成部分项目开工,使房屋新开工面积降幅收窄。然而,7月存量房屋施工面积同比降幅扩大,前期“保交楼”重点项目或陆续进入尾声;7月商品房销售面积和70大中城市新建住宅价格同比跌幅扩大,销售量价齐跌,意味着房地产投资的内生恢复链条尚未启动。

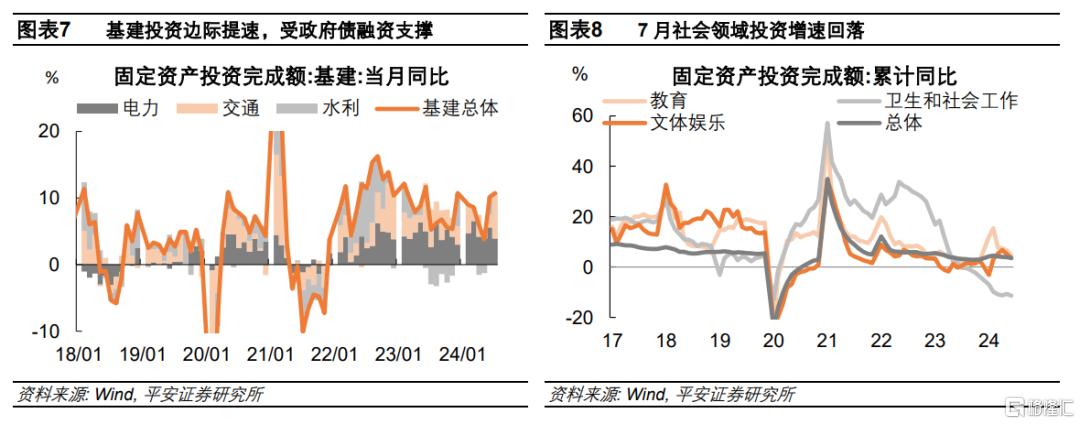

3. 基建投资提速,社会领域投资待提振。1)7月基建投资累计同比10.7%,较上月提升0.5个百分点,政府债发行落地提速,对基建投资的支撑显现。2)前7个月教育、卫生和社会工作、文体娱乐等社会领域投资增速均较上半年回落。上半年一般公共支出中,投向教育、社会保障和就业、卫生健康等领域的支出合计同比下滑-0.79%。在基建优质项目趋于紧缺的当下,或有必要考虑“综合账”,更多支持社会领域投资,“挤入”居民消费。

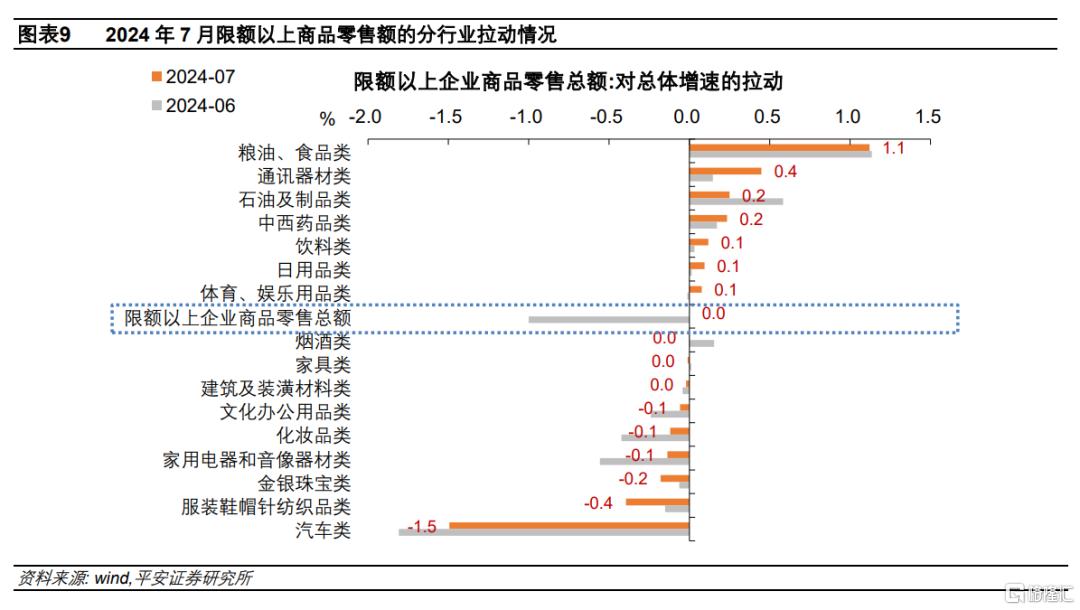

4. 居民消费自低位企稳,对服务业生产形成带动。7月社零增长2.7%,较上月提速0.7个百分点。7月汽车、家电音像器材、通讯器材、化妆品、文化办公用品等商品增速回升,得益于消费品以旧换新政策显效、“618”错位造成低基数。暑期消费和出行恢复,对接触性聚集性服务业产生带动。往后看,促消费政策的持续落地实施,将有助于巩固消费复苏的基础。

正文

2024年8月15日,国家统计局发布2024年7月经济数据。

1、2024年7月,主要经济增长数据呈分化格局。

在生产端,工业增加值增速有所放缓,服务业生产指数略有回升。在需求端,出口链条对中国经济的支撑进一步提升,商品销售出现温和复苏,但投资表现偏弱。尽管广义基建投资提速,但制造业投资动能边际走弱,房地产投资增速进一步回落,拖累投资增速放缓;扣除房地产开发投资,前7个月固定资产投资同比增长8.0%,较上半年增速回落0.5个百分点。

国家统计局发布的7月工业增加值、固定资产投资、社会消费品零售总额三大数据的季调环比分别为0.35%、-0.17%、0.35%,工业增势小幅放缓,投资环比由正转负,但零售数据回升,形成一定对冲。

2、工业生产结构优化,制造业投资支撑仍强。

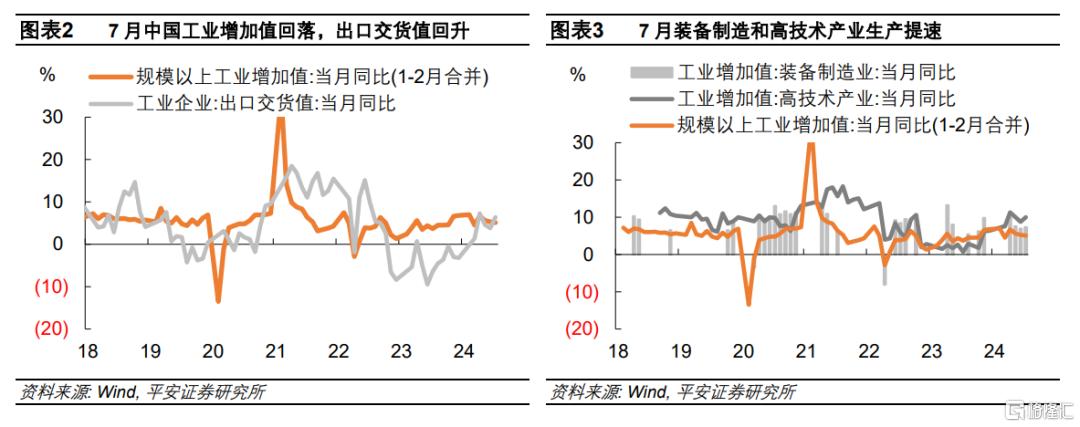

2024年7月,工业增加值同比增长5.1%,比上月小幅放缓0.2个百分点。工业生产呈现两点特征:

第一,装备制造和高技术制造等新动能行业带动增强,工业生产结构进一步优化。7月装备制造业增加值同比增长7.3%,较6月份加快0.4个百分点,增速已连续12个月高于全部规模以上工业。7月份,规模以上高技术制造业增加值同比增长10.0%,增速较6月份加快1.2个百分点。据统计局解读,航空航天器及设备制造业、电子及通信设备制造业、计算机及办公设备制造业等高端装备行业增加值同比都达到两位数增长,增速分别是18.1%、13.1%、11.0%,增速分别比6月份加快8.8、2.1和6.8个百分点。

第二,工业品出口带动作用继续显现。7月份,规模以上工业出口交货值同比增长6.4%,比上月加快2.6个百分点。受益于全球半导体周期回暖,电子行业表现尤其突出。据国家统计局解读,7月电子行业增长14.3%,增速较6月份加快3.0个百分点,对全部规模以上工业增长贡献率达25.9%,居各工业行业首位;电子行业出口交货值同比由降转增,成为7月份工业出口交货值增速加快的主要支撑。

制造业对全部投资增长的贡献率超过6成。2024年1-7月,制造业投资累计同比增长9.3%,较上半年回落0.2个百分点。据国家统计局新闻发布会, 1-7月制造业投资对全部投资增长的贡献率为62.2%,比上半年提高4.7个百分点。

制造业投资的高景气受到两方面因素驱动:一方面,在大规模设备更新政策作用下,1-7月设备工器具购置投资同比增长17.0%,拉动全部投资增长2.2个百分点,比上半年提高0.1个百分点;传统产业转型升级步伐加快,1-5月制造业技术改造投资同比增长10%(均来自国家统计局新闻发布会)。另一方面,出口复苏带动中下游外向型制造业投资修复。前7个月消费品制造业投资增长15.8%,装备制造业投资增长10.7%,增速高于均总体。

边际上,7月制造业投资动能有所放缓,制造业投资单月同比增长8.3%,较上月回落1个百分点。已披露增速的子行业中,1-7月汽车制造、电气机械、计算机通信电子、通用设备、农副产品加工、食品制造和纺织业投资增速较上半年放缓0.2到2.1个百分点不等,或因中外贸易摩擦升温、未来出口预期不稳,且部分行业产能利用水平低于2016年以来的历史中枢。

3、房地产投资延续调整,资金端略有改善。

7月房地产开发投资单月同比-10.8%,比上月放缓0.7个百分点。

房地产相关数据中存在积极变化:房屋新开工面积、房地产开发资金来源当月同比降幅较上月收窄。据克而瑞统计,2024年7月65家典型房企的融资总量为523.46亿元,环比增加63.8%,同比降幅收窄至9%,单月的融资规模创下了2024年以来的新高。得益于政策端的加力支持,房地产项目“白名单”融资机制加快落地,带动局部项目资金到位情况改善,从而促成部分项目开工。

然而,7月存量房屋施工面积累计同比降幅扩大至-12.1%,前期“保交楼”重点项目或陆续进入尾声;7月商品房销售面积同比降幅扩大至15.2%,70大中城市新建住宅价格同比跌幅扩大至5.3%,销售量价齐跌,意味着房地产投资的内生恢复链条尚未启动。

4、基建投资提速,受政府债资金投放的支撑。

2024年1-7月,基建投资累计同比增长8.1%,较上半年提升0.5个百分点;7月基建投资累计同比10.7%,较上月提升0.5个百分点。5月中旬以来,超长期特别国债发行启动,地方政府专项债加快发行,对基建投资的支撑逐步显现。7月社融口径政府债净融资规模接近6900亿元,较去年同期高近2800亿元,带动基建投资增速进一步回升。往后看,更加平衡的地方化债要求,“后土地财政时代”的央地财政体制逐步清晰,将有助于充分调动地方政府的经济活力。

社会领域投资增速继续放缓,与民生领域的财政支出变化密切相关。2024年1-7月,教育、卫生和社会工作、文体娱乐三大社会领域行业投资增速分别较上半年回落2.2、0.8和1.6个百分点,增速分别为4.5%、-11.4%和3.5%。今年以来,地方政府债发行进度偏慢、税收和土地出让收入增长均较弱,致使上半年广义财政支出较去年同期低2.8%,上半年一般公共支出中,投向教育、社会保障和就业、卫生健康等领域的支出合计同比下滑-0.79%。超长期特别国债和地方政府专项债更多支撑基建领域投资,对社会领域投资的重视尚显不足。在基建优质项目趋于紧缺的当下,或有必要更多考虑“综合账”,加大对社会领域投资的支持力度,更多“挤入”居民消费。

5、居民消费自低位企稳,对服务业生产形成带动。

7月社会消费品零售总额同比增长2.7%,比6月份加快0.7个百分点。其中,商品零售增速提升1.2个百分点至2.7%,餐饮收入增速回落2.4个百分点至3.0%。从限额以上企业商品零售数据看,7月汽车、家电音像器材、通讯器材、化妆品、文化办公用品、日用品、饮料及中西药品等可选消费对商品零售的拉动增大,合计较6月提升1.8个百分点;而石油制品、纺织服装、金银珠宝、烟酒等对商品零售的拉动减少0.8个百分点。消费品以旧换新政策显效、“618”错位造成低基数,均有助于商品增速回升。

接触性服务业生产恢复。7月份,全国服务业生产指数同比增长4.8%,比上月略加快0.1个百分点。暑期消费和出行恢复,对接触性聚集性服务业产生带动。1-7月份,服务零售额同比增长7.2%,较同期商品零售增速高4.1个百分点。在暑期旅游旺季带动下,交通出行服务类、旅游咨询租赁服务类、文体休闲服务类消费增长较快。不过,生产性服务业增速边际放缓,信息传输软件和信息技术服务业,租赁和商务服务业,交通运输、仓储和邮政业生产指数同比分别增长12.6%、9.0%、5.3%,均较6月出现回落。

促消费政策加力支持。7月中央政治局会议强调经济政策的着力点要更多转向惠民生、促消费,《关于促进服务消费高质量发展的意见》、《关于加力支持大规模设备更新和消费品以旧换新的若干措施》陆续出台,特别是直接向地方安排1500亿元左右超长期特别国债资金,加力支持地方实施消费品以旧换新,政策逐步落地实施,将有助于巩固消费复苏的基础。

风险提示:稳增长政策落地效果不及预期,海外经济衰退程度超预期,房地产企业信用风险蔓延等。

注:本文来自平安证券发布的《“外热内冷”下的紧平衡——2024年7月经济增长数据解读》,报告分析师:钟正生 S1060520090001,张璐 S1060522100001,常艺馨 S1060522080003

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员