核心观点

2024年8月23日,美联储主席鲍威尔在杰克逊霍尔会议上发表讲话。市场感受偏鸽派,10年美债收益率由3.85%一度下跌6BP至3.79%;美元指数由101.5附近,快速下破101关口;美股三大指数在其发言期间涨幅扩大。

鲍威尔明示即将降息。本次演讲透露的鸽派信号包括:一是,明确表达了政策调整的时机已经成熟。二是,明确表示通胀已接近目标,且对于通胀回落至2%目标有更多信心。三是,明确表示不希望就业市场降温,在排序上似乎将就业目标置于通胀目标之前。其称,“我们不寻求也不欢迎劳动力市场状况进一步降温”;“我们将竭尽全力支持强劲的劳动力市场,同时进一步实现价格稳定”。四是,全文讲话的重心放在通胀分析,更加具象地传递美联储对通胀回落的信心,几乎已经宣布了抗击通胀的胜利。同时,鲍威尔在一些关键问题上没有表态,以避免传递鹰派信息:鲍威尔没有讨论降息的节奏和路径,没有刻意驳斥快速降息(单次降息50BP)的预期;没有讨论“中性利率”上升的可能性;没有讨论“平均通胀目标制”。

与鲍威尔一道详谈通胀。鲍威尔本次讲话的核心内容是,分析本轮高通胀的成因,以及通胀为何能够在失业率不大幅走高的背景下回落。就第二个问题,鲍威尔提到,疫情和大宗商品市场冲击等供给因素,其发生了逆转,是通胀下降的关键原因。此外,鲍威尔专门强调了通胀预期的重要性。那么,未来美国通胀能够顺利回落到2%目标吗?鲍威尔没有详细展望未来的通胀前景。但是,其对通胀影响因素的分析,隐含了其对未来通胀继续回落的信心。鲍威尔对通胀分析的核心结论是,供给因素是影响通胀的最核心的原因。如果未来不发生类似新冠疫情和俄乌冲突的供给冲击,且需求对通胀的影响没那么重要,那么美国通胀前景将是乐观的。然而我们认为,通胀上行的风险并不能完全排除。一方面,供给扰动是否还有逆转的空间,通胀因供给扰动的缓和能否继续回落,存在不确定性。另一方面,需求因素也可能成为通胀回落的“绊脚石”。

美联储下一步如何走?总的来看,鲍威尔讲话表达了对美国通胀回落的信心,但较少谈及“软着陆”前景。近期投资者对美国经济衰退风险保持警惕,并积极押注利率路径较快下行。CME数据显示,多数投资者押注年内的三次会议中,至少有一次会单次降息50BP。我们预计,美联储9月更可能降息25BP而不是50BP,以此向市场传达美国经济“软着陆”的信心。再往后看,美国经济衰退的证据尚不充分,不宜盲目押注“快降息”。

风险提示:美国通胀超预期反弹,美国经济超预期下行,美国金融风险超预期上升等。

2024年8月23日,美联储主席鲍威尔在杰克逊霍尔会议上发表讲话,明确表示“政策调整的时机已经到来”,对于通胀回落至2%目标有更多信心,且表示不希望就业市场继续降温。市场感受偏鸽派,美债利率和美元指数快速跳水,美股三大指数高开高走。鲍威尔讲话的核心内容是,分析本轮高通胀的成因,以及通胀为何能在失业率不大幅走高的背景下回落。其核心结论是,供给因素是影响通胀的最核心原因。然而我们认为,美国通胀上行的风险并不能完全排除,供给扰动逆转的空间可能有限,需求因素也可能成为通胀回落的“绊脚石”。我们预计,美联储9月更可能降息25BP而不是50BP。美国经济衰退的证据尚不充分,不宜盲目押注“快降息”。

01

鲍威尔明示即将降息

2024年8月23日,美联储主席鲍威尔在杰克逊霍尔会议上发表讲话,主题为“回顾与展望”,回顾了美国经济在新冠疫情冲击后发生的变化,以及货币政策的应对。本次演讲主要分为两部分:第一部分“近期政策展望”分析了当前的通胀和就业市场情况,结论是,美国经济继续稳步增长,但鉴于经济出现的变化,货币政策调整的时机已到。第二部分“通胀的起起落落”详细回顾了疫情冲击后,美国通胀上升和下降的原因,结论是,疫情冲击的扭转、美联储对总需求的抑制以及通胀预期的稳定,共同促进了通胀回落。最后,鲍威尔总结称,美联储将保持开放态度,接受批评和新想法,同时保持其框架的优势,以谦逊和质疑精神,从过去吸取教训并灵活应对当前挑战。

市场感受偏鸽派,美债利率和美元指数快速跳水,美股三大指数高开高走。8月23日,鲍威尔讲话前后,10年美债收益率由3.85%一度下跌6BP至3.79%,收于3.80%。美元指数由101.5附近,快速下破101关口,收于100.68,日内下跌0.82%。美股三大指数在其发言期间涨幅扩大,随后有所波动,最终纳指、标普500和道指分别收涨1.47%、1.15%和1.14%。黄金现价日内涨1.1%,重新站上2500美元/盎司关口。

本次演讲透露的鸽派信号包括:

一是,明确表达了政策调整的时机已经成熟。鲍威尔在谈论货币政策时,明确说道:“政策调整的时机已经到来” (The time has come for policy to adjust)。

二是,明确表示通胀已接近目标,且对于通胀回落至2%目标有更多信心。鲍威尔指出,通胀现在已经很接近目标(much closer to our objective);同时,他对于通胀能够可持续地回到2%的信心已然增加(My confidence has grown that inflation is on a sustainable path back to 2 percent)。

三是,明确表示不希望就业市场降温,在排序上似乎将就业目标置于通胀目标之前。其称,“我们不寻求也不欢迎劳动力市场状况进一步降温”(We do not seek or welcome further cooling in labor market conditions);“我们将竭尽全力支持强劲的劳动力市场,同时进一步实现价格稳定”(We will do everything we can to support a strong labor market as we make further progress toward price stability)。

四是,全文讲话的重心放在通胀分析,更加具象地传递美联储对通胀回落的信心,几乎已经宣布了抗击通胀的胜利。

同时,我们认为,鲍威尔在一些关键问题上没有表态,以避免传递鹰派信息:

首先,鲍威尔没有讨论降息的节奏和路径。在本次会议前,市场对于9月是否降息已经几乎没有顾虑,但更加关注9月降息25BP还是50BP,以及未来如何降息。鲍威尔讲话中仅提到,“政策方向已经明确,降息时机和节奏将取决于后续数据、前景变化和风险平衡”。除此之外,鲜少透露其希望的降息节奏和路径是怎样的。但换个角度看,面对市场近期对于美国就业市场走弱的担忧、美联储降息太迟的质疑,鲍威尔没有刻意驳斥快速降息(单次降息50BP)的预期,在降息节奏上持相对开放的态度,或令部分投资者感受偏鸽。

其次,鲍威尔没有讨论“中性利率”上升的可能性。在2023年的杰克逊霍尔会议,鲍威尔谈到,目前美国的实际利率远高于主流的中性政策利率估算;“但我们无法确定中性利率,因此货币政策限制的确切水平始终存在不确定性”。今年以来,尤其面对一季度通胀的走高,美联储一度加大了有关“中性利率”的讨论。今年5月下旬公布的3月会议纪要显示,官员们积极讨论了有关长期政策利率(中性利率)比预期更高的可能性。此后,多位官员在讲话中频繁提及中性利率。有关中性利率上升的讨论,可能传递美联储政策利率“限制性”不足的质疑,并被市场捕捉为鹰派信号。鲍威尔在本次讲话中对此只字未提,或也因为不想引发不必要的质疑。

最后,鲍威尔没有讨论“平均通胀目标制”。在2020年的杰克逊霍尔会议,鲍威尔详细讨论了美联储货币政策框架的演变,以及推出“平均通胀目标制”的背景。本次讲话中,鲍威尔在结语时提到,今年晚些时候会开始每五年一次的货币政策审查进程,但没有更详细的讨论。2020年,美联储设立这一新制度的初衷是,传递允许通胀阶段性高于2%的信号,进行宽松的货币政策预期引导。回顾过去四年半,美国的平均通胀远高于2%目标,2020年1月至2024年6月,PCE通胀率平均值为3.7%。在当前,有关“平均通胀目标制”的褒奖会显得不合时宜,但关于这一制度的批评和质疑,又可能被视为鹰派言论。鲍威尔本次讲话略过这一问题,也可能出于避免释放鹰派信号的考虑。

总之,鲍威尔本次讲话中谈及的和没有谈及的内容,共同拼接成了完整的鸽派信号,为即将到来的降息预热。

02

与鲍威尔一道详谈通胀

鲍威尔本次讲话的核心内容是,分析本轮高通胀的成因,以及通胀为何能在失业率不大幅走高的背景下回落。

第一个问题,关于美国通胀为什么会上升?鲍威尔提到:一是,消费支出的历史性激增。导致这一激增的原因又包括被压抑的需求、财政刺激、居民消费习惯变化、以及服务支出受限相关的超额储蓄等;二是,疫情严重破坏了供给;三是,2022年初俄乌冲突引发的新的供给冲击;四是,劳动力市场在2022年中期极度紧张。此外,鲍威尔特别提到,美联储、其他央行及主流分析师一度认为“通胀是暂时的”,美联储直到2021年11月才意识到高通胀不是暂时的,并开始货币政策转向。

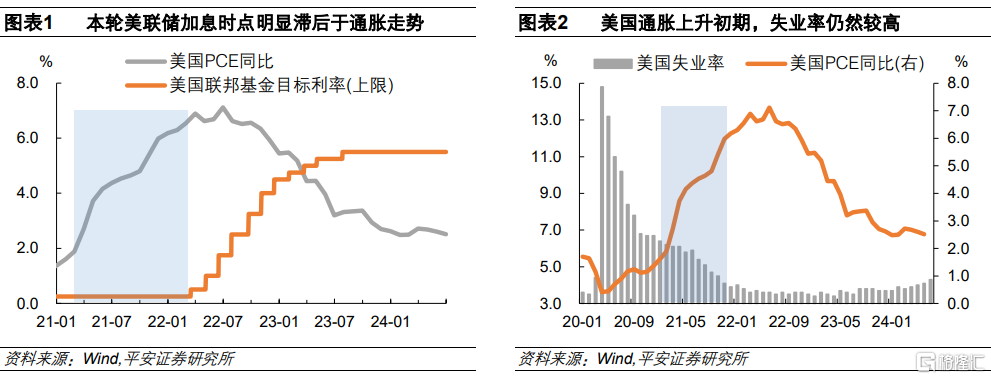

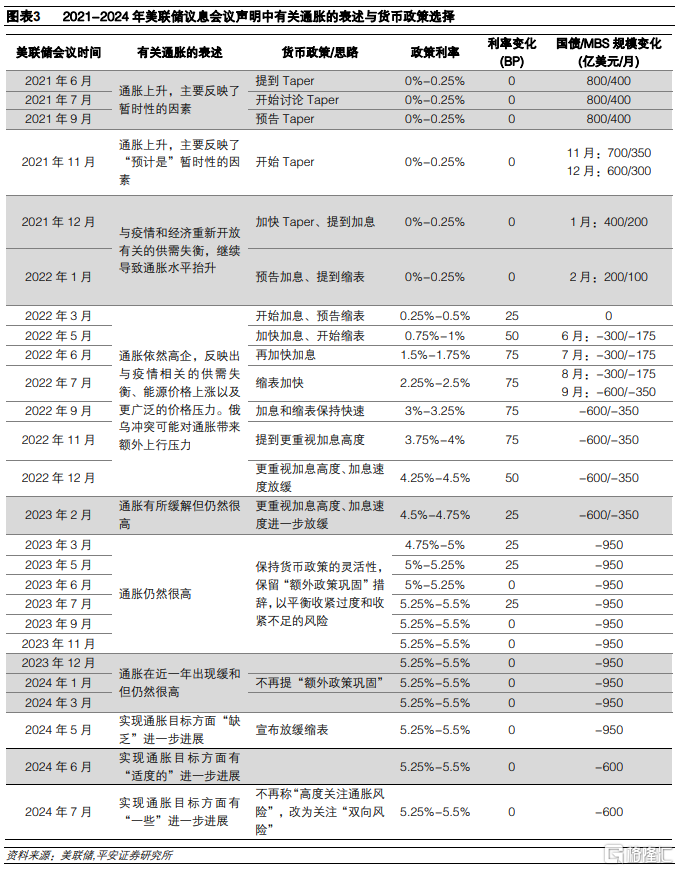

美联储对通胀的看法,是过去四年始终贯穿其货币政策选择的核心线索。我们在报告《2024年美联储利率政策展望》中进一步讨论了美联储为何误判通胀继而导致紧缩行动过迟。一方面,美联储政策受到就业目标的束缚。2021年,美国失业率在大部分时间里保持在5%以上。在“类滞胀”环境下,美联储希望平衡就业与通胀目标;2021年11月,当失业率回落至4.5%以下,美联储才更有转向的底气。另一方面,不排除美联储主席换届对货币决策的影响。2021年,鲍威尔面临连任联储主席的压力,其竞争对手布雷纳德十分鸽派,二人可能陷入某种“鸽派竞争”。2021年11月获得提名后,鲍威尔对通胀的态度恰好发生明显转变。

第二个问题,为何通胀能在失业率不大幅上升的背景下回落?首先,鲍威尔提到,疫情和大宗商品市场冲击等供给因素发生逆转,是通胀下降的关键原因。其次,美联储的紧缩性货币政策,令总需求趋于缓和,辅助通胀回落。最后,鲍威尔专门强调了通胀预期的重要性,认为在央行有力的行动下,锚定的通胀预期可以促进去通胀,而无需经济疲软。

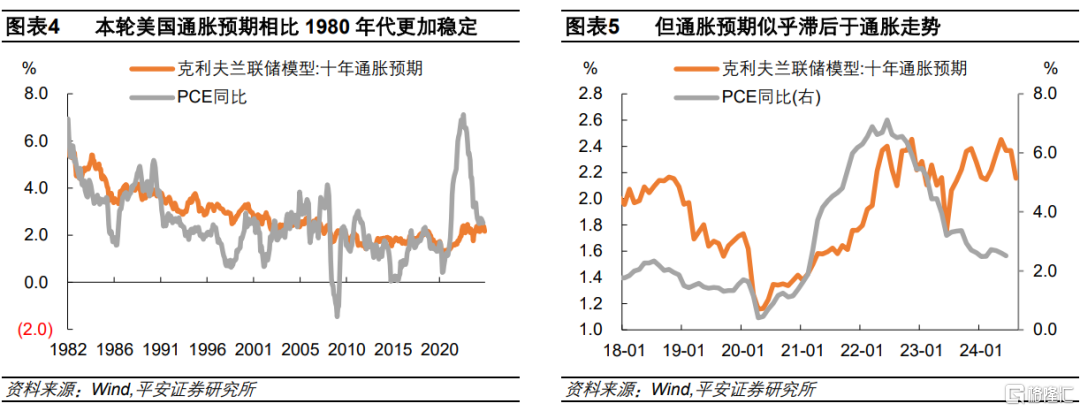

我们认为,虽然美联储在管理通胀预期方面起到一定作用,但也不宜高估这一作用。一方面,美联储在沃尔克和格林斯潘时代以来建立的信誉,加上鲍威尔领导的美联储最终敢于采取激进的紧缩行动,避免了长期通胀预期严重“脱锚”的风险。2022年以来,克利夫兰联储模型测算的十年通胀预期基本保持在1.8-2.4%区间,算是较好地稳定在2%目标附近,与1980年代4-6%的通胀预期形成鲜明对比。另一方面,通胀和通胀预期虽然互为因果,但前者对后者的影响同样不可忽视。通胀和通胀预期指标通常呈现很强的相关性。2021年3月至2022年3月,当PCE通胀率已经连续12个月高于2%后,克利夫兰的通胀预期指标在2022年4月升破2%。这表明,公众对于高通胀的保持观察一段时日后,才逐步调整对未来的通胀预期。所以后来通胀预期的回落,可能更多是通胀回落本身的作用,而非仅仅归功于美联储的政策引导。

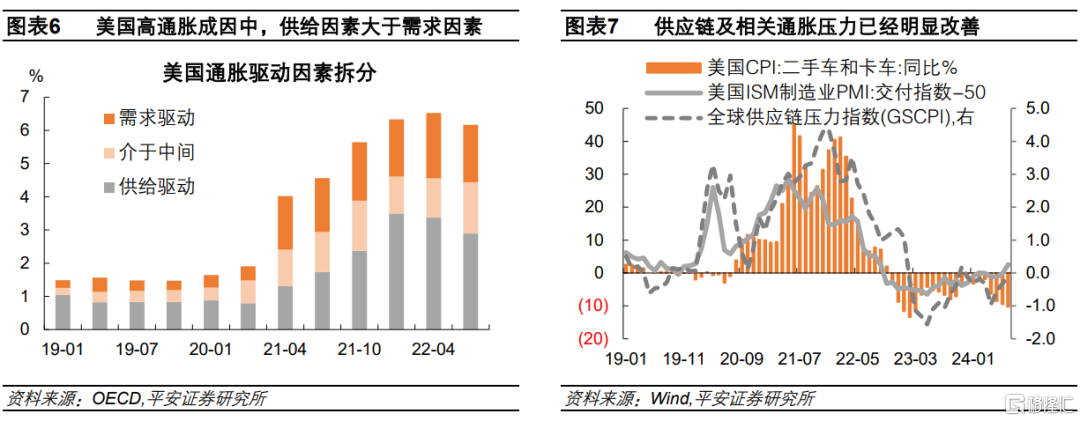

那么,未来美国通胀能够顺利回落到2%目标吗?鲍威尔没有详细展望未来的通胀前景。但是,其对通胀影响因素的分析,隐含了其对未来通胀继续回落的信心。鲍威尔对通胀分析的核心结论是,供给因素是影响通胀的最核心的原因。关于这一点,学界和业界基本也有共识。据OECD研究,在2022年二季度美国通胀最高的时候,“供给驱动”和“需求驱动”分别拉动标题通胀率3.4和2.0个百分点,意味着供给端对通胀的影响是需求端的1.75倍。目前,美国供给端的压力已经明显改善,并且保持相对稳定,以二手车价格为典型代表的“供给驱动型通胀”压力也明显缓和。如果未来不发生类似新冠疫情和俄乌冲突的供给冲击,且需求对通胀的影响没发生新的向上扰动,那么美国通胀前景将是乐观的。

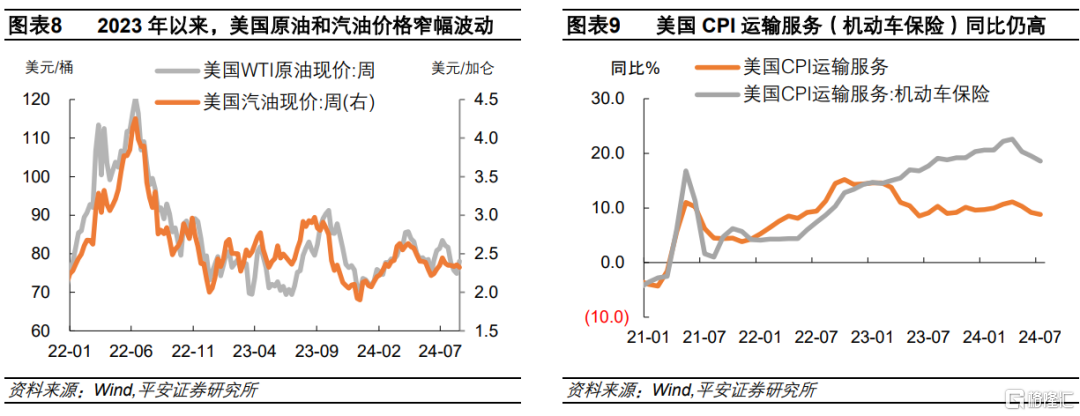

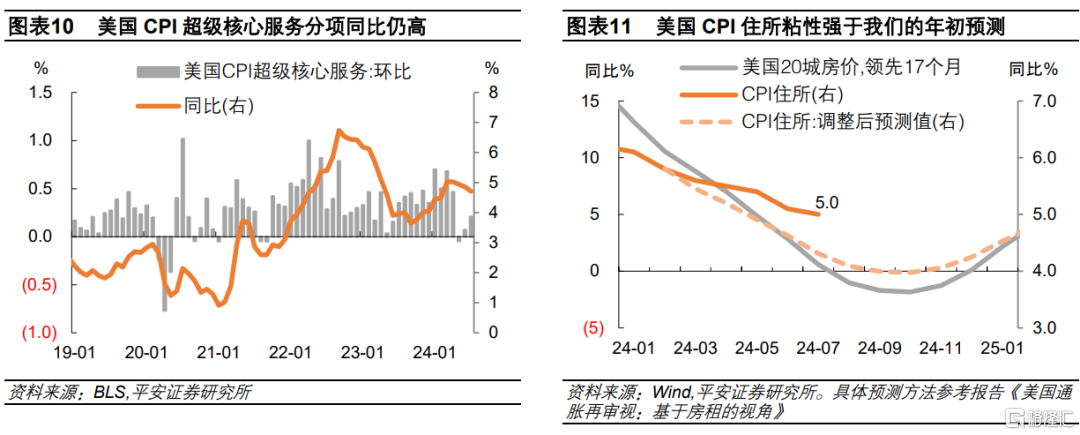

然而我们认为,美国通胀上行风险并不能完全排除。一方面,供给扰动是否还有逆转的空间,通胀因供给扰动的缓和能否继续回落,存在不确定性。从全球供应链压力指数、美国ISM制造业交付指数等指标来看,供应链压力似乎在2023年以来已经完全回归到2019年水平;以油价来看,2023年以来WTI油价和美国汽油价格基本保持窄幅波动。这意味着,供给扰动扭转贡献最大的时候可能已经基本结束。不过,一些指标显示,供给扰动仍在影响当前的通胀形势。截至2024年7月,美国CPI运输服务同比仍高达8.8%,其中“机动车保险”是主要的压力源,而这与疫情后美国汽车供应的短缺相关。

另一方面,需求因素也可能成为通胀回落的“绊脚石”。今年一季度,美国通胀意外地出现反弹,其中的通胀压力主要来自需求端。CPI超级核心服务(排除住宅和能源服务)在今年1-3月环比高达0.5-0.7%;截至7月,该分项同比仍高达4.7%。同时,CPI住宅分项截至今年7月仍高达5.0%,粘性明显强于我们年初的基准预测。如果再考虑到房价对房租的领先效应,而房价同比增速已于2023年下半年以来反弹,那么未来半年至一年,美国房租可能面临“二次通胀”风险(参考报告《美国通胀再审视:基于房租的视角》)。

03

美联储下一步如何走?

总的来看,鲍威尔讲话表达了对美国通胀回落的信心,但较少谈及“软着陆”前景。美国经济能否顺利“软着陆”,美国通胀回落是否真的无需经济明显走弱,客观上仍有不确定性。鲍威尔在本次讲话中也没有信心谈及这些问题。反而,其语调十分谦虚,在分析通胀后特意强调“这是我对事件的评估,你的看法可能有所不同”;在陈述结论时也强调,“疫情后的经济与其他任何时期的经济都不同,我们仍有许多东西需要学习”,“我们知识是有局限的”,“保持谦逊和质疑精神”等。

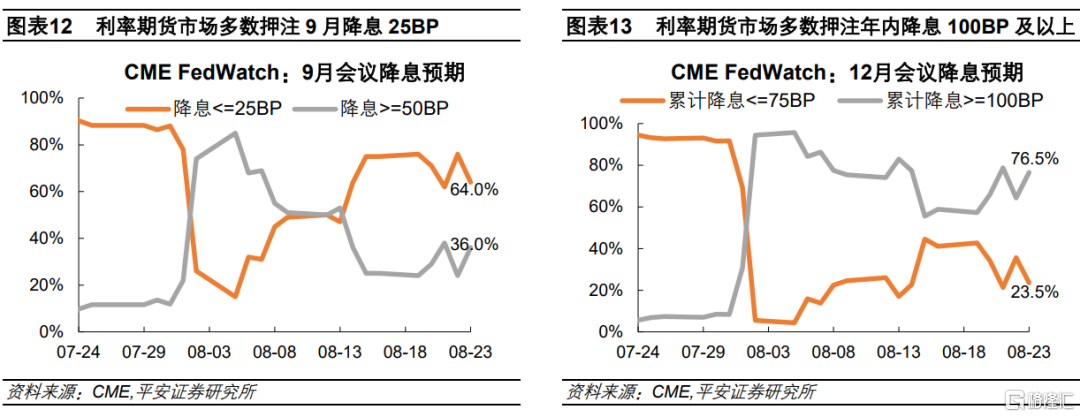

近期投资者对美国经济衰退风险保持警惕,并积极押注利率路径较快下行。在7月美国失业率上升触发“萨姆规则”、年度新增非农基准大幅下修等背景下,近期市场有关美国经济衰退的担忧上升。CME利率期货市场显示,鲍威尔讲话后,美联储降息路径整体下移,9月降息50BP的概率由24%上升至36%,截至12月累计降息至少100BP的概率由64.3%上升到76.5%。虽然9月降息25BP而不是50BP的概率较大,但年内押注降息100BP及以上的概率超过了押注降息75BP及以下的概率。换言之,多数投资者押注年内的三次会议中,至少有一次会单次降息50BP。

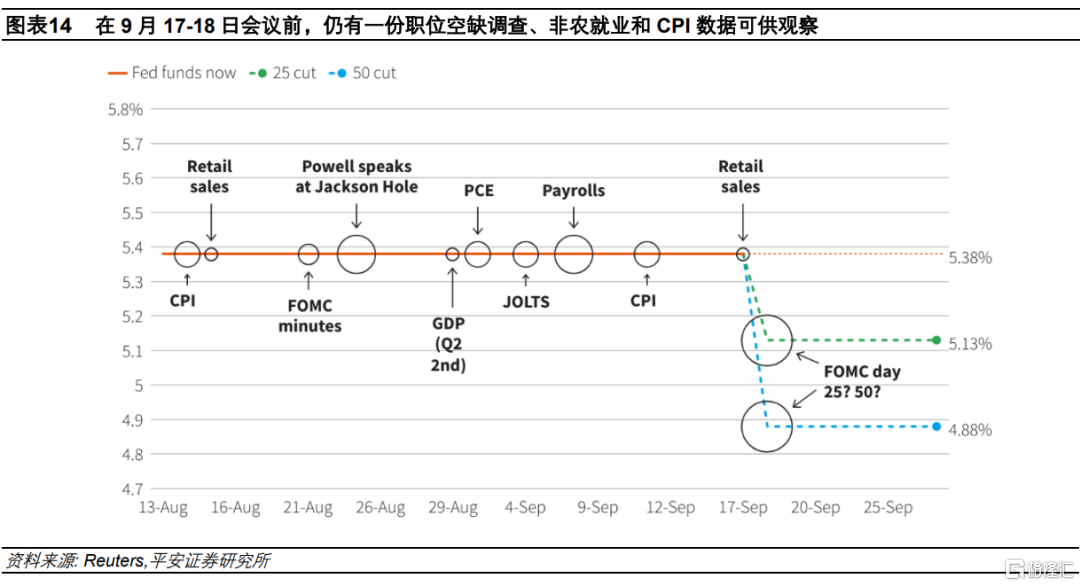

我们预计,美联储9月更可能降息25BP而不是50BP,以此向市场传达美国经济“软着陆”的信心。虽然在9月17-18日议息会议前,仍有一份职位空缺调查、非农就业和CPI数据可供观察,理论上这些数据将最终决定美联储9月降息的幅度。不过,如果美联储首次降息就降50BP,则较大程度上承认了其已经“落后于曲线”,而且显得7月不降息的决定是一个“错误”。此外,若后续美国通胀有二次反弹风险,首次便“用力过猛”也将令美联储面临指摘。所以,除非观察到就业市场出现重大危机,否则美联储更可能选择先降25BP(即便其已嗅到经济和就业市场走弱的气息)。

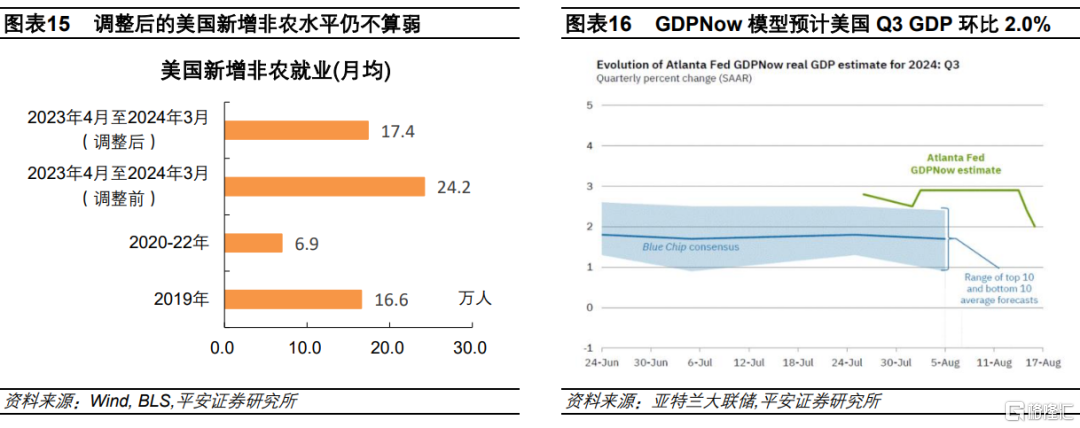

再往后看,美国经济衰退的证据尚不充分,不宜盲目押注“快降息”。就业方面,鲍威尔本次讲话指出,我们此前指出,基于统计学意义的“萨姆规则”,在当下有诸多局限性(参考报告《谨慎使用“萨姆规则”》)。正如鲍威尔本次讲话指出,目前失业率上升主要反映劳动力供给增加,但不是裁员人数增长所致。8月21日,非农就业人数基准被大幅下修,意味着在2023年4月至2024年3月,平均每月新增非农为17.35万人,而不是24.2万人。但是,这一水平仍不算弱,略高于2019年平均新增非农的16.6万人。增长方面,亚特兰大联储GDPNow模型显示,截至8月16日数据,预计美国三季度GDP环比折年增长2.0%。假设今年三、四季度GDP环比折年率分别为2%、1%,则2024年美国GDP年增长将高达2.6%。如果未来经济数据并不支持“硬着陆”,那么美联储大概率会控制降息节奏,保持对“双向风险”的关注。

风险提示:美国通胀超预期反弹,美国经济超预期下行,美国金融风险超预期上升等。

注:本文来自平安证券发布的《与鲍威尔一道详谈通胀——2024年8月鲍威尔杰克逊霍尔讲话解读》,报告分析师:钟正生 S1060520090001,张璐 S1060522100001,范城恺S1060523010001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员