引言:过去一个月兴业证券反复强调【8月转机、看多核心资产、聚焦15+3】,当前正在到来。市场风格也将从过度防御转向攻守兼备,从高股息向高景气、高ROE的15+3、核心资产等方向扩散。

一、8月转机的两个契机

1.1、海外动荡,更加确认“8月转机”的临近

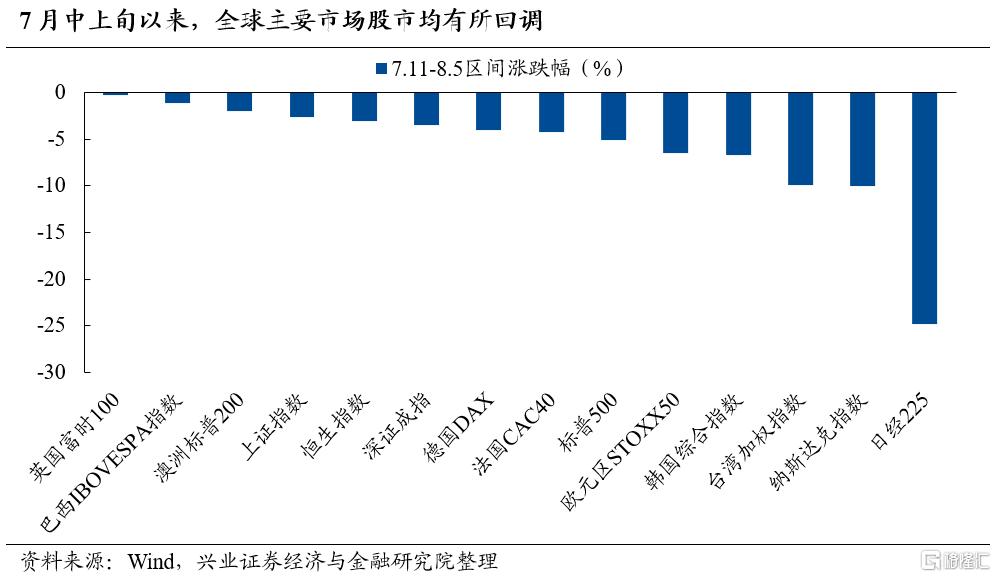

7月以来,以日本为首的海外市场迎来快速下跌,8月5日全球资本市场更是遭遇“黑色星期一”。

本轮海外资本市场的剧烈波动,核心原因是多重宏观因素冲击之下,此前过度一致的预期、过度拥挤的交易出现了阶段性的逆转和“高低切”。

第一,本轮全球资本市场波动放大的本质还是在于估值偏高、交易过于拥挤。

第二,套息交易的逆转是导致全球股市剧烈波动的“导火索”。

第三,全球经济下行压力增大,尤其是美国经济快速放缓,导致企业盈利面临不确定性。

第四,美国部分科技龙头Q2业绩及Q3指引不及预期,使全球投资者对AI产业的进程有所担忧。

第五,三季度美股波动率季节性走高,叠加大选不确定性上升,市场风险偏好收缩。

对于A股,伴随全球资本市场剧烈波动,类似4-5月份,中国资产或逐渐获得海外资金增配。4月下旬开始,国内房地产政策预期升温,叠加海外由日本加息预期和美联储降息预期回调导致全球资产波动加大的背景下,海外对冲基金等外资交易盘大幅加仓AH股。回到当下,随着政治局会议强调“扩内需”、各部委积极落实和部署新一轮稳增长政策,叠加外围市场剧烈波动,7月30日以来外资交易盘率先回流A股。

短期维度来看,8月5日外围市场已逐渐演变为资金恐慌式踩踏的非理性下跌,尤其是日股已显著超卖,后续不排除情绪修复的可能性。但未来1-2周内,由于缺乏数据证伪市场当前在演绎的“衰退交易”,且杰克森霍尔会议对货币政策的表述也要等到8月中下旬,在没有紧急外部干预的前提下,美日相关资产或维持高波动、全球市场短期或继续risk-off。考虑到中国资产在外资的头寸占比较低、且A股也不属于套息交易范畴中,叠加估值便宜,A股短期大概率相对全球将有显著的超额收益。

中期维度来看,8-9月中国资产将面临更为有利的流动性环境。一方面,美国9月大概率降息,有望改善全球流动性环境并压低美债利率。另一方面,美国经济走弱和大选导致不确定性将持续压制此前过度拥挤的交易,这将驱动海外资金,尤其是亚太对冲基金重新配置中国资产。并且不同于4-5月全球市场波动之际,部分长线资金选择回流美股“抄底”,当前美国经济已显疲态,后续若美国经济快速回落,基本面走势与美国相背的中国资产性价比将进一步显现,配置盘资金也有望回流。

1.2、中报窗口临近,市场也有更多亮点可以去挖掘

今年另一个有趣现象在于,往年财报季往往是风险偏好收缩的时段,今年市场本身的风险偏好很低,导致业绩空窗期大家已经纳入充分的负面预期,财报季反而成为风险偏好提升的窗口。往年财报季往往是风险偏好收缩的时段,核心是市场前期盈利预期较高,导致股价在业绩不达预期后出现回调。而今年的不同之处在于,市场本身的风险偏好很低,导致业绩空窗期大家已经纳入较多的负面预期,而财报季风险偏好反而迎来修复。如3-4月业绩空窗期市场较低迷,反而4-5月份年报、一季报公布后,市场风险偏好出现了一波修复。当前随着中报预告发布和中报季临近,反而有一些亮点可以挖掘。

1.3、此前红利“缩圈”至类债型低波红利龙头,市场已处于过度悲观的状态,风险偏好本身也有自然修复的动力

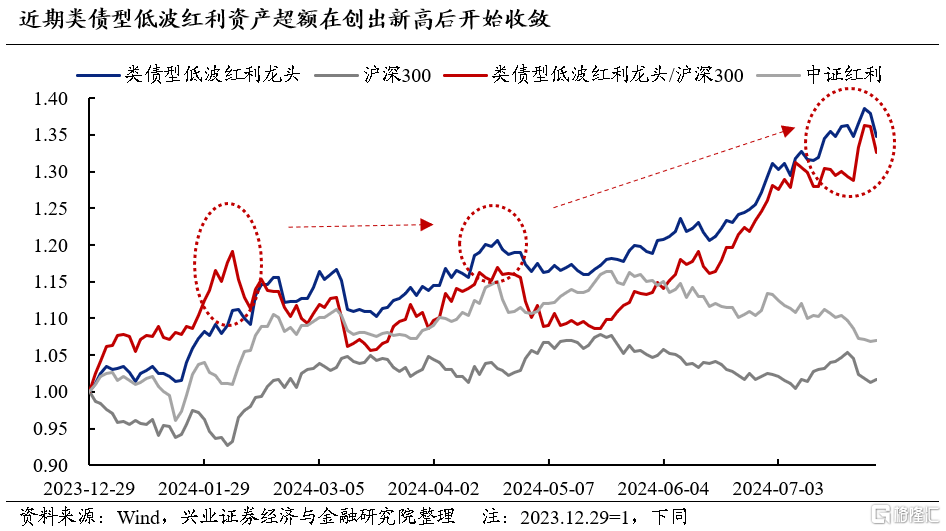

兴业证券以农业银行、交通银行、工商银行、建设银行、中国银行、中国移动、中国广核、长江电力、中国神华、中国核电为样本,等权编制了类债型低波红利龙头指数。这类资产由于其防御属性较强,其超额收益的高点往往也对应着市场风险偏好的低点,如今年2月初和4月下旬。

而5月下旬开始,随着对于经济的预期再度走弱,风险偏好收缩下,市场也再次进入调整。兴业证券也看到,市场对于红利资产的拥抱再一次出现“缩圈”,进一步向其中的类债型低波红利龙头下沉。到7月24日时,其相对沪深300、相对中证红利的超额收益均创出新高,并且远超过上两轮的高点。显示此前市场风险偏好已到了一个过度悲观的状态。

而近期,兴业证券看到类债型低波红利龙头超额收益开始收敛,指向市场尽管仍在波动、调整,但已开始从过度防御的状态中脱离,风险偏好也将逐步从过度悲观的状态迎来一个自然修复的过程。

因此,随着海外波动加大、全球资产“高低切”、人民币升值之下,中国资产已在逐步迎来海外资金的增配,叠加中报窗口临近,在此前已经充分纳入负面预期的基础上,反而有更多亮点可以去挖掘,后续市场风险偏好有望迎来修复。

二、类似4月下旬,随着市场逐步迎来转机,风格也将从过度防御转向攻守兼备

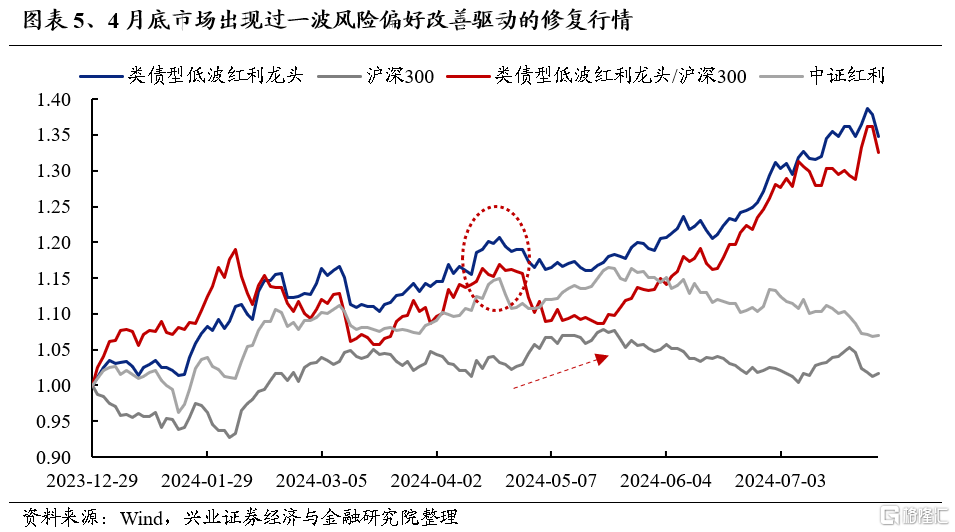

3月中旬至4月中旬时,市场同样出现过一波风险偏好收缩之下,主线向红利板块乃至其中的类债型低波龙头个股聚焦,类债型低波红利龙头的超额收益创阶段性新高。

而4月下旬开始,随着一季度经济数据超预期、房地产政策放松共振催化,叠加此前业绩空窗期市场已经纳入了较多的负面预期,4、5月份年报、一季报公布后,市场风险偏好反而出现了一波修复,指数也一度创出年内新高。与此同时,随着风险偏好修复,市场从红利板块向核心资产、“15+3”、出海链等高景气、高ROE方向扩散。

往后看,兴业证券认为类似4月下旬,随着风险偏好进入从过度悲观的状态缓慢爬升、修复的窗口,转机或在8月,市场风格也将从过度防御转向攻守兼备,从高股息向高景气、高ROE方向扩散。

但兴业证券更要强调的是,这种扩散是有限度的,是在高胜率投资的时代背景下、大盘龙头的beta中的扩散,并不支持市场回到小微盘、主题炒作的风格。

这其中,“15+3”作为三高资产的交集、大盘风格的增强,有望成为市场共识聚焦的方向。

风险提示

经济数据波动,政策超预期收紧,美联储超预期加息等。

注:文中报告节选自兴业证券2024年7月31日、2024年8月4日、2024年8月6日分别发布的《从过度防御转向攻守兼备——A股策略展望》、《海外动荡,更加确认“8月转机”的临近——A股策略展望》、《如何理解全球市场剧震?A股如何应对?》,分析师 :张启尧 S0190521080005;程鲁尧 S0190521120004;胡思雨 S0190521110003;陈恭懿 S0190523060001;张勋 S0190520070004;吴峰 S0190510120002;杨震宇 S0190520120002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员