格隆汇获悉,近日深交所网站显示,四川沃文特生物工程股份有限公司(以下简称“沃文特”)更新了首次公开发行股票并在创业板上市招股说明书,保荐机构为国金证券股份有限公司。

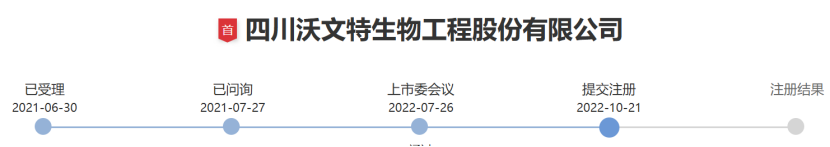

沃文特的上市之路可谓一波三折,自初次受理至今已经过了三年。沃文特招股书于2021年6月获受理,2022年7月通过上市委会议,2022年10月提交注册申请,但此后至今未有进展。公司提交注册近两年后仍未上市,如今境况如何,只能从最新的招股书注册稿中探一探究竟。

沃文特的主营业务为从事体外诊断仪器、试剂和耗材的研发、生产和销售及非自产体外诊断产品的代理业务,是一家致力于为医学检验提供自动化检验解决方案和诊断产品的创新型企业。

公司主要业务情况,来源招股书

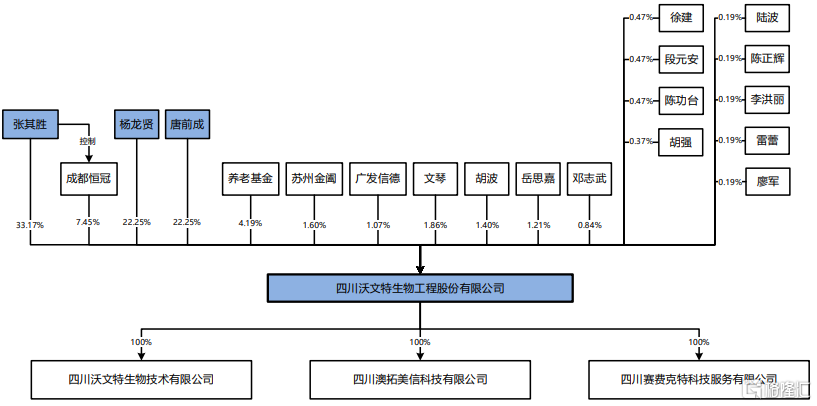

根据沃文特最新版的招股书,公司本次发行前总股本4294.7666万股,本次拟申请公开发行不超过人民币普通股(A 股)1431.5889万股,占本次发行后公司总股本的比例不低于25.00%。

目前沃文特的实际控制人为张其胜、杨龙贤、唐前成,合计直接持有公司77.68%的股权,并通过成都恒冠间接控制公司7.45%的股权。

张其胜、杨龙贤、唐前成合计控制发行人发行前总股份的85.13%的股份,本次发行后其持股比例将下降至63.85%。

公司股权结构,来源招股书

张其胜出生于1979年,大专学历。2003年至2006年,就职于迈克生物。2006年之后,历任任柯尼特执行董事兼总经理、沃文特总经理、沃文特总裁等职务。2020年8月至今,任沃文特董事长。

杨龙贤出生于1980年,本科学历,曾就职于迈克生物股份有限公司售后技术部。2020 年8月至今任沃文特董事。

唐前成出生于1982年,大专学历。曾就职于迈克生物股份有限公司销售部。2020年8月至今,任沃文特董事。

可以看到,三人都曾在迈克生物任职。

业绩有所波动

沃文特2006年成立之初,主要以代理销售体外诊断产品业务为主。

自2010年开始,公司开始自主研发自动化粪便分析仪等自动化诊断仪器、试剂和耗材。

经过多年的发展,自有产品已形成覆盖粪便检验、生化免疫检验多系列产品的业务体系。

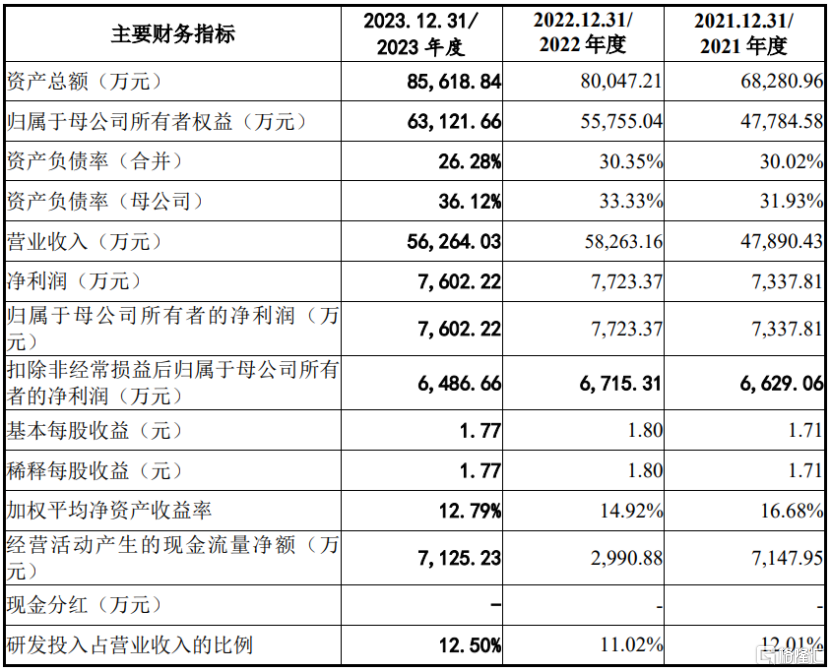

根据招股书,沃文特2021-2023年营业收入分别为4.79亿元、5.83亿元和5.63亿元;归母净利润分别为7337.81万元、7723.37万元、7602.22万元;对应主营业务毛利率分别为53.54%、51.54%和60.38%。

公司主要财务指标,来源招股书

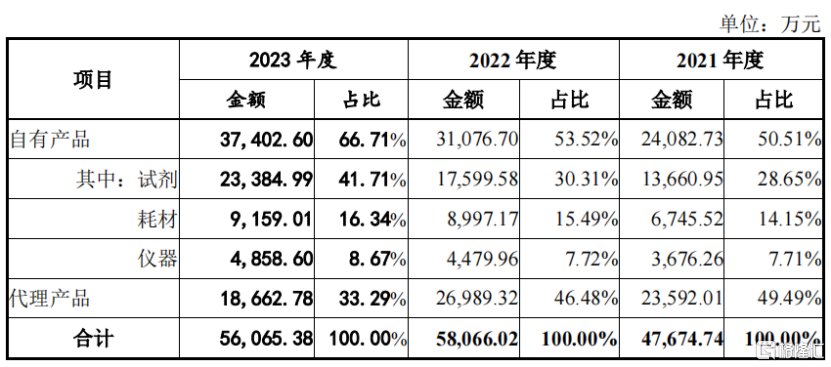

其中自有产品收入分别约2.41亿元、3.11亿元和3.74亿元,增长率分别为 29.04%和20.36%,维持较高增速。这主要得益于自有产品持续丰富的产品体系和不断完善的营销网络。

公司业务结构,来源招股书

此外,公司初步测算了2024年上半年的经营业绩情况,预计2024年1-6月营业收入为2.75亿元至2.80亿元,同比增长1.08%至3.11%;预计归母净利润为5358.62万元至5800.32万元,同比增长47.31%至59.46%;利润的增长主要是自有产品业务规模的增长。

2021-2023年,沃文特代理产品收入分别为2.36亿元、2.70亿元和1.87亿元,毛利分别为9500.64万元、8504.20万元和6991.06万元,业务规模和占比已持续降低。

其中代理产品业务收入占主营业务收入的比重分别为49.49%、46.48%和33.29%,毛利占比分别为37.22%、28.42%和20.65%,代理业务收入比重及毛利占比总体减少。

据招股书,沃文特主要经销贝克曼、VIRCELL、美国快臻、索灵、安图、达安基因等国内外品牌的产品。

公司与上述生产商或代理商签订的协议有效期一般为一年,2023年开始贝克曼与沃文特的经销协议未签署,2024年4月前公司与其的订发货正常开展。

2024年4月起,因沃文特和贝克曼的业务合作模式调整,公司经销的贝克曼品牌产品由从贝克曼采购改为从其区域经销商四川中生医疗器械有限责任公司采购(公司与四川中生的合同在签署过程中)。

2021-2023年,公司经销贝克曼品牌产品的销售收入分别为1.25亿元、1.42亿元和1.02亿元。

不难看出,合作关系调整后,公司采购贝克曼品牌产品业务预计会将进一步减少。如果公司与上述品牌生产商的经销关系因市场环境变化或其他原因终止,将对公司的短期的经营业绩产生不利影响。

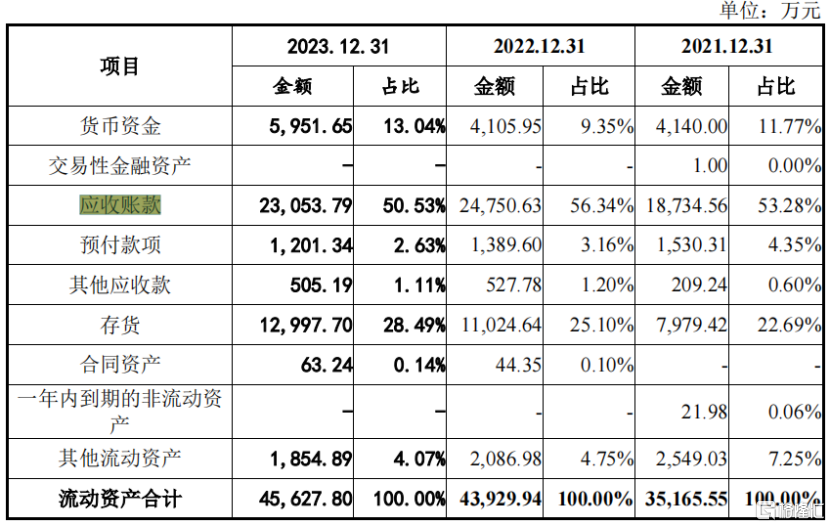

应收账款规模较大

2021年至2023年末,沃文特应收账款账面价值分别为1.87亿元、2.48亿元和 2.31亿元,占当期营业收入的比重分别为39.12%、42.48%和40.97%。

公司在招股书中给出的解释是,直销客户(医疗机构)占比较大,公司的应收账款主要是应收医院的款项。未来随着沃文特营业收入的持续增长,公司应收账款绝对金额可能进一步增加,如客户发生支付困难,则沃文特可能面临应收账款不能及时收回的风险。

公司应收账款情况,来源招股书

沃文特还面临集采政策风险。2018年3月,国家卫健委等部门明确提出要持续深化药品耗材领域改革,实行高值医用耗材分类集中采购,逐步推行高值医用耗材购销“两票制”。

目前,“两票制”政策主要针对药品及高值耗材,部分区域开始将体外诊断试剂纳入“两票制”实施范围。公司主要销售区域中的陕西省已经于2017年开始对相关医用耗材执行“两票制”政策,报告期内对公司在该区域业务的开展未产生重大影响。

未来,若“两票制”在体外诊断试剂领域全面推行,将对公司的销售渠道、营销模式、产品售价、毛利率、销售费用率等产生一定影响。

目前,“集中采购”政策主要针对药品及高值医用耗材,部分区域开始将体外诊断试剂纳入“带量采购”实施范围。若未来体外诊断集采全面推开,则可能对公司产生一定的不利影响。此外,若公司在多个省份未能中标,在采购周期内公司将失去该地区的大部分市场份额,亦会导致公司经营业绩大幅下降。

尾声

整体来看,2021年至2023年,沃文特的业绩存在波动;2024年上半年,在自有业务的驱动下,利润增速超过营收增速。但是公司目前也面临一定的风险,例如应收账款较高,代理业务有所下滑,以及“两票制”、“集中采购”政策实施的风险等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员