【盘面分析】

美股每次在创出新高后,总会出现巨震,再加上本周非农数据即将公布,这将意味着美联储降息的力度和时间节点,市场产生分歧后依然是大幅度震荡,然而整体趋势依然是牛市行情。

目前劳动力市场的走势对经济预期的指引更大,美联储降息确定性加强,全球已经开启新一轮的降息潮,这对于金融市场无疑是利好节奏。

A股市场进入9月后调整为主,近期多次传出头部券商合并的消息,预计对证券行业乃至国企整合都会产生较大影响,这些权重股对指数的影响较大,骑牛看熊的观点不变:9月份是先抑后扬的做多行情。

骑牛看熊发现9月4日晚,国信证券发布收购万和证券交易预案,拟通过发行A 股股份的方式向深圳资本、鲲鹏投资等7 名交易对方购买其合计持有的万和证券96.08%股份。9月5日晚海通证券及国泰君安发布停牌公告,拟筹划重大资产重组。 过往头部券商合并推进难度大,其中一个原因是行业没有实现上市头部券商强强合并的先例,没有可参考的模板,此时业务风险/员工层面/中小股东等问题都难以把控。若国君海通能够顺利实现合并,行业并购的想象空间有望进一步打开,中金+银河,建投+中信等头部优质券商合并的想象空间有望进一步打开,建议关注市场企稳和预期改善带来的板块结构性机会。

三大指数开盘涨跌不一,两市个股跌多涨少,题材板块方面公共交通、银行、券商等板块表现较强,电池、AI手机、折叠屏等板块表现较差。海南自贸板块盘初走高,海南海药、济民健康涨停,康芝药业,葫芦娃等涨幅靠前,五部门公布了海南自由贸易港药品、医疗器械“零关税”政策,全岛封关运作前,对在海南博鳌乐城国际医疗旅游先行区内注册登记具有独立法人资格并经认定的医疗机构、医学教育高等院校、医药类科研院所,进口本通知第三条规定的药品、医疗器械,并按本政策规定使用的,可免征进口关税、进口环节增值税。

券商板块早盘大涨带动参股券商概念走强,大众交通、华茂股份涨停,兰生股份、锦江在线冲击涨停,华茂股份今年6月21日公告,公司持有国泰君安无限售流通股4537.65万股;此外兰生股份、锦江在线均持有海通证券股份。国泰君安、海通证券昨日晚间公告,国泰君安拟吸收合并海通证券,两家公司今日停牌。电商概念股持续活跃,跨境通2连板,星徽股份涨超10%,新迅达、壹网壹创等跟涨,高层在中非合作论坛上表示,中方愿主动单方面扩大市场开放,决定给予包括33个非洲国家在内的所有同中国建交的最不发达国家100%税目产品零关税待遇。

移动支付概念延续强势,翠微股份、恒宝股份2连板,飞天诚信涨近20%,继宣布计划新增微支付能力后,明确9月12日后逐步向所有淘宝天猫商家开通微支付。汽车整车股震荡拉升,江淮汽车涨超7%创年内新高,金龙汽车冲击涨停,安凯客车、海马汽车等跟涨,乘联会初步统计,8月1-31日,新能源车市场零售101.5万辆,同比增长42%,环比增长16%,今年以来累计零售600.4万辆,同比增长35%。旅游板块震荡拉升,祥源文旅涨停,国旅联合冲击涨停,截至目前,国内酒店、国内租车、国内门票等预订量较2019年同期均录得双位数以上增长;与今年端午假期相比,中秋假期的整体预订量也明显更大。

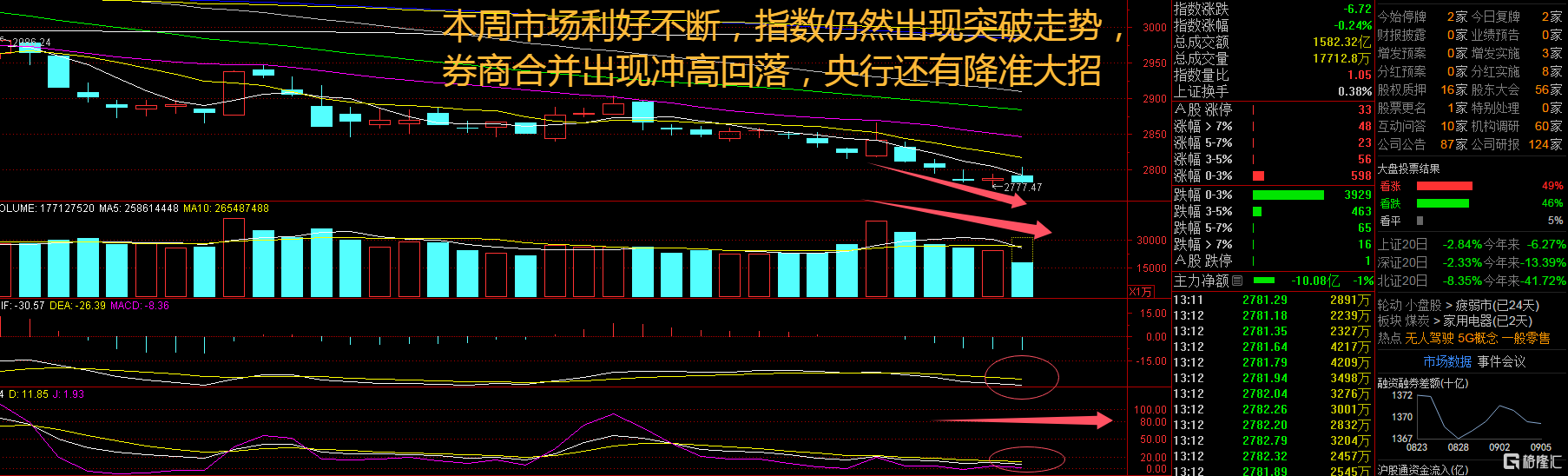

大盘:

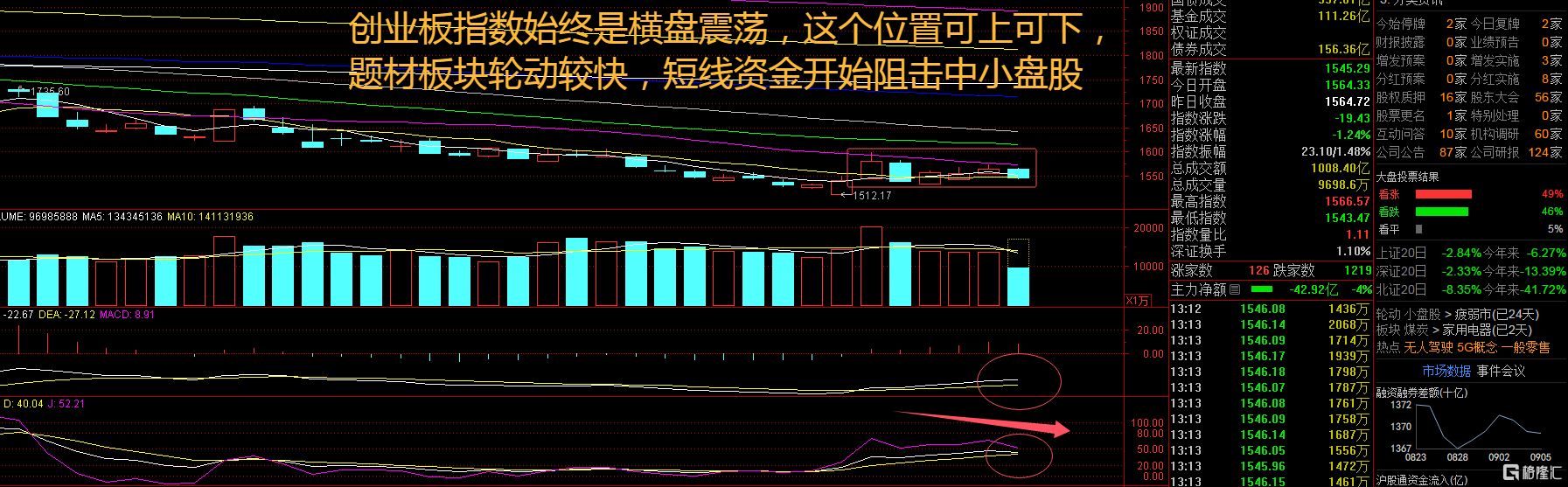

创业板:

【大盘预判】

上证指数周五高开后一度冲上2800点,随后出现回调走势,空头力度之强直接暴击多头,哪怕是券商合并利好也并未有所改变。短期视角,下半年投资方向在于:外围市场出现较大波动,预期短期将对A 股市场形成一定的扰动,在A 股已经疲弱的基础上,进一步压低相关指数,有望形成二次拐点。长期视角,市场面和基本面有望成为新周期主导力量。接下来注意上证指数能否在2780点之上稳住。

创业板指数周五低开低走,盘中一度跌逾1%,出现明显的回调行情,盘中一度跌破了5日线、10日线、20日线。未来股指总体预计将保持震荡格局,同时仍需密切关注政策面、资金面以及外部因素的变化情况。随着新周期的推进,市场在增长和估值之间的权衡可能会出现一定变化,市场大概率将由此前偏好低估值的状况,逐步转向估值适中领域。接下来注意创业板指数能否在1550点之上稳住。

【淘金计划】

市场持续震荡,但私募却没有“撤退”的打算,截至8月底,股票主观多头策略型私募基金的平均仓位与7月底持平,其中满仓及加杠杆的私募占比显著提升。数据显示,截至8月底,股票主观多头策略型私募基金的平均仓位为73%,与7月底持平。从仓位分布来看,截至8月底,仓位在五成及以上的私募基金占比为86.3%,23.2%的私募处于满仓及加杠杆状态,较7月底上升4.2个百分点,仓位在80%以上(不含满仓)区间的私募占比也较7月底小幅提升。看来私募资金在豪赌“金九银十”的行情,大家都这么看好,你说有戏吗?

题材板块中的公共交通、证券、银行等概念是资金净流入的主要参与板块,电池、折叠屏、消费电子等概念是资金净流出相对较大的板块。骑牛看熊发现2024H1上市券商整体归母净利润略好于预期,主因是投资业务环比改善,围绕发挥功能性行业供给侧**持续推进,建议增持有并购预期的头部券商。行业头部集中度略有强化,投资业务与国际业务是上市券商业绩分化的主因。

2024H1 前5 大上市券商归母净利润占比43 家上市券商合计同比增加6.34pct 至46.95%,行业头部集中度略有强化。首创、华林、红塔证券调整后营收增速位居行业前3 名。投资业务是调整后营收同比增速最快的10 家券商增速高于上市券商整体的主因,且主要源自债券占比更高的配置结构下投资收益率增幅高。

当前板块低估低配,配置性价比较高。A 股券商指数PB 估值1.10 倍,处2019 年来1.6%低分位数,24Q2 偏股型基金仓位0.27%,创2018 年来新低。展望未来,财富管理和资本中介业务在当前市场环境下或仍有波动;投行股权融资业务短期仍有承压,并购重组有望迎来新机遇;权益投资预计仍有压力,关注固收投资收益和权益市场景气度回升带来的业绩弹性;国际业务仍是券商拓宽收入边界的重要抓手。

当前券商板块业绩、估值、持仓均已处于底部,建议关注后续市场改善、内外部政策催化下的反弹机会。若海通国君顺利合并,依托双方投行品牌效应,投行业务空间有望进一步打开,实现投行业务做大做强。于资本市场而言,头部券商强强联合亦是国内资本市场进一步提质增效的必由之路。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员