摘要

近期,信用债有明显回调。

为什么?

第一,8月初,由于央行监管加码,利率出现了明显上行。尽管随后利率又快速回落,但信用债流动性偏弱,利率回调对信用债仍有一定影响。第二,在调整前,信用债市场情绪处于历史相对高位,信用债投资的性价比明显降低。第三,非银负债端面临一定回调压力,且银行理财面临季末赎回压力,市场有提前做流动性储备的可能。

跌完了吗?会不会有负反馈?

从调整过程来看,目前短端调整幅度弱于长端信用债,但与7/19(7月降息之前相比)相比,我们认为超长信用债仍有一定调整压力,但整体幅度有限。当然,不排除市场进一步提前储备季末流动性的可能,但预计调整空间同样较为有限。

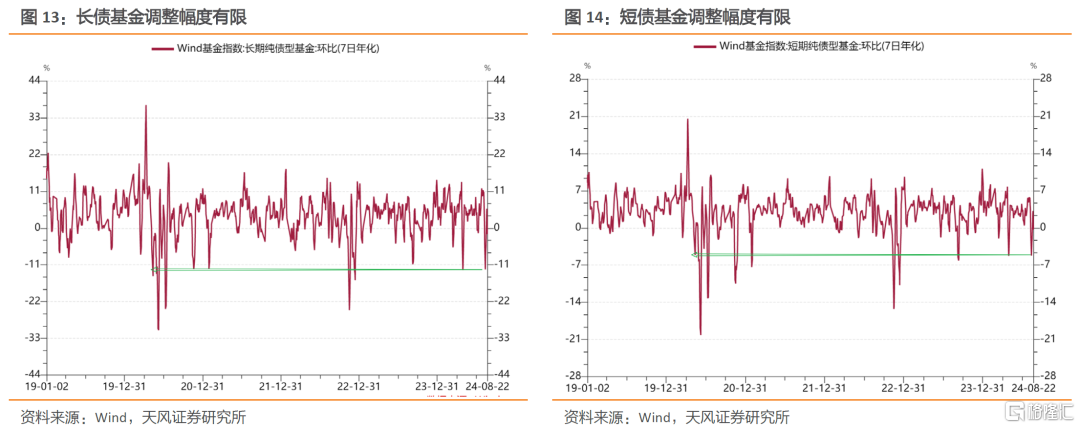

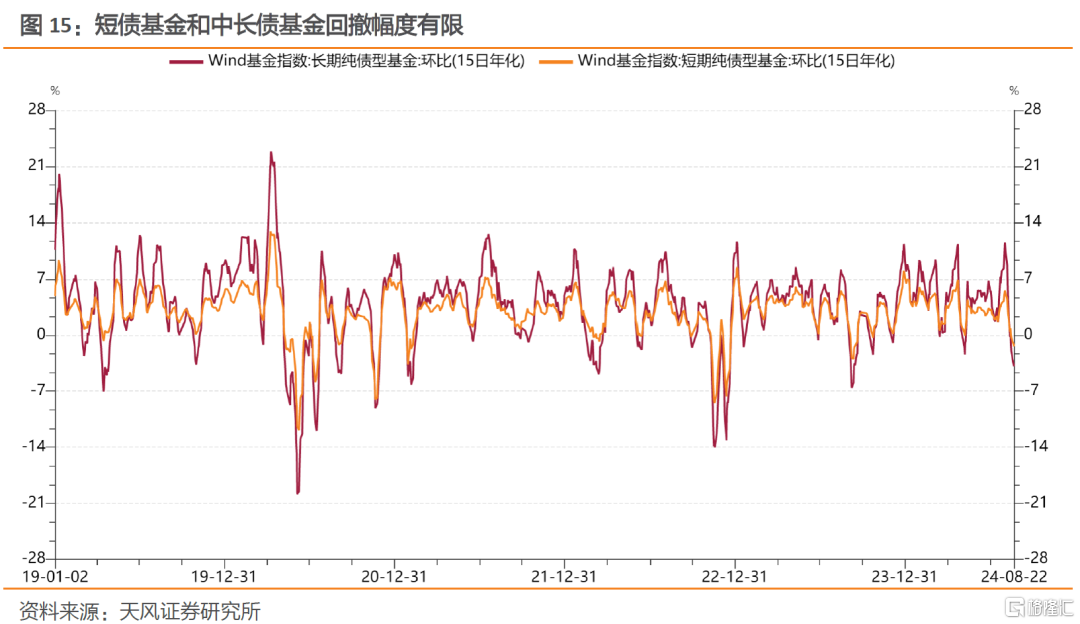

本次无论是短债基金,还是长债基金,回撤幅度相比2022年四季度的负反馈赎回潮都仍有相当的距离,预计负反馈的可能性较低。

信用债怎么投?

从大方向来看,票息回归,资本利得占比预计将明显下降。整体而言,当前信用债投资的久期不宜太短,建议整体关注3~5年剩余期限的债券,这既是票息的要求,也是利率上行压力不大的情况下,博取资本利得的准备。信用大力度下沉(如AA-)的择券空间比较有限,可以作为适度补充。

具体而言,城投债2.4%以上,省级层面,主要集中于山东、四川、江苏、重庆、湖南等,仍有比较广的择券空间;城市层面,成都、青岛、潍坊、西安、昆明、柳州、济宁、盐城等城市,以及部分弱资质省级城投。建议优先关注行政层级高和地市财力强的主体;期限和评级上,建议关注3~5年AA/AA(2)及3年以内弱资质主体。

产业债中,2.4%以上债券主要集中在房地产、银行、非银金融、建筑装饰、综合、交运等行业。其中,房地产评级分布较广,隐含AAA/AA+/AA均有较多估值在2.4%以上;银行和非银金融主要集中于隐含AA和AA-及以下。建议优先关注股东支持意愿强的国央企产业债,银行二永债关注长久期的超调机会。

8月初,由于央行监管,市场出现了明显调整。近两周,信用债持续调整,给市场造成了一定压力。为什么会调整?什么时候调整会结束?调整结束又该如何操作?

1.信用为什么调整?

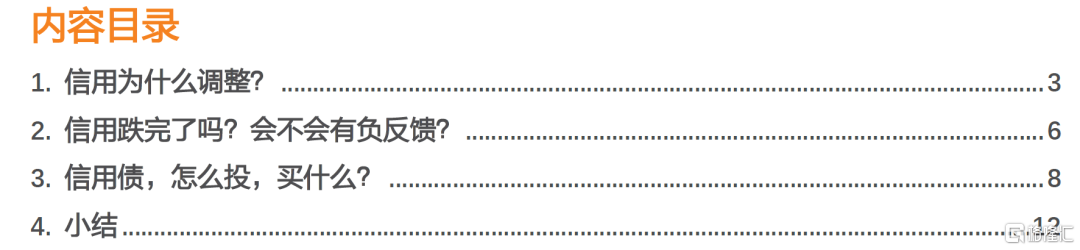

我们首先观察最近两周调整的表现:

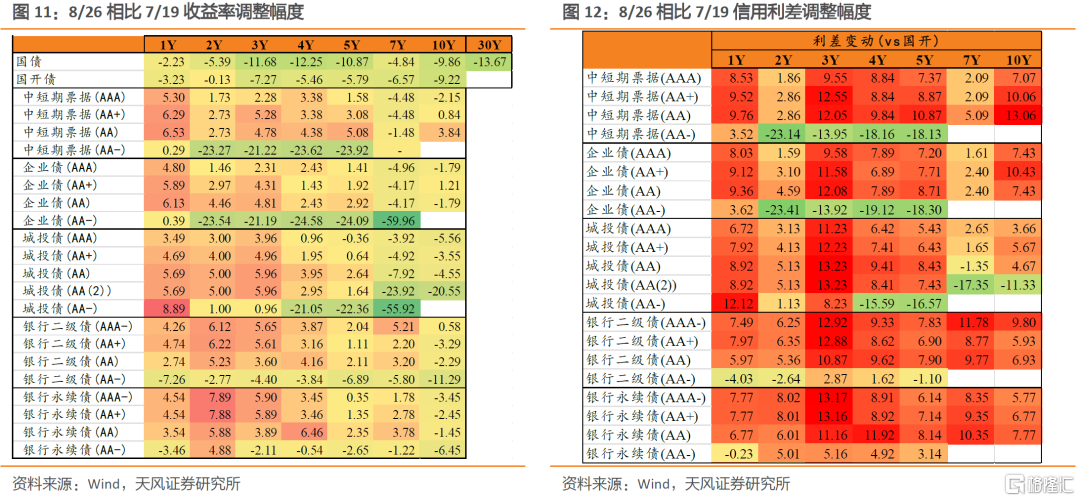

① 长端调整幅度略高于中短端。如8月16日相比8月9日,1Y和4~5Y的信用债收益率调整均较多;8月26日相比8月16日,5Y、10Y长端的收益率调整幅度明显高于中短端,二永债相对来说已经基本稳定。

② 低等级调整幅度逐渐加大。8月16日当周,低等级上行的特征不算明显;8月16-26日,AA-城投债开始呈现出明显的调整。

为什么会调整?

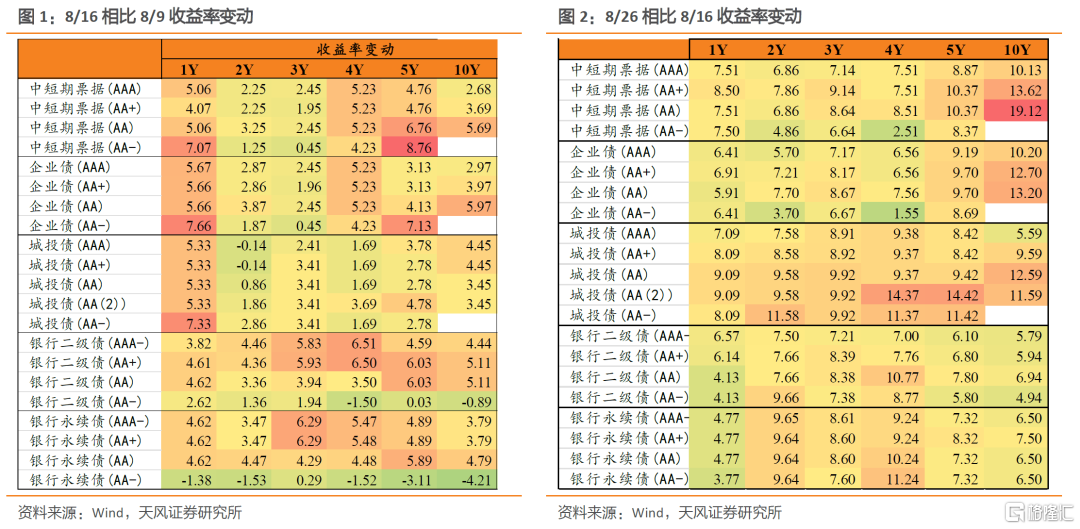

第一,8月初,由于央行监管加码,利率出现了明显上行。尽管随后利率又快速回落,但这个调整过程,仍然对信用债市场形成了明显的影响。

第二,在调整前,信用债市场情绪处于历史相对高位,信用债投资的性价比明显降低。

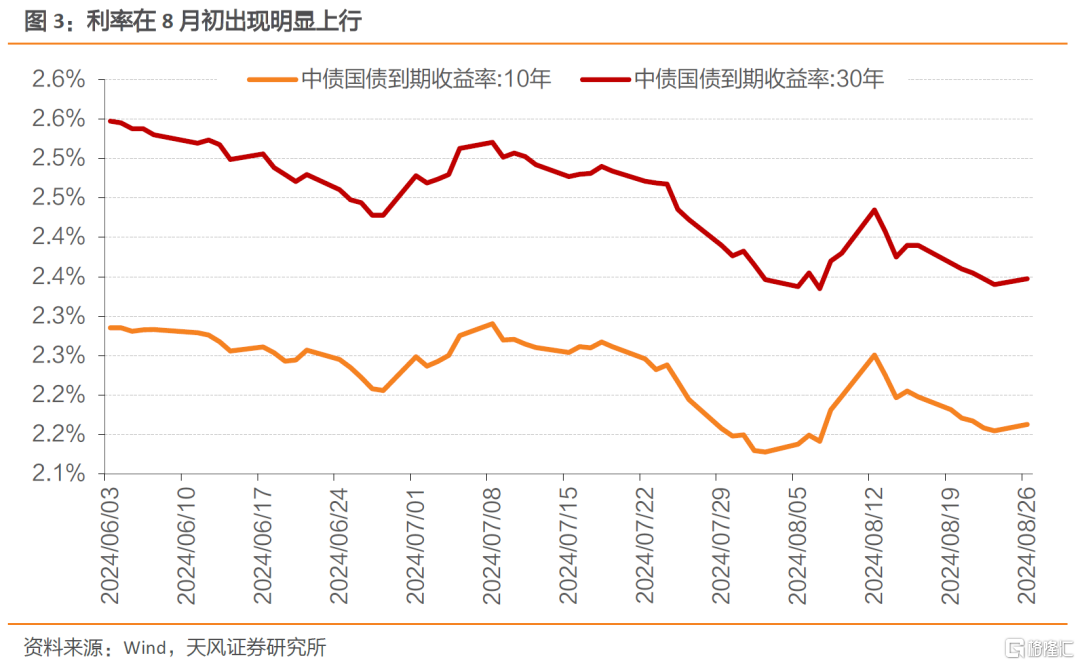

一级市场上,信用债的认购情绪处于历史相对高位,8月已有数据中,1倍以上投标量占比达到84%。

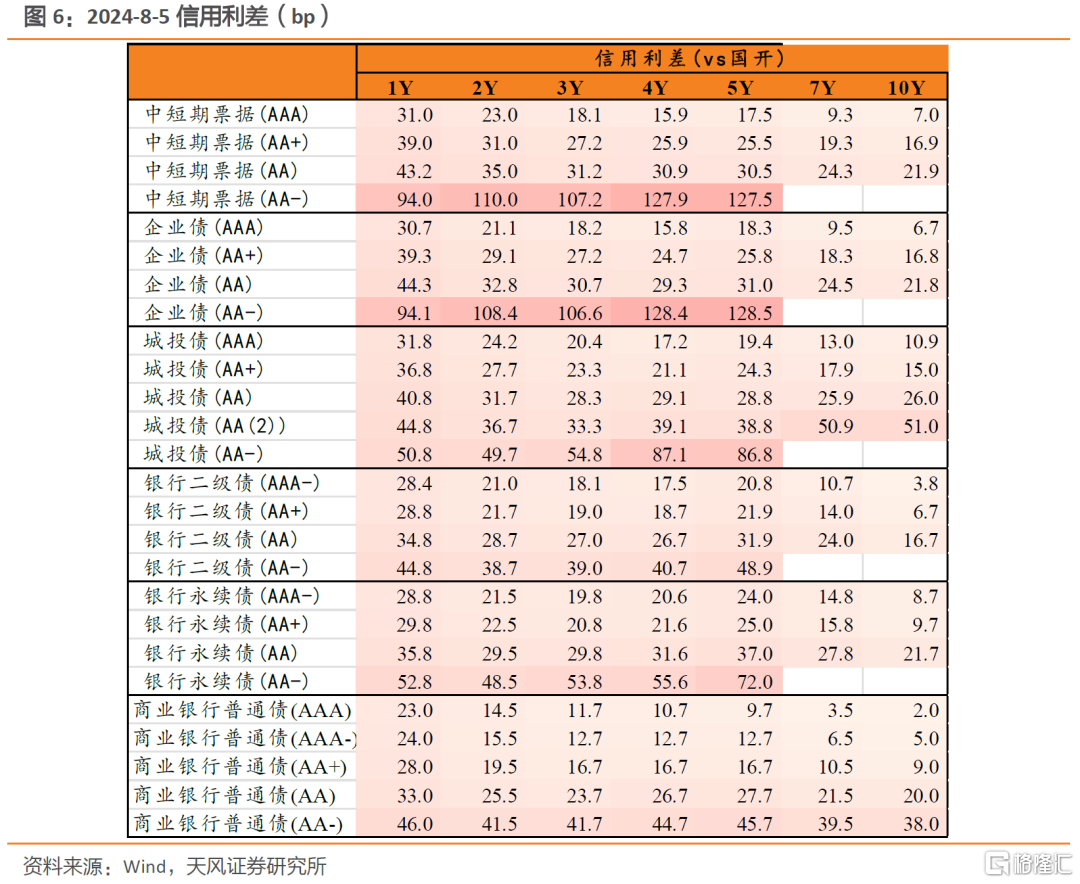

信用利差被压缩至历史较低水平。以2024/8/5为例,AAA等级信用利差普遍被压缩至20bp左右,考虑到基金税收最低的公募基金仍有5-10bp的税收成本,实际上,信用利差处于历史相对低位。

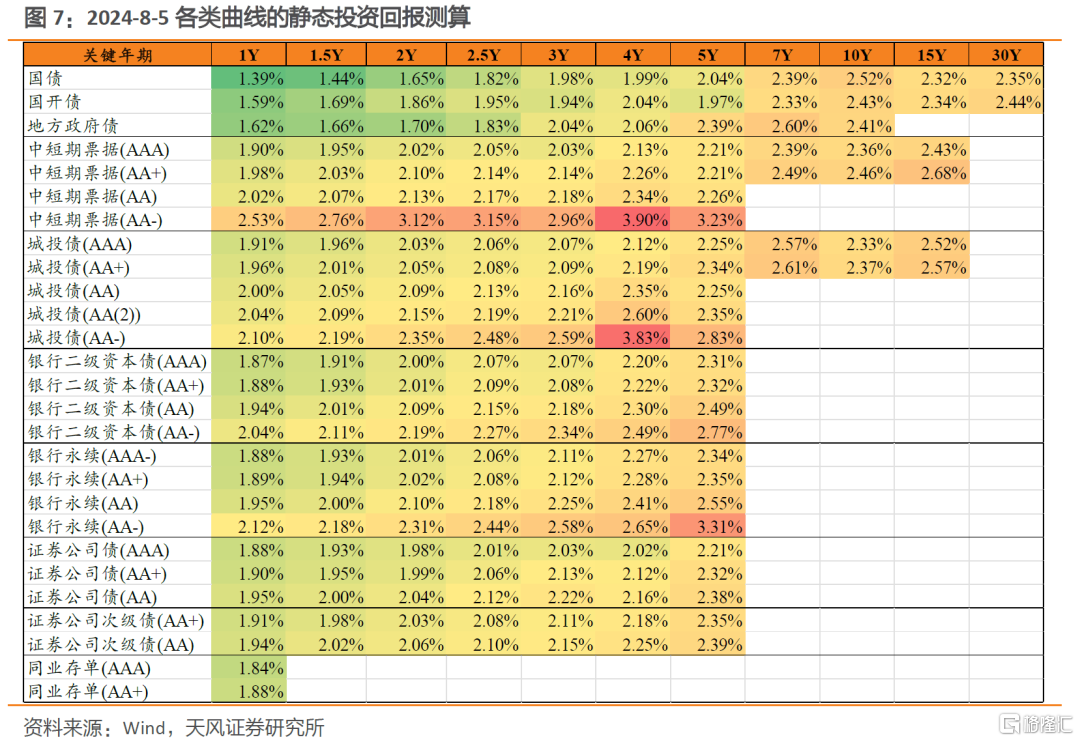

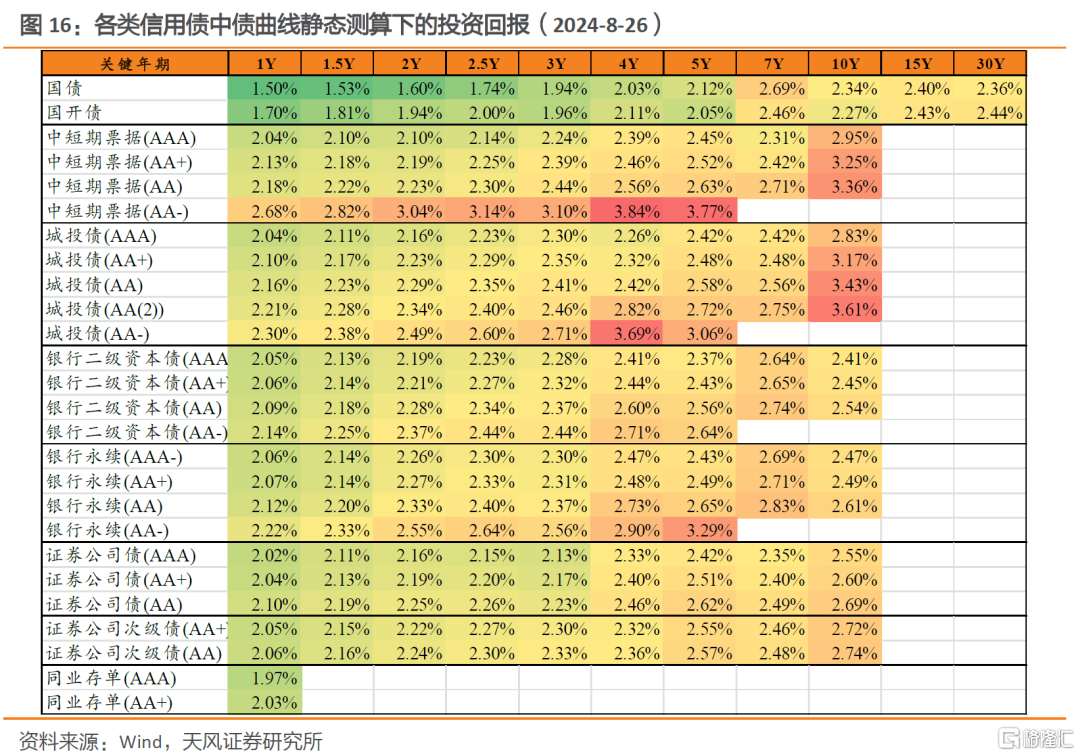

信用债的投资收益处于低位,吸引力大幅下降。我们用更为直观的投资收益来观察,能够看到,5Y以上的信用债投资收益仅略高于同期限利率债,而5Y及以内信用债静态投资回报如不考虑AA-,收益虽然比利率债表现好,但绝对收益较低。

第三,非银负债端面临一定回调压力。

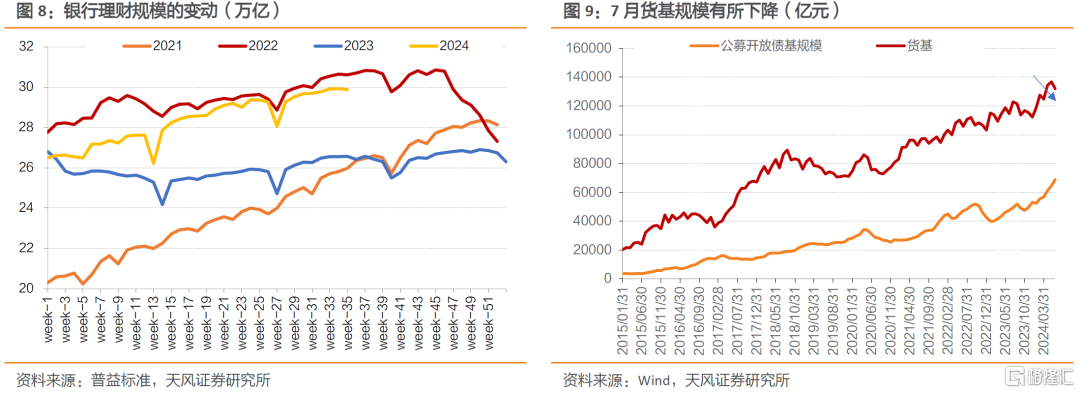

2024年以来,由于银行持续降息,存款的吸引力大幅度降低,居民财富从银行存款向非银转移,但最近两个月速度有明显减缓。银行理财增速有所降低,货币基金规模在7月出现环比下行。

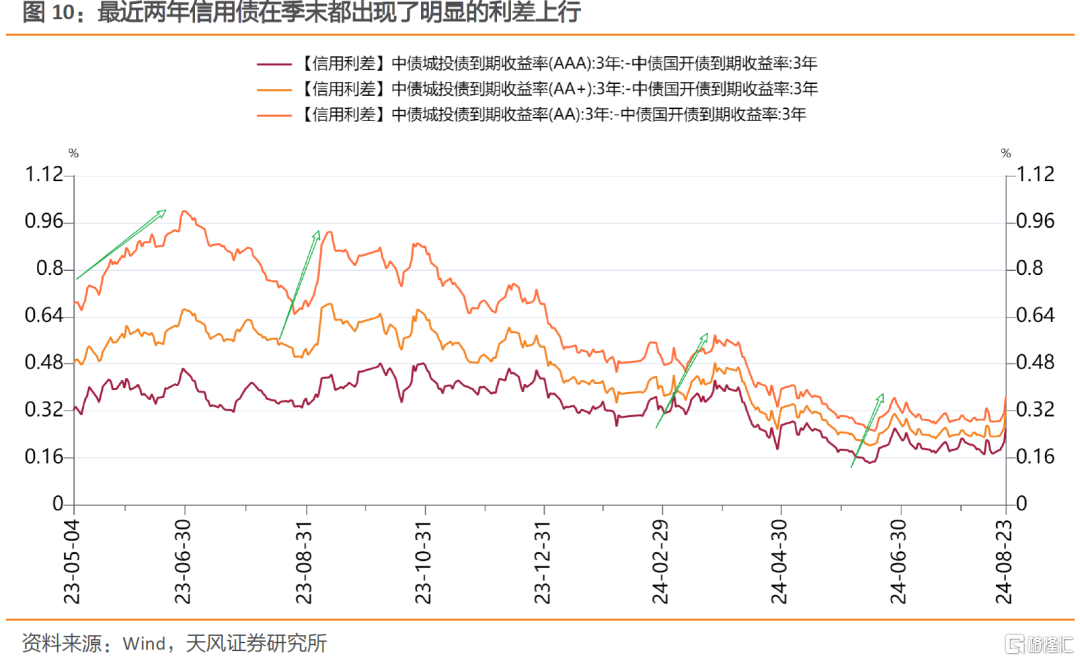

银行理财面临季末赎回压力,市场有提前做流动性储备的可能。通过观察银行理财规模的变动,能够观察到,银行理财规模季末一般会有明显的赎回压力。而历史上,实际在季末曾多次出现明显调整。由于各种其他因素,调整的时间可能会略有提前,比如2023年Q3季末调整开始于8月25日,而2023Q2利差的调整实际开始于5月17日前后。当前,已经处于8月下旬,市场有提前做流动性储备的可能。

2.信用跌完了吗?会不会有负反馈?

超长信用债仍有一定调整压力,市场快速下行的可能性较小。当前,各类信用债收益率与7/19(7月降息之前)相比,长端仍偏低,未来超长信用债仍有一定压力。

估值的阶段性调整对市场影响比较有限,预计不会形成负反馈。我们通过跟踪wind指数基金的7日年化投资回报数据可以观察到,无论是短债还是长债基金,近期的回撤多与2023年8月的季末回撤相当,与2022年四季度负反馈的回撤仍有相当远的距离,形成负反馈的可能性较低。

此外,考虑到信用债当前一级市场参与热情仍较高,市场“资产荒”格局仍未发生变化,未来信用债进一步下跌的空间预计相对有限。那么,信用债买什么?

3.信用债,怎么投,买什么?

从大方向来看,票息回归,资本利得占比预计将明显下降。上半年,由于利率持续下行,信用债投资回报中资本利得占比较高,票息贡献的投资收益占比较低。但从目前来看,监管对于利率持续下行较为警惕,因而,三四季度预计资本利得空间有限,投资中票息贡献占比将明显提高。

从哪里找票息?

信用大力度下沉。目前,信用可能需要下沉至隐含评级AA-及以下,才能够获得较为明显的收益加成。

拉长久期。目前,5年以上的超长久期信用债静态投资回报仍表现不错,尽管此次调整压力较大,流动性偏弱,但仍然值得关注。

整体而言,当前信用债投资需要维持一定久期,在利率上行压力不大的情况下,仍有机会博取资本利得。信用大力度下沉的择券空间比较有限,可以作为适度补充。

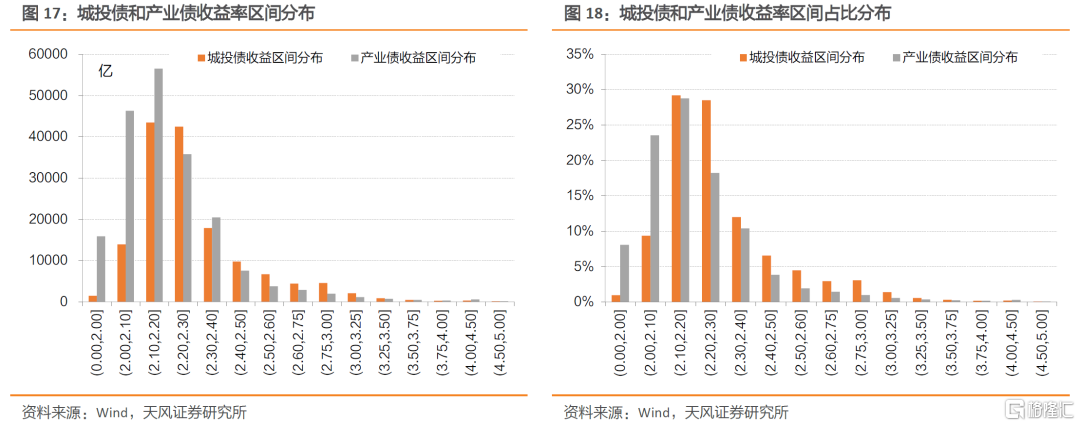

当前,信用债收益率整体偏低。截止2024/8/23,城投债2.4%以上占比20%,产业债2.4%以上占比11.0%。

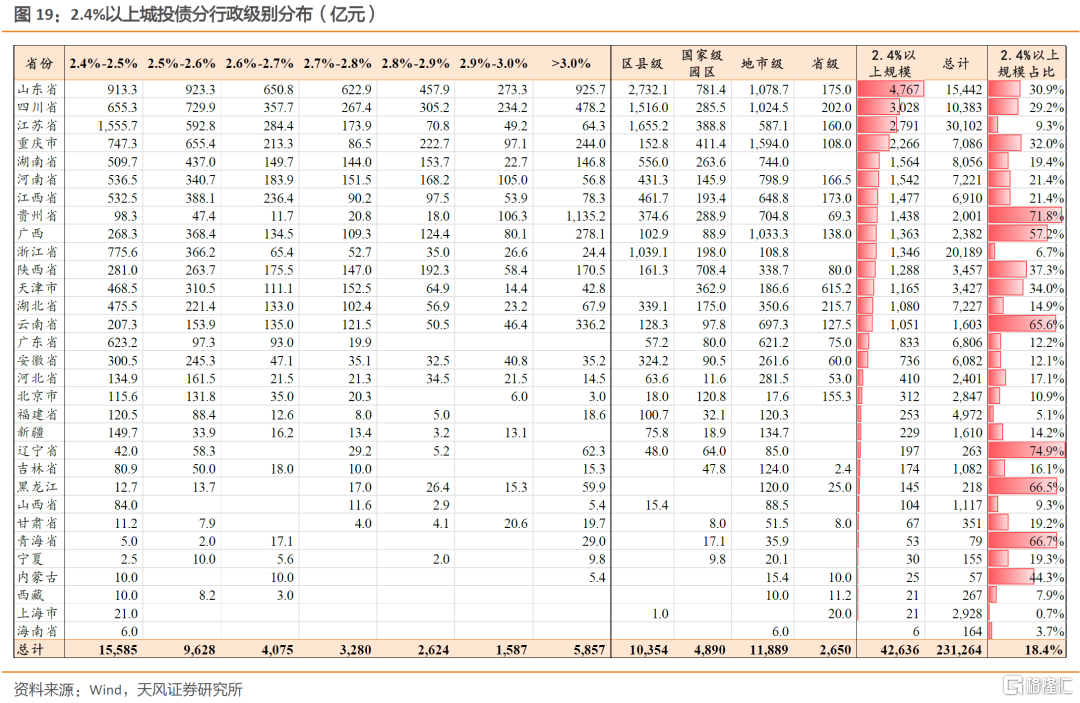

城投债2.4%以上,主要集中于山东、四川、江苏、重庆、湖南等省市,其中,山东、四川、重庆2.4%以上城投占比均在30%左右,仍有比较广的择券空间。

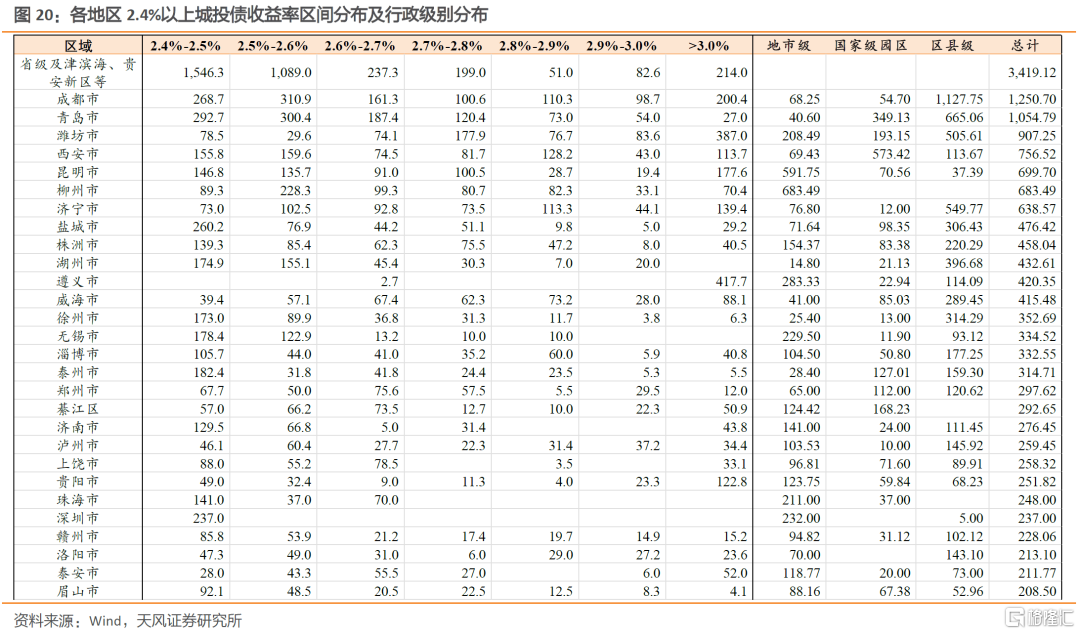

从具体地区来看,成都、青岛、潍坊、西安、昆明、柳州、济宁、盐城等城市,以及部分弱资质省级、滨海新区、贵安新区等区域城投,估值在2.4%以上的债券规模较高。

产业债中,2.4%以上债券主要集中在房地产、银行、非银金融、建筑装饰、综合、交运等行业。其中,房地产评级分布较广,隐含AAA/AA+/AA均有较多估值在2.4%以上;银行和非银金融主要集中于隐含AA和AA-及以下。

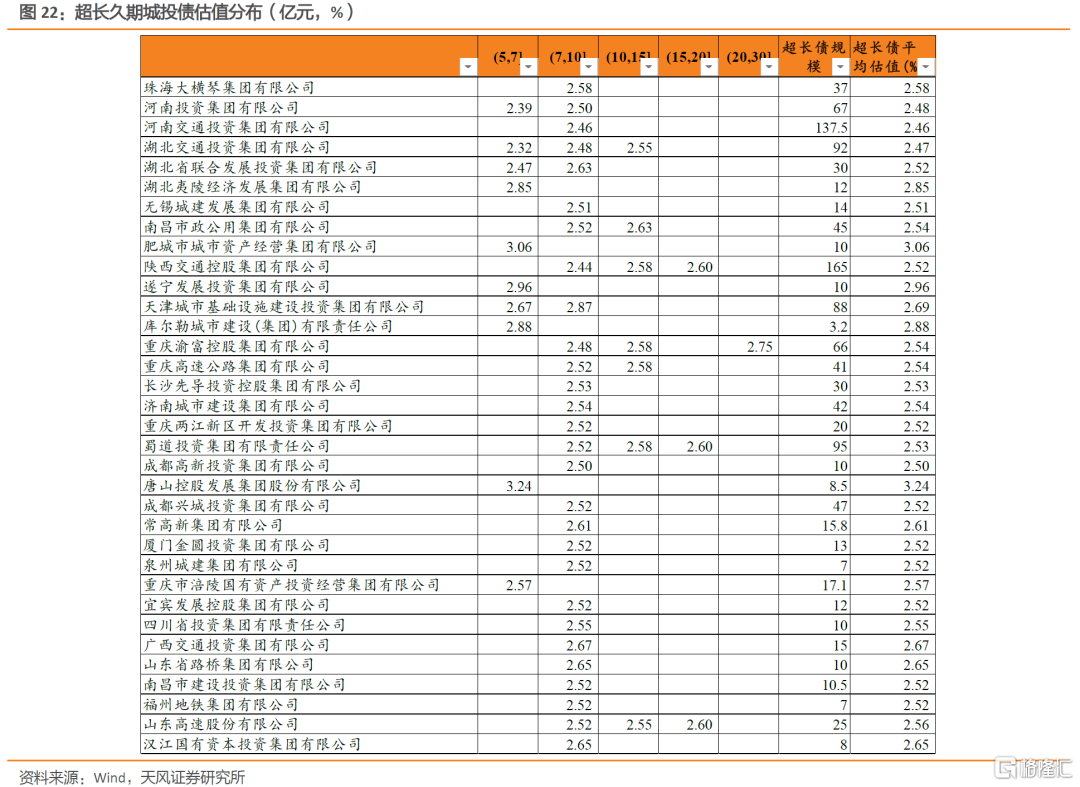

超长久期债券中,城投债建议关注大横琴、津城建、常高新、涪陵国资、广西交投等企业。

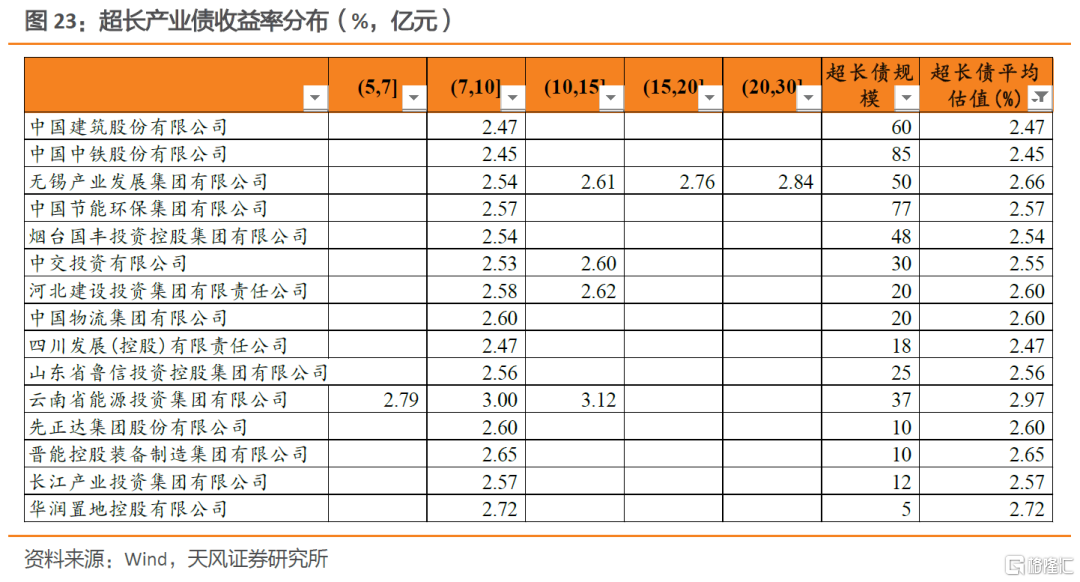

超长产业债中,建议关注无锡产业、云能投、先正达、华润置地等。

4.小结

近期,信用债有明显回调。

为什么?

第一,8月初,由于央行监管加码,利率出现了明显上行。尽管随后利率又快速回落,但信用债流动性偏弱,利率回调对信用债仍有一定影响。第二,在调整前,信用债市场情绪处于历史相对高位,信用债投资的性价比明显降低。第三,非银负债端面临一定回调压力,且银行理财面临季末赎回压力,市场有提前做流动性储备的可能。

跌完了吗?会不会有负反馈?

从调整过程来看,目前短端调整幅度弱于长端信用债,但与7/19(7月降息之前相比)相比,我们认为超长信用债仍有一定调整压力,但整体幅度有限。当然,不排除市场进一步提前储备季末流动性的可能,但预计调整空间同样较为有限。

本次无论是短债基金,还是长债基金,回撤幅度相比2022年四季度的负反馈赎回潮都仍有相当的距离,预计负反馈的可能性较低。

信用债怎么投?

从大方向来看,票息回归,资本利得占比预计将明显下降。整体而言,当前信用债投资的久期不宜太短,建议整体关注3~5年剩余期限的债券,这既是票息的要求,也是利率上行压力不大的情况下,博取资本利得的准备。信用大力度下沉(如AA-)的择券空间比较有限,可以作为适度补充。

具体而言,城投债2.4%以上,省级层面,主要集中于山东、四川、江苏、重庆、湖南等,仍有比较广的择券空间;城市层面,成都、青岛、潍坊、西安、昆明、柳州、济宁、盐城等城市,以及部分弱资质省级城投。建议优先关注行政层级高和地市财力强的主体;期限和评级上,建议关注3~5年AA/AA(2)及3年以内弱资质主体。

产业债中,2.4%以上债券主要集中在房地产、银行、非银金融、建筑装饰、综合、交运等行业。其中,房地产评级分布较广,隐含AAA/AA+/AA均有较多估值在2.4%以上;银行和非银金融主要集中于隐含AA和AA-及以下。建议优先关注股东支持意愿强的国央企产业债,银行二永债关注长久期的超调机会。

风险提示

1、数据统计或有遗漏:由于数据收集的局限性、统计方法的差异、信息披露的不完整性或更新延迟,可能导致部分分析结果存在偏差。

2、政策超预期:宏观经济环境和财政政策是影响债券市场的关键因素,如果出现超预期政策,可能会对信用市场形成冲击。

3、信用风险事件超预期:若出现信用舆情事件,可能会对信用债市场形成短期冲击。

注:本文来自天风证券于2024年8月26日发布的证券研究报告《信用债调整结束了吗?(2024-08-26)》,报告分析师:孙彬彬 SAC 执业证书编号:S1110516090003;孟万林 SAC 执业证书编号:S1110521060003

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员