摘 要

伴随债券市场监管加强,市场交易活跃度下降,债券市场和机构面临交易层面流动性的或有压力。交易活跃度问题进一步延伸,机构或许会担心负债端不稳定和赎回压力。

在交易活跃度下降背景下,机构结合账户属性调整优化组合流动性,可能是近一个阶段利率和信用不同品种表现分化和差异的原因。

针对市场对于交易活跃度和流动性的担忧,我们的分析如下:

第一,利率上行也是风险

“央行的本意未必是大幅抬高利率水平中枢,更多是避免形成单边预期并不断强化。”“配置国债等各类资产是金融机构的合理需求。”“增强宏观政策协调配合,支持积极的财政政策更好发力见效。”

这说明债市防风险不等于利率上行。

第二,债市风险关键在于监管行为选择

“金融管理部门对债市的监管主要还是从“宏观审慎”和“合规”的角度推进的。只要机构是本着市场化、法治化原则进行交易,金融管理部门不会直接干预。”“一些金融机构在央行提示风险后,又从一个极端走向另一个极端,一刀切地暂停了国债交易,这既是其风险管理能力弱的体现,也是对央行意图的误读。”

这说明监管意图是规范,不是去交易。

第三,交易角度需要结合预期和资金面来分析

市场稳定与否基础在于有无稳定的预期和稳定的资金面。一方面,目前市场预期并不稳定;另一方面,8月以来资金利率波动有所加大。债券市场交易活跃度下降既是原因,也是结果。

央行的意图或者说诉求市场已经基本明确,但是债券市场预期和资金面仍不稳定。

后续需要关注央行进一步行动和资金面,如果央行希望稳定债券市场预期,或许可以操作的就是进一步稳定资金面,比如隔夜资金利率能够重回1.8-1.9%。

我们对于债券市场仍然保持偏乐观的观点。

理由有三:第一,货币以外进一步增量政策或许会有,但是力度可能温和,而降息降准或仍是在途状态;第二,基本面是债市最重要的胜率支撑;第三,人民币资产中,债券之外,可替代资产较少;第四,防风险需要避免发生新的风险。

点位判断:

我们认为下限关注监管,上限服从基本面,我们预计10年国债在2.1-2.25%,30年国债在2.3-2.45%。

对于现阶段策略建议:

短期关注资金面,或可择机做陡;中期仍然关注做平曲线的可能。弱交易、强配置,弱化资本利得,强化组合流动性,静态考虑,可以继续参与长期限品种,账户可以哑铃型,比如一年CD加30年国债,负债稳定的机构可考虑久期加在信用上,一般机构和账户久期仍然建议加在利率上。

正文

央行二季度以来持续提示债券市场风险和关注相关违规问题,从7月开始的监管涉及到到:出借债券账户;违规代持;报价明显偏离市场水平;国债二级市场交易中涉嫌操纵市场价格、利益输送;货币经纪在债券撮合交易留痕等方面涉嫌存在违规行为;涉及部分即时通讯工具运营商等问题。

市场关注在央行风险提示下,交易活跃度下降,是否会引发进一步市场调整?首先,我们从债市交易活跃度谈起。

1. 债市交易活跃度下滑到什么程度?

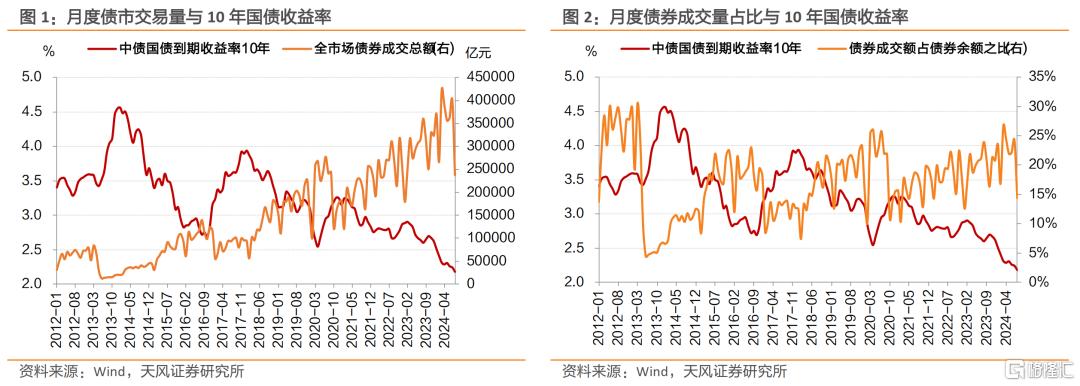

我们采用债市交易量和活跃券换手率来衡量债市交易活跃度。

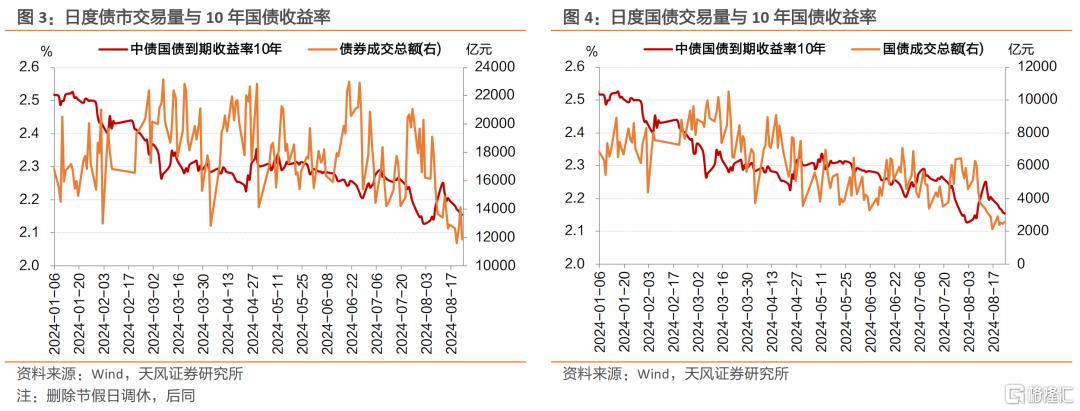

8月至今,债市交易量为24.93万亿元,环比7月减少15.15万亿元,同比减少11.15万亿元。其中,月度环比减少量、同比减少量均为2010年以来的最大值。日度成交量方面,上周债市交易量日平均1.26万亿元,处于今年以来6.12%分位数。

在央行不断干预之下,债市收益率有所回调,同时债市交易量下降。8月21日,受中国银行间市场交易商协会副秘书长徐忠在《金融时报》专访提及国债交易影响,债市整体交易量短暂提升,但国债交易量依旧不高。

从历史数据整体来看,债市交易量与10年国债收益率呈现反向关系,债市成交额占比与10年国债收益率也呈现反向关系。

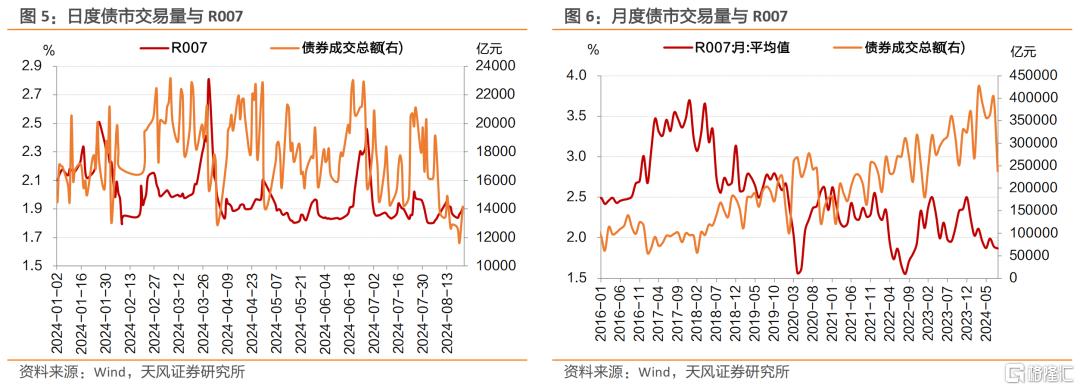

资金面角度,可以看到债市交易量在一定程度上是资金面变化的结果。

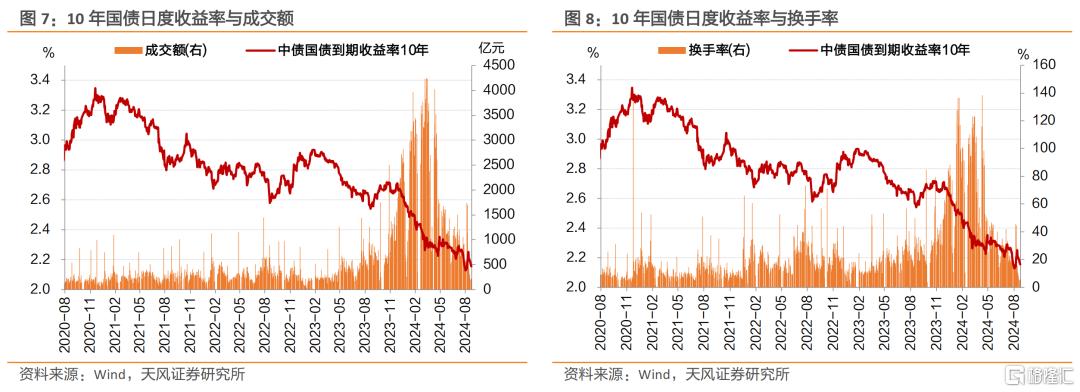

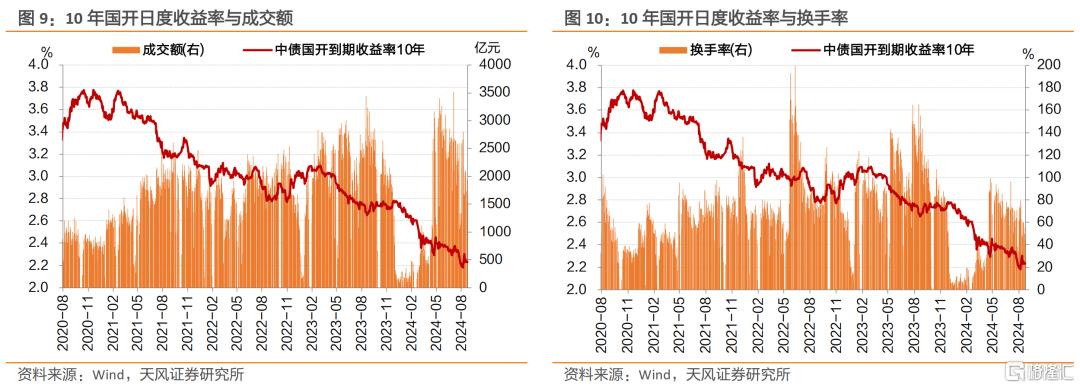

观察重点券成交量和换手率情况:

2023年12月-2024年5月,10年国债收益率持续下行,其日成交量明显大幅上升,最高峰接近4300亿元左右,换手率也始终保持在100%左右的高位。与此同时,由于10Y国开-国债利差收窄凸显国债性价比。

2024年5月至2024年7月,10年国债收益率转为震荡,日成交量降低到1000亿元左右,换手率也下降至40%左右。10年国开债恢复活跃度,日成交量维持在2500亿元左右,换手率上升至80%左右。

综合10年国债和国开的成交量可以看出,这一轮牛市中10年国债成交量明显提升,换手率维持高位。10年国开二季度相比一季度,成交额和换手率有显著改善。

10年国债在二季度以来特别是8月以来,交易量和换手率显著下滑,且低于2020-2023年的平均水平。

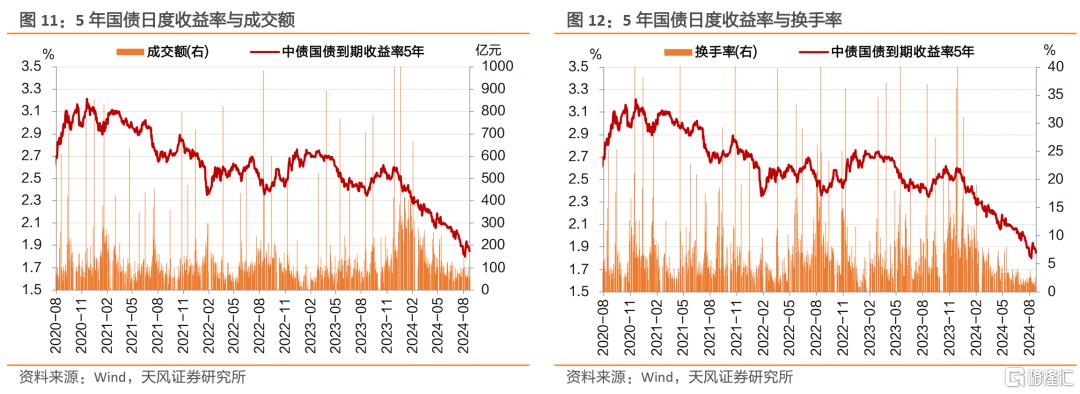

2023年11月以来,5Y国债日成交量有所上升,但换手率保持低位。原因可能在于今年长债更具性价比。

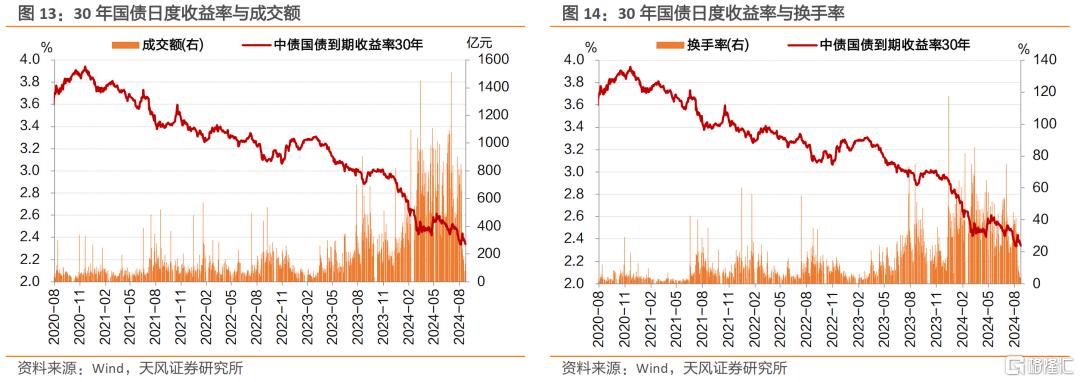

2024年2月-7月,30Y国债收益率震荡下行,日成交量大幅上升,换手率保持在40%左右。进入8月,30Y国债日成交量和换手率显著下滑。

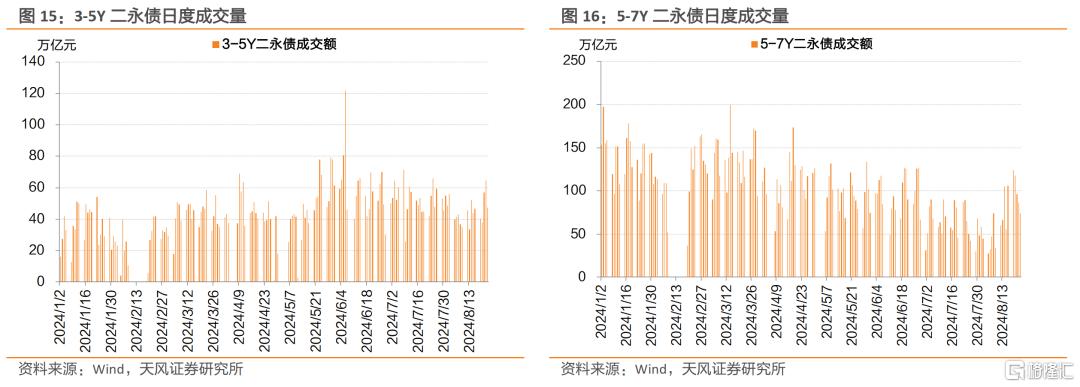

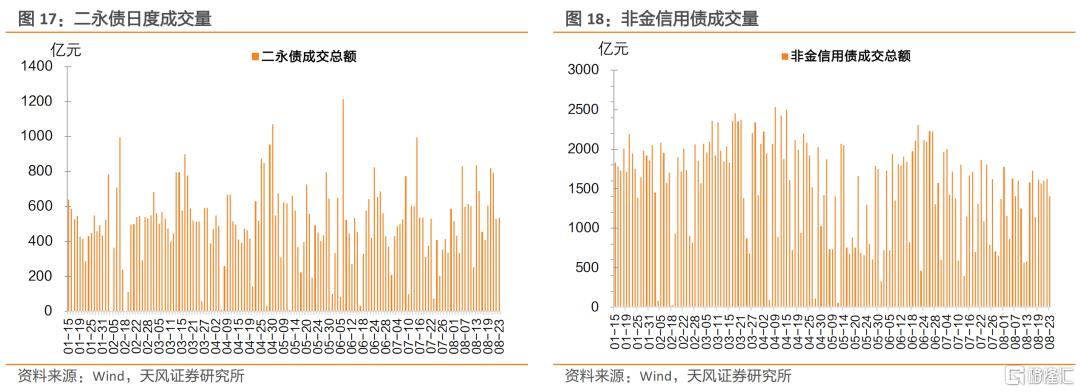

2024年8月以来,3-5Y 、5-7Y二永债日度成交量反而有所上升。

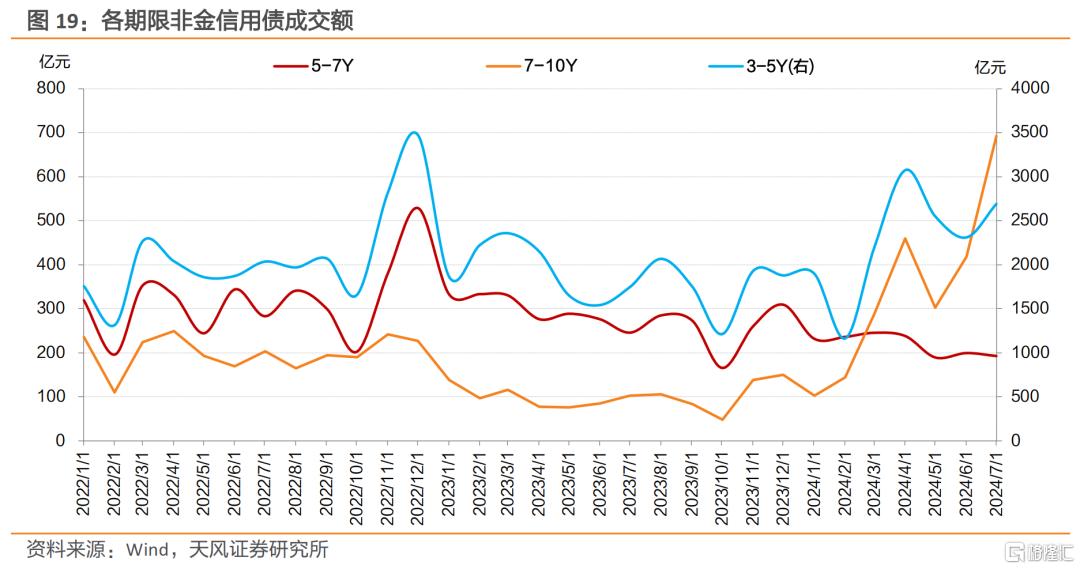

2024年初以来,7-10年非金信用债成交额增长较多,3-5Y非金信用债成交额迅速增长后转为震荡,5-7年非金信用债成交额基本保持平稳。

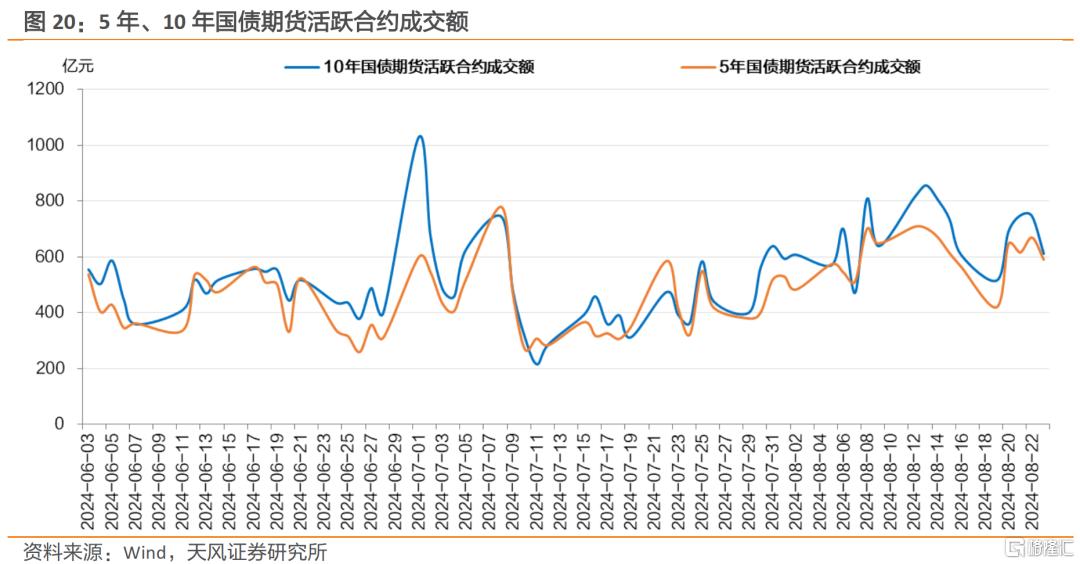

从5年、10年国债期货活跃合约成交额可以看出,8月份以来,成交额并未出现明显下降,与现券交易降温出现背离。

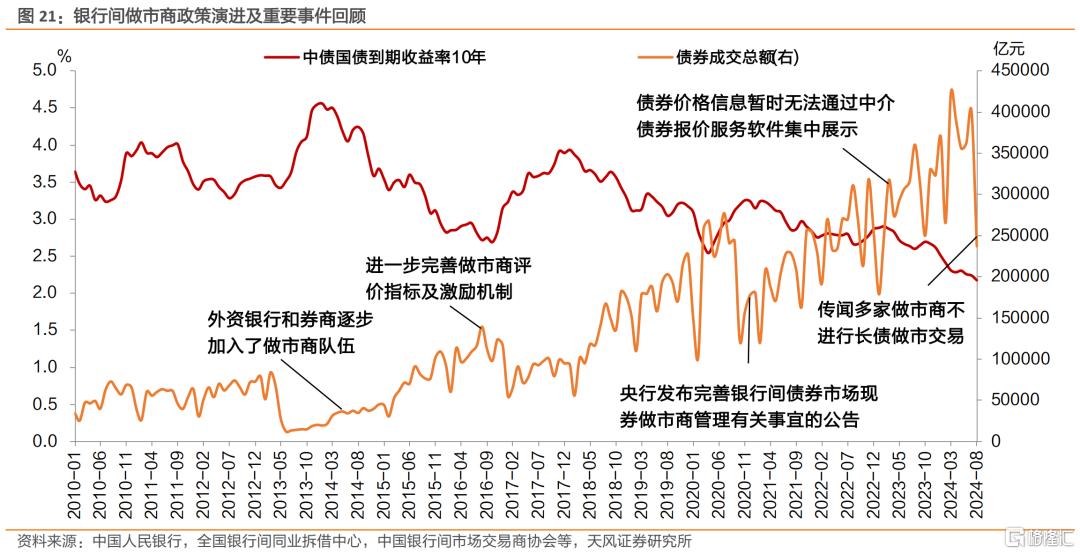

2. 银行间做市商政策与债券流动性问题

2024年8月12日,市场传闻多家做市商不进行长债做市交易 。上海证券报记者求证获悉,部分券商还在继续做市,多家银行停止长债做市。部分机构表示,目前市场敏感,自发停止了做市交易。

截止目前,银行间债券市场做市商共107家 ,其中银行做市商68家,证券公司做市商39家。

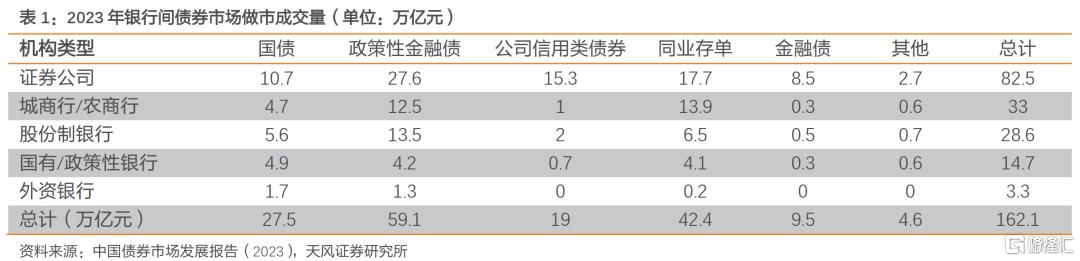

据中国银行间市场交易商协会发布的《中国债券市场发展报告(2023)》显示 ,2023年,银行间债券市场现券做市成交量(包括双边成交和请求成交等)合计162.1万亿元,较上年增长约9.2%。银行间市场现券经纪业务撮合交易127.6万亿元,同比增长10.3%,证券公司为通过经纪业务开展现券交易最多的机构类型。

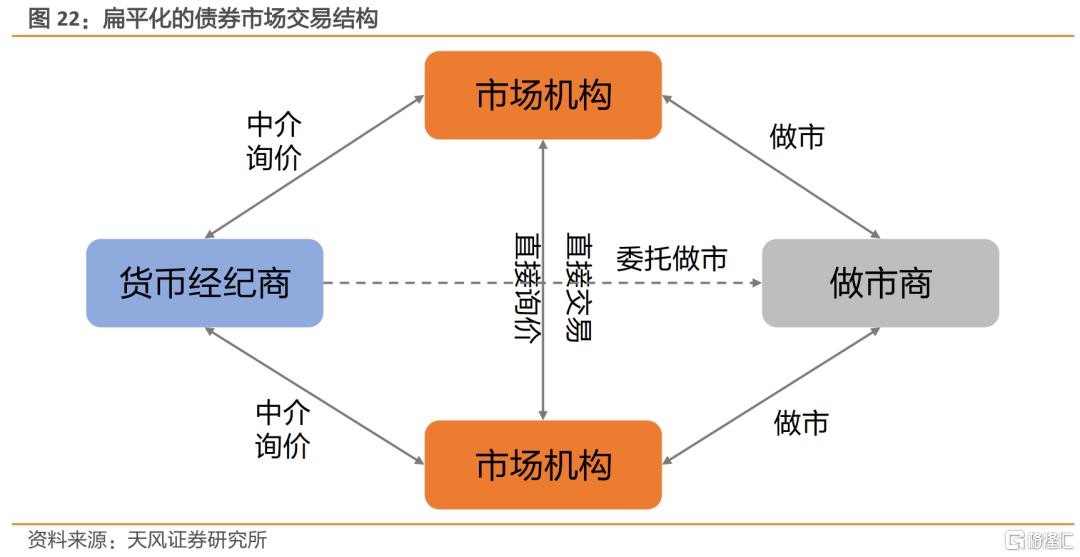

此外,做市商成交量存在一定“水分”,即有些机构之间已经达成实际交易意向,但无法直接进行交易,必须通过做市商完成交易。因此,在扁平化的市场结构下,我国债券市场交易仍是以货币经纪商为主,做市商为辅的格局。

据《中国债券市场发展报告(2023)》显示:“2023年,分券种来看,政策性金融债、同业存单、国债和公司信用类债券的做市成交量最大,合计占全部做市成交量的比重超过九成,四类债券的占比分别为36.4%、26.1%、17.0%和11.7%。分机构类型来看,证券公司做市成交量最大,约为82.5万亿元,其次是城商行/农商行,约为33.0万亿元,股份制银行、国有/政策性银行的做市成交量也均超过了10万亿元。此外,各类机构对国债、政策性金融债、同业存单的做市均较多,但公司类信用债和金融债(不含政策性金融债)则以证券公司做市为主,占比均超过八成。”

此次“停止做市”直接影响银行间市场和长期利率债。

我们计算出2023年国债、政策性金融债、同业存单、金融债(不含政策性金融债)和公司信用类债券做市成交量占银行间成交量的比例分别为39.66%、54.30%、67.45%、50.77%、36.28%。据此推算,2024年8月12日至8月23日,受做市影响减少的国债成交量估算值为16281亿元。

3. 小结

伴随债券市场监管加强,市场交易活跃度下降,债券市场和机构面临交易层面流动性的或有压力。交易活跃度问题进一步延伸,机构或许会担心负债端不稳定和赎回压力。

在交易活跃度下降背景下,机构结合账户属性调整优化组合流动性,可能是近一个阶段利率和信用不同品种表现分化和差异的原因。

针对市场对于交易活跃度和流动性的担忧,我们的分析如下:

第一,利率上行也是风险

“央行的本意未必是大幅抬高利率水平中枢,更多是避免形成单边预期并不断强化。”“配置国债等各类资产是金融机构的合理需求。”“增强宏观政策协调配合,支持积极的财政政策更好发力见效。”

这说明债市防风险不等于利率上行。

第二,债市风险关键在于监管行为选择

“金融管理部门对债市的监管主要还是从“宏观审慎”和“合规”的角度推进的。只要机构是本着市场化、法治化原则进行交易,金融管理部门不会直接干预。”“一些金融机构在央行提示风险后,又从一个极端走向另一个极端,一刀切地暂停了国债交易,这既是其风险管理能力弱的体现,也是对央行意图的误读。”

这说明监管意图是规范,不是去交易。

第三,交易角度需要结合预期和资金面来分析

市场稳定与否基础在于有无稳定的预期和稳定的资金面。一方面,目前市场预期并不稳定;另一方面,8月以来资金利率波动有所加大。债券市场交易活跃度下降既是原因,也是结果。

央行的意图或者说诉求市场已经基本明确,但是债券市场预期和资金面仍不稳定。

后续需要关注央行进一步行动和资金面,如果央行希望稳定债券市场预期,或许可以操作的就是进一步稳定资金面,比如隔夜资金利率能够重回1.8-1.9%。

我们对于债券市场仍然保持偏乐观的观点。

理由有三:第一,货币以外进一步增量政策或许会有,但是力度可能温和,而降息降准或仍是在途状态;第二,基本面是债市最重要的胜率支撑;第三,人民币资产中,债券之外,可替代资产较少;第四,防风险需要避免发生新的风险。

点位判断:

我们认为下限关注监管,上限服从基本面,我们预计10年国债在2.1-2.25%,30年国债在2.3-2.45%。

对于现阶段策略建议:

短期关注资金面,或可择机做陡;中期仍然关注做平曲线的可能。弱交易、强配置,弱化资本利得,强化组合流动性,静态考虑,可以继续参与长期限品种,账户可以哑铃型,比如一年CD加30年国债,负债稳定的机构可考虑久期加在信用上,一般机构和账户久期仍然建议加在利率上。

风 险 提 示

基本面变化超预期,增量政策超预期,货币政策和财政政策效果存在不确定性

注:本文为天风证券2024年8月24日研究报告:《交易活跃度降低,债市怎么看?》,报告分析师:孙彬彬S1110516090003、隋修平S1110523110001

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员