A股距离拐点还要等多久?

无数据,不投资。

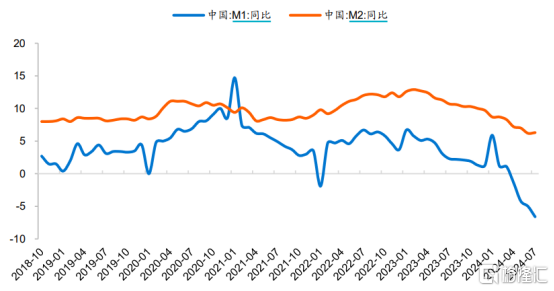

8月13日,重磅数据显示,M1当月增速环比续降1.6个百分点至-6.6%,M2当月增速环比回升0.1个百分点至6.3%,M1-M2继续负向走阔,这说明什么问题?

图1:M1、M2剪刀差(%)

来源:Wind,截至:2024.8.13

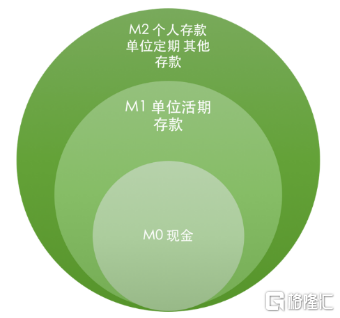

简单来说,M1=M0(现金)+企业活期存款;M2=M1+个人存款(定期、活期)+企业定存+非银存款(证券、保险、基金)+零售货基(货币基金)。M1和M2剪刀差即狭义货币和广义货币各自增速的差值,一般M1增速快于M2视为正剪刀差,反之为负剪刀差。

从实体经济的角度考虑,一般来说,正剪刀差可以认为居民和企业部门在当期意图消费和投资,因此将部分定期和储蓄存款转为活期存款和现金,便于进行各项经济活动,反映出对未来的乐观预期。

负剪刀差则反应居民和企业当期的储蓄偏好,可能源于对未来的悲观预期,往往伴随经济中货币流通速度下降。

图2:M0、M1、M2三兄弟的结构示意图

来源:Wind,截至:2024.8.16

从金融体系的角度考虑,正剪刀差可以认为货币投放顺利传导至日常交易,可以有效刺激经济复苏或增长;负剪刀差则可以认为货币投放更多地转化为储蓄和定期存款,资金可能在金融体系内部运转,未转化为现实购买力。

7月剪刀差的快速走阔意味着,一方面是在禁止“手工补息”叠加存款利率下调背景下,企业活存仍在向理财转化。另一方面也与当前需求偏弱,企业扩大再生产投资意愿不强有关。在新旧动能转换下,仅靠经济内生式、自发式的企稳有一定难度,预计信用需求的改善还需等待财政政策进一步发力起效。

金融监管总局披露二季度银行业净息差为1.54%,环比一季度末持平,尽管新发放贷款利率仍在下行,但前期叫停“手工补息”、智能通知存款等高息存款、降低存款利率等举措,对负债端缓释效果已逐步体现,行业净息差已有企稳迹象。

图3:HK银行(HKD)指数自上市以来股息率走势

来源:Wind,截至:2024.8.15

当前银行板块估值仍处于低位,在资产荒大背景下,高股息绝对收益仍是板块长期投资逻辑,当前投资者风险偏好偏低,可关注具备防御属性的中证香港银行投资指数,包含工农中建交等国有大行,前十大成份股占比达到88%,集中度较高。从静态股息率看,根据Wind数据,截至8月15日,HK银行(HKD)指数的股息率达到8.19%,甚至超过一些高股息指数,同时市盈率仅仅4.63倍,估值仍位于低位,经济复苏背景下配置价值较高。

天道酬勤终有时,道阻且长戒骄躁。

2024年,“龙”光焕发!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员