就在上周,国内几只跟踪日经指数的公募ETF基金跟随日股出现了暴跌,并因此还上了热搜,投资者就ETF基金的讨论一时间无比热闹。

公募基金在这两年相对落寞,主动型基金发行遇冷,往日风光无限的明星基金经理,光环也被市场击碎,而作为典型被动投资的ETF基金登上热搜,却也是因为跟随日股出现的单日暴跌。

图:易方达日兴资管日经225ETF走势;资料来源:wind,36氪

图:易方达日兴资管日经225ETF走势;资料来源:wind,36氪

其实,国内股票ETF基金在近两年的发展要比主动型基金好不少,只是比较低调,在基金规模持续增长的同时,A股的结构性行情也决定了对应板块ETF基金的收益不俗,这也是当下国内公募基金市场不多的亮点之一。

那么,国内股票ETF基金市场的发展都有哪些特点?对广大基民而言,哪些主题/行业板块的ETF基金值得关注呢?

01.股票ETF基金明显扩容

近两年来,随着A股市场进入长期调整,受市场行情的影响,公募基金的行业形态亦跟随市场发生了不小的改变。其中,最为重要的一个变化趋势,是在主动型股票基金规模萎缩的同时,股票ETF基金无论是数量还是份额都保持了持续的增长,而且ETF基金也是A股今年以来最主要的增量资金来源之一。

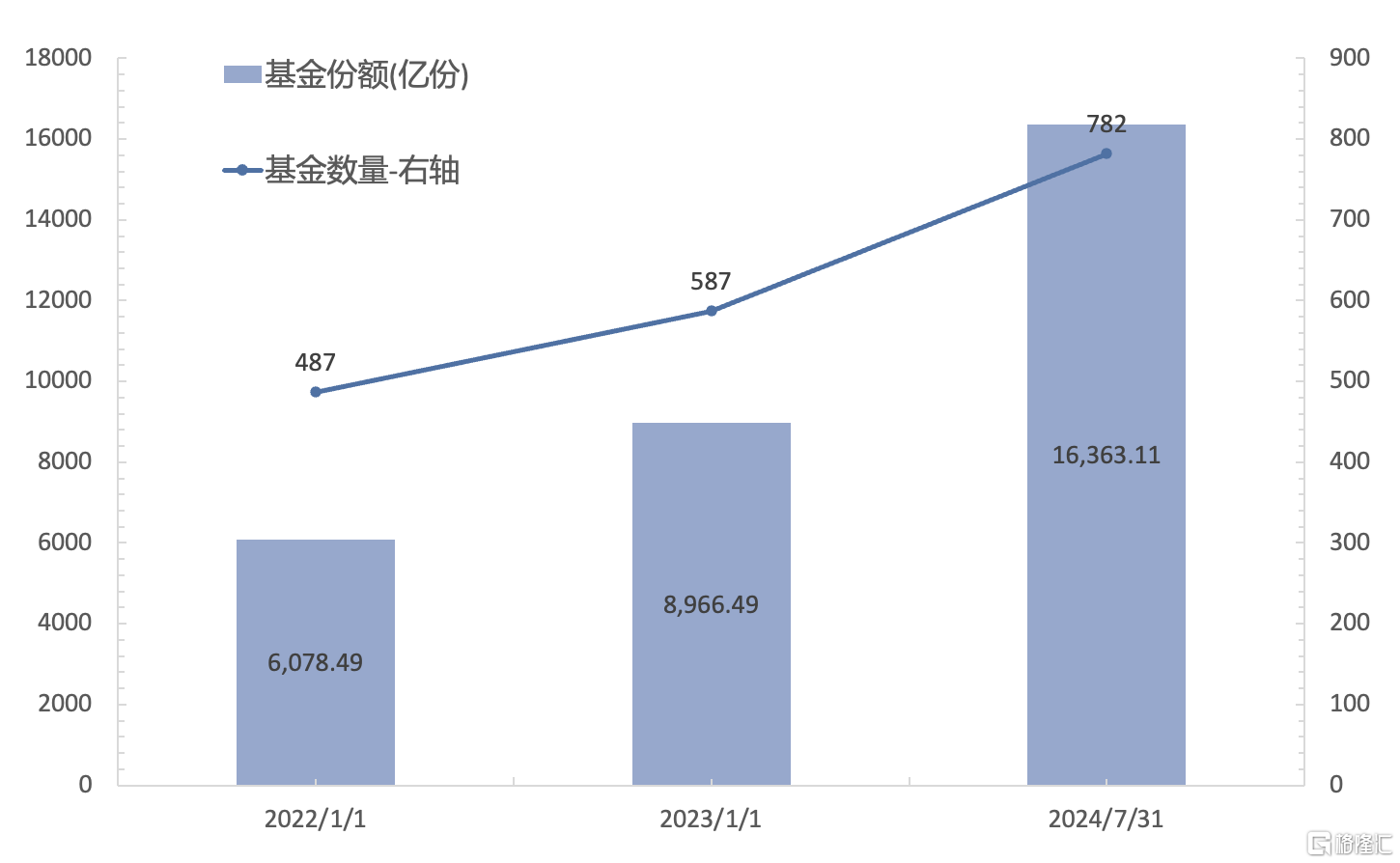

从存量来看,截至今年7月末,股票ETF基金的份额突破1.6万亿份,基金数量已有783只,相比于2022年初,数量增长了近61%,基金规模则翻了接近3倍。横向来看,目前股票ETF基金的份额大约是主动型股票基金的4倍,股票ETF基金目前已然是我国权益基金市场的支柱。

图:股票ETF基金的规模与数量;资料来源:wind,36氪

图:股票ETF基金的规模与数量;资料来源:wind,36氪

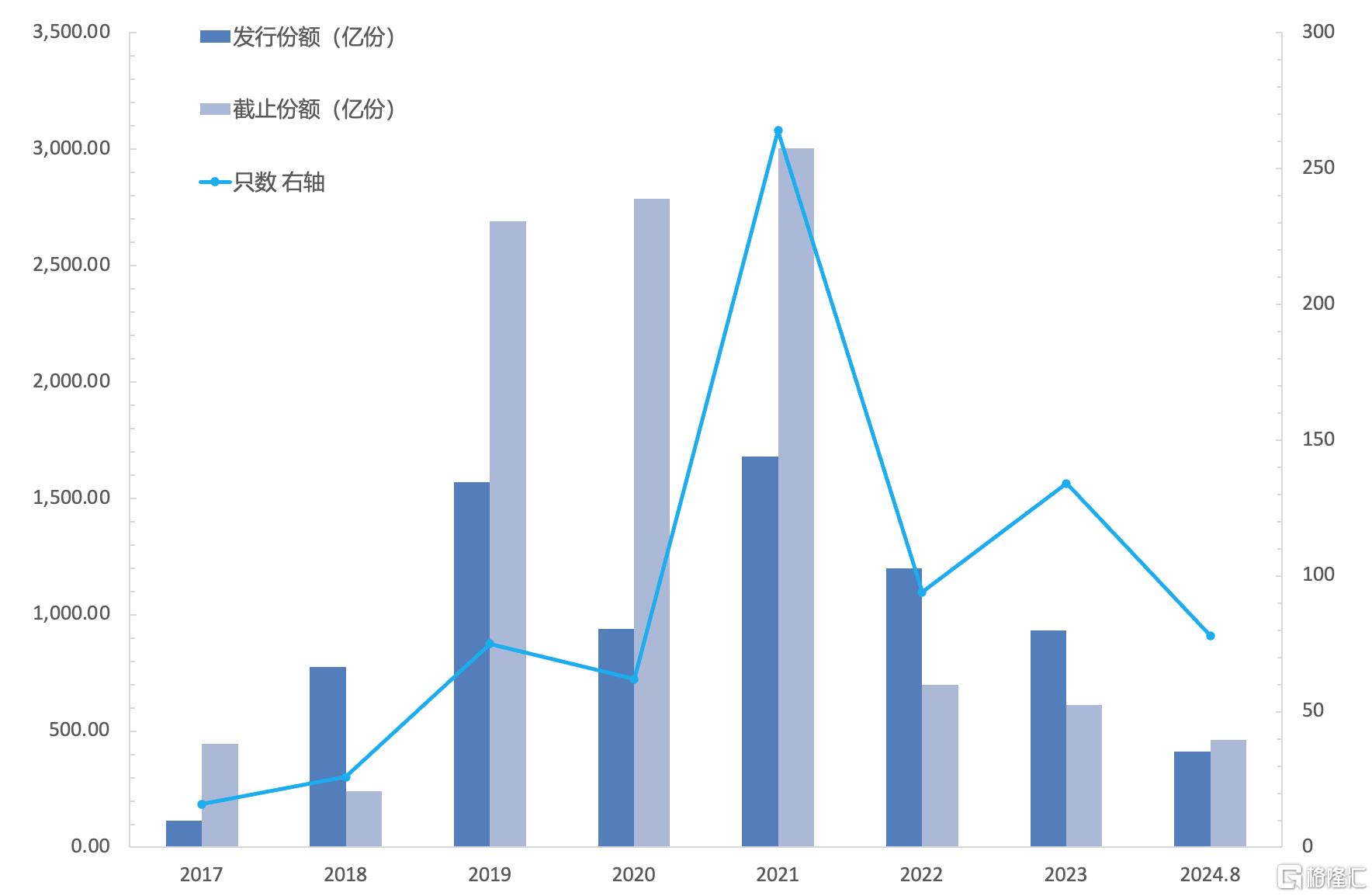

从新发行基金的节奏来看,国内股票ETF基金的加速扩容始于2019年,无论是数量与规模都出现了强劲增长。当年新发行股票ETF基金的数量大约是18年的3倍;当年新发行基金的截止份额高达2691亿份,不仅远超同年的发行份额,更是超过了18年截止份额的10倍。

2020年虽然有疫情的影响,但是基金热叠加A股结构性牛市,ETF基金市场延续了2019年的火爆行情,当年新发行基金的截止份额超过了2700亿份,市场规模稳步提升。2021年又是一个基金大年,股票ETF基金的数量爆发式增长,当年的发行数量高达264只,目前看称得上是空前绝后;规模增长相对稳健,同年新发行基金截止份额也达到了创纪录的3004亿份。

基金公司方面,招商、银华、天弘、南方、鹏扬、华宝、富国等13家基金公司在2021年的发行的股票ETF基金数量超过了10只,易方达与国泰基金的发行数量超过20只,华夏基金发行数量甚至高达到30只。

2022年后,股票ETF基金的发行数量和规模都出现了不同程度的下降。一方面是A股在2022年后进入了长期调整行情,从而影响到了ETF基金的整体业绩;另一方是以明星基金经理为代表的主动基金表现不佳,于基金公司的口碑不利,影响到了新基金的发行,这也是导致ETF基金规模超越主动基金的重要原因之一。

图:股票ETF基金新发行情况;资料来源:wind,36氪

图:股票ETF基金新发行情况;资料来源:wind,36氪

02.赚钱风格看价值与红利

市场表现方面,远的不说,股票ETF基金在今年整体的表现并不够好。根据wind统计,截至7月31日,剔除一部分不可比的基金后,全市场684支股票ETF基金中,在今年同期取得正收益的有229支。

虽说基金业绩整体偏弱,但是结构性的机会依然存在,这229支取得正收益的股票ETF基金中,风格主要以中大市值为主,且红利策略的色彩浓厚,取得正收益的主题/行业板块主要集中在银行、央企/国企、电力/公用事业、资源类(包括贵金属、有色、能源、矿业等主题)、通信、交运、基建、家电等等。

再看今年以来A股的表现,截至8月2日,31个申万一级行业中,取得正收益的仅有银行、公用事业、家用电器、交通运输和石油石化这5个行业板块;从风格来看,可以简单的概括大票占优、突出价值、红利强势、中小创有波段机会。由此可见,作为被动投资的股票ETF基金,其表现无论是整体还是结构都与A股相当。

值得一提的是,上述取得正收益的行业/主题板块大都有红利的影子。其中,银行、资源类企业是传统的分红大户,央企/国企中稳定分红的企业也有不少,交运、公用事业等板块的情况亦与之类似。再从风格来看,A股红利股的一大特征是中大市值的价值股为主,红利股依靠类固收属性在近两年来沉淀了大量的资金,由此成为了长期以来的核心主线,同时这也为今年A股大票为主、突出价值的风格特征提供了稳定的支撑。

在市场风格上之所以会出现大票占优、突出价值、红利强势的格局,相对表层的原因在于特定历史背景下不同类型投资者之间的风格共振,而根源则在于今年以来的宏观叙事。

近年来,A股投资者的成分按流通值大体是机构不到2成、散户占3成,剩下5成主要是产业资本(一般法人)和少量外资。机构投资者主要包括公募、私募、保险、养老金和社保、券商资管等。今年以来,在外资长期净流出、交易量下行的背景下,A股增量资金的主要来自保险和公募的ETF基金。

险资之所以加大了对A股的配置,主要由于保费收入高增,驱动了对资产管理的需求;在投资策略层面,近一年来险资主动降低对权益的配置比例后,复又出现了一定的边际回升。从投资风格来看,险资的风险偏好相对较低、更倾向于保本,所以在资产配置中对价值股、红利股有天然的偏好,正好符合目前市场的口味。

公募方面,主动型股票基金在遭遇规模萎缩、新发行遇冷、股票仓位处于历史高位等不利情况下,今年调仓换股的一个重点方向是持续增持红利,特别是银行、煤炭、公用事业。再看股票ETF基金,今年新发行的基金中,红利、央国企、宽基大票、油气等风格/行业板块的占据了半数以上,与近两年的来的赚钱风格高度重合。

风险偏好较高的私募从去年开始资产管理规模就在明显下降,今年又有大量的产品被清盘,而且资产配置上股票仓位也整体在下降;量化则主要受到了来自监管的压制。私募与量化在风格上更偏重投机,今年以来无论是市场风格还是交易量的变化,对投机来说都相对不利。

从宏观的维度来解释当下的市场风格,在经济弱复苏的语境下,企业整体的盈利增长和业绩预期双双被下修,反映到资本市场是磨底行情,小盘股受经济环境影响导致业绩释放受限,而价值股中的大市值企业通常更加成熟稳定,且具备更强的抗风险能力,故而成为了投资者的首选。再看红利,多是大市值和价值股,而且随着降息持续、基准利率下行,在目前的资产荒里,股息收益的稳定性与性价比也由此被放大。

从结果来看,作为今年主要增量资金的险资与公募ETF,在风格上都偏向于价值和红利,赚钱风格的相对集中,赚钱效应也会驱动其他类型的投资者跟进。而从因来看,价值与红利风格主要是基于目前的经济基本面,当然也包含一部分资金本身的风险偏好属性。

03.投资策略:长线看红利,中小创或有投机机会

对于基金的投资者而言,之前买主动基金主要是相信明星基金经理可以帮他们赚钱,这两年随着市场进入长期的磨底行情,叠加基金经理去明星化,主动型基金风光不再,股票ETF基金随之崛起,其中一个重要原因正是ETF基金的被动投资属性,而如何选基始终都是投资者最为关心的话题。

不同于主动型基金主要看基金经理风格、过往业绩等选基的维度,ETF基金的工具属性突出,选基还是要从经济基本面去找线索。在弱复苏的背景里,A股磨底的行情预计还将持续,那么大票占优、突出价值、红利强势的格局也将因此而持续,所以红利相关的ETF基金作为长期主线值得继续关注,其中亦包括银行、能源等分红大户所在的行业ETF基金。

与之类似的是央企/国企主题的相关ETF基金,一方面是目前的经济基本面于价值股、大市值更为有利,而且部分央国企标的带有浓厚的红利属性;另一方面,央企/国企改革是重要的内驱力,尤其是央国企上市公司市值管理考核已经全面推开,有望与目前的市场风格形成共振。

从我国经济的边际变化来看,顺应当前经济转型的需要,出海既是大势所趋,也是投资的重要线索,而且今年的出口数据也显示出口在持续的边际改善。因此,出口链相关的ETF基金值得关注,具体则包括了海外收入占比相对较高的消费电子、家电等行业板块;主题基金的典型是一带一路相关的ETF基金。而且,部分一带一路主题基金和家电基金在今年都取得了不俗的收益,正是反映了投资者对上述出口/出海逻辑的认可。

大量的中小创ETF基金在今年整体表现不佳,今年以来的基金排名不少都排在同类型的末尾,主要是宏观经济压制了这部分企业的业绩释放与投资者的风险偏好。但从短期来看,中小创常有续性不强的有波段行情,这些波段行情主要是由事件性驱动,比如降息带来的宽松预期,相关产业链的边际需求变化等。

从市场预期来看,不少投资者看好中小创在2025年会因一二级联动所带来的科创高景气,另一个有利条件是货币政策的宽松预期,而且中小创板块还占着低估值的优势。因此,在2025年的景气预期下,今年余下的时间里,中小创ETF基金可能会出现抢跑行情,降息、降准等宽松操作也将带来短期的事件性行情。所以,即便宏观环境于中小创相对不利,但是相关的ETF基金在未来存在短期的投机机会。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

作者 | 黄绎达

编辑 | 郑怀舟

封面来源 | 视觉中国

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员