当前特朗普胜选预期高涨,我们预计“特朗普2.0”政策重心上更偏向贸易和国家安全。复盘2018-2019年中美贸易摩擦,美国对我国大规模加征三轮关税,并将摩擦延伸至科技领域,导致部分行业对外贸易显著受损;与此同时,我国也采取了相应的反制措施。贸易摩擦背景下,我们建议重点关注三条投资主线:1)反制预期带来的投资机会;2)自主可控背景下的投资机遇;3)出海布局。

▍特朗普胜选预期高涨,“特朗普2.0”政策重心上更偏向贸易和国家安全。

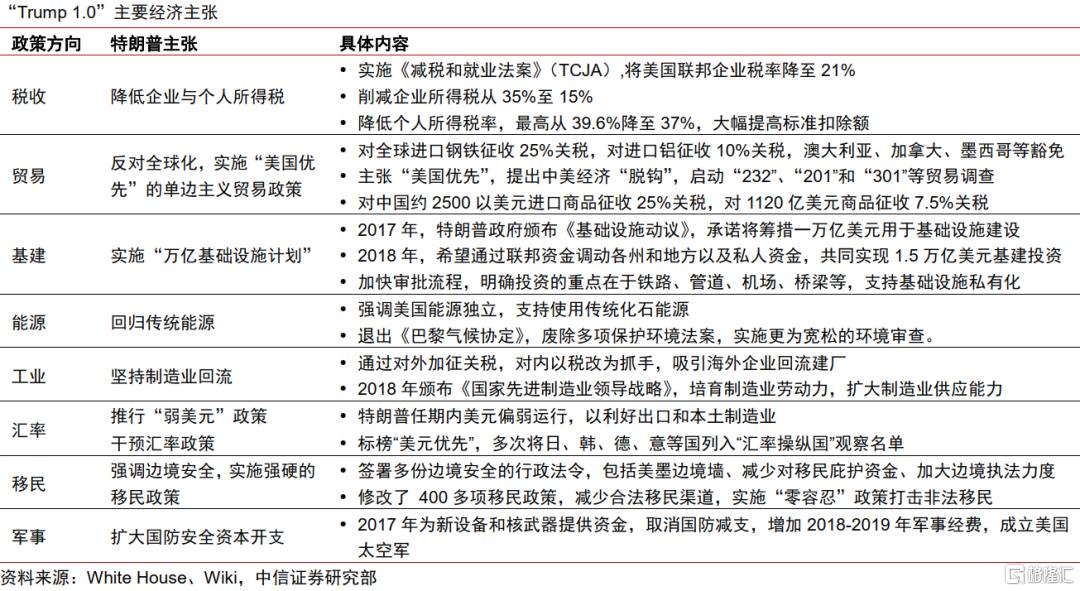

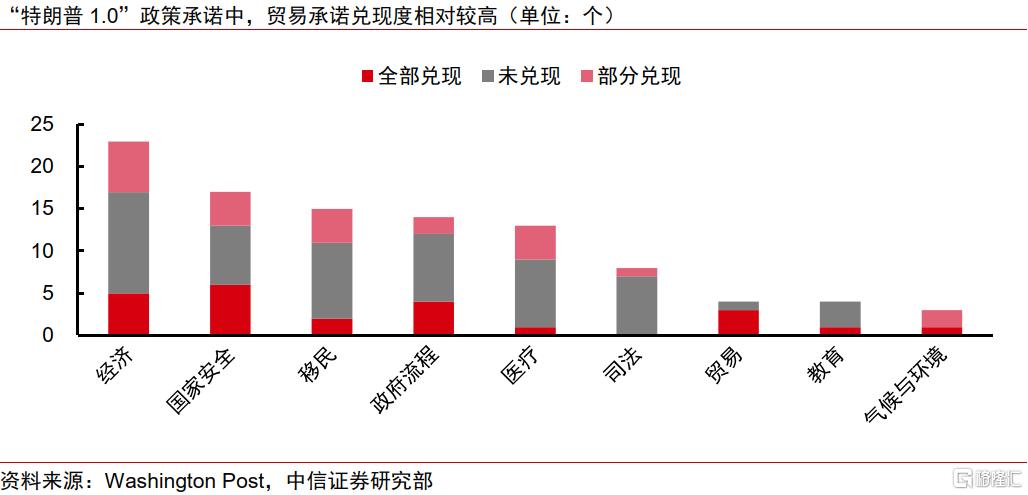

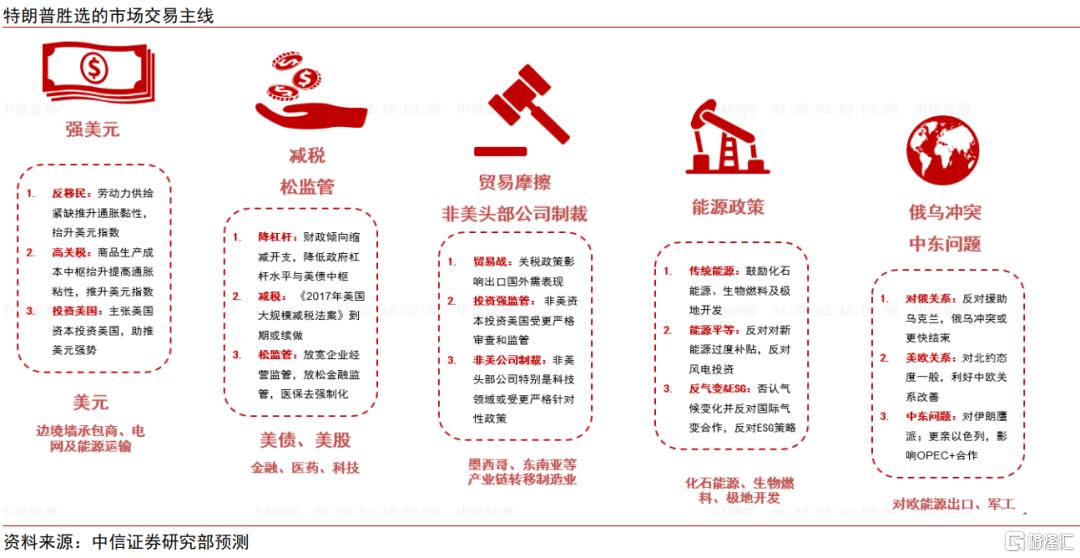

从民调数据看,当前特朗普胜选概率更大,“特朗普交易”亦将持续。“特朗普2.0”延续了“特朗普1.0”,但政策重心上更偏向贸易和国家安全,我们认为特朗普2.0可以概括为:1)货币政策立场,寻求低利率,但不希望美联储在11月前降息;2)财政政策与经济增长,降低税收,提振美股盈利,但也会直接增加财政赤字和债务,并约束美债利率下行空间;3)贸易、汇率与通胀预期,提高关税,尤其针对从中国进口商品,推动“弱美元”以提振出口和美国制造;4)行业发展政策,约束大型科技公司,但支持AI、加密货币发展,回归传统能源并取消电动汽车补贴。“特朗普 1.0”时期对我国加征了三轮关税,对我国出口产生较大结构性影响。根据澎湃新闻,特朗普曾表示(如若当选)将要对中国进口商品关税抬升至60%。我们认为,特朗普和莱特希泽言论或预示“中美贸易摩擦2.0”的可能性在持续提升。

▍2018-2019年中美贸易摩擦复盘:美国对中国大规模加征三轮关税,并将摩擦延伸至科技领域,导致部分行业对外贸易显著受损。

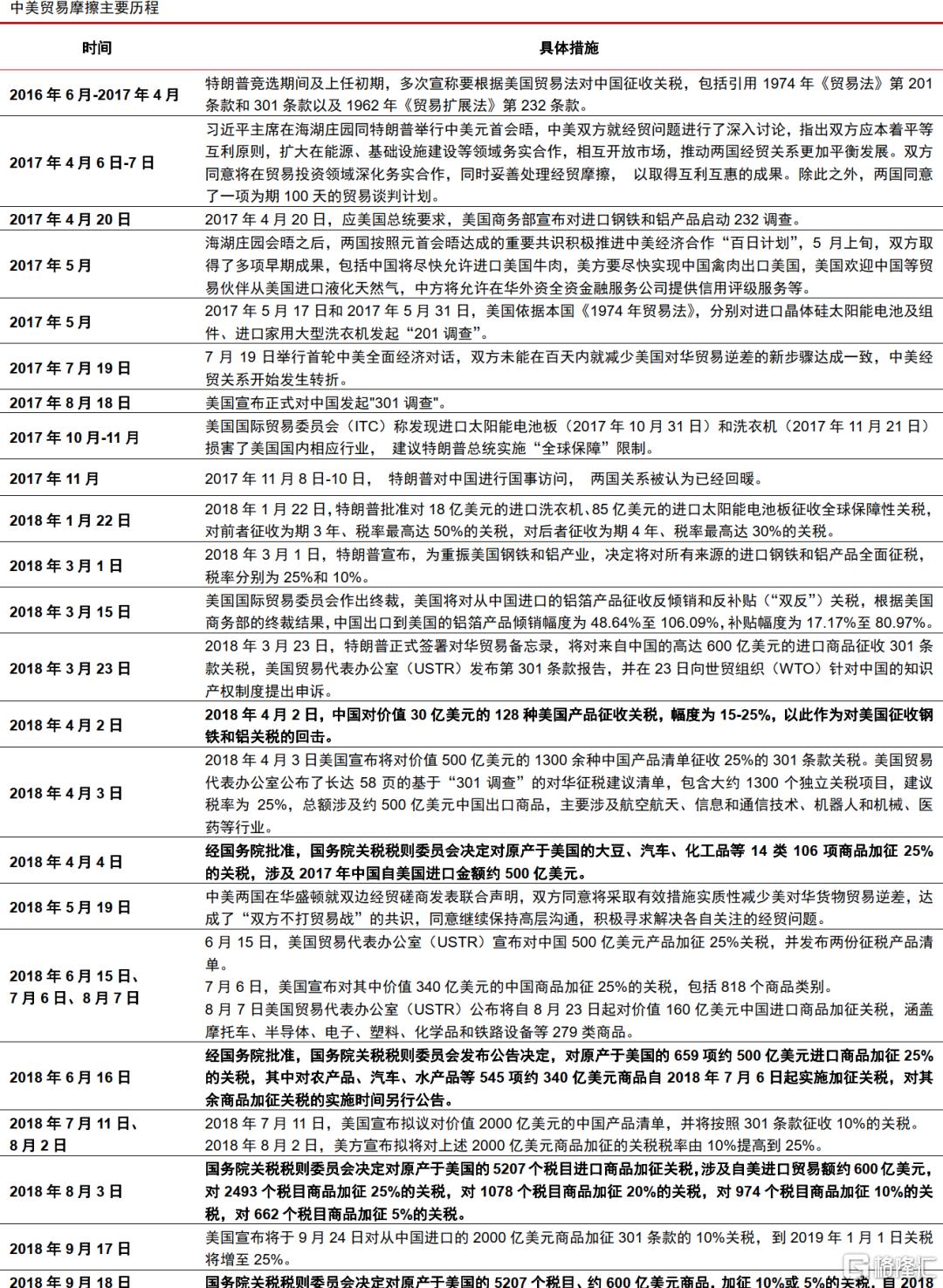

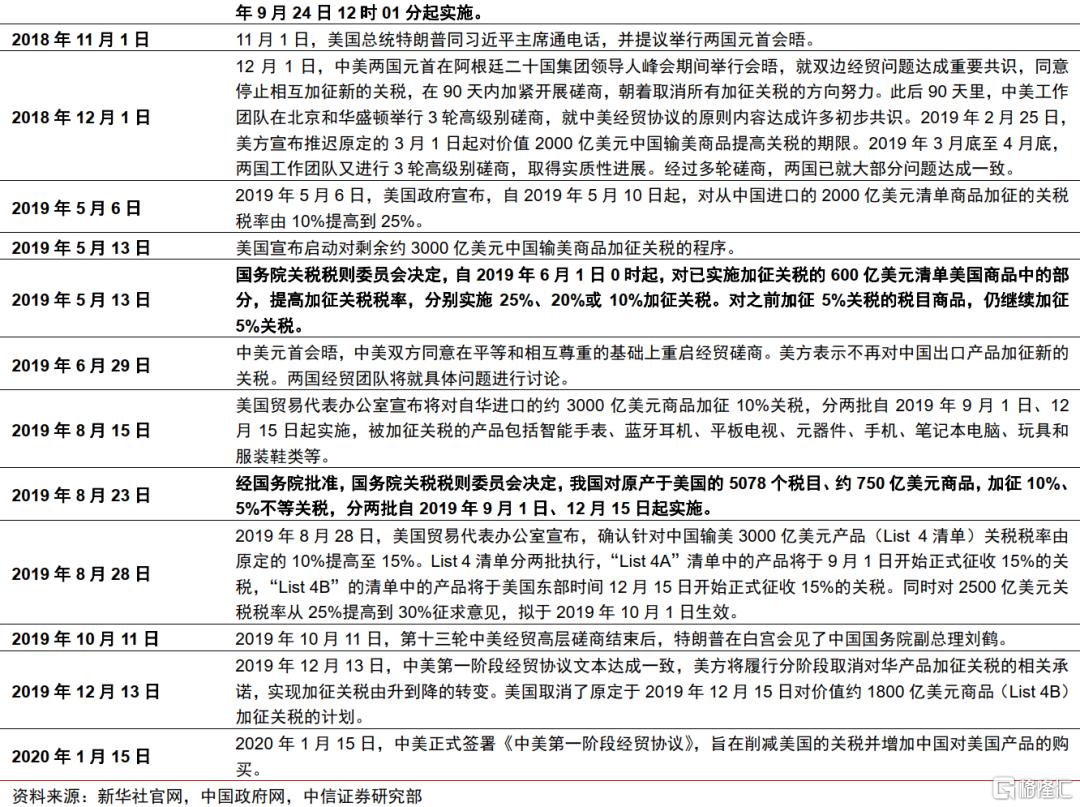

2018年以来,美方依据“301条款”对中国大规模加征三轮关税。第一轮关税于2018年7-8月对中国500亿美元商品加征25%关税;第二轮关税于2018年9月对2000亿美元商品加征10%关税,并于2019年5月将关税从10%提高到25%;第三轮关税于2019年9月对1200美元商品加征10%关税。随着贸易争端不断升级,美国将摩擦延伸至科技领域,对我国科技类企业的国际供应链和国际市场进行精准打击。总体而言,美国对我国加征关税的领域较广,涵盖了高端制造业与中低端制造业,且美国的加征顺序总体呈现先高端后低端、先低进口依存度后高进口依存度的特征。

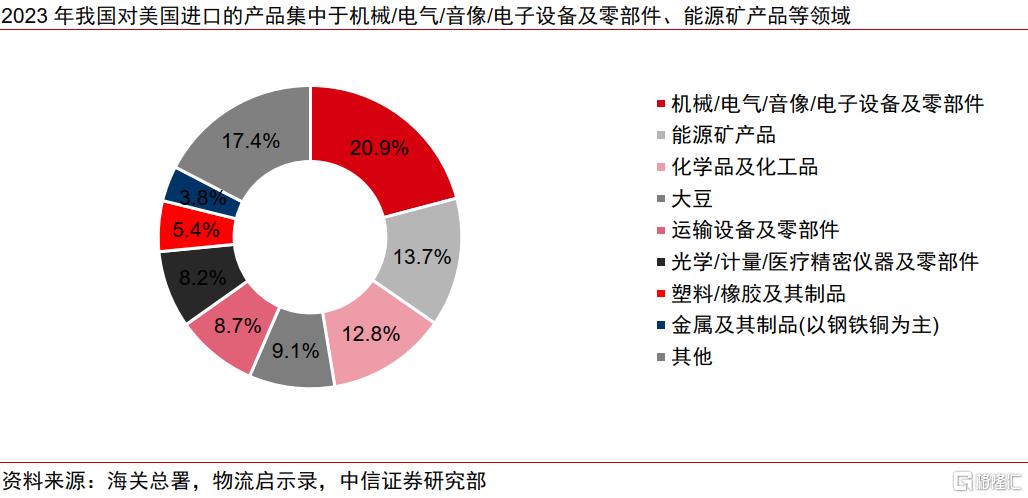

我国对美国发起的贸易摩擦采取了三轮反制措施。第一轮是2018年6月,对原产于美国约500亿美元进口商品加征25%的关税;第二轮是2018年9月,决定对原产于美国的约600亿美元商品,加征10%或5%的关税,并于2019年5月提高加征关税税率至5%-25%;第三轮是2019年8月,对原产于美国的约750亿美元商品,加征10%、5%不等关税。总体而言,我国对于美国的反制措施主要集中在农产品、飞机、汽车等领域,我国是美国上述产品的重要出口市场。

由于美国发起的贸易摩擦,2019年中美贸易明显受损。就我国对美国的出口而言,2019年受到贸易摩擦显著负面影响的类别包括铁道车辆与轨道装置、橡胶及其制品、皮革制品、车辆及其零附件、有机化学品、家具寝具等、钢铁制品、机电制品及零附件。就我国对美国的进口而言,2019年受到贸易摩擦显著负面影响的类别包括谷物、航空器机器零件、车辆及其零附件、油籽等。

除了关税反制之外,我国还对部分战略资源出台了产业政策,并且加速推进半导体等关键产业的自主可控进程。自美国发动贸易摩擦之后,我国采取相关产业政策,加大稀土等战略资源的供给侧改革力度。同时,我国出台了一系列产业政策,支持半导体产业的自主可控发展,2019年10月22日,国家集成电路产业投资基金二期股份有限公司注册成立,注册资本高达2041.5亿元。

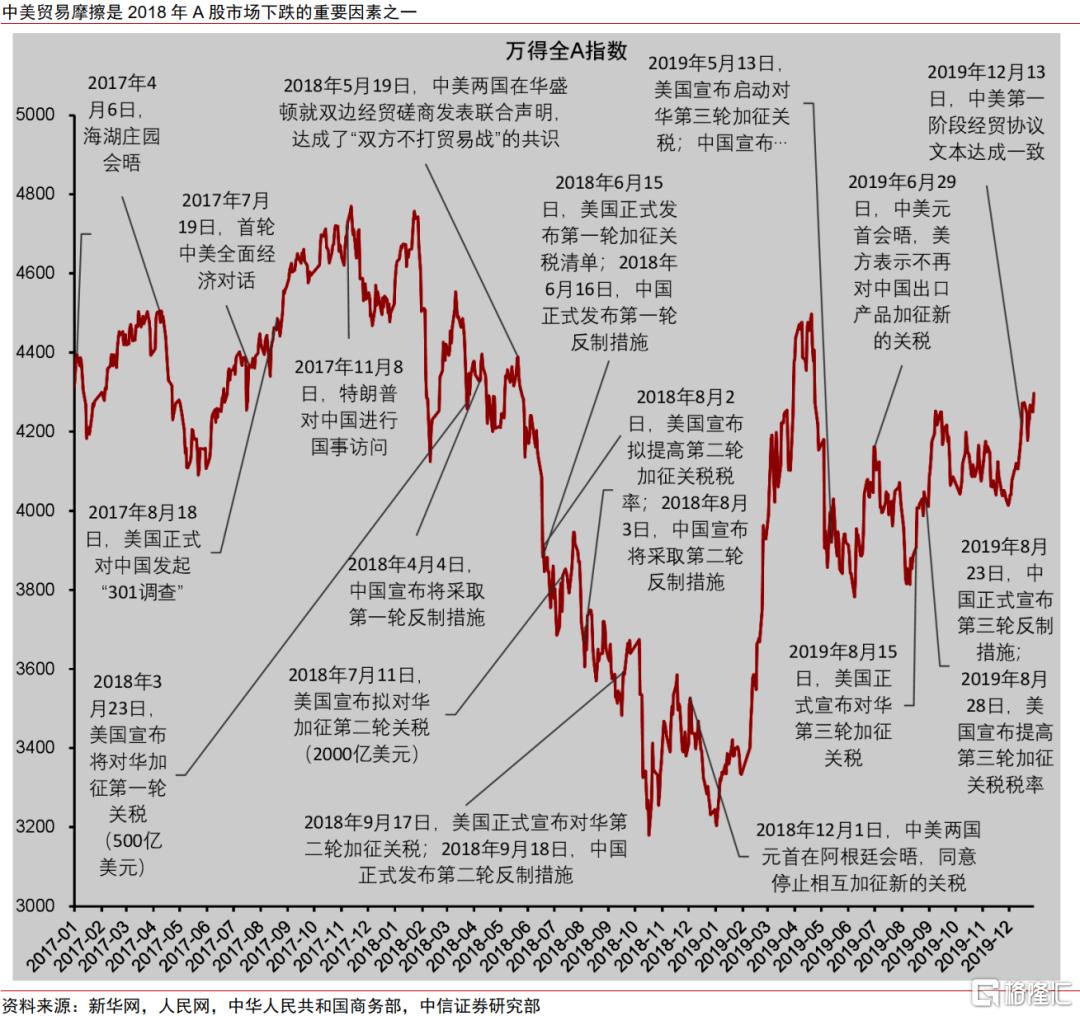

复盘2018年,中美贸易摩擦是A股市场下跌的主要因素之一。2018年,万得全A、沪深300、中证1000分别下跌28.3%、25.3%、36.9%。贸易摩擦背景下,消费、金融板块下跌幅度相对更小,制造板块下跌幅度相对更大。

▍贸易摩擦背景下的三条投资主线:1)反制预期带来的投资机会;2)自主可控背景下的投资机遇;3)出海布局。

主线一:反制预期带来的投资机会。我国实施反制措施预计主要包括几个方面,反加征关税的产品可以是不受美国卡脖子,国内企业存在国产替代机会,或是其他国家有类似的资源,主要集中在农产品和化工品等方向;其次就是加强战略性资源的限制,如稀土等。

主线二:自主可控背景下的投资机遇。借鉴贸易摩擦1.0的经验,我国将进一步推进自主可控,建议重点关注:1)半导体设备及零部件:国产化率逐渐提升,美系设备占比下降;2)工业母机:核心数控系统、丝杠、导轨等进口依赖度高的关键零部件有望迎来国产替代机遇。

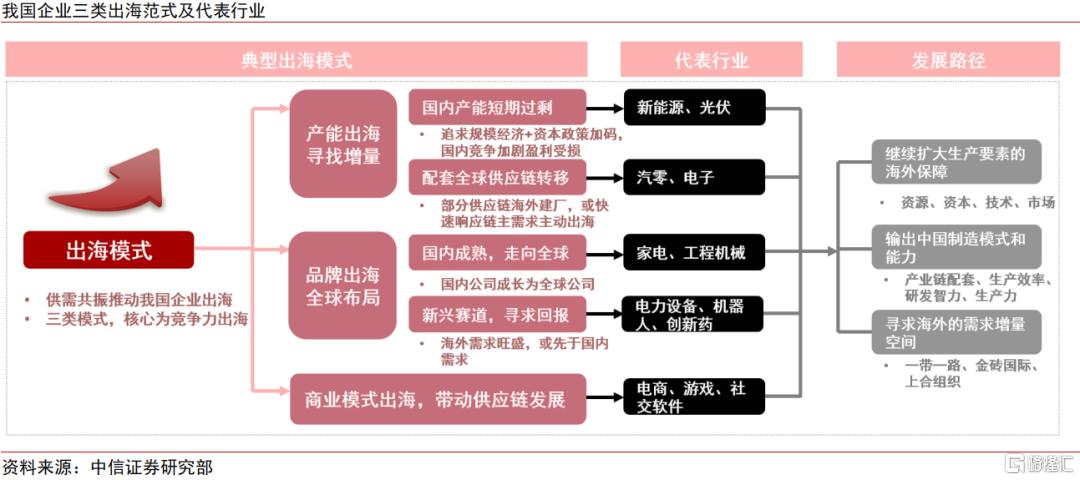

主线三:出海布局。我国企业依托产能、品牌和商业模式三大出海范式,有望抓住各地域需求端结构变迁或新产业趋势带来的机遇。建议关注税加征预期下,产能出海,就近配套的公司。

▍风险因素:

美国大选进程及主要候选人支持率变化超预期;特朗普受指控事件变化超预期;中美关系不确定性扰动;突发地缘政治事件的扰动;其他国家在对中和对美态度变化超预期;特朗普内阁成员人选或政见变化超预期。

注:本文节选自中信证券研究部已于2024年8月8日发布的《大国博弈系列之三:“特朗普交易”专题—中美贸易摩擦复盘及投资展望》;刘易 侯苏洋 田鹏 王涛

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员