美国经济衰退的担忧,掀起了一场全球金融市场“狂风暴雨”。

经过这几日美股大震荡,眼下华尔街对“经济衰退论”的讨论度飙升,其中不乏“美国经济衰退是否会到来?若经济衰退后果有哪些?”

当地时间周三,被称之为“华尔街一哥”的摩根大通CEO戴蒙最新谈到了对美国经济、股市波动、美联储等热点话题的的看法。

他认为,美国经济“软着陆”的可能性为35%-40%左右,美国目前尚未陷入衰退,但即将到来。他怀疑通胀能否回到美联储 2% 的目标水平。

戴蒙谈衰退、降息

对于过去近一周的市场暴跌和部分反弹,戴蒙认为,市场反应有点过度。

他指出,虽然信用卡借款人违约率在上升,但美国经济尚未目前陷入衰退。不过经济衰退的可能性超过了软着陆的可能性。

自2022年以来,戴蒙一直在警告经济危机。今年2月,戴蒙曾指出市场对衰退风险过于乐观,他还在4月致股东信中写道,摩根大通已准备好应对 2% 至 8% 甚至更高的利率。

而现在戴蒙对潜在经济衰退的预测与六个月前大致相同,美国经济硬着陆的可能性为35%-40%左右。

在谈到潜在的市场影响时,戴蒙称,虽然这些情况还没有真正发生,但是它们将会发生,而且不会引发通货紧缩。

“结果总是多种多样的。我非常乐观地认为,如果我们经历一场温和的衰退,甚至是更严重的衰退,我们都会安然无恙。当然,我非常同情那些失业的人。大家不想看到经济硬着陆。”

对于通胀前景,戴蒙“有点怀疑”美联储可以将通胀率降至2%的目标,因为未来美国将加大对绿色经济和军事的投入。

他还列举了从地缘政治和美国赤字到量化紧缩、住房和选举等一系列话题的不确定性。

今年7月,他曾表示,美联储面临过早行动的风险,并鼓励央行暂时等待降息。

现在戴蒙认为,美联储可能很快会降息,但“这并不像其他人认为的那么重要。”

今年来,美联储一直维持利率不变,但上周令人失望的就业报告引发股市动荡,市场预测最早下个月就会降息。

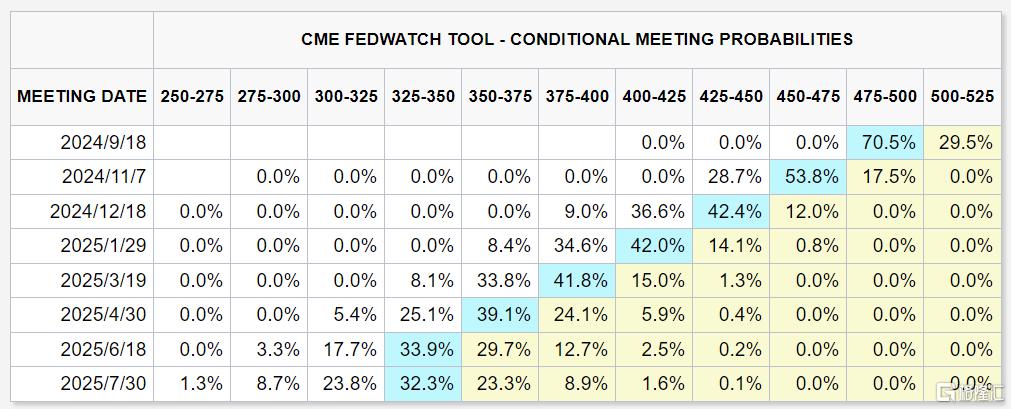

据CME美联储观察工具显示,目前交易员预计美联储9月降息的概率为70.5%,市场则预计首次降息为50个基点。

美元将是最大的资产泡沫?

目前,摩根大通认为,美国在年底前经济衰退的可能性为35%,比7月初的预期高出10%。

摩根大通经济学家Bruce Kasman团队认为,到明年下半年美国发生经济衰退的几率为45%。

“我们对衰退风险评估进行了温和上调,与我们对利率前景更大幅度的重新评估形成了鲜明对比。”

摩根大通认为,美联储及其他央行维持既高又久利率的可能性仅为30%,而在两个月前还为50%。

随着美国通胀压力的下降,摩根大通预计美联储将在9月和11月利率将降息50个基点,随后再降息25个基点。

不过,高盛首席执行官David Solomon则认为,美联储不会在9月前降息,美国经济躲过衰退。

“经济将继续前进,我们可能不会看到衰退。据我们现在看到的经济数据和美联储发出的信息,我认为可能会在秋季看到一次或两次降息。”

他预计,市场震荡还将持续一段时间。

“市场在经历了非常强劲的涨势后正在回调,这可能是健康的。短期内会看到更多波动。这是一次相当大、相当有意义的回调。”

目前,高盛将美国明年经济衰退的概率从15%提高到25%。不过,其表示即便失业率上升,经济衰退的风险也有限。

高盛认为,美国经济看起来仍然“总体良好”,没有重大的金融失衡,美联储有很大的降息空间,必要时可以快速降息。

其预计美联储将在9月、11月和12月将基准利率下调25个基点。

眼下,华尔街对于“美国经济衰退论”议论纷纷。

“Mark Moss秀”节目主持人、基金合伙人Mark Moss表示,美国经济衰退的必然后果是更多的印钞、流动性注入和通胀。美元是最大的资产泡沫。

“如果我们陷入衰退,那只意味着更多的通胀……美联储正处于进退两难的境地,没有出路了。政府承受不起经济衰退。”

Moss指出,美联储将不可避免地向经济注入更多流动性,导致资产价格因美元购买力的贬值而“猛涨”。

随着美元继续失去其购买力,它在房地产和股票等领域形成资产价格泡沫,制造一种幻觉。

然而,真正的泡沫在于美元的价值。

“这并不是说股市存在泡沫,也不是说房地产存在泡沫,而是美元出现了泡沫。”

“我们关注的是潜在的统计基准美元,一个被操纵的统计基准。我们没有意识到泡沫实际上存在于统计基准美元上。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员