股谚有云,“五穷六绝七翻身”。五穷六绝,基本应验了,七翻身,可以期待吗?

5月,万得全A指数下跌1.2%;6月,跌幅扩大至5.13%。月线层面看,6月万得全A指数创下2020年4月以来的次低点,仅高于今年1月末收盘价。如此低的起点,对7月行情倒是一件好事。

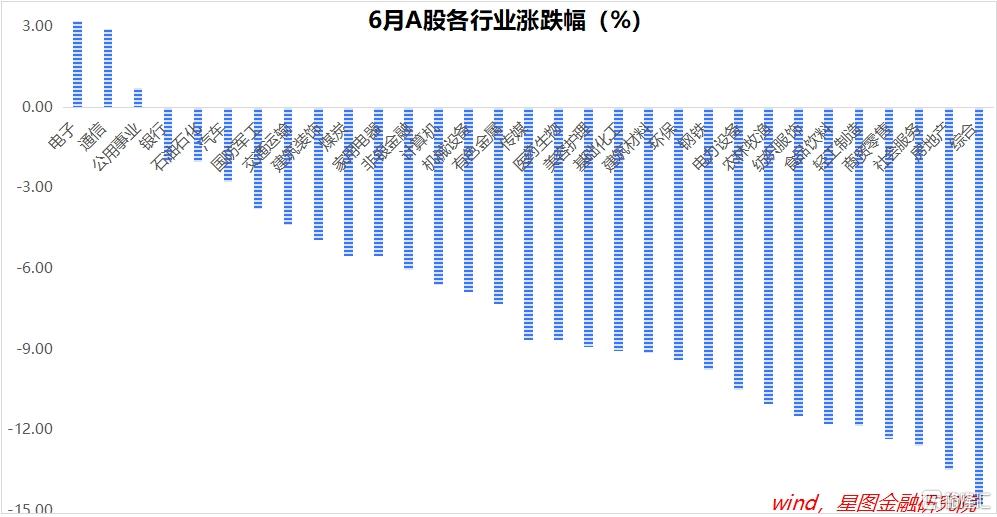

行业层面,6月仅电子、通信、公用事业3个行业收红,房地产、社会服务、商贸零售、轻工制造、食品饮料、纺织服饰、农林牧渔、电力设备等8个行业跌幅均超过10个百分点。

就下跌原因看,可简单归结为三个“不及预期”——地产销售数据不及预期,5月经济数据不及预期、政策刺激不及预期。

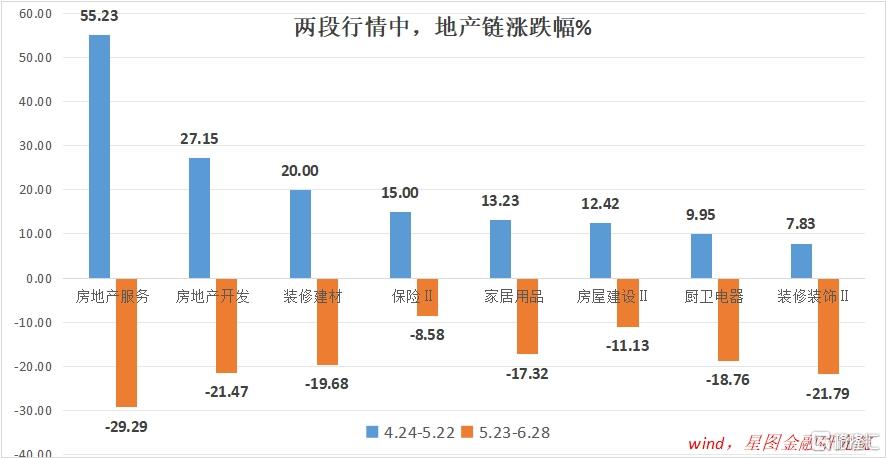

(1)地产销售数据不及预期。地产链自4月22日前后开始启动,提前交易政策放松预期,带动市场情绪回暖,大盘震荡向上。517地产新政后,地产链加速上涨,但随后地产销售情况不及预期,强预期迅速冷却,上涨变为赶顶,5月23日起,地产链开始震荡回落,走出“A”字型。

事后来看,政策并非没有效果,只是存在延迟效应。据7月初公布数据,6月地产销售数据出现明显好转。其中,30大中城市商品房销售面积同比下降20.2%,降幅较5月收窄17.89个百分点;15城二手房成交面积同比上涨12.5%,较5月扩大16.73个百分点;百强房企单月销售额同比下降19.55%,环比增长26.05%。

事后来看,政策并非没有效果,只是存在延迟效应。据7月初公布数据,6月地产销售数据出现明显好转。其中,30大中城市商品房销售面积同比下降20.2%,降幅较5月收窄17.89个百分点;15城二手房成交面积同比上涨12.5%,较5月扩大16.73个百分点;百强房企单月销售额同比下降19.55%,环比增长26.05%。

考虑到7月的低基数效应以及刺激政策的涟漪效应,在未来一段时间,地产数据改善仍有持续性,预计继续对地产链带来提振。

(2)5月经济数据不及预期。5月31日,PMI数据公布,拉开了5月经济数据不及预期的大幕。5月制造业PMI为49.5,环比下降0.9,低于市场预期(WIND口径为50.1%),跌落荣枯线以下;之后,5月社融数据公布,新增人民币贷款8197亿元,同比少增4022亿元,其中,企业和居民短贷、中长贷新增规模均为负增长。其实,5月出口数据是超预期的,PPI和CPI也都有明显改善,但在偏悲观的市场情绪下,不及预期的数据吸引了更多目光。

6月制造业PMI为49.5,继续处于荣枯线以下。后续社融、出口、PPI、CPI等数据的陆续公布,仍会对市场情绪产生重要影响。

(3)政策刺激不及预期。主要表现为6月降息预期落空,从行情上看,错过了阻断下跌趋势的时间窗口。在趋势自我强化下,上证指数又一次跌破3000点。

展望7月,最大的利好就是指数再次来到低点,市场预期已经足够低。这种情况下,市场对于边际利好更敏感,对于利空因素将愈发迟钝。

政策层面,7月最大的看点是三中全会。7月15日-18日将召开二十届三中全会,三中全会聚焦中长期改革,目前在财税改革、优化要素资源配置、新质生产力发展、对外开放等方面期待较高。无论改革从哪些方面着手,其目的都是要进一步提升全要素生产率,有助于改善市场对于经济中长期前景预期,提高股市估值中枢。

基本面视角,7月会全面发酵半年报行情,半年报将成为股价短期表现的决定性因素。

板块层面,以下几个行业值得关注。

(1)6月逆势收涨的电子、通信等TMT板块依旧值得期待。TMT板块直接受益于AI,想象空间始终都在。AI这个主题,短期很难在业绩层面见到效果,不容易被季度业绩证伪;三五年后落地的确定性很高,想象空间也很大,非常适合主题炒作。随着三中全会临近,市场情绪回暖,TMT依旧有较高的概率充当领涨主线。

(2)地产链或重新走出估值修复行情。如前所述,地产刺激政策具有滞后性,且后劲通常持续几个月,叠加低基数效应,后续地产销售数据改善仍有持续性,有望对地产链带来支撑。

(3)保险板块再次迎来布局窗口。近日,央行公告进行国债借入操作,预示着长端利率有望企稳,或助力保险板块进入右侧击球区。受储蓄型保险产品支撑,保险负债端早已迎来拐点,只不过资产端受长端利率下行和地产下行双重压制,保险板块迟迟难有表现。当前,517地产刺激政策已然落地,随着长端利率企稳,保险板块后续行情值得期待。

回到操作层面,重要的不是大盘指数,甚至也不是主题/行业,而是要精选个股。

一是精选行业龙头。经济发展新阶段,不确定性显著提升,高质量成长愈发稀缺,小盘股前景暗淡,能提供稳定现金流的行业优质龙头有望跑出超额收益,个股选择要“拥抱龙头”。可关注中证A50指数成分股。

二是关注股息率。精选行业龙头,能在很大程度上降低个股爆雷风险;从兼顾短期收益的角度,还应该关注股息率。在不确定性环境下,持续而较高的分红水平是企业盈利能力的最好证明,也为投资者带来了真金白银的收入。精选分红稳定且股息率较高的个股,分散持有,有望获得更好的收益。

通过搭建“龙头+高股息”的组合,投资者完全可以忽视大盘月度间的波动,真正做到长期持股,分享优秀上市公司长期发展的成果,赚耐心资金该赚的钱。

附注:中证A50指数简介

从各行业龙头上市公司证券中,选取市值最大的50只证券作为指数样本,以反映各行业最具代表性的龙头上市公司证券的整体表现。行业龙头的筛选标准是所属中证三级行业内过去一年日均自由流通市值排名第一,并保证每个中证二级行业至少入选一只个股。

中证A50指数以2014年12月31日为基日,以1000点为基点。基日以来,指数年化收益率(含分红)5.83%。指数样本每半年调整一次,样本调整实施时间分别为每年6月和12月的第二个星期五的下一交易日。单个样本权重不超过10%,前五大样本权重合计不超过40%,加权方式为调整市值加权。

当前,中证A50前十大个股分别为贵州茅台、宁德时代、中国平安、招商银行、美的集团、紫金矿业、长江电力、比亚迪、恒瑞医药和中信证券,合计权重50.69%。需要注意的是,之所以是招商银行而非工商银行,因为招商银行在上市银行业自由流通市值最大。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员