在全球经济格局深刻变革、国际贸易环境日趋复杂的背景下,中国医药外贸行业正处在一个充满挑战与机遇并存的历史节点。2023年,随着世界经济衰退风险上升、国际供应链格局加速重构,以及全球多国本地化生产的竞争加剧,医药外贸领域的发展环境日益严峻。

在这一关键年份,正值中国改革开放45周年、共建“一带一路”倡议迈入新十年、RCEP效应持续发酵之际,医药外贸行业如何在复杂多变的国际环境中把握机遇、应对挑战,成为了业界关注的核心焦点。本文基于药融咨询最新发布的《中国药品进出口白皮书》部分精彩内容,旨在深度解码2023年中国医药外贸的宏观环境、政策导向、市场动态及未来趋势。

近年来部分稳外贸政策措施:

(1) 2017年6月:我国药监局加入国际任用药品注册技术协调会(ICH)

(2) 2021年9月:国家药监局启动药品检查合作计划(PIC/S)预加入申请

(3) 2022年1月:《“十四五”医药工业发展规划》提出“国际化发展全面提速”是重要发展目标之一

(4) 2022年5月:《关于推动外贸保稳提质的意见》中提出进一步帮助外贸企业抓订单、拓市场,支持医药企业在ICH、PIC/S成员所在国家或地区和WHO等,注册认证中西药制剂和生物制品

(5) 2022年8月:世界卫生组织(WHO)宣布中国通过疫苗国家监管体系(NRA)评估

(6) 2022年10月:《关于以制造业为重点促进外资扩增量稳存量提质量的若干政策措施》

(7) 2022年12月:十三届全国人大常委会第三十八次会议经表决,通过了关于修改对外贸易法的决定,删去《中华人民共和国对外贸易法》第九条关于对外贸易经营者备案登记的规定

(8) 2023年1月:商务部、科技部发布《关于进一步鼓励外商投资设立研发中心的若干措施》

(9) 2023年2月:商务部发言落实1月28日国务院常务会议部署,推动国内贸易展会全面恢复线下展,要办好大家比较熟悉的进博会、广交会、中国国际高新技术成果交易会等一系列重点展会。

中国药品进出口总体概况

1. 总体趋势

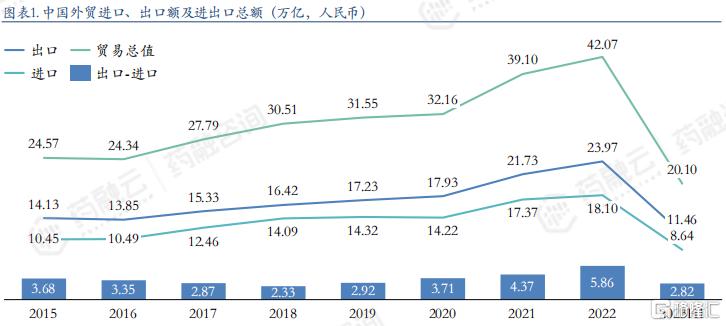

近8年来,中国药品进出口贸易总值呈现出持续增长的趋势,2022年达3600亿人民币。据海关统计数据显示,2015至2022年我国外贸进出口总值持续增长,复合增长率为8%。2022年我国外贸进出口总值为42.07万亿元,比2021年同步增长7.7%。其中出口23.97万亿元,增长10.5%;进口18.1亿元,增长4.3%,进出口相抵,贸易顺差5.86万亿元。

中国外贸进口、出口额及进出口总额(万亿,人民币)

注:本报告所有药品统计范围,为中国海关编码中,2位编码为“30”(药品)的商品类别。

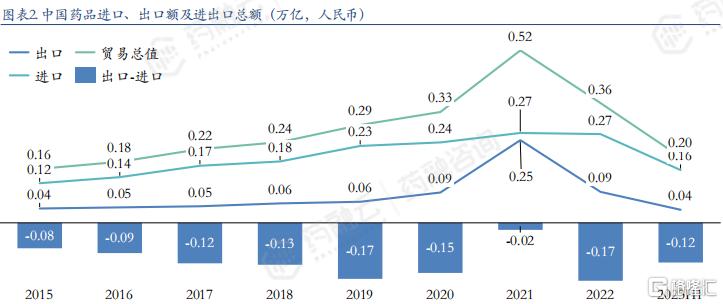

2015年至2022年,我国药品外贸额整体呈增长态势,复合增长率为12%,高于外贸进出口总值复合增长率,但我国药品外贸长期处于贸易逆差的形势之中,且有逐步扩大的趋势。但2021年由于新冠疫情,我国抗疫情类药品出口猛增,缩小贸易逆差至200亿元,2022年以后疫情影响逐步缩小,贸易逆差恢复至疫情前趋势。2023年上半年,药品贸易逆差达1200亿元,预计全年贸易逆差达2400亿元。

中国药品进口、出口额及进出口总额(万亿,人民币)

图片来源:药融咨询《中国药品进出口白皮书》

2. 药品进出口品类分析

化药和中成药为我国进出口贸易额第一的品类,生物制品逐年增加。世界海关组织《商品名称及编码协调制度》(简称HS编码)将药品章(第30章)进出口分为3001-3006共6个目,下表为每一个目所代表药品编码和它所包含药品范围。

海关药品类别及对应编码:

3001:已干燥的器官疗法用腺体及其他器官,不论是否制成粉末;器官疗法用腺体、其他器官及其分泌物的提取物;肝素及其盐;其他供治疗或预防疾病用的其他品目未列名的人体或动物制品

3002:人血;治病、防病或诊断用的动物血制品;抗血清、其他血份及免疫制品,不论是否修饰或通过生物工艺加工制得;疫苗、毒素、培养微生物(不包括酵母)及类似产品;细胞培养物,不论是否修饰

3003:两种或两种以上成分混合而成的治病或防病药品(不包括品目3002、3005或3006的货品),未配定剂量或制成零售包装

3004:由混合或非混合产品构成的治病或防病用药品(不包括品目3002、3005或3006的货品),已配定剂量(包括制成皮肤摄入形式的)或制成零售包装

3005:软填料、纱布、绷带及类似物品(例如,敷料、橡皮膏、泥罨剂),经过药物浸涂或制成零售包装供医疗、外科、牙科或兽医用

3006:本章注释4所规定的医药用品

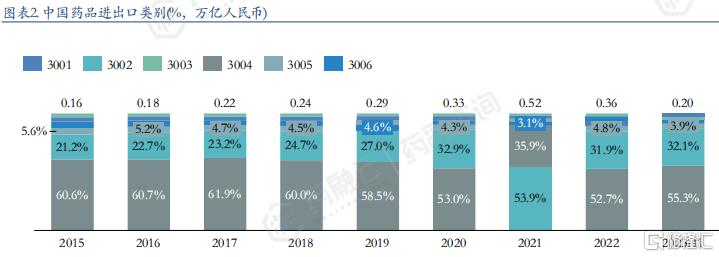

据海关统计数据显示,我国2015年到2023年上半年药品进出口总额占比最大的类目为3004,包含绝大部分的化学药和中成药。2021年由于新冠疫情影响,疫苗和免疫制品出口增加导致3002类目占比暴涨。

尽管3004类目长期占据我国药品进出口第一位,但占比有逐年下降的趋势,从2015年的60.6%下降至2022年的53%。相反的,3002类目产品逐年上升,从2015年的21%上升至2022年的32%,这可能和近十年医药领域生物制品行业的迅猛发展相关。

中国药品进出口类别(%,万亿人民币)

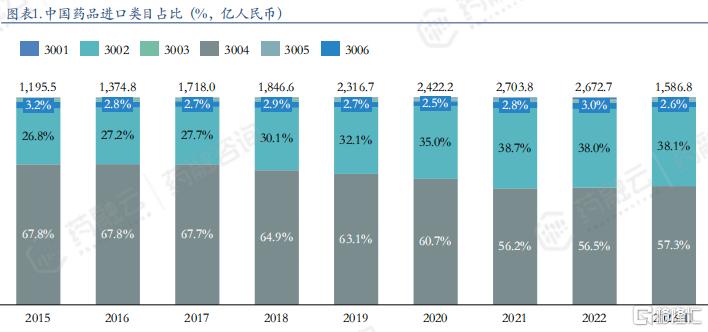

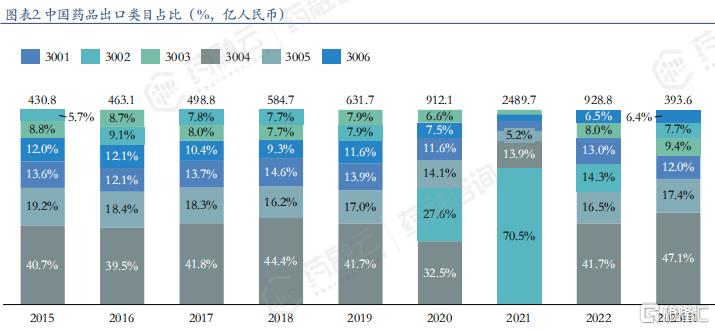

我国进口药品品类相对单一,出口药品品类更为丰富。海关进口额和出口额类目占比显示,我国进口药品类目占比相对不均衡,3004和3002总和占到90%以上,其他品类占比较少。相反的,我国出口品类较为均衡,除3004类目外,其余5个类目占比相对平均。

中国药品进口类目占比(%,亿人民币)

我国药品外贸中,近十年来进口和出口额占比最大的类目均为3004,进口高于出口,但近年来进口的占比逐年降低,出口的比例逐渐加大,这和我国近十年医药行业迅速发展的有关。进口药品占比第二的是3002类目药品,该类药品在进口额商品总额占比中逐渐加大。

中国药品出口类目占比(%,亿人民币)

3. 免疫制品药品贸易进出口分析

免疫制品在海关编码中包含的单克隆抗体、抗体片段及抗体偶联物,也包含白介素干扰素(IFN)、趋化因子及特定的肿瘤坏死因子(TNF)、生长因子(GF)、促红细胞生成素及集落刺激因子(CSF)等蛋白药物。(此处免疫制品类药品指的是海关编码中“30021300,30021400,30021500”的药品)

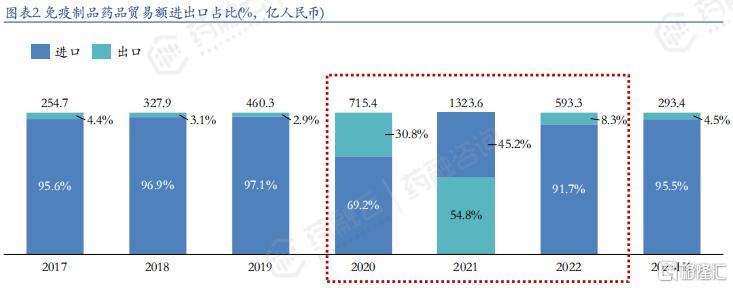

免疫制品药品外贸以进口为主,占比达95%以上。海关统计数据显示,我国免疫制品外贸额近6年逐年上升,预计2023年全年可达586.8亿人民币,2017年到2023年的增长率达到130%(除红框疫情影响三年)。免疫制品的贸易中,中国绝大部分以进口为主,占外贸额的95%以上,显示出我国免疫制品药物贸易处于较大的逆差之中。随着中国生物药行业不段壮大,出海越来越多,这一状况有望再未来有所改变。

中国免疫制品类药品贸易额(亿人民币)

免疫制品药品贸易额进出口占比(%,亿人民币)

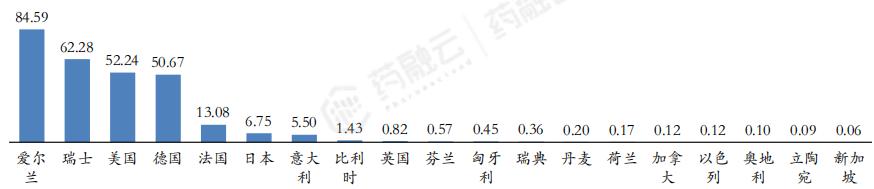

其中,免疫制品出口至中国金额前十国家中,欧洲国家占7成。排名靠前的有爱尔兰、瑞士、美国、德国、法国等。

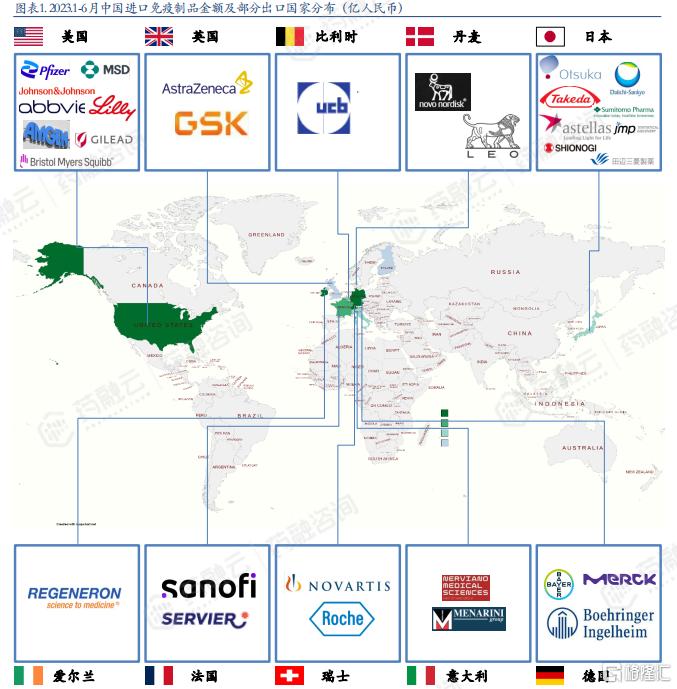

2023.1-6月中国进口免疫制品金额及部分出口国家分布(亿人民币)

结语

面对复杂多变的国际环境,中国医药外贸在挑战与机遇中砥砺前行,展现出强大的韧性和活力。政策的持续优化与国际合作的深化,为行业注入了新的动力。未来,随着产业结构的不断升级和创新能力的提升,中国医药外贸有望在国际舞台上扮演更加重要的角色。

<END>

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员