摘 要

2024年1-5月财政数据说明我们目前财政压力依然较大,尤其是地方政府。财政压力持续已达三年,或许不利于进一步发挥财政对经济的带动作用,这一状况亟需改变。

从多方面迹象观察,目前总体财政刺激力度仍较为稳健温和。

财税体制改革固然重要,但是目前需要的是规模突破而非结构优化。

市场期待中央政府或者地方政府在现有基础上进一步拓展杠杆空间,以弥补私人部门不足。

对于地方财政缺口和债务问题也需要采取更大力度的持续举措。

考虑到地方政府行为对于经济的影响,财政缺口能否有效补充是决定财政政策力度的关键。

一方面要考虑存量问题,另一方面要考虑增量变化。

我们认为存量问题主要在于积极化解隐债,建议在去年基础上进一步增加特殊再融资债。

增量变化主要在于积极应对宏观内外形势的新变化,可以考虑进一步加大中央杠杆和转移支付,或者进一步拓宽地方杠杆空间。

财政是经济的结果,但同时财政情况积累到一定程度又会反过来影响经济。

1. 2024年年初以来财政情况如何?

地方财政仍承压,由于土地出让进一步走低,导致政府性基金收支压力继续加大。部分省份财政明显依赖于中央补助。

地方本级财政收入增速维持在0附近,支出仍然有一定刚性,增速快于收入。

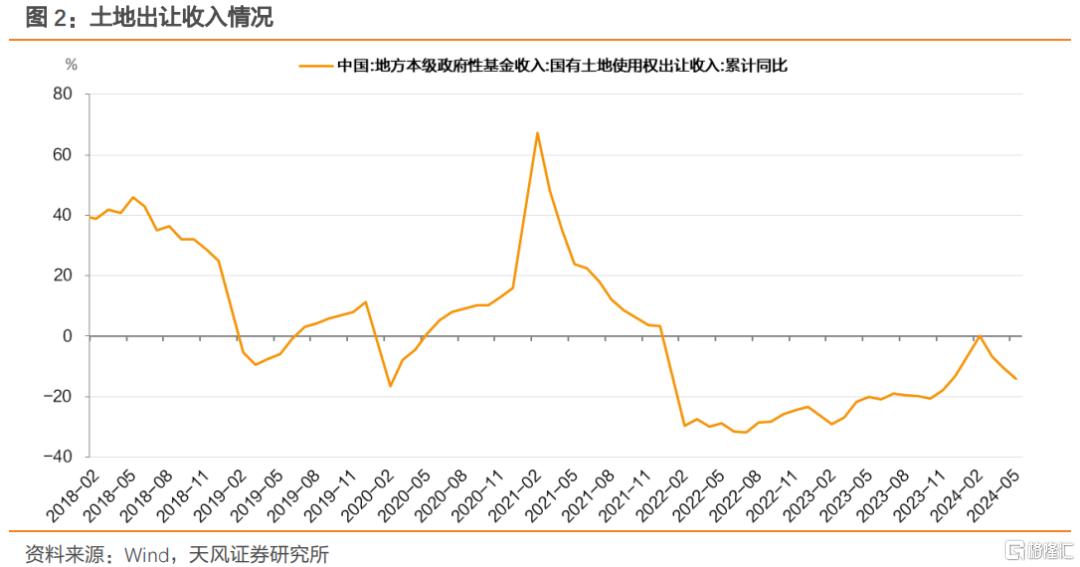

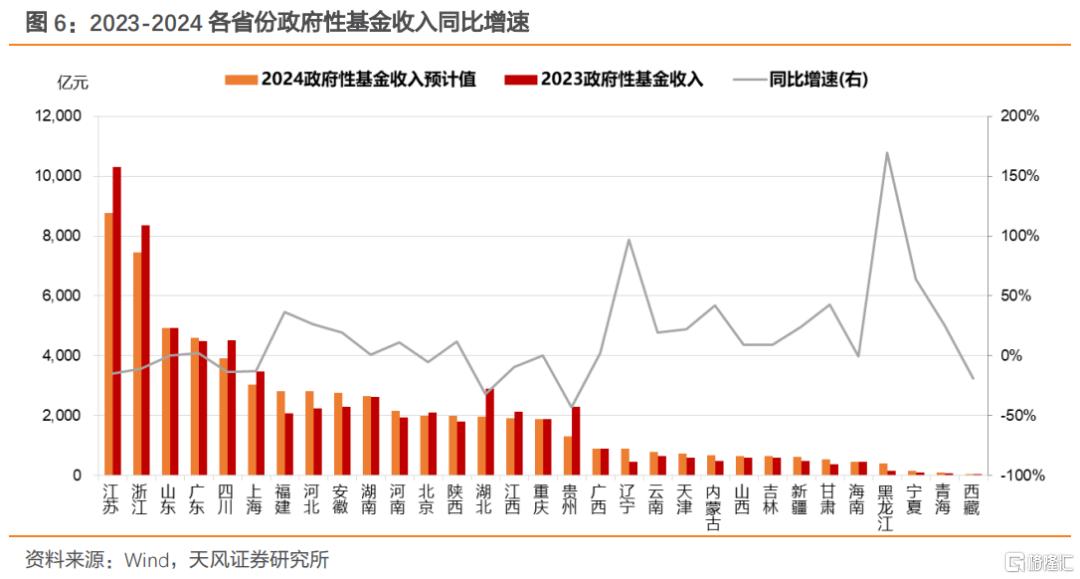

2023年地方政府性基金预算收入同比下降10.1%。在这个基础上,2024年1-5月地方政府性基金收入累计同比下降12.8%,其中主要拖累是国有土地出让金收入同比下降14%。

两本账统筹考虑财政压力仍然较大。

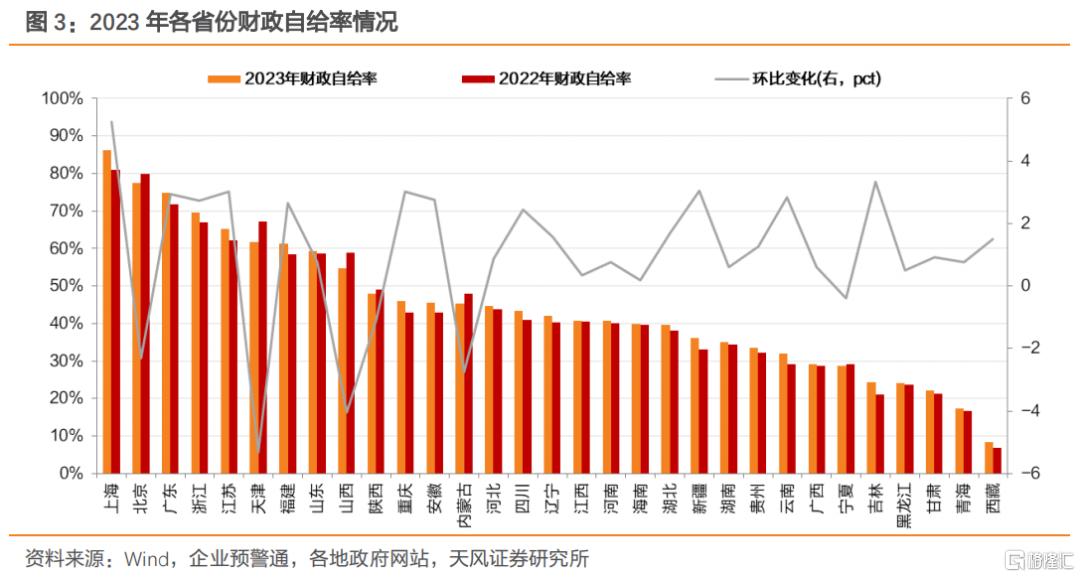

从财政自给率来看,大多数省份2023年财政自给率不超过60%地方财政压力仍大。

部分省份财政明显依赖中央转移支付。转移支付分为一般性转移支付和专项转移支付,后者需要按规定用途使用资金,则相应限制了地方财政的腾挪空间。2019年中央对地方转移支付口径发生变化。2020年以来,一般性转移支付规模持续扩大,反映中央增强财政统筹、缓解结构性地方财政压力。

“近年来,中央财政在财力紧张的情况下,通过优化支出结构,加大对地方转移支付力度。从资金规模上看,2023年,中央对地方转移支付规模达到10.06万亿元。从支出结构上看,为增强地方财政统筹能力,不断增加一般性转移支付规模,提高一般性转移支付占比。”

——2023年8月《国务院关于财政转移支付情况的报告》

2024年地方财力总体仍然有限,一方面预算已经对此有所准备,且已经通过适度控制支出来平衡财政;另一方面,可能要做好预算仍然不足的准备。

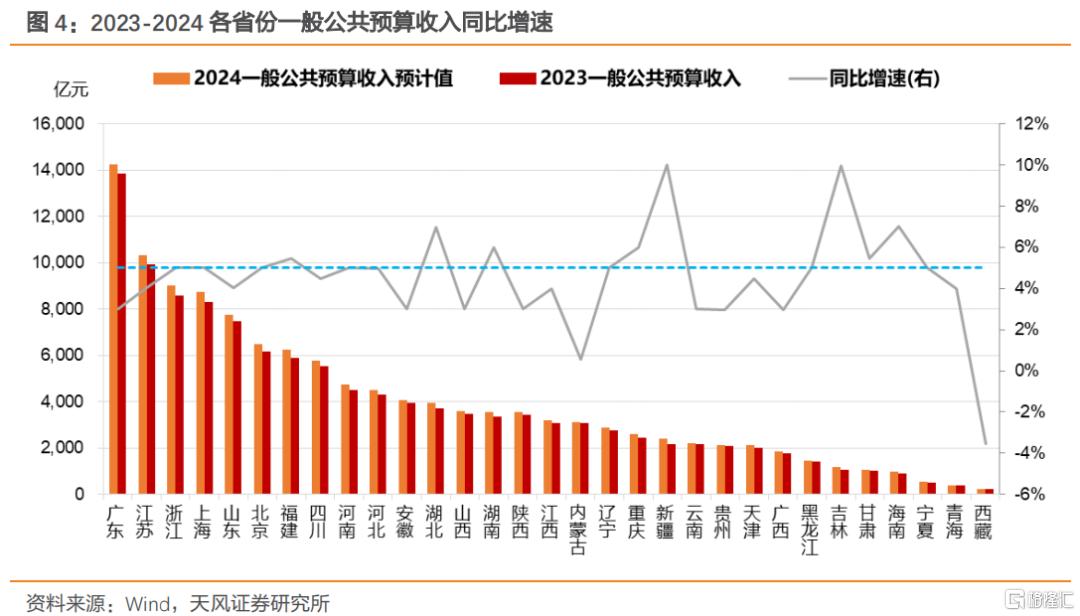

2024年财政收入,各地预算值设定普遍保守,总体慢于各地方两会所设定的经济增速目标。31个省级地方政府2024年一般公共预算收入的合计预算值增速4.4%左右,总体慢于全国各省市经济增长目标均值5.65%,也慢于两会设定的全国经济增长目标值5%。

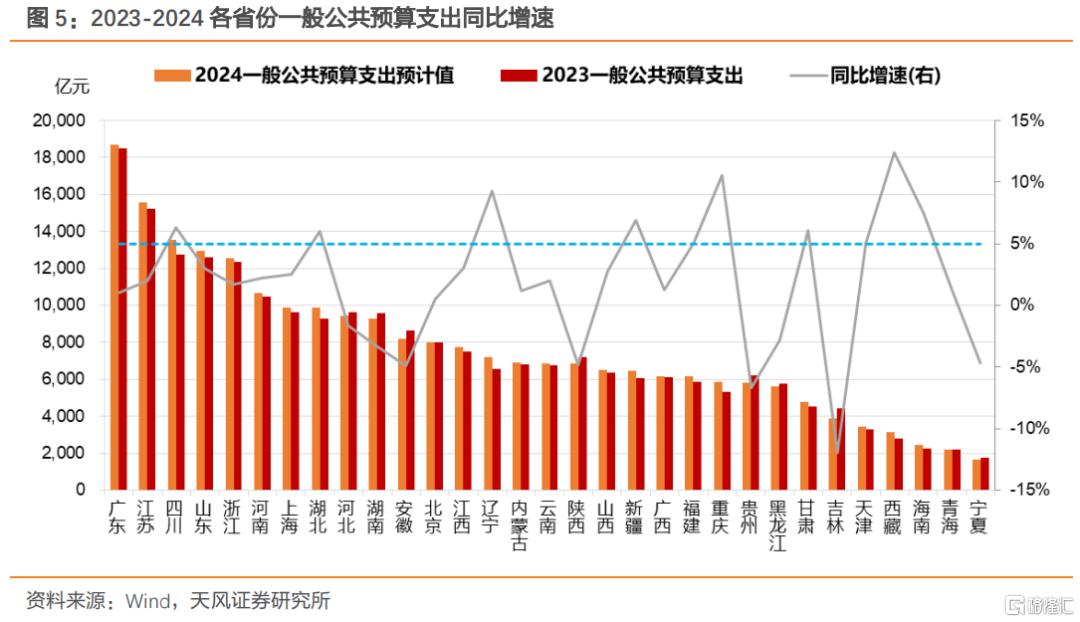

2024年财政支出预算增速设置更低。31个省级地方政府2024年一般公共预算支出的合计预算值增速+1.7%左右,明显低于收入预算增速。

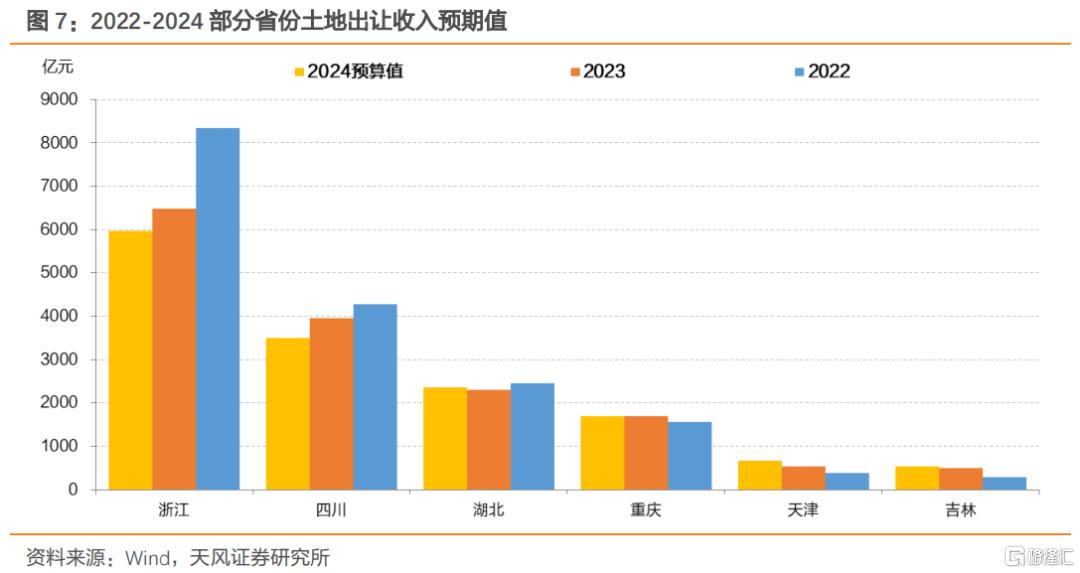

各地对于2024政府性基金收入和土地出让情况偏谨慎,部分土地依赖度较高的地区2024年土地出让收入可能并不乐观。

31个省级地方政府2024年政府性基金预算支出的合计预算值增速-2.6%左右,虽较前值-9.2%显著收窄,但需要考虑2022-2023年已是连续两年基数明显收缩。

即使如此,从2024年1-5月数据观察,实际财政收入的下滑情况可能仍然超出预算计划,尤其是基金预算。

2. 地方政府债务压力如何?

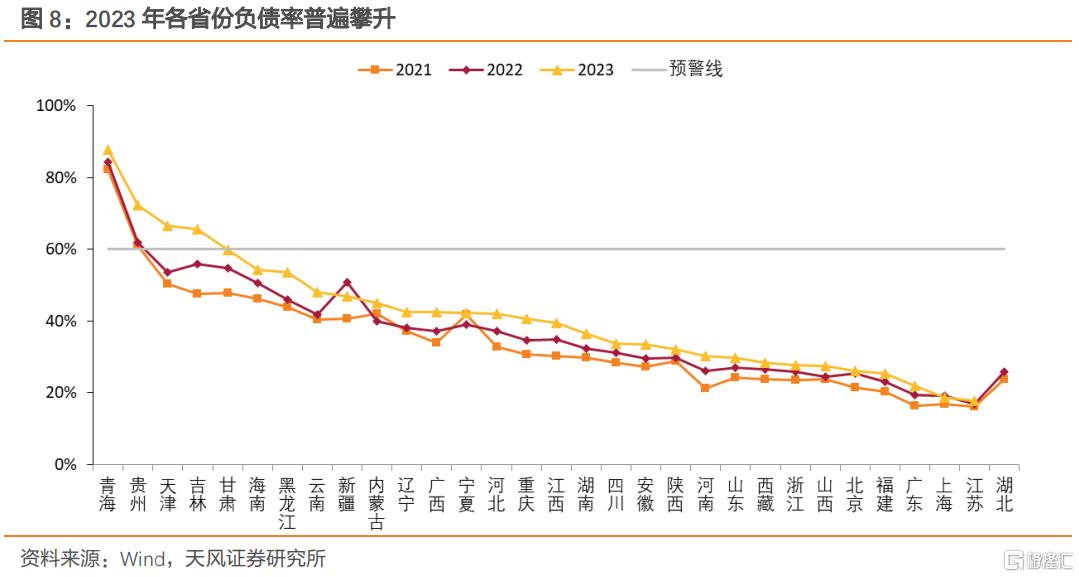

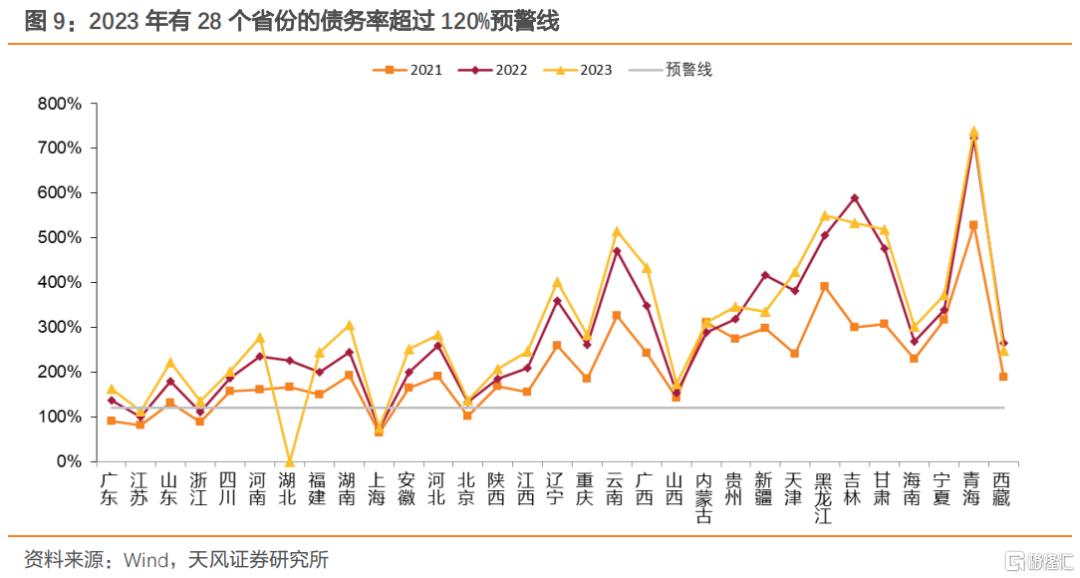

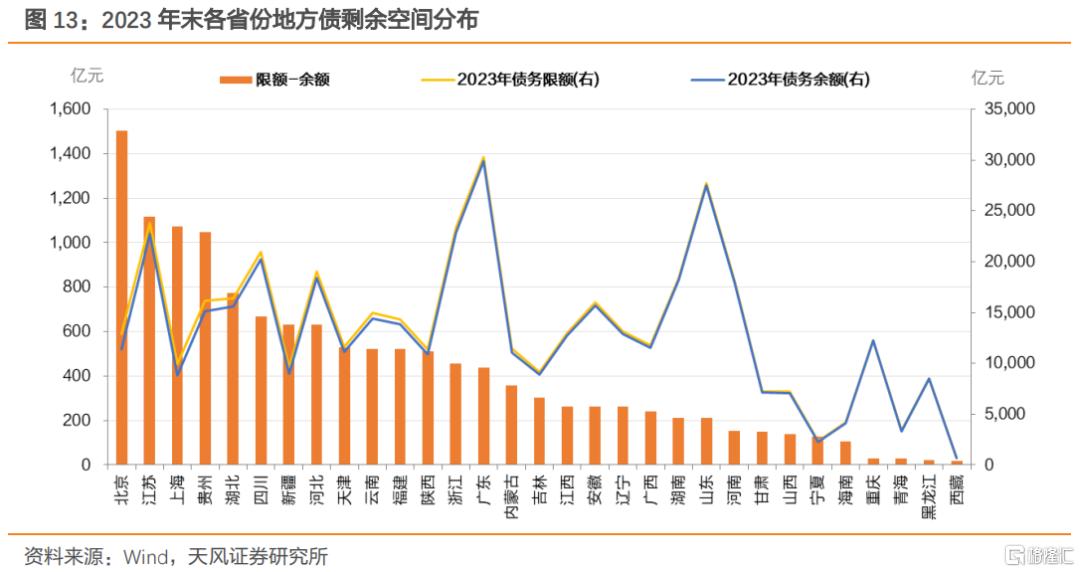

首先是看政府债务,2023年各地负债率普遍上升较快,不少地区负债率上升超过5个百分点,部分省份已超过60%阈值。从债务率来看,2023年多数省份的地方政府债务率上升,有28个省份债务率超过120%预警线,仅上海(75%)、江苏(112%)未超过警戒线,部分省份由于财力相对较弱,债务率达到400%甚至500%以上。

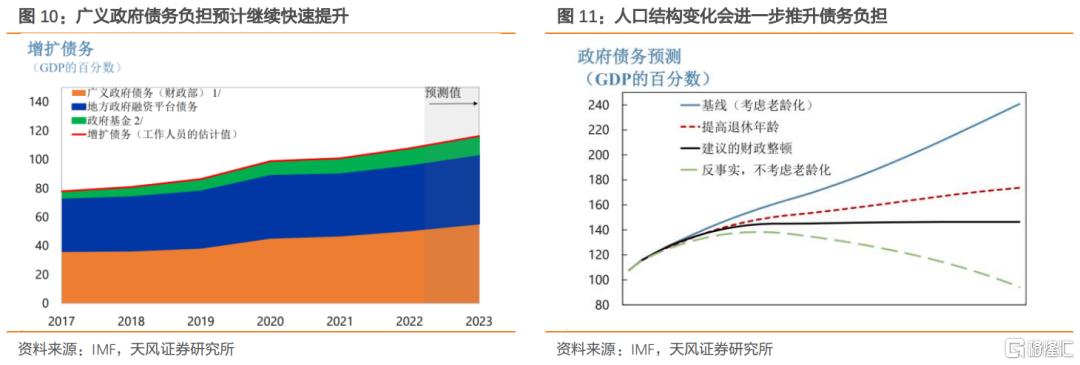

在显性债务的基础上,包含城投平台债务在内的广义债务负担更值得关注。

IMF在对中国经济财政状况分析时指出,除了最富裕的若干省份外,其他地方政府的增扩口径债务率已经高于60%的风险基准。且伴随人口结构变化,即使地方政府的预算外投资因日益趋紧的融资约束而有所下降,债务率预计也会在中期继续快速上升。财政政策至少需要在接下来的10年内将广义政府债务每年减少0.7个百分点,以将其稳定在GDP的145%-150%水平。

不过,IMF同样指出由于大部分债务为本国居民持有、资本账户并未完全开放,且商业银行体系对政府债权的规模仅为总资产的25%左右,使得债务风险边际降低。

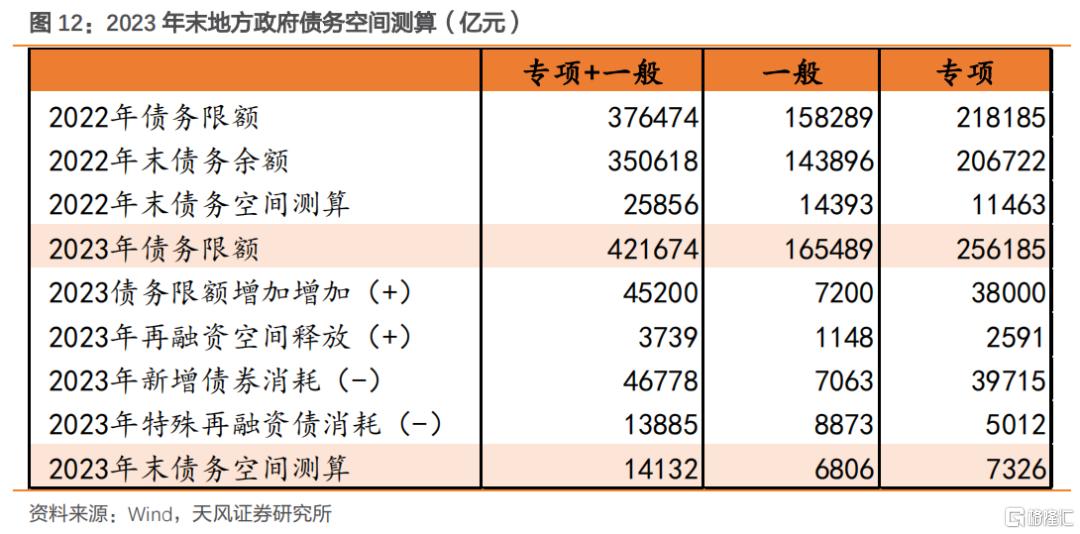

财政收支平衡压力下,地方财政空间来自于地方政府债务限额-余额空间,在不调整债务限额(调增地方一般债限额需要调增地方财政赤字、调增专项债限额同样需要调整预算)的前提下,较为灵活也通常被使用的方式是使用往年的结存限额。比如《关于做好2018年地方政府债务管理工作的通知》提到,“鼓励各地区积极利用上年末专项债务未使用的限额”。

这部分空间可以运用于经济压力较大、需要地方财政发力时,比如2022年8月24日国常会提出盘活5000多亿元专项债结存限额。也可以运用于一揽子化债组合中,比如2023年10-12月用于发行特殊再融资债1.4万亿元,其发行规模超过了2019-2020年建制县地方债置换隐性债务、2021年10月后债务管控好的地区进行全域无隐性债务试点。

综合测算来看,截止2023年末全国地方政府债务限额-余额空间还有14132亿元,其中一般债空间为6806亿元,专项债空间为7326亿元。

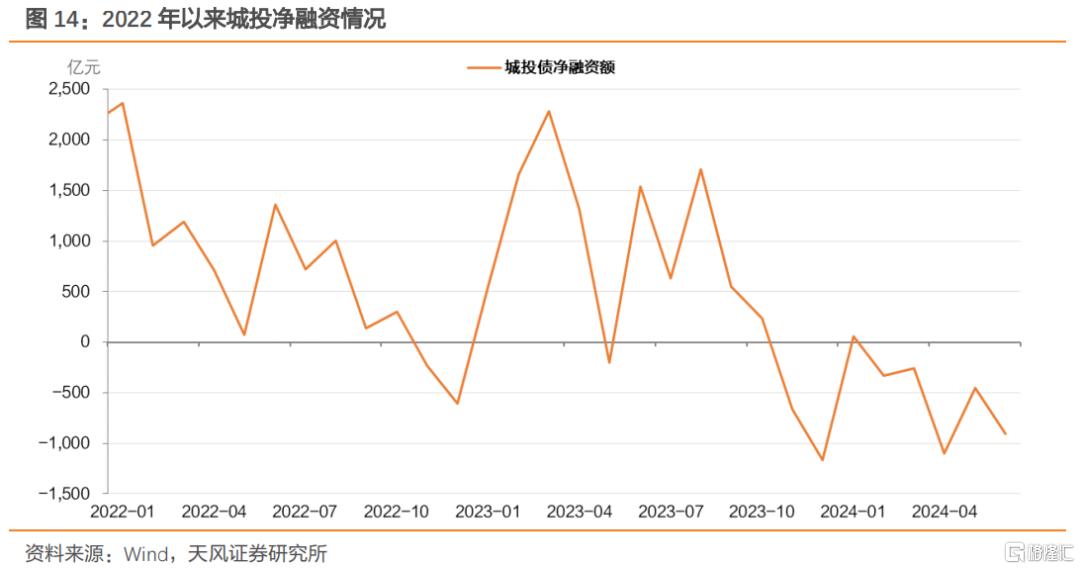

从更广义的角度,还需要关注城投融资情况。

3. 中央政府仍有加杠杆的能力和空间

1月24日央行发布会提到 “目前我国政府部门尤其是中央政府总体债务规模并不高,积极的财政政策仍然有较好的空间。当前政府债券发行成本低,居民持有政府债券比例较低,购买政府债券还有提升的空间”;IMF报告也提到当局认为中国政府债务在国际上处于中游偏下水平,债务风险总体可控。

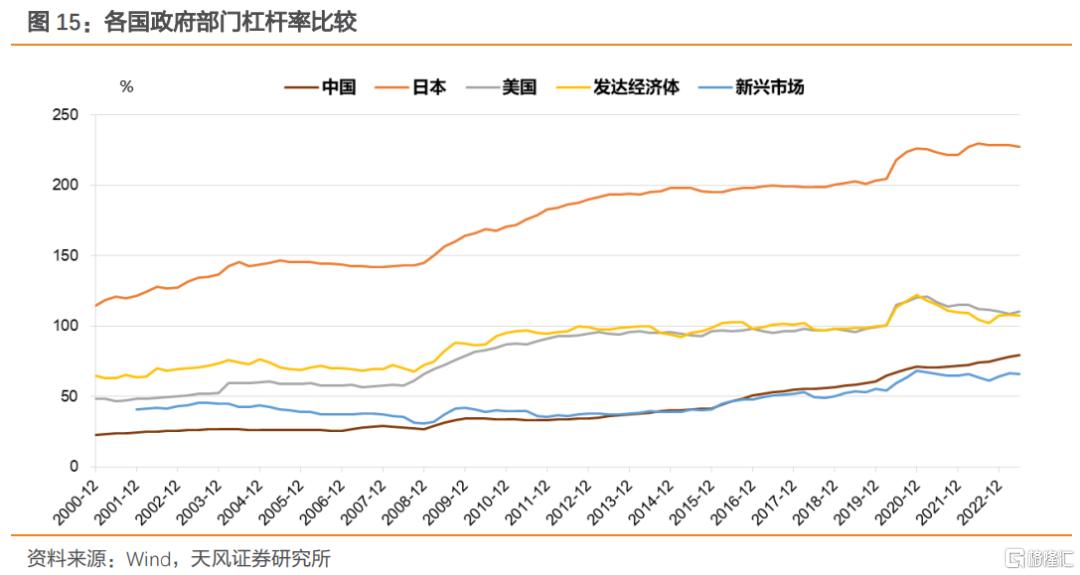

杠杆率和负债率在定义上有差异,但基本反映了相似的宏观事实,不妨从杠杆率的角度来观察:60%的政府债务红线既不是发生债务危机的必要条件、也不是充分条件。部分发达国家政府杠杆率非常高但主权评级也高,部分国家债务率不高却发生了债务危机。债务的可持续性还是要看外债依赖度、债务期限结构、偿债能力等来综合判断。

总体而言,目前政府部门负债水平静态来看有一定空间,但增速和结构性问题可能会影响广义财政力度。

我们认为后续地方财政基调总体仍偏温和,预计重点还是中央财政。过去中央政府的债务大体保持稳定,中央和部分发达地区相对更为积极的可能性仍然存在。

4. 小结

2024年1-5月财政数据说明我们目前财政压力依然较大,尤其是地方政府。财政压力持续已达三年,或许不利于进一步发挥财政对经济的带动作用,这一状况亟需改变。

从多方面迹象观察,目前总体财政刺激力度仍较为稳健温和。

财税体制改革固然重要,但是目前需要的是规模突破而非结构优化。

市场期待中央政府或者地方政府在现有基础上进一步拓展杠杆空间,以弥补私人部门不足。

对于地方财政缺口和债务问题也需要采取更大力度的持续举措。

考虑到地方政府行为对于经济的影响,财政缺口能否有效补充是决定财政政策力度的关键。

一方面要考虑存量问题,另一方面要考虑增量变化。

我们认为存量问题主要在于积极化解隐债,建议在去年基础上进一步增加特殊再融资债。

增量变化主要在于积极应对宏观内外形势的新变化,可以考虑进一步加大中央杠杆和转移支付,或者进一步拓宽地方杠杆空间。

风 险 提 示

宏观经济形势变化超预期,财政政策变化超预期,地方债务情况发生变化

注:本文为天风证券2024年6月26日研究报告:《积极财政能否更加积极?》,报告分析师:孙彬彬S1110516090003、隋修平S1110523110001

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员