在快速发展的生物医药领域,细胞基因疗法(Cell & Gene Therapy,CGT)作为新兴的精准医疗手段,已经展现出巨大的潜力和市场前景。CGT概念提出至今已有半个多世纪,但相较于化学药物和生物靶向药,其发展仍处于相对早期阶段。

然而,正是这一早期阶段,蕴含着无限的机遇与挑战。在细胞与基因治疗(CGT)领域日新月异的今天,准确把握研发趋势、洞悉市场动态对于企业决策至关重要。本文基于药融咨询《CGT产业现状与未来趋势蓝皮书》部分精彩内容,深入剖析CGT药物研发和市场全景,以期为业界内外提供具有前瞻性的行业洞察。

一、CGT领域文献关键词分析

细胞基因疗法是指将确定的遗传物质转移至患者的特定靶细胞内,通过基因添加、基因修正、基因沉默等方式修饰个体基因的表达或修复异常基因,达到治愈疾病目的的过程。

针对CGT技术研究领域,药融云投融资专版数据库(Pharma Radar)基于全球海量文献信息,通过深度挖掘CGT文献关键词,进行不同维度的数据分析,得到了一些有用的分析结果,旨在能为广大从业者打通CGT前沿研究、基础研究和市场行为之间的信息差,为CGT药物研发和市场研究提供了强有力的决策支持,从而推动整个细胞与基因治疗领域的进一步发展。

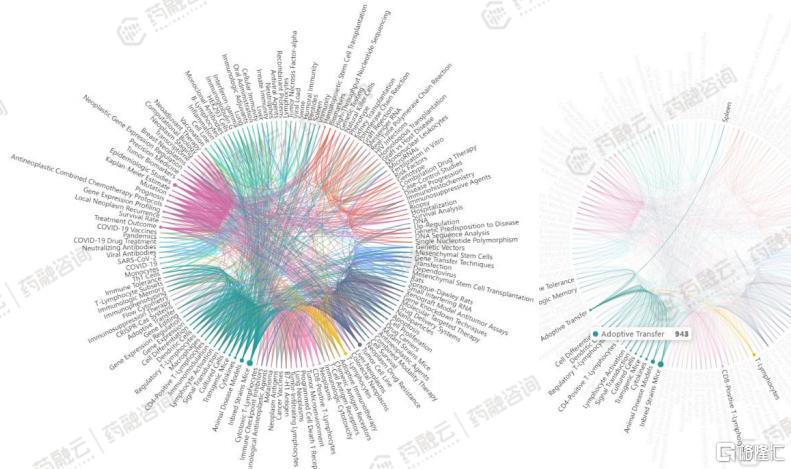

1. 近5年文献CGT关键词共现网络

关键词反映了文献所要表现的各个主题之间的相互关系,是文章中心的核心概括。该网络中的节点代表关键词,节点的大小代表出现频次,连线粗细代表词间关系的紧密程度。

药融云投融资专版数据库(PharmaToBe板块),通过构建关键词共现网络,直观展示了CGT领域各研究主题间的复杂联系。网络中频繁出现的关键词及紧密相连的集群揭示了CGT当前研究的热点领域和前沿趋势。

根据文献高频关键词之间的联系,可以划分为以下主要的聚类簇:

(1)CAR-T(嵌合抗原受体T细胞免疫疗法)

(2)iPSC细胞(诱导多能干细胞)疗法

(3)siRNA:随着肝靶向递送系统的突破,siRNA成为资本和研发布局的宠儿,期望其他系统的靶向性取得进一步突破。

(4)CRISPR-Cas9介导基因组编辑疗法:sgRNA指导Cas蛋白对靶基因进行敲除、插入和突变修饰,在遗传水平上控制疾病的发生,如癌症、肝脏疾病和心血管疾病等。

(5)其他聚类簇如:T细胞受体嵌合型T细胞(TCR-T)疗法、嵌合抗原受体自然杀伤细胞(CAR-NK)疗法、肿瘤浸润淋巴细胞(TIL)疗法、溶瘤病毒等。

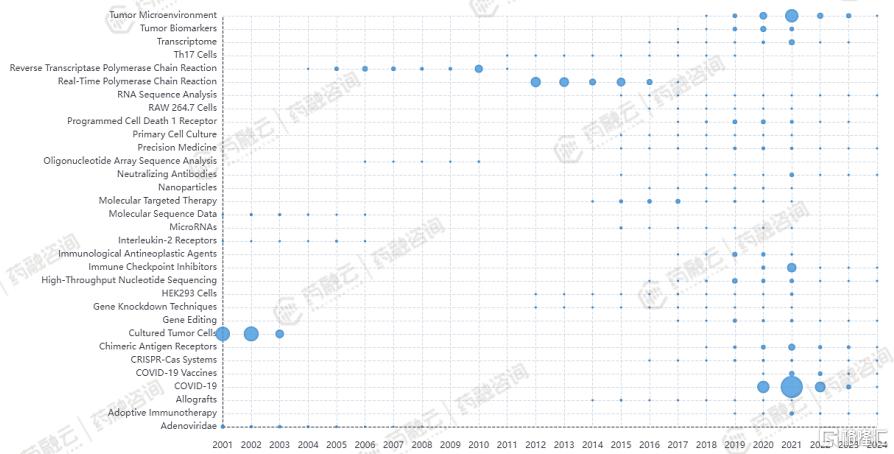

2. 文献CGT关键词研发热度变迁

注:关键词是文章中心的核心概括,节点的尺寸代表关键词的爆发程度,通过计算关键词在时间序列中的突发程度,可以洞察研究热点。

关键词热度变迁揭示的新兴领域,为企业提供了市场预判的依据,有助于企业调整战略,提前布局,抓住市场先机。PharmaToBe追踪关键词随时间的爆发程度,描绘出CGT研究的动态图谱。

可以看到,2010年以前研究出现爆发增长的词有腺病毒、分子序列数据等以基础实验性为主。随后寡核苷酸阵列分析、逆转录-聚合酶链反应技术(RT-PCR)、基因敲除迎来爆发,使得基因表达分析变的更加容易。

随着CRISPR技术的突破,精准医学从此开始发力,以嵌合抗原受体(CAR)技术为首的过继免疫疗法也实现了爆发增长,肿瘤免疫疗法如雨后春笋般出现。直至现在,细胞与基因治疗已成为肿瘤治疗领域的最重要方法之一。

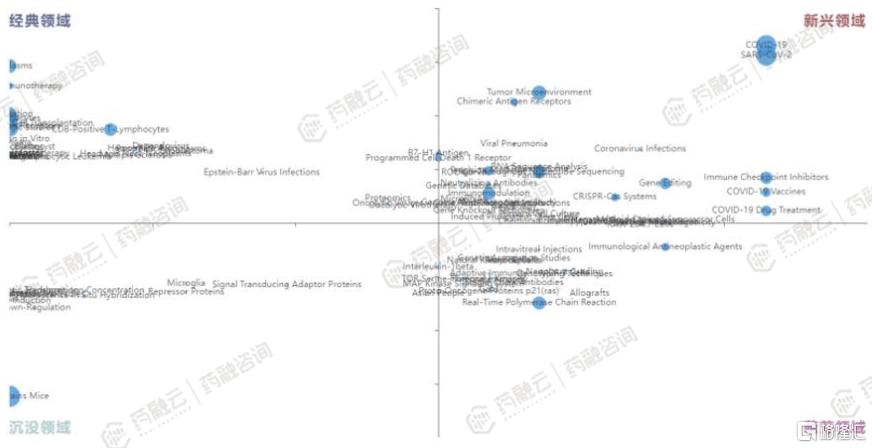

3. 文献CGT关键词寻找研发新兴领域

根据关键词在时间序列中的位置及研究热度,将关键词分为四类:出现早且保持一定研究热度的经典领域;出现早但已经淡出视野的沉没领域;新出现但尚未爆发的萌芽领域;新出现且增长迅速的新兴领域。

当前,基因编辑、嵌合抗原受体技术及CRISPR-Cas系统等被标识为CGT技术新兴领域,它们的快速增长预示着未来CGT的创新方向。

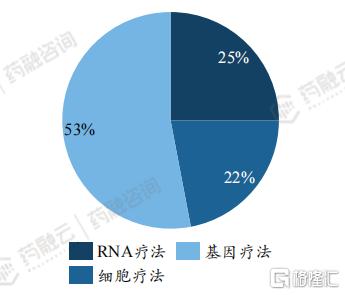

二、全球CGT药物研发全景分析

在全球CGT在研管线中,基因治疗占半壁江山,适应症集中在肿瘤和罕见病。据ASCGT(截至2023Q4)数据显示,全球3951项CGT临床试验中,2111项为基因治疗管线,占比为53%;878项为不涉及基因编辑的细胞治疗管线,占比为22%。

CGT在研管线分类

1. 基因疗法研发阶段特点

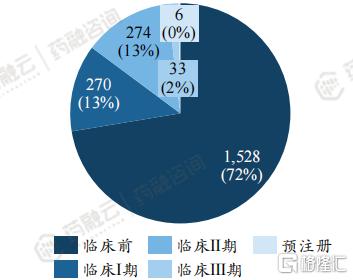

在基因治疗的开发阶段分布上,临床前研究占据了绝对主流,有1528项,占据了总体的75%。而进入临床Ⅰ期与Ⅱ期的比例均衡,均为13%,显示了该阶段治疗方案在逐步推进临床验证中的稳健步伐。

基因疗法临床管线分布

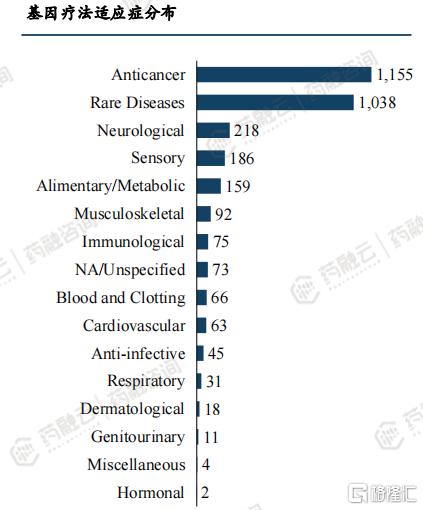

2. 适应症领域分布

基因治疗的适应症分布中,肿瘤与罕见病是首要领域。自2022年Q1以来,抗癌疗法超过罕见疾病疗法,成为临床最常见治疗类型。

3. 全球上市概况

目前,全球已有超过70款CGT产品成功上市,包括体外基因疗法、基于病毒载体的体内基因疗法、以及小核酸药物等。

获批上市的CGT品种盘点(2020年以后)

图片来源:药融咨询《CGT产业现状与未来趋势蓝皮书》

三、中国CGT药物研发全景分析

1. CGT在研管线现状分析

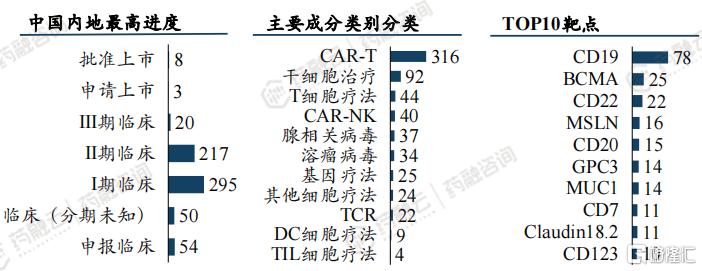

据药融云数据库统计,中国CGT在研管线主要集中在CAR-T技术上,且靶点以CD19为主。目前,这些项目多数处于I/II期临床阶段。

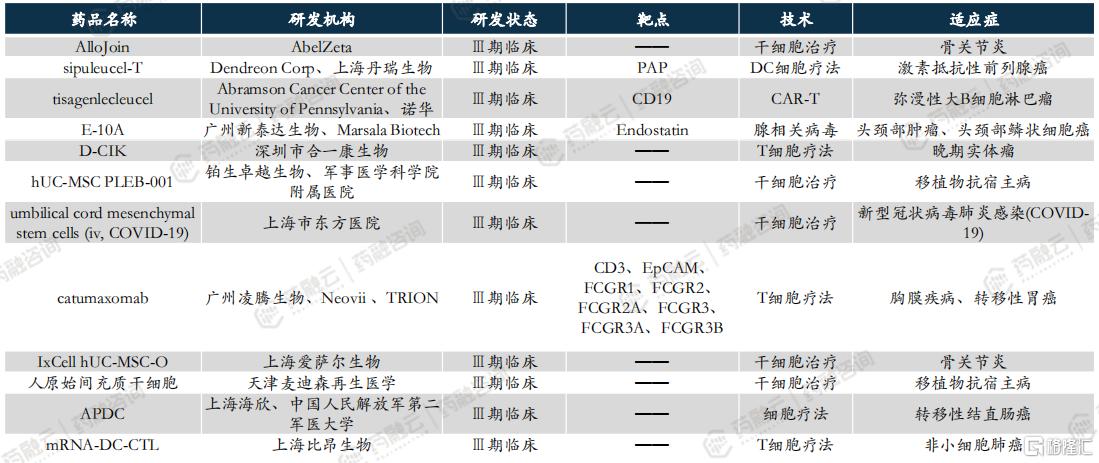

中国CGT在研管线647余项,其中已上市产品8款,申请上市3项,Ⅰ期临床295项,Ⅱ期临床217项,Ⅲ期临床20项,另有54项正在申请进入临床试验阶段。

在临床试验申办者中,深圳免疫基因治疗研究院、AbelZeta Inc、浙江大学、华夏英泰(北京)生物、上海优卡迪生物等机构位于前列。应用技术方面,CAR-T、干细胞治疗、T细胞疗法等技术被广泛采用。

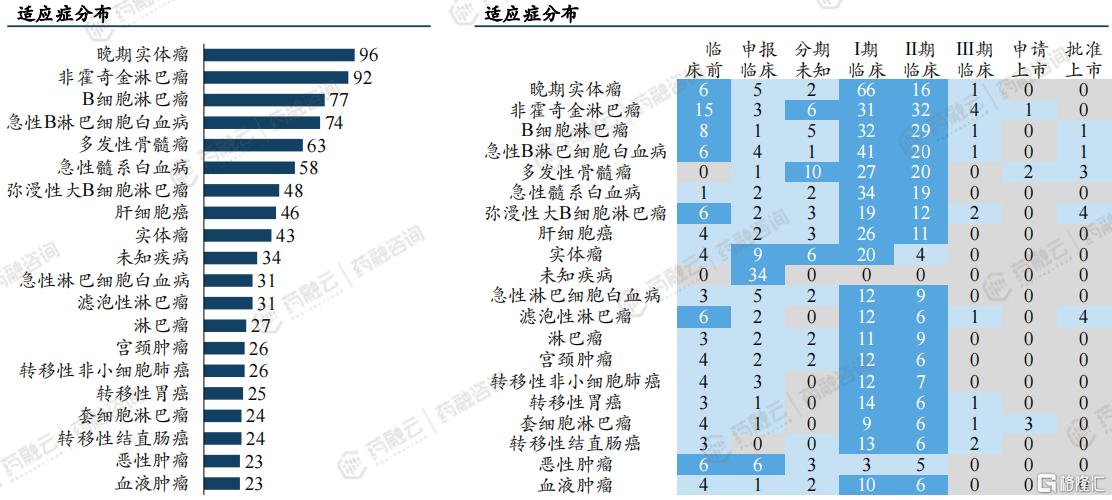

研究最集中的靶点有CD19、BCMA、CD22,聚焦的适应症则以非霍奇金淋巴瘤、晚期实体瘤、急性B淋巴细胞白血病、多发性骨髓瘤、B细胞淋巴瘤等为主。

其中,B细胞淋巴瘤、急性B淋巴细胞白血病、多发性骨髓瘤、弥漫性大B细胞淋巴瘤、滤泡性淋巴瘤等适应症已有产品批准上市。

中国CGT在研管线各适应症及研发阶段热力图

图片来源:药融咨询《CGT产业现状与未来趋势蓝皮书》

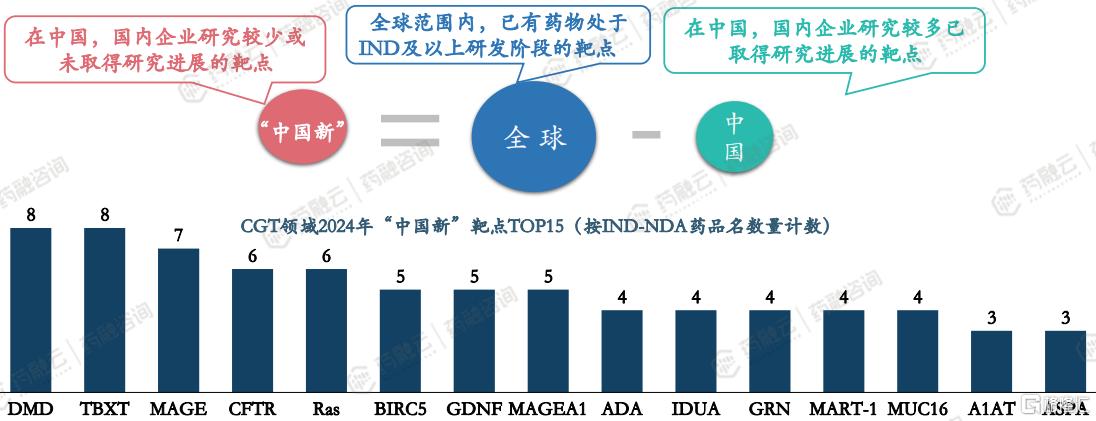

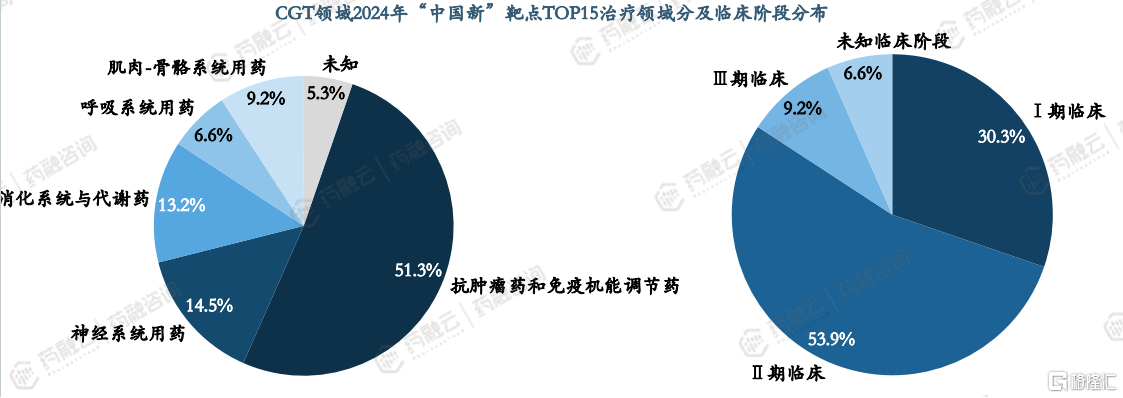

2. 2024年CGT领域“中国新”靶点TOP15

在CGT领域,中国也在积极探索新的靶点。用全球药物研发IND及以上的靶点除去中国药物IND及以上的靶点,得到 “中国新”靶点。靶点在全球范围内已经有药物处于IND及以上研发阶段,即在成药性上获得了一定的验证;排除国内在IND及以上药物涉及靶点,即国内还没有该靶点的药物处于IND及以上阶段。

通过药融云数据库筛选出2024年CGT领域“中国新”TOP15 靶点,主要在抗肿瘤领域,84%处于临床I/II期。

在2023“中国新” TOP15靶点的药品中,抗肿瘤领域占比最大达51%,其次是神经系统占比15%,消化和代谢领域占比13%。在2023“中国新”TOP15靶点的药品中,绝大多数药品在国外仍然处于临床早中期,临床I期和临床II期共计占比84.2%,处于临床II阶段的药品占比最大,为54%。

3. “中国新”靶点案例分析

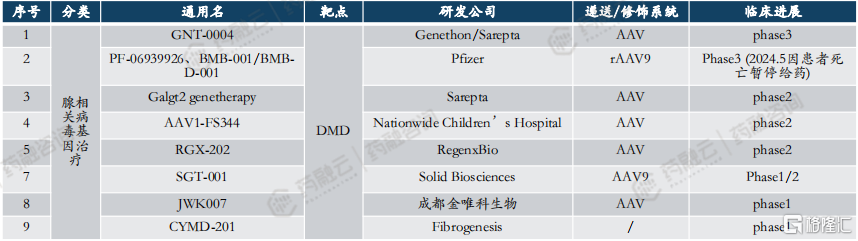

(1)“中国新”靶点——DMD

DMD(杜氏肌营养不良症),是一种致命的、多发于男性的罕见遗传性精神肌肉疾病。主要病症是肌肉组织进行性地萎缩或变性,患者一般在3-5岁首次出现症状,包括肌肉炎症、纤维化、运动能力下降等,最终发展为呼吸/或心脏衰竭等,患者在20岁之前将失去独立行走能力,自然病史寿命通常不超过30岁。

从基因遗传层面来讲,DMD是严重的X染色体隐性单基因遗传病,主要病因是位于染色体Xp21.2上的DMD基因的变异。DMD基因片段较长导致其易发生突变(突变率约为1/10000),且突变方式复杂多样。

当前在研管线的主要目的,是在患者的肌肉中恢复全长或接近全长的dystrophin,以恢复DMD患者心肌、骼肌、骨骼肌和在肌肉以外的神经系统缺少的dystrophin而引发的行动与认知障碍等症状。

2023年6月22日,Sarepta的Elevidys获FDA批准,用于治疗4至5岁DMD儿童患者,成为全球首款获批上市的杜氏肌营养不良AAV基因疗法。此外,还有多款DMD靶点基因疗法临床进度较快,包括Genethon/Sarepta公司的GNT-0004,Pfizer的PF-06939926、BMB-001/BMB-D-001,Sarepta的Galgt2 genetherapy等。

DMD靶点基因疗法研发竞争格局

(2)“中国新”靶点——MAGE

黑色素瘤相关抗原(Melanoma antigen,MAGE)家族分为两个亚类,即MAGE-I类和MAGE-II类。MAGE-I类抗原为肿瘤特异性抗原,属于癌睾丸抗原中的一个大家族,主要分布在生殖细胞和滋养细胞上,包括MAGE-A、B和C三个亚家族。MAGE-II类抗原,在人体正常的细胞中表达,成员有MAGE-D、E、F、G、H及L等亚科。其中,MAGE-As家族包括MAGE-A1~MAGE-A15共15个成员,人类许多其它组织来源的肿瘤都至少表达一种MAGE-A基因。因此,MAGE-A作为一种肿瘤特异性的抗原得到广泛关注,已成为多种肿瘤靶向免疫的重要靶点 。

MAGE-A4与肿瘤的发生、发展、转移及预后密切相关,其中Afamitresgene Autoleucel (Afami-cel, TCR-T细胞疗法)进展最快,其治疗晚期滑膜肉瘤的BLA正在美国接受优先审查,PDUFA日期为2024年8月4日。

全球部分在研MAGE——A4靶向药

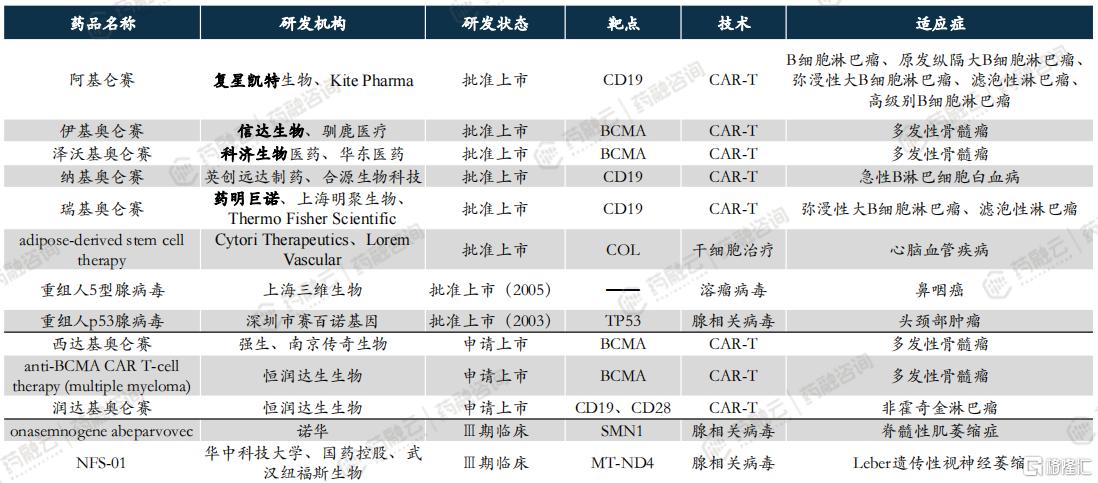

4. CGT产品上市情况

值得关注的是,中国CGT临床III期以上产品已达30款,其中5款国产CAR-T产品已成功获批上市,包括复星凯特生物的阿基仑塞、驯鹿生物/信达生物的伊基奥仑赛、科济药业/华东医药的泽沃基奥仑赛、合源生物/英创远达制药的纳基奥仑赛、药明巨诺的瑞基奥仑赛。

此外,还有多款CAR-T产品处于申请上市阶段,包括强生/传奇生物的西达基奥仑赛,恒润达生生物的anti-BCMA CAR T-cell therapy (multiple myeloma) 及润达基奥仑赛。

四、全球CGT专利分析

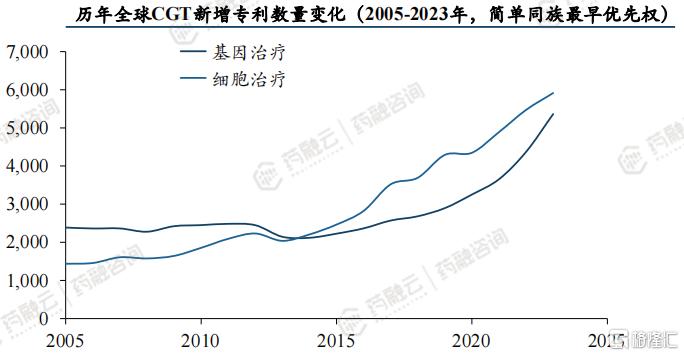

药融云专利数据库显示,自2013年起,全球CGT专利数量呈现出显著的上升态势,其中美国和中国的专利申请数量尤为突出。回顾历史,CGT领域在2012年之前的发展路径曲折多变,但自2013年起,其专利数量便进入了迅猛增长的阶段。

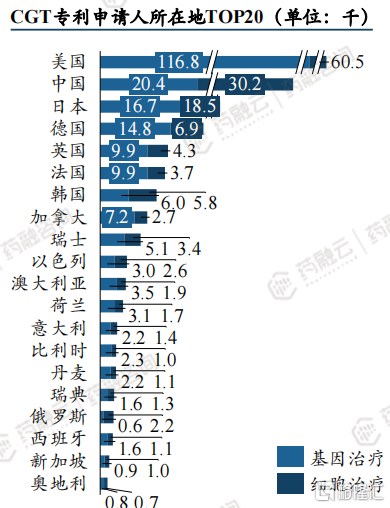

从专利申请人所在国家来看,美国机构和企业布局的CGT相关专利数量最多,其次是中国和日本。

在CGT相关专利布局方面,通用医疗、诺华、健泰科生物和HGSI等公司名列前茅。

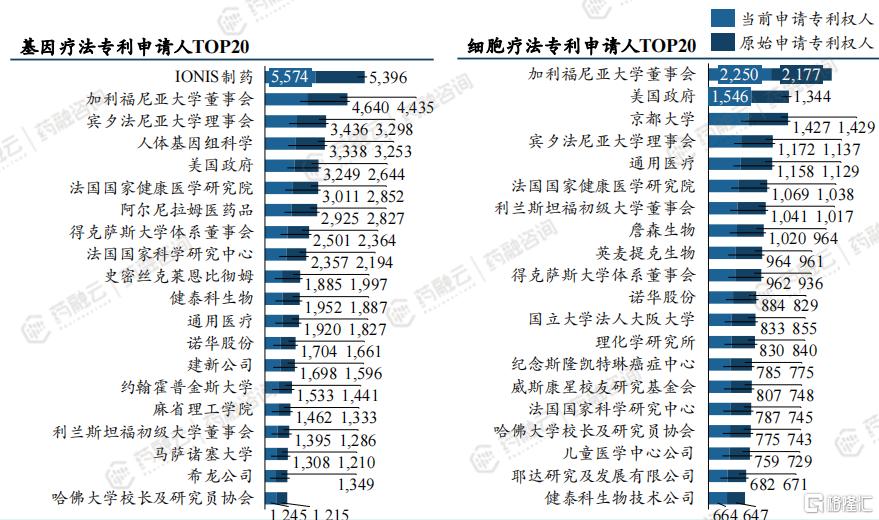

其中,全球布局基因疗法相关专利数量最多的公司分别为IONIS(ASO龙头)、人体基因组科学有限公司(Human Genome Sciences,HGSI)、Alnylam(siRNA龙头)、史密丝克莱恩比彻姆公司(隶属于GSK集团)、健泰科生物技术公司、通用医疗、诺华等。

图片来源:药融咨询《CGT产业现状与未来趋势蓝皮书》

全球布局细胞疗法相关专利数量最多的公司分别为通用医疗、詹森生物、英麦提克生物、诺华等等。

五、全球及中国CGT药物市场规模预测

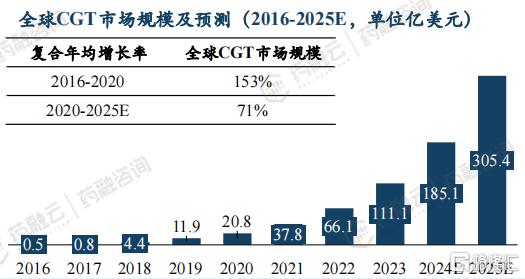

全球CGT市场正迎来前所未有的增长浪潮。据最新预测,到2025年,这一市场的规模有望突破300亿美元大关。回顾过去几年,从2016年到2020年,全球CGT市场的年复合增长率高达153.3%,从0.5亿美元迅速增长至20.75亿美元,这一增速无疑证明了CGT领域的巨大潜力和活力。

中国CGT市场起步较晚,且目前尚未纳入医保,患者自费治疗的成本较高。但随着技术的不断进步和市场的逐步成熟,未来有望在支付端、供应端以及患者需求等多方面的共同作用下让销售市场得以打开。

从2023年部分CGT疗法的市场表现来看,其已经展现出了强大的市场吸引力。其中,10款CGT疗法销售额高达77亿美元,多款产品如Tecartus、Zolgensma、Spinraza等销售额均突破10亿美元,展示了CGT疗法在治疗领域的显著疗效和广阔市场前景。

结语:

细胞与基因治疗(CGT)作为精准医疗的新前沿,正处于蓬勃发展的黄金时期,其在治疗遗传病与恶性肿瘤等顽疾方面的显著成效预示着生物医药领域的深刻变革。通过对全球文献的深度分析,我们见证了CGT从理论探索到临床实践的飞跃,识别了诸如CAR-T、CRISPR-Cas9等关键技术的爆炸性增长,以及新兴靶点如DMD和MAGE的潜力挖掘。全球与中国的CGT研发全景展示了一个充满活力的市场,不仅专利布局加速,而且市场规模预测乐观,预计未来几年将迎来持续性增长。尽管面临挑战,如高昂的治疗成本和市场准入问题,但技术进步、资本注入以及对未满足医疗需求的回应正合力推动这一领域向前发展。

<END>

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员