过去几个月,中国的消费数据引发市场关注。如果从个体感受推导整体,那么可能会存在很大偏差。首先是地域上的差异,一线城市的消费数据明显比全国差得多;其次是限额以上和限额以下的差异,限额以下社零增速比限额以上高得多,7月限额以上社零同比为-0.1%,限额以下是4.5%。消费分化的背后是居民收入和资产端的分化。不同年龄、不同城市的居民,不仅资产增速和负债水平存在分化,收入增速也存在分化;财产性收入(利息收入、出租房屋收入等)大幅回落对高收入群体的影响更大。同时,西南财经大学和麦肯锡的调查数据也印证了以上观点。

报告全文

中国有14亿人口,其中7.8亿是劳动人口(经济活动人口),而这7.8亿劳动人口的收入存在一定分化。

前国家税务总局副局长许善达曾表示,目前个税缴纳人数不过1亿人,据此估算纳税人数占就业人口的比重不到 13%,占全国人口的比重不到8%。

这意味着在中国如果你交税了(个税起征标准为5000 元,考虑个税抵扣,月收入水平可 能会高于个税起征点数千元),你的收入水平在就业人口里就能排到13%,在总人口里能排到前8% 。所以相对而言,在中国,能够缴纳个税的人并不算多。

中国居民月可支配收入平均在3268元左右,就业人员可支配收入在 6231 元左右,大多数人既不到交纳个税的水平,也和财产性收入、居民加杠杆的关系不大。

所以如果从个体感受推导整体,那么可能会存在很大偏差。

一、分化的消费

过去几个月,国内的消费数据引发市场关注。

首先是地域上的差异。

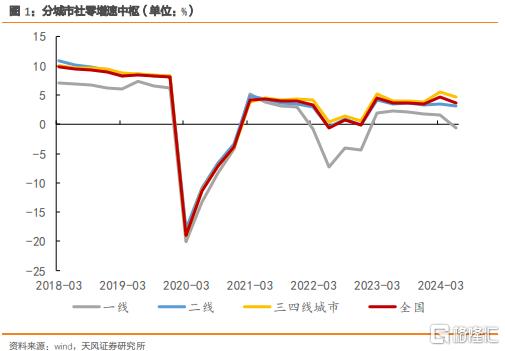

一线城市的消费数据明显比全国差得多。上个月我们的报告提到了,6月4个一线城市消费增速为负,上海6月社零同比为-9.4%,广州为-9.3%,北京为-6.3%,深圳为-2.2%。

一线和全国的消费增速差异实际上在疫情结束后就开始出现。2023年一线城市和全国社零增速的差异在1-3个百分点,2024年差异拉大到3-5个百分点。

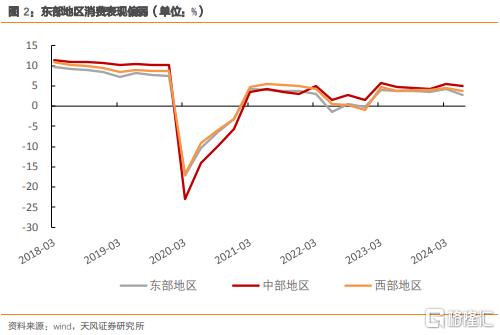

2024 年上半年,一线城市社零同比-0.7%,二线城市社零同比3.1%,三四线等城市社零同比4.6%。东部地区社零增速2.7%,西部地区社零增速3.7%,中部地区社零增速5%。

其次是限额以上和限额以下的差异。

7 月限额以上社零同比为-0.1%,限额以下是4.5%。6 月限额以上社零同比为-0.6%,限额以 下是3.9%。限额以下社零增速明显高于限额以上零售,6月和7月也都是靠限额以下社零把整体增速拉到了正增长。

限额以上企业规模往往较大(如零售业年主营业务收入需要在500万以上,住宿和餐饮业 年收入需要在 200 万以上),主要是连锁品牌和大型商业,限额以下则包括了街边小店、个体商户等企业,这是低能级城市消费和乡村消费的主要供给方,代表了真正的人间烟火气和广大的下沉市场。

这反映出中国今天消费的复杂性。一二线城市感受到的是消费增速低迷,甚至上海一度快接近两位数负增长,但在三四五六线城市乡村还有更大的下沉市场,那里反而呈现出的是依然韧性甚至旺盛的消费需求。

二、背后的原因很大程度与房价和收入有关

消费分化的背后是居民收入和资产端的分化。

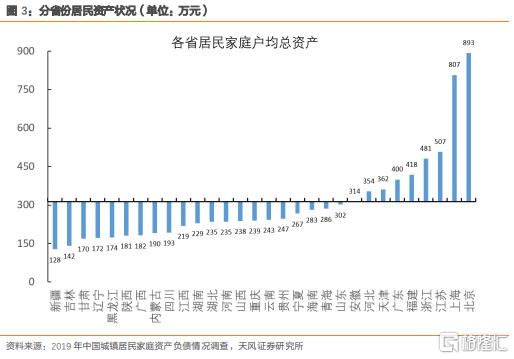

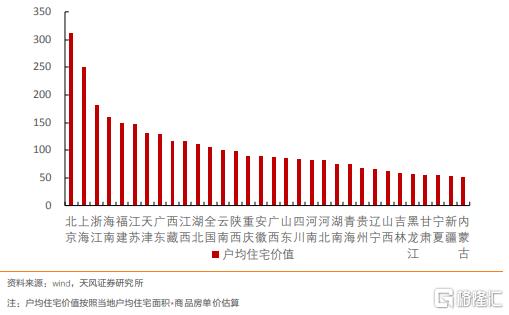

从资产端来看,房地产是居民最主要的资产,央行数据显示2019 年户均住房资产为187.8万元,占居民家庭资产的59.1%。

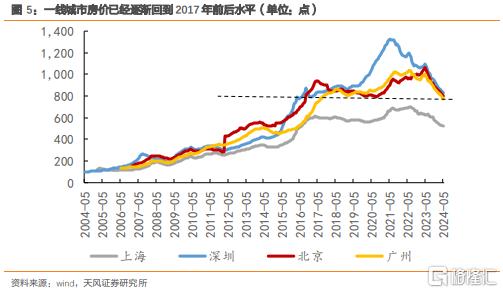

过去一年,一线城市房价相比二三四线城市,跌的更晚,也跌的更快。2024 年 7 月统计局 数据显示一线城市二手住宅价格同比下跌 8.8%,二线、三线城市同比分别下跌 8.2%、8.1%。另外,相比于三四线城市,一线城市房价在 2023 年前后才开始明显下行(深圳房价下行 相对较早),但下行幅度较快,目前北京、上海、深圳、广州房价相较于此前最高点跌幅均超过了 20%。

2024 年 7 月全国房价已经跌回至 2017 年的水平,相比于 2021 年下跌了 12.6%,相比于 2019 年下跌了 10.2%。根据商品房销售面积估算,大约有 46.1%的购房者出现了资产净损失。

一、二线城市由于房价更高,资产净损失的规模也更大。其中,中国最大的住房资产净损失群体,可能是 2017-2023 年期间的一、二线城市购房者。

根据贝壳研究院发布的《2021 年新居住消费调查报告》,中国 35 个大中城市新房和二手房购房者平均年龄约为 33.3 岁,具体到一线城市,新房和二手房购房者的平均年龄约为 34.4 岁和 35.1 岁。

上面所说的 2017-2023 年期间的一二线城市购房群体,主要是 90 后的初次购房群体和 80 后的改善换房群体。这也是中国负债比重最高的群体。

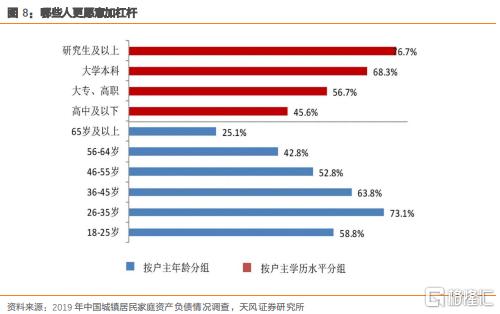

央行 2019 年调查数据显示,居民家庭负债集中于中青年和高学历家庭。受调查家庭中,户主年龄为 26-35 岁的家庭负债参与率最高(有负债家庭数/总家庭数),为 73.1%;随着年龄增长,家庭负债参与率逐渐下降,户主年龄为 65 岁及以上的家庭负债参与率最低,为 25.1%。中青年群体的户均债务规模、资产负债率、债务收入比也都高于其他家庭。

所以一二线城市的 80 后和 90 后,既是购房主力,也负债主力,在房价下跌的过程中,承受了最多的净资产损失。

不同年龄、不同城市的居民,不仅资产增速和负债水平存在分化,收入增速也存在分化。

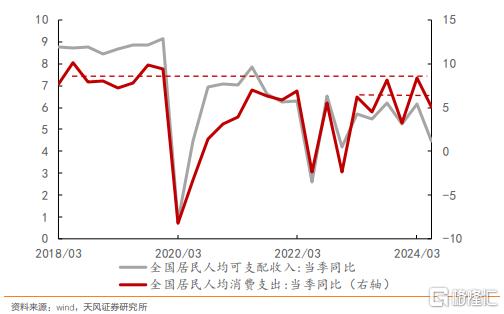

上半年个人所得税增速-5.7%(占就业人数不到 9%),但居民可支配收入增长 5.4%;可支配收入的中位数增速高于平均增速 0.5 个百分点。这些反映出一个事实:高收入群体的收入增速低于中低收入群体的收入增速。

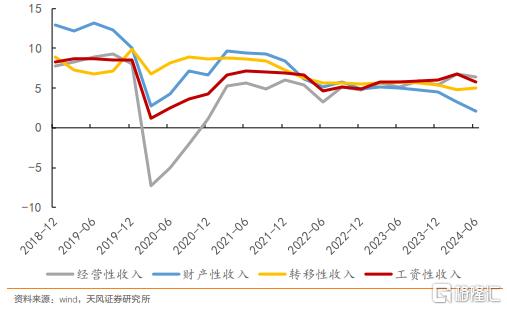

统计局数据显示,经营性收入和工资性收入在近两年间的增速,明显好于财产性收入。今年上半年经营性收入增速为 6.4%,在各种收入中增长最快,高于财产性收入 4.3 个百分点。工资性收入同比增长 5.8%,变化相对较小。

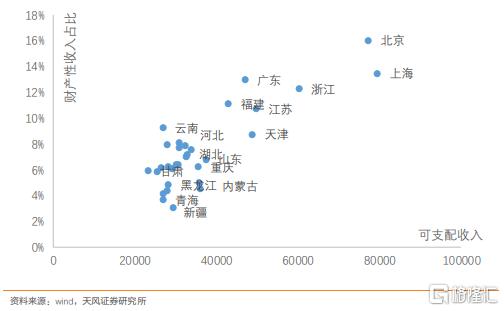

财产性收入(利息收入、出租房屋收入等)大幅回落对高收入群体的影响更大。2019 年央行报告显示总资产前 20%家庭的金融资产持有率为 87.9%,后 20%家庭的持有率仅有 29.8%。北京、上海、广东的财产性收入占可支配收入的比重为 16%、13.5%、13%,宁夏、 青海、吉林、辽宁等地居民财产性收入占比仅 3.1%、3.7%、4.4%、4.5%。

相比中高收入群体,低收入群体更依赖劳动所得的工资性收入和经营性收入,这两类收入占比高出中高收入群体 4.98 和 3.62 个百分点,其中工资性收入占比为 68%。

高收入群体,面临的是收入增速下降、住房资产净损失(2017 年以来的购房者,主要集中在高收入群体)、债务参与率高等问题,体现为提前还贷和消费降级(限额以上的社零增速低)。

靠经营性收入和工资性收入为主的中低收入群体,过去几年没有获得杠杆驱动的资产增值, 但从 23 年开始收入改善,体现为大众消费旺盛(限额以下的社零增速高)和服务消费高增(2023 年服务零售同比增长 20%,2024 年 7 月累计同比增长 7.2%,显著高于社零增速)。以农民工为例,2023 年以来就业情况的好转对收入和消费形成支撑,2023 年以来农民工调查失业率低于城镇调查失业率 0.4 个百分点。

中国很大很复杂,不能从一线城市高收入群体的单一视角去观察中国。从微观体感去推知 宏观情况,在今天正在快速转型的中国并不适用,我们依然要从宏观这个集合概念出发, 来理解经济转型的过程。

三、一些调查数据也提供了很好的补充

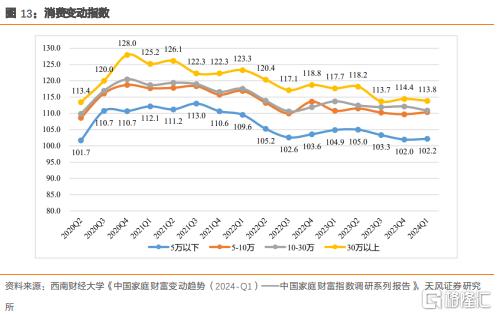

第一个调查是西南财大的中国家庭经入户调查,2024 年高中低各收入分组家庭的消费整体增加,但最高收入和最低收入分组家庭的区别很大。

30 万以上年收入家庭今年一季度的消费变动指数低于 2023 年四季度水平,但是 5-10 万 元和 5 万元以下年收入家庭的消费变动指数高于 2023 年四季度水平。

西南财大调查数据再次证明了前面的发现:一二线城市高收入有贷款家庭的消费增速持续回落,广大中低收入家庭的消费持续恢复。

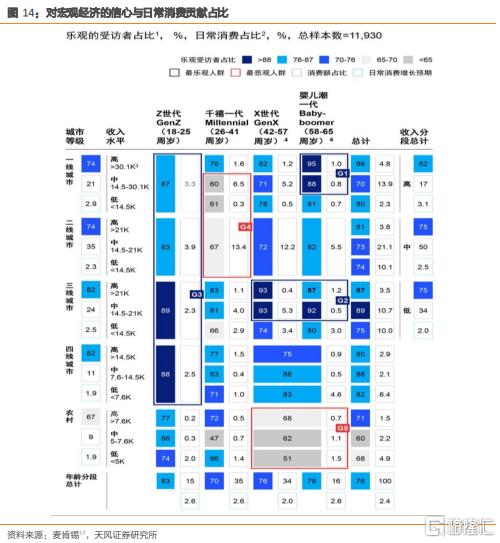

另一个调查数据来自麦肯锡,这个报告在过去几个月流传广泛。麦肯锡调查了 11930 个样本,涵盖 1234 线城市和农村,高中低收入和各个年龄段,主要内容是被调查者的日常消费占比和未来消费预期。

消费预期最悲观的群体是一二线城市的三四十岁的“千禧一代”,即 80 后、90 后,这个群体经历了房价的快速上涨,但是普遍带有杠杆,买房需要贷款,经历了房价的快速上涨和下跌。

消费预期最乐观的群体是 58-65 岁的中高收入银发阶层和 25 岁以下的 Z 世代。银发阶层不仅没有债务负担,还有可观的退休金收入,住房资产基本是靠分配或改造补偿,而不是加杠杆购买,所以没有太大负担。

Z 世代(00 年以后出生)刚刚开始工作,有些甚至还没开始工作,他们的父母是 42-57 岁 的 X 世代(60 后、70 后),父母购房时价格很便宜,贷款负担不大,房产又出现了比较大的增值,因此 Z 世代还没到开始负债的时间,资产上可能又有父母的支持,所以麦肯锡调 查显示这个群体的消费预期也很乐观。

另外,中高收入的三线城市的中年人(42-57 岁)和中老年人(58-65 岁)也是中国最乐观的群体。三线城市的生活成本相对较低,房价也低,不需要杠杆买房,过去两年的房价 下跌对三线城市的影响小于一二线城市,即使住房资产缩水,也没有明显的负担感,所以普遍对未来日常消费增长预期较高。

人间烟火气与消费降级是两个群体,或许悲欢并不相通。

风险提示:收入变动超预期、资产降幅超预期、消费变动超预期。

注:文中报告节选自天风证券研究所已公开发布研究报告《天风宏观宋雪涛:如何理解分化的消费数据》,分析师:宋雪涛S1110517090003

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员