8月27日,睿远基金旗下4支公募产品披露2024年半年报。

睿远基金旗下的三位基金经理——傅鹏博、赵枫、饶刚,隐藏在“腰部股”中调仓动作随之显现。

仅从二季报披露的前十大来看,三位老将的调仓幅度仿佛并不大。

但半年报的更多信息显示,三位老将在上半年对“腰部股”、对行业配置,都有不小的调整。

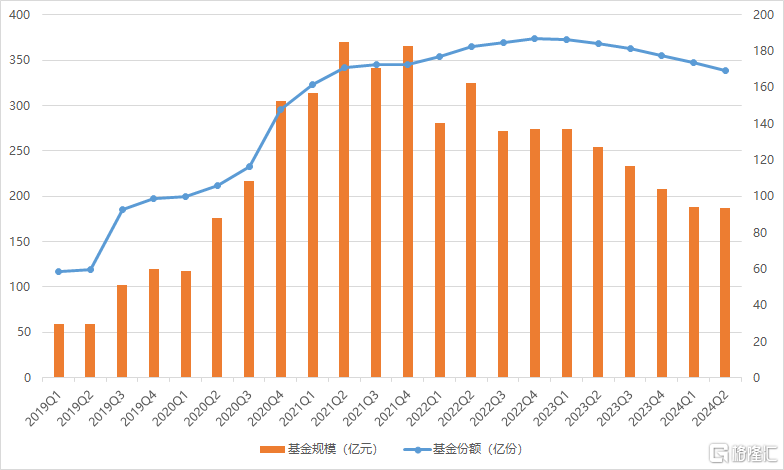

总体来讲,截至2024年二季度末,睿远旗下4支公募基金的总规模为403.78亿元,相较一季度有小幅增长;

在不计入睿远稳益增强这支二级债基的情况下,睿远三位老将管理的基金总规模为386.55亿元,较上季度末下降4.12亿元,较2023年末下降近120亿元。

从基金表现来看,截至8月26日,今年以来,睿远4支公募产品中唯有睿远成长价值收益率告负;

另外3支基金均实现了年内正收益,饶刚管理的睿远稳进配置今年表现最好,有6.06%的正回报。

数据来源:Choice,截至2024.8.26,下同

睿远成长价值净赎回不多

稳进配置基金净值一度回水

二季度末,睿远成长价值的规模约187亿元,相比于2021年二季度的高点下降约一半;

但规模的下降更多地来自于基金净值本身的波动,真正来自于持有人的赎回实际上并不明显;

从睿远成长价值的合并份额来看,其二季度末的份额为169.44亿份,相比于此前在2022年末的高点仅减少了不足10%;

从这一点来看,睿远成长价值的持有人显然对这支基金依然抱有十足的信心。

另外值得一提的,是饶刚管理的睿远稳进配置,

这支偏债基金在2021年12月成立后的连续两个完整自然年度均略有小亏,

直到今年,睿远稳进配置净值一路上涨,在同类基金中排名靠前,年内涨幅一度接近10%;

其净值也一度成功回到了水上,给了前期持有超过2年的基民一个获利离场的机会。

减持多支电力设备股

增持迈为、晶盛机电等光伏设备

从行业配置来看,傅鹏博明显降低了组合中前三大重仓行业的配置比重,尤其是此前拿得最重的电力设备。

从2023年年报来看,傅鹏博组合的前三大重仓行业分别为电力设备、电子、通信,权重为28.10%、15.61%、11.94%,合计55.65%,超过组合的一半。

而到2024年中报,前三大仍然是这三个行业,但电力设备的权重下降了近10个点,到了18.18%;

电子的权重也下降了2.7个点,到12.88%;通信权重略微下降了0.3个点,到11.64%,变化不大;

前三大行业的权重加总下降至42.7%,对比去年年报下降了13个点;

可以说,睿远成长价值在行业配置上的集中度在上半年明显下降。

而在第一大重仓行业电力设备上,上半年,傅鹏博对不少过去的持仓标的进行了减持:

2023年年报中,傅鹏博持有的电新股总共有13支,

今年以来,除了拿得最重的宁德时代,其他个股无一例外全部跌幅惨重;

跌幅最深的金博股份,今年以来跌了67.75%,高测股份跌幅也有57%,TCL中环、奥特维、天赐材料等均跌超40%。

简单做个算术平均,这13支标的今年以来的平均跌幅是38.78%。

在这样的跌幅之下,傅鹏博也没有选择继续硬扛,而是选择性地进行清仓、减持,仅对少数持仓进行了加仓。

具体来讲,傅鹏博前期持有较重而在上半年彻底清仓的个股,主要就是TCL中环。

除了对TCL中环和赛伍技术进行了清仓以外,睿远成长价值在上半年对不少电力设备股都进行了减持,包括:

减持了2.37%的宁德时代——这是睿远成长价值的第二大重仓,也是所持有的电力设备股中唯一在今年有所上涨的标的;

还减持了28%新宙邦、72%的通威股份、56%的金博股份、21%的天赐材料、53%的高测股份……

在电力设备普跌之下仍然被增持的标的仅有3支,分别是:

迈为股份,HJT设备龙头,上半年被增持了33.56%,中报时是睿远成长价值的第五大重仓;

奥特维,光伏设备行业中的细分市场串焊机龙头,被翻倍增持,进入了腰部股;

以及晶盛机电,光伏设备的单晶炉龙头,之前持有的非常少,上半年被增持了36万股,但仍然占比不高。

可以说,上半年傅老师在电力设备行业的增减持动向非常明确,即对多数个股予以减持,对光伏设备领域的细分龙头予以增持。

电子行业调仓:

清仓三安光电、新进水晶光电

除了电力设备行业,睿远成长价值的持仓中,电子行业的持仓在上半年也多有变化。

首先,傅鹏博一直以来的重仓股——三安光电,在上半年被彻底清仓。

早在2021年上半年,三安光电就是睿远成长价值的前十大重仓;之后的三年也一直在前十大中,今年中报来看,已经被彻底清仓。

此外,睿远成长价值还有一支被减持了九成以上的个股——东山精密;

国瓷材料也被减掉了近15%,仍在腰部股中。

相反,在原有基础上增持的个股主要是立讯精密、通联精密和韦尔股份,分别被增持了4%、20%、71%;

不过,立讯精密的二季度持仓虽然较之于年报有所增加,实际上是经历了一个先加后减的过程——

一季度被增持了453万股,二季度又被减掉了306万股;

结合股价来看,立讯精密的股价在年初跌到24.7元/股之后,从4月下旬开始快速反弹,反弹的高点达43.30元/股,期间涨幅超过75%;

而睿远成长价值的增减持动作正与这一轮反弹相吻合,从这一点来看,这次的波段交易应该带来了不错的收益。

另外,电子行业中,睿远成长价值在上半年有一支新进买入的个股——水晶光电,直接买进了腰部股中,占比在1.37%;

这支标的在今年涨幅不小,有31.29%。

而从前二十大重仓股来看,上半年也仅有两支新进买入的个股,

一支是水晶光电,而另一支是直接被买到前十大的巨星科技,

赵枫:同样减持电力设备

大笔减持东方雨虹、贵州茅台

和傅鹏博的组合一样,赵枫组合中的第一大重仓行业也是电力设备;

电力设备在组合中的权重从2023年年报时的19.24%下降到了2024年中报的14.65%。

这4.6个点的降幅主要体现在三支标的上,

分别是前十大中的思源电气、腰部股中的新宙邦,以及迈为股份:

思源电气被减掉了原有持仓的半数,新宙邦被减掉了85%,迈为股份被减掉了63%。

而重仓股中的另外一支龙头,宁德时代,在二季度被增持了5.38%,依然是组合的第三大重仓。

此外,协鑫科技也被增持了61.85%,加进了腰部股。

如果从睿远均衡价值的前二十大重仓来看,上半年被减持最为显著的标的,

另外还有4支,分别是东方雨虹、泰和新材、贵州茅台和被清仓的宝丰能源。

东方雨虹上半年被赵枫减掉了1000万股,相当于原有持仓数量的一半,直接从前十大掉到了腰部股之后。

泰和新材,芳纶氨纶的双料龙头,赵枫持有的时间同样不短,是从2022年中报起就在组合的腰部股中;

在2023年的下半年,也就是泰和新材迅速下跌的过程中,赵枫对这支个股的持仓数量还有增加,相当于下跌过程中又补了280万股。

但直到今年,这支个股也没有止跌的迹象,赵枫在上半年减掉了1180万股,只剩300万股。

另一支大幅减持的标的是贵州茅台,被减掉了大部分,只剩下最后5000股。

唯一一支前期拿的较重而上半年被清仓的个股是宝丰能源。

从睿远均衡价值的腰部股来看,上半年,赵枫新进买入了三支标的——宁波银行、青岛啤酒、中通快递,

并且增持了海康威视、益丰药房和协鑫科技。

另外两支新买入的标的,青岛啤酒和中通,都是赵枫组合的“新面孔”,并未在之前的持仓中出现过。

值得一提的是,饶刚同样在上半年新进买入了中通快递,并且在二季度将其加到了前十大重仓。

饶刚:增持迈为股份

新进万华、海螺、中通快递

作为一支偏债基金,睿远稳进配置的权益仓位在二季度末仅有32.87%,相比于一季度还下降了2.74个百分点。

其中,占基金权重在1%以上的个股只有5支,

仅第一大重仓中国移动就占到了股票持仓的四分之一;

也因此,腰部股中的标的占比并不算高,权重大多在0.5%左右。

上半年,睿远稳进配置的前二十大重仓中有4支是新进买入的个股,

两支买进前十大重仓的是宝钢股份和中通快递;

另外两支买进腰部股的则是万华化学和海螺水泥。

这两支标的毫无疑问都是各自行业的龙头,并且对于睿远旗下的基金持仓来说,也都是“熟面孔”。

另一支“熟面孔”是迈为股份,睿远稳进配置在上半年增持了28万股,加进了腰部股;

在迈为上的增减持动作,睿远三位老将有所差别,傅鹏博和饶刚选择了增持,而赵枫则减持了不少。

此外,原本在前二十大众的长江电力、美的集团、李宁、国电南瑞、中信证券这5支个股,在上半年均被饶刚清仓。

饶刚在半年报中表示,

“一方面,部分估值合理且盈利稳定性较高的高股息品种,依然是社会平均回报率中枢下移的背景下值得重视的中长期绝对收益品种。

另一方面,也有部分优质龙头企业近两年已经用实际行动证明了在宏观压力下快速调整、适应并且持续进化的能力,

并且经风险调整后的预期回报率已经足够吸引人,这也让我们坚定了持有的信心和耐心。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员