图片来源:Pexels

8月23日,江苏风和医疗器材股份有限公司(简称风和医疗)终止科创板IPO,此前,风和医疗曾于2017年5月18日,在全国中小企业股份转让系统挂牌(股票代码:871517),并于2020年2月4日终止挂牌。此次IPO,风和医疗拟募集资金8亿元,选择的是科创板第一套上市标准,保荐机构为中金公司。

《摩斯IPO》研究后认为,作为科创板公司,风和医疗专利诉讼此起彼伏,再加上在职研发人员对公司现有专利的贡献程度匹配度不足,交易所对公司核心技术来源和先进性进行了质疑。同时,公司还存在因带量采购的执行带来的生产经营风险及在研产品存在上市后商业化不及预期的风险。

风和医疗是一家国内领先的专注于微创外科手术器械及耗材的研发、生产和销售的创新型企业。

截至招股说明书签署日,孙宝峰直接持有风和医疗5,000,000股股份,占公司股份总数的6.2746%;通过上海观度间接控制公司21,676,000股股份,占公司股份总数的27.2015%;通过江阴柳涤间接控制公司5,416,500股股份,占公司股份总数的6.7972%。孙宝峰能够实际控制公司53,730,880股有表决权股份,占公司有表决权股份总数的67.4275%,为公司的控股股东和实际控制人。

2020年至2023年上半年度,风和医疗实现营业收入分别为1.47亿元、2.66亿元、3.11亿元和1.79亿元。同期实现扣非归母净利润分别为2602.09万元、3149.19万元、5907.24万元和1479.98万元。2023年上半年的扣非归母净利润较2022年同期下滑28.88%。

2020年至2022年(报告期),风和医疗主要产品包括腔镜吻合器(包括电动腔镜吻合器和手动腔镜吻合器)、开放吻合器及其他微创外科手术器械(如穿刺器、结扎夹及施夹钳等)等。其中,吻合器类产品合计销售收入占主营业务收入比重分别为85.56%、87.58%及88.86%,为其中主要收入来源,产品结构较为单一。

在医疗器械领域,2016年6月24日,国家卫计委、发改委、财政部等九部门联合下发《2016年纠正医药购销和医疗服务中不正之风专项治理工作要点》,在国家级文件中首次提到“在耗材采购中实行两票制”。2018年3月5日,国家卫计委等六部门共同印发《关于巩固破除以药补医成果持续深化公立医院综合改革的通知》,明确实行高值医用耗材分类集中采购,逐步推行高值医用耗材购销“两票制”。

截至2023年12月31日,全国范围内共开展过6次腔镜吻合器带量采购,风和医疗中标5次;山东、福建等地区开展共7次涉及穿刺器的带量采购,公司中标2次。在这7次带量采购中,风和医疗手动腔镜吻合器类产品降价幅度为53.2%~94.2%;电动腔镜吻合器类产品降价幅度为34.5%~94.2%;穿刺器降价幅度为82.2%~89.4%。

![Image [2].png](https://img3.gelonghui.com/015eb-aa8af6a4-74cc-4376-84ed-4a5735e64d41.png?guru_height=613&guru_width=957)

2021年至2023年,风和医疗相关产品在带量采购执行后的出厂价格降价幅度为41.11%-76.02%,其中电动腔镜吻合器产品未降价。

风和医疗主要产品腔镜吻合器相关的“两票制”政策已在福建、安徽、陕西等部分地区全面推行。若“两票制”在医疗器械领域全国范围内全面推行,对公司的销售模式、销售单价、毛利率、销售费用等均产生影响。若公司不能根据政策变化适时调整与经销商的合作方式,可能会对公司的生产经营产生不利影响。

根据弗若斯特沙利文出具的《微创外科手术器械市场研究报告》,2022年度,在中国电动腔镜吻合器市场中,风和医疗位列前三位,约占中国电动腔镜吻合器国内和出口市场的5.5%,而强生占比为72.3%。在公司本次IPO过程中,因专利纠纷遭遇了这位行业巨头。

2019年9月,强生子公司伊西康和上海强生向上海知识产权法院提起4项诉讼,分别涉及658、659、660和661号案件。

针对658、659号案件,风和医疗已对涉诉产品进行技术改进,不再生产销售涉诉产品,针对659号案件,公司无需承担赔偿责任,公司已冲回原依据上海知识产权法院作出的民事判决书确认的经济损失以及合理费用等;针对658号案件,风和医疗二审败诉,公司需向强生赔偿560万元经济损失与合理费用,公司已完成支付。

660号、661号案件中,风和医疗一审胜诉,驳回强生的全部诉讼请求,强生上诉后撤回660号案件的上诉请求。

风和医疗一审胜诉、尚处于二审阶段的661号案件,根据“最坏结果原则”,公司将被要求停止侵权,包括停止生产、许诺销售和销售侵权产品,销毁侵权产品及制造侵权产品所使用的图纸、专用模具,并按照强生的诉讼请求赔偿2816.90万元经济损失,占公司报告期末净资产的比例为6.29%。值得注意的是,公司并未对661号案件计提预计负债。

荷兰强生案件,判决认定风和医疗涉诉吻合器产品存在依样模仿,认定公司宣传其吻合器组件与强生产品的组合使用违反了医疗法规,要求公司与荷兰经销商召回、销毁相关产品,并对荷兰强生支付损害赔偿金。根据风和医疗与荷兰强生就赔偿金额进行沟通并签订《和解协议》,荷兰强生索赔函赔偿金额已申请豁免披露。

2021年8月,强生起诉风和医疗巴西客户Scitech销售的产品侵权其专利,该产品系公司为Scitech代工的产品,目前该案正在一审尚未判决。

交易所曾问风和医疗及改进后的技术专利保护情况,与强生涉诉专利技术是否仍存在重合,是否仍存在被诉风险,公司回复称“改进后的技术与强生涉诉专利技术不存在重合,被诉风险较低。”

但摩斯IPO发现,强生(上海)医疗器材有限公司和西拉格国际有限公司,再次因侵害发明专利权向南京市中级人民法院提起了两项诉讼,并于今年8月开庭,案号分别为(2023)苏01民初2705号、(2023)苏01民初2708号。可谓是一波未平一波又起。

也因此,交易所对风和医疗核心技术来源和先进性进行了质疑,并让公司对其吻合器产品的核心性能指标,与国际医疗巨头相关产品指标数据进行了对比。

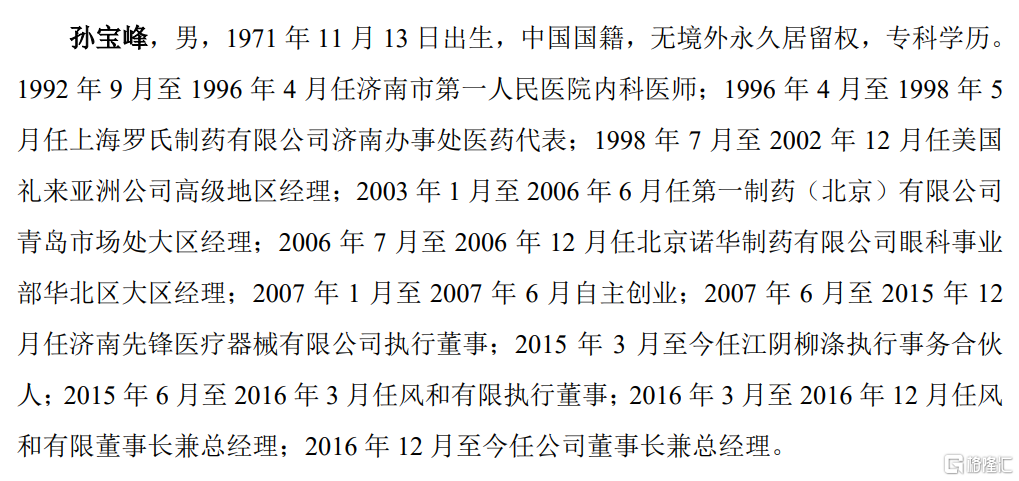

此外,摩斯IPO还发现,风和医疗还存在在职研发人员对公司现有专利的贡献程度匹配度不足的情况。截至2023年12月31日,孙宝峰在职期间作为发明人或发明人之一共申请境内发明专利322项,其中已授权131项;共申请境外发明专利52项,其中已授权5项;共申请境内实用新型专利64项,其中已授权60项。但根据公司披露的孙宝峰的履历来看,和研发相关的经历并不多。

风和医疗核心技术人员为孙宝峰、王翔、李正治、王吉胜和周小朋5人,除实际控制人孙宝峰外,分别于2020年、2019年、2017年加入公司。除2017年入职的周小朋出现在公司发明专利的发明人/设计人名单中,在公司已披露的专利名单中,并未找到王翔和王吉胜,李正治仅参与了1件实用新型专利的研发。而在公司专利名单上大量出现的研发人员张志星、黄晔、马占虎和戴霞红4人已离职。

2020年至2022年(报告期),风和医疗的研发费用分别为1332.88万元、2307.75万元及3890.96万元,最近三年研发投入累计为7531.59万元,同期,公司的销售费用分别为3822.22万元、5957.78万元、7549.98万元,合计约为1.73亿元,报告期三年,公司销售费用超过研发费用的2倍。

风和医疗原计划募集资金8亿元,投入到医疗耗材及机器人的生产制造项目和医疗耗材及机器人的研发项目。医疗耗材及机器人的研发项目主要研发课题包括:一次性可缝合穿刺器研发、一次性胸腔镜用电动切割吻合器研发、可重复使用电动腔镜用直线型切割吻合器及组件研发、腔镜手术器械夹持系统(助手机器人)研发、可重复使用连发施夹钳及夹仓组件研发、一次性电动腔镜用袖状胃手术系统研发、智能缝合系统预研与开发等。

交易所专门就风和医疗手术及辅助机器人系统研发及生产制造项目建设的必要性与可行性,以及公司对于机器人系统研发制造相关的技术、人员、资金的储备情况进行了问询。

根据弗若斯特沙利文分析,目前国内腹腔镜手术机器人市场竞争者较少,截至问询函回复出具之日,仅有7款产品获得NMPA批准,市场集中度较高,其中直觉外科的达芬奇手术机器人为主导,市场占比最高。获批的腹腔镜手术机器人包括思哲睿的“腹腔内窥镜手术系统KDSR-01”,详情可查看过往文章《思哲睿IPO迟迟拿不到批文,腔镜手术机器人商业化存困境》。

微创外科手术器械的研发具有技术壁垒高、研发周期长的特点,风和医疗也坦言在研产品存在上市后商业化不及预期的风险。

作者 | 摩斯姐

来源 | 摩斯IPO(MorseIPO)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员