“这是最好的时代,也是最坏的时代。”查尔斯·狄更斯的这句名言,恰好描绘了当前中国医药行业的复杂现状。

一方面,外资药企热衷并购中国Biotech,并频频引进国产创新药;另一方面,国资正加速入主中药民营企业。

这一系列动态表明,中国医药行业正经历前所未有的大变局。

01

“围猎”中国Biotech

为丰富产品线并更好地适应中国市场,外资药企纷纷展开了对中国Biotech的并购行动。

2023年12月,阿斯利康斥资12亿美元(折合人民币超85亿元)收购亘喜生物,不仅拉开了中国Biotech“卖身潮”的序幕,也预示着中国创新药行业迈入新的发展阶段。

至此之后,多家中国Biotech被外资药企抄底,包括诺华收购信瑞诺医药、Nuvation Bio收购葆元医药、Genmab斥资18亿美元收购普方生物。

今年7月,国内CAR-T疗法领域龙头传奇生物也收到了并购邀约。市场认为,这将是百亿美元级别的交易,或将创造中国药企被并购的新纪录。消息一出,传奇生物及其母公司金斯瑞生物科技双双实现大涨。

尽管“靴子尚未落地”,但中国Biotech被并购的消息,始终牵动着资本市场的神经。这与海外药企频繁引进国产创新药密不可分。

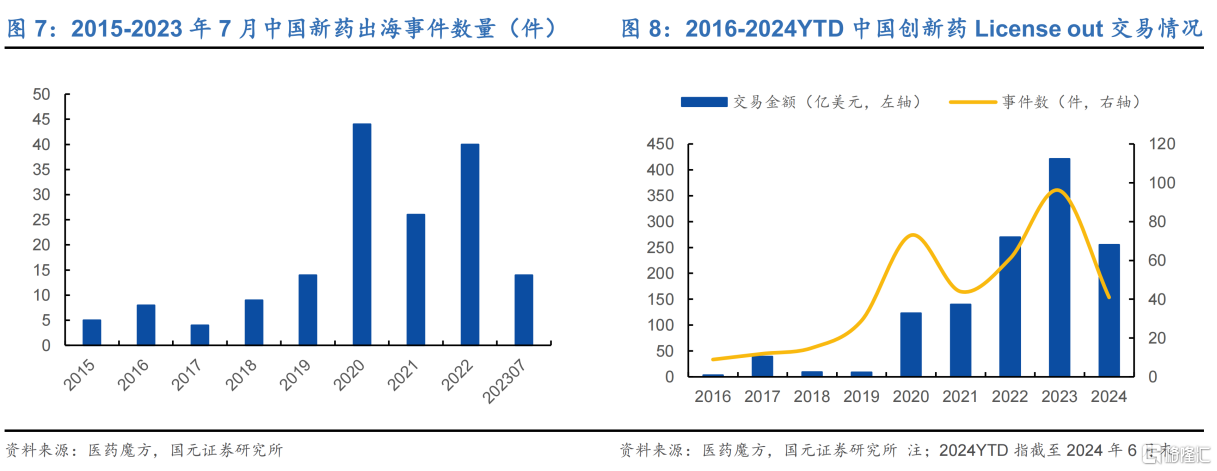

根据医药魔方数据库,中国创新药License out交易数量从2016年仅发生9件增至2023年的96件,交易总金额从不足3.2亿美元飙升至超过421亿美元。这一显著增长,不仅反映了中国创新药企的实力提升,更表明行业迎来了翻天覆地的变化。

从药物类型看,ADC是这场出海浪潮的热点,频频发生大额交易。

典型如默沙东多次引进科伦药业子公司科伦博泰的ADC管线,潜在交易总额超过100亿美元;百时美施贵宝(BMS)也斥资84亿美元引进了百利天恒双抗ADC药物BL-B01D1的权益。

Genmab选择收购普方生物,也是看中其拥有3款处于临床阶段的下一代ADC管线(靶向FRα、CD70、PTK7),以及1款已申报临床的EGFR/c-MET双抗ADC药物。其中,EGFR/c-MET双靶点药物具备诞生大药的潜质,是MNC巨头必争的肺癌高地。

此外,作为前沿技术的细胞疗法也颇为“吃香”。

阿斯利康并购的亘喜生物,布局了多款下一代CAR-T疗法管线,包括针对血液瘤和自免疾病的双靶点CAR-T疗法,以及用于实体瘤的Claudin 18.2靶向CAR-T疗法;去年11月,诺华也以超10亿美元引进传奇生物用于治疗小细胞肺癌的DLL3 CAR-T疗法权益。

实际上,外资药企的频繁入场,不仅为中国Biotech提供了急需的资金和资源支持,还为其带来了与全球市场接轨的宝贵机会。而日益增多的超10亿美元BD交易,从侧面证明了国产创新药正逐步被全球认可。

值得注意的是,在外资药企“围猎”中国Biotech之际,国资选择入主中药民企。

02

国资入主中药民企

除创新药外,中药也是中国医药行业不可或缺的重要组成部分,两者各自在医药领域发挥着独特且重要的作用。

如今,中药行业不仅涵盖了传统中药,还演变出了具备独特优势和价值的现代中药以及中药创新药。再加上,国家发布了一系列鼓励中医药产业发展和国企改革的政策,促使国资频繁并购中药资产。

华润集团和国药集团都是由国务院国资委直接管理的央企,其中华润集团通过旗下华润医药集团实际控制近10家A股药企,包括东阿阿胶、华润双鹤、华润三九、江中药业等。

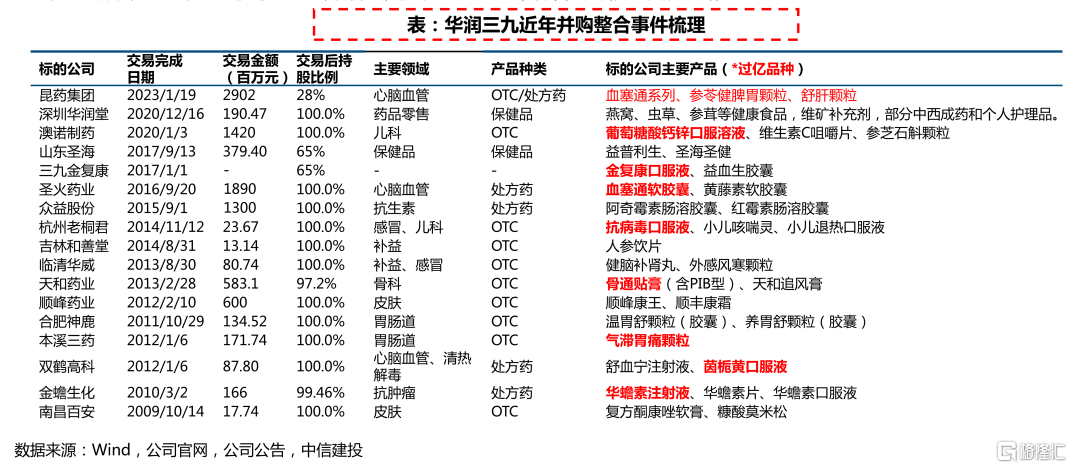

华润三九是华润医药旗下中药OTC领域龙头,为了巩固其在中药市场的领先地位,自2008年以来已累计完成了超过15次外延式并购,其中2022年以29.02亿元收购了昆药集团28%的股份。

近期,华润三九还宣布拟以62.12亿元收购天士力28%的股份。若成功收购,华润三九将成为天士力的最大股东,持股比例达到28%,同时A股市场市值排名前10的中药企业,将有8家被国资控股。

除“华润系”外,国药集团旗下也坐拥近10家上市公司,覆盖医药流通、制药等领域,其中中药板块包括太极集团、中国中药。

国药集团在2020年10月入主了太极集团,又在今年2月宣布拟以总价约154.5亿港元将中国中药私有化。而中国中药成功私有化后,或在A股上市,或与太极集团整合。

除央企资本外,地方国资也纷纷加入战局,掀起了整合中药民企的热潮。

从2020年至今,地方国资频频出手控股中药民营企业,包括浙江省国资委、广药集团以及山西、郑州、甘肃和青岛国资等,涉及康恩贝、佐力药业、广誉远、太龙药业、康美药业、佛慈制药等上市中药企业。

不久前,云南白药还获得云南省国资委旗下云南国有股权管理公司大手笔增持,完成后持股比例提升至25.24%。

国资之所以加速入主,在于这些中药民企拥有优质的资产。

例如,天士力是创新中药标杆企业,截至2023年底已拥有98款在研管线,其中现代中药布局25款产品,包括18款1类创新药;太极集团旗下拥有中药资产包括重庆涪陵制药厂、重庆桐君阁,以及化药资产西南药业。

显然,国资入主中药民企的大戏仍将继续上演,毕竟国资对中药行业发展的意义重大。

03

医药市场大变局

近年来,无论Biotech还是中药民企都陷入了困境。

Biotech受困于创新药行业融资环境遇冷、产品商业化难题、现金流不足,而中药民企面临着业绩增速下滑、在手现金不够充沛等问题。

在此背景下,外资药企频繁引进国产创新药或进行收购,既为现金流濒临枯竭的Biotech带来了“及时雨”,也让优质国产创新药得以继续研发、登上国际市场舞台。同时,外资药企的产品线得到进一步丰富,有利于提升其在医药市场的影响力和议价能力。

受益于管线通过License out出海,康方生物、和铂医药、和黄医药都在2023年实现了年度盈利。其中,康方生物就PD-1/VEGF双抗依沃西单抗与Summit达成50亿美元合作,首付款5亿美元已到账。

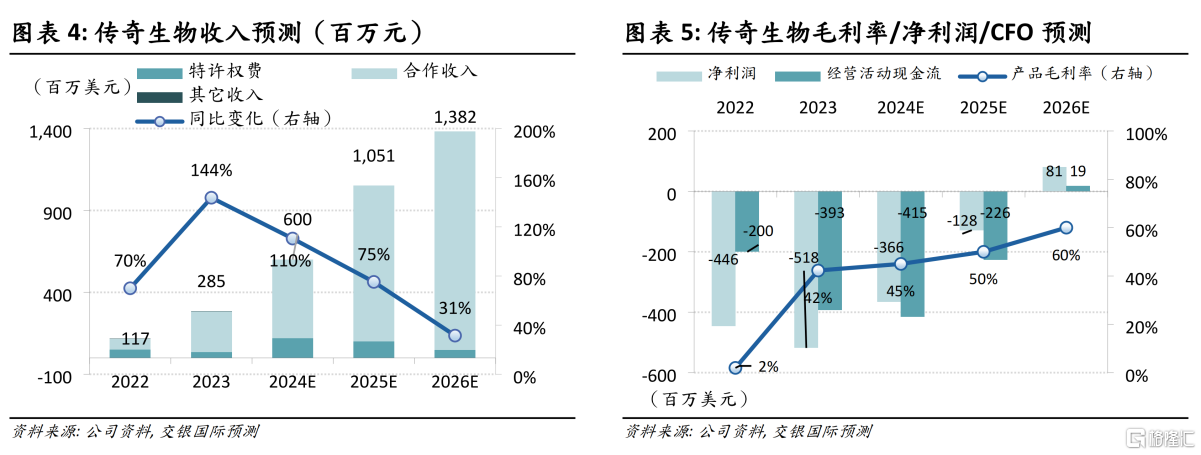

在强生的加持下,传奇生物BCMA CAR-T疗法Carvykti(西达基奥仑赛)销量相当亮眼,2022年至2024年上半年销售额分别为1.33亿美元、5亿美元、3.43亿美元,有望成为下一款国产“十亿美元分子”。据交银国际预测,Carvykti销售峰值将达到73亿美元,传奇生物预计在2026年实现盈利。

无独有偶,国资的入场,同样为中药民企带来了改善经营困境的契机。

在浙江省国资委入主后,康恩贝实现了扭亏为盈,佐力药业改善了现金流紧张的问题,账上现金从2019年的1.3亿元增至2023年的9.32亿元;在山西省国资委取得控股权后,广誉远在2023年实现了净利润扭亏,2024年一季度实现扣非归母净利润同比增长76.13%;太龙药业也在郑州高新区国资入主后实现扭亏为盈。

往更高的层面看,国资入主中药民企的深远意义在于:这些企业拥有涉及国家机密的产品、珍稀的原料资源以及独特的炮制工艺,如云南白药、同仁堂、东阿阿胶等中华老字号企业便是典型代表。

结语:可见,外资药企与国资的合力,共同为中国医药行业带来了一场前所未有的变革与重构。可以预见的是,中国医药行业已经迎来划时代的转折点。

参考资料:

1.各家公司的财报、公告、官微

2.国元证券、中信建投证券、开源证券、交银国际研报

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员