8月21日上午,昨天刚刚发布财报的快手在港股市场迎来大跌,盘中一度跌超12%至39港元,上一次跌到40港元以下,还要追溯到今年2月份资本市场最寒风凛冽的时候。此时,快手的总市值来到了1700亿港元的级别,连巅峰时期的18000亿港元的十分之一都不到。

这个表现和前一晚快手在财报上表现出来的情绪截然不同。

当晚,快手的Q2财报显示,营收达到309.8亿元,同比增长11.7%,并且超过了市场预期的303.7亿元,调整后的净利润为46.8亿元,同比增长73.7%,同样高于预期的43.4亿元,表征似乎很乐观。

但很快这份超预期的财报数据,被投资者用市场大跌的脚投票了。主要原因可能就在于,快手电商的疲软。

当季度,快手电商业务GMV同比增长15%至3053亿元。在这之前的三个季度,快手电商增速分别为30%、20.6%和28.2%,尤其是在进入2024年以后,快手电商开始逐步放开泛货架场景的流量入口,在多个场合也多次强调电商业务的核心地位。

但结果快手电商仍然表现并未回暖。快手电商增速放缓的背后,到底是行业性下行,还是自身商业模式遭遇挑战?

01

下沉电商,快手的护城河够深吗?

都知道,快手电商在过去走的主要是下沉路线。

截至2023年5月的数据揭示,快手平台上的用户中,来自三线、四线和五线及更低级别的城市的占比高达58.8%,接近六成的比例。

在这个时代,当众多电商平台和消费品牌争相涌入这些低线城市以争夺市场份额之际,除了拼多多,出道于东北农村,主打“老铁文化”的快手,绝对是最有底气的一个。

图源:磁力万象

截至目前,快手的用户群体中,热衷于在其平台上购物的人群依旧主要来自低线城市,以酒类消费者为例,其下沉市场的用户几乎占据了快手平台上一半以上的酒水交易量。具体来说,去年11月份的数据显示,三线、四线和五线城市的用户对快手平台上酒类商品的销售额贡献分别达到了24.39%、23.88%和22.71%。相比之下,一线和新一线城市用户的销售份额则相对较小,仅占到了10%左右。

由于几乎与“下沉”二字捆绑,快手甚至提出了“新线城市”的概念,就为了概括可以深度影响的三四五线城市用户。

但即便是彼时,拼多多在下沉市场的形象也要远比快手更立体鲜明。

数据显示,过去,拼多多客单价低于30元的销量占62%,京东和淘宝分别是23%和31%。淘特 App 和京喜小程序2021 年下半年出现瓶颈,月活用户达到 1.6 亿/2.45 亿后陷入停滞,与拼多多2021 年月活超5亿、同比增速 15%以上差距明显,在面对最大的两大货架电商对手时,拼多多优势尽显。

而快手比起来落了不少后手,其2022年8月才宣布对商城频道进行灰度测试,并计划于双11期间正式上线。然而到了双11大促前夕,由于快手人事变动及电商组织架构调整,商城并未如期上线,而到2023年1月,快手电商再次宣布延期商城服务的上线,暂缓了货架电商的搭建。到2023年2月,快手电商宣布筹备“新商城”,才算真正上马。

根据《2022年拼多多用户画像分析及主流电商人群渗透现状研究报告》,拼多多典型用户中来自下沉市场(三线城市及以下)的占比合计达59.4%,彼时,拼多多的GMV已经超过3万亿。

不仅比不过拼多多是常态,关键是,下沉早就不再是快手、拼多多们的专属名词,最近两年,这两个字越来越多地出现在淘宝、京东、抖音们开会时的白板上。

平替消费氛围的持续蔓延,亏不亏先放在一边,只有卷低价才能活下去几乎成了行业共识。面对马云、刘强东、张一鸣这些大佬们疯狂地强调“重拾低价武器”、“回归低价”、“低价是第一战略”这些话术,旗下的平台们不断圈地,快手自然需要给予他的投资者们一个定心丸,凭什么你能守住下沉市场?

很遗憾,至少到目前为止,快手还没有给出令人信服的回答。这也是快手电商高增速不再的原因之一。面对其他对手的疯狂涌入,快手的核心竞争壁垒并不够高,护城河也没有想象的深厚。

02

高龄用户,是快手电商的“双刃剑”

本身的电商业务护城河不够深,快手电商还面临用户老化的问题。

在小红书上,许多年轻人发帖吐槽自家长辈、老人在快手上的不愉快的购物经历,“欺负老年人不懂网购”是这些投诉的主题。

由于App发展路径的原因,以“老铁文化”立足并兴起的快手内容风格更注重真实性和接地气,强调社交氛围,又因为主要受众集中在低线城市,这些城市通常中老年人占比更高,结果导向就是快手的用户群体一大特征——中老年人的渗透率较高。

快手电商自己也承认,用户群体年龄层偏大。

根据QuestMobile数据,快手银发人群的单日使用时长在主流社交媒体位居首位,远超行业二、三名。在快手2024年引力大会上,快手高级副总裁、电商事业部兼商业化事业部负责人王剑伟披露,在快手,超过47%的GMV来自40岁以上的用户。他预计,2024年40岁以上用户的GMV占比将达到50%。

理论上来讲,20岁~40岁普遍被认为是购买力和购买意愿最强的时间段,造成反差的一大原因离不开社会老龄化,许多老年人是由于陪伴缺失,打发时间,于是选择主动“沉迷”短视频。另外,短视频平台的各类任务让他们可以在上面赚点小钱,帮补家用,这对对收入十分敏感的老年人来说吸引力十足。

“上海退休阿姨一年网购超百万”“70岁夫妇迷恋直播购物,60平房间一半被快递占满”,类似的老年人网购成瘾新闻更是不断,在直播间剧本遍地 的当下,既有储蓄,又容易被骗,缺乏判断力的老年人是最容易被割的“韭菜”。

图源:小红书

客观上来说,比起传统货架电商的淘宝天猫、京东、拼多多,在快手和抖音这类短视频平台上,用户往往出于娱乐消遣的目的浏览内容,对于直播电商广告的辨识度和警惕性相对较低,容易受到不良商家的诱导,一些商家“浑水摸鱼”的空间更大。

以服装类为例,部分个体商家善于“捕捉”爆款商品信息,为了降低成本,他们不会从正规渠道进货,而是联系资质不足的服装厂,仿照某些知名服饰品牌“爆款”的设计和版型批量生产“盗版”服饰,再贴牌销售,业内将这类商品称之为“白牌货”。但老年人们不知道,稀里糊涂拿到手不知真假,即使知道了假货又不懂维权方法,状告无门。

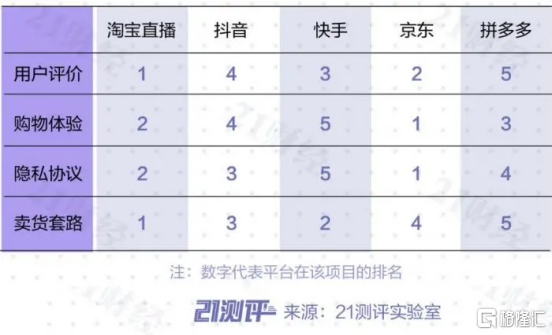

事实上,各大网购平台每天都会接到各类投诉。这本来并不稀奇,但之于快手,许多投诉将矛头直指商家发货漏、缺、服务态度差等“基础问题”。

这一点与猫狗拼三家传统电商的问题并不一致,与同样短视频起家的抖音电商也不尽相同。

图源:21世纪经济报道

03

谁是因果?泛货架电商不靓与组织架构摇摆

这次财报还有一点暴露出了快手的问题——泛货架电商没有更多亮点。

其实从去年5月,程一笑在引力大会上明确提出要推进直播电商泛货架功能开始,“泛货架”就一直被快手挂在嘴边。

然而,在反复做出“预计泛货架将成为快手电商全新增长点”等类似表态后,快手的泛货架电商GMV占比却迟迟难以得到明显增长。在连续保持在20%后,从去年第四季度开始,快手逐步放开泛货架场景的流量入口,去年12月商城tab页全量开放,这使得第一季度这一数字达到了25%,然而刺激是短暂的,在第二季度依然不遗余力强调“泛货架”的背景下,这个Q2,泛货架GMV占比依然停留在25%的水平。

这无疑会引来不少质疑声,质疑快手对战略决策的执行能力。

在去年10月,程一笑回归,快手由双核变单核时代。去年底,快手先后经历了商业化事业部负责人王剑伟出任电商事业部负责人以及电商下设业务线进行重新划分两次重大的高层和业务层面的组织调整。后面那一次调整中,原商业化事业部下达人生态业务中心负责人陈天华担任达人生态与内容运营部负责人。

在程一笑担任快手CEO兼电商负责人的一年间,他实施的一项关键变革是推动电商与商业化部门之间的协同合作。在此之前,这两个部门各自独立运作,导致业务协同的流程冗长且效率低下。程一笑利用其作为公司CEO的地位,消除了两个部门间合作的障碍,从而促进了快手电商平台内循环广告收入的增长。

到了11月,程一笑卸任快手电商负责人一职后,王剑伟接替了他的职责,同时负责快手的商业化和电商业务。王剑伟继续贯彻这一策略,确保商业化与电商业务之间保持紧密的协同合作。

这一举动的初衷是让业务运转更加流畅,但结果如何呢?

据一名标注显示为快手的员工在脉脉上抱怨,团队好几个-1级别高管并不专业,每次全员会都只谈和友商存在差距,但不谈如何解决。此外,与产品/中台等支持部门的会议每周开2次全天会议,而与处于一线,更了解市场的行业运营、达人运营等部门缺乏交流。该帖子下,多名标注为快手的员工给出的态度也基本一致。

图源:脉脉

到最后,快手可能也意识到,专业的事还是应该专业的人做。今年7月,原本兼任电商经营管理部负责人、商业化经营管理部负责人、商业化数据及基建平台部负责人的丁雨晴开始专任快手电商商城运营与活动营销部负责人。

快手电商的组织机构调整,在摇摆之间,可能也错失了不少机会。在与猫狗拼抖这些电商巨头的竞争中,任何一次错过,都可能被甩下列车。

04

覆巢之下,岂有完卵?

其实,快手电商增速放缓,与当前内容电商赛道进入行业平稳增长期以及整体电商行业陷入红海竞争阶段都直接相关。

内容电商一哥抖音的电商增速也在下滑。

据《晚点LatePost》报道,今年三月,抖音电商首次出现了同比增速下滑至40%以下,二季度后,增速进一步跌至30%以内。36氪则报道称,今年上半年,抖音电商GMV约为1.4万亿元,不及预期的1.5万亿元。

不止抖音,与快手同时期发布了财报的京东、唯品会业绩与股价都没有撑住。京东被大股东沃尔玛大批抛售,一度暴跌11%;唯品会更是因为对三季度营收预期不及市场预期,股价一度大跌超17%。

在宏观经济环境疲软以及市场竞争加剧的影响下,就连花旗银行也在仍维持“买入”评级的同时,将快手的目标价从69港元下调至67港元。

在当前大环境下,快手要逆势恢复高增长,需要努力的地方很多,但更多的可能还需要极大的运势。

“天时地利人和”,对现阶段任何一家企业持续发展,都是必不可缺的存在,更何况快手这样的巨头。现在的增长,一定是以前同样增长十倍百倍千倍的难度。

是付出更多倍的努力,还是放低预期,可能才是摆在快手这些巨头面前真正的问题。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员