结论:关于日本经济,我们认为①在季度维度,日本经济或完成触底,未来数个季度或温和复苏;②在年度维度,2024年的经济增速大概率慢于去年;③在名义值维度,通胀背景下日本经济正在快速增长。关于货币政策,我们认为日本央行的下一个加息窗口期或在12月附近,但需要资本市场稳定作为前提。关于房价,日本主要城市的房价仍在上升趋势当中,东京房价与日经指数高度正相关。

日本GDP公布当天对日本资产影响有限:日本股市=日本企业盈利≠日本经济;日元汇率受美国因素所左右

历史上日本GDP公布当天对日本资产影响十分有限。日本基本面与日本资产在短期内脱钩的原因在于:1)GDP数据是过去、资产市场看未来;2)日本股市=日本企业盈利≠日本经济;3)日元汇率更多受美国因素所左右。

日本经济:或完成触底,今后或温和增长;全年增速或慢于去年;名义GDP快速扩大

季度维度来看,日本经济或完成触底,未来数个季度或温和复苏。2024年的前两个季度受高基数影响容易出现增速放缓或减少。但我们对未来日本经济的走势并不悲观,1-6月期间的经济数据反映出日本经济或完成了触底,未来数个季度或温和增长。年度维度来看,我们认为2024年全年或只能实现0~1.0%左右的GDP增长,该数字低于2023年所实现的1.9%的经济增速,但仍有可能实现高于潜在GDP增速(约0.7%)的增长。绝对值维度来看,继续呈现“名义复兴”的特征,名义GDP明显扩大,并在4-6月期间突破了600万亿日元的整数关口。我们认为名义GDP的重要性高于实际GDP,原因在于①国际比较时更多使用名义值,②企业财报、股价等指标也同为名义值,只有名义GDP的扩大才能带来企业营收增长、利润扩大、股价上升。项目维度来看,居民消费已结束扰动,未来或温和增长;企业设备投资或在盈利扩大,人手不足的背景下持续扩大;净出口大概率或好于去年。

未来数个季度的GDP展望:或重回温和增长

未来几个季度,我们认为特殊因素带来的拖累大概率或能全部消退,日本GDP增速或能实现明显反弹。同比方面,2023年日本GDP的未经季节调整数值是前高后低、2024年的日本GDP同比数字容易出现下半年偏强的特征。

长期日本经济展望:维持“日本经济正在迎来历史性拐点”的观点

虽然2024年上半年的日本GDP增速停滞,但基于①逐步走出通缩的日本,②便宜的日本,③高端制造业布局的日本,这三点底层逻辑,我们认为日本经济或正在迎来重要的历史性拐点。

对通胀、货币政策观点:通胀压力结构性存在、日本央行或在资本市场平稳背景下持续小幅加息

我们认为日本的通胀压力是相对结构性的,日本央行的下一次加息窗口期或在12月会议前后。但是考虑到7月日本央行会议后给市场带来的明显波动,我们认为未来日本央行的加息或需要资本市场稳定作为前提。我们认为若日股疲软、日元明显升值,日本央行将会暂停或放缓货币政策正常化。

对东京房价的观点:上升趋势还在持续

目前东京新房平米单价同比重新转正,并维持长期上行的大趋势。目前东京的新房与二手房的平米单价仍处于上升趋势,同时东京核心地段的房价与日经指数高度相关。

日本GDP公布当天对日本资产影响有限:日本股市=日本企业盈利≠日本经济;日元汇率受美国因素所左右

8月15日,日本内阁府公布2024年4-6月的GDP第一次速报统计,经济增速为3.1%,高于市场预期的2.3%与前值-1.8%,符合我们在此前GDP报告中所给出的展望。本篇文章专注于介绍2024年4-6月季度的日本经济情况,但是我们需要提醒投资者在历史上日本GDP的公布当天对日本资产的影响十分有限。8月15日公布的GDP数据虽然高于预期与前值,但是当天日经指数与日元汇率都对当天的GDP数字反应有限。

关于日本经济基本面与日本资产在短期内脱钩的原因,我们认为有以下几点:1)GDP数据是过去,资产市场看未来,例如8月15日日本政府才公布4-6月的GDP数据,但资本市场目前更多关注未来数月日本经济与全球经济的情况;2)日本股市=日本企业盈利≠日本经济,如我们在《国别研究系列之日本篇#1:重返历史舞台的日本股市》所介绍,日本上市公司营收的大部分来自于日本之外的海外,海外经济对日本股票而言是主要逻辑、日本经济反而是次要逻辑;3)日元汇率更多受美国一侧因素所左右,在谈及汇率时市场更多关于日元相较美元的比率,美日汇率的波动理论上受美国、日本两方面的影响,但是由于日本货币政策调整与利率变化幅度相较于美国的货币政策与利率的波动十分有限、因此在结果上在过去一年更多是美国一侧的因素决定美日汇率的变化

季调后环比折年(日本、美国等国的GDP统计法)与同比(中国的GDP统计法)大不相同

媒体报导日本4-6月GDP的增速为3.1%,该增速具体而言是“季调后环比折年增速”,日本、美国等国更多是报导“季调后环比折年的GDP增速”,而中国的GDP更多是以“不做季节调整的同比增速”来报导,二者之间存在明显的不同。

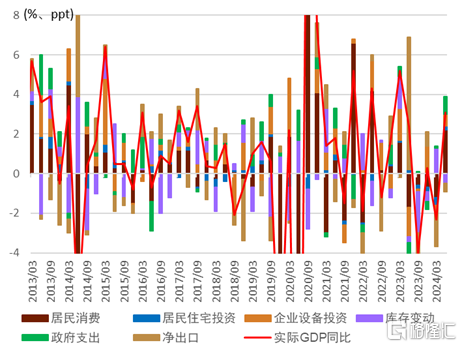

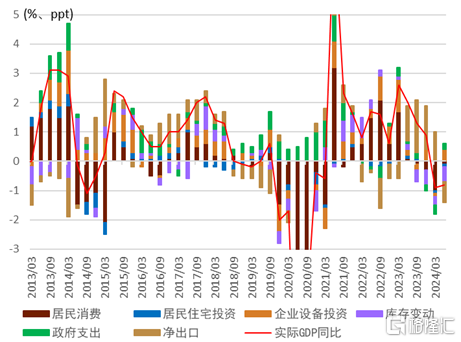

“季调后环比折年”具体要做三个步骤的处理:①对原始数据做季节性调整(但季调很容易带来数据的扭曲),②环比(对季调后数据做环比),③折年(环比数字乘以4)。第①个步骤做季节调整时很容易带来数据的扭曲,哪怕季节调整完成之后数据依然带有季节性特征(我们可以看到日本GDP环比数字经常是正负交替、波动较大,图表1),之后再去做环比,环比后的数字不一定反映真实情况,最后做折年时是把环比的数字乘以4,相当于把扭曲扩大了4倍。我们认为“季调后环比折年增速”带来的扭曲较大,相比而言“不做季节调整的同比增速”的数字相对更为客观。2024年1-3月、4-6月日本的实际GDP同比分别为-0.9%、-0.8%(图表2),我们认为该数字说明日本的经济增速目前相对疲软,反映出过去日本经济的实际情况。下文当中,我们会尽可能结合“季调后环比折年的增速”与“不做季节调整的同比增速”的两个角度,更客观地介绍日本经济。

图表1:日本GDP季调后环比折年增速的走势

资料来源:日本内阁府,中金公司研究部

图表2:日本GDP同比增速的走势

资料来源:日本内阁府,中金公司研究部

日本经济总体情况:或完成触底、“名义复兴”

季度维度来看,日本经济或完成触底,未来数个季度或温和复苏:了解到“季调后环比折年增速”的“扭曲”之后,从“不做季节调整的同比增速”来看,2024年4-6月日本的实际GDP同比为-0.8%,同比为连续两个季度的负增长。负增长的一部分原因来自于2023年的基数效应,2023年的四个季度的GDP同比依次为2.6%、2.0%、1.3%、0.9%,体现了增速“前高后低”的特征,因此2024年的前两个季度受高基数影响容易出现增速放缓或减少。但如下文所介绍,我们对未来日本经济的走势并不悲观,1-6月期间的经济数据反映出日本经济或完成了触底,未来数个季度或温和增长。

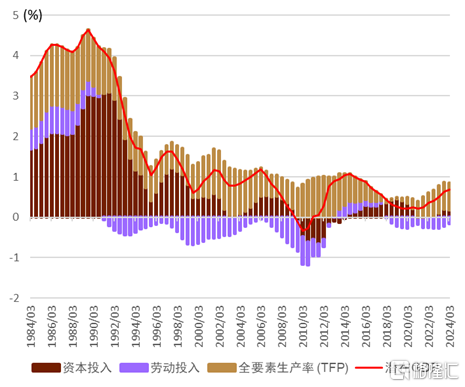

年度维度来看,2024年增速或慢于去年:考虑到2024年已经过半,上半年全年的GDP同比增速约为-0.8~-0.9%左右的负增长,即便2024年下半年实现1~2%左右的正增长,2024年全年也只能实现0~1.0%左右的增长,该数字低于2023年所实现的1.9%的经济增速。但同时需留意的是日本的潜在GDP增速仅在0.7%附近(图表3),2024年仍有可能实现高于潜在GDP增速的增长。

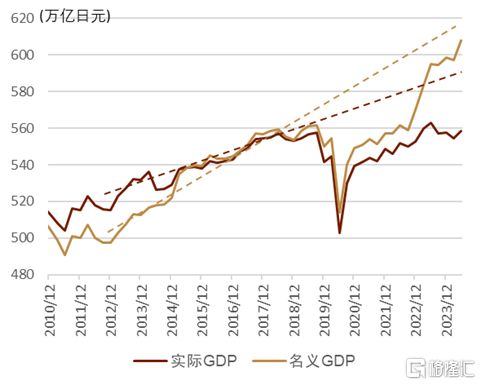

绝对值维度来看,继续呈现“名义复兴”的特征:GDP的绝对值方面(图表4),季调后的实际GDP基本与疫情前持平,反映出在实际值层面日本经济依旧疲软。但是疫情以来通胀持续发生,名义层面的日本GDP持续扩大,目前已经突破了600万亿日元的整数关口。一直以来,我们都认为名义GDP的重要性高于实际GDP,原因在于①国际比较时更多使用名义值,②企业财报、股价等指标也同为名义值,只有名义GDP的扩大才能带来企业营收增长、利润扩大、股价上升。

贡献度维度来看,特殊因素拖累较多,或无需过度担心:日本4-6月GDP的同比减少当中(图表2),负贡献(拖累)最多的项目分别为净出口拖累0.7个百分点,库存变动拖累0.5个百分点,居民消费拖累0.1个百分点;相反,正贡献最大的项目为企业设备投资贡献了0.4个百分点。下文中我们将展开介绍居民消费、库存变动、投资投资、净出口等项目。

图表3:日本潜在GDP增速的走势

资料来源:日本央行,中金公司研究部

图表4:季节调整后日本的GDP走势

资料来源:日本内阁府,中金公司研究部

居民消费:特殊因素扰动不再、实际收入转正、趋势性向好

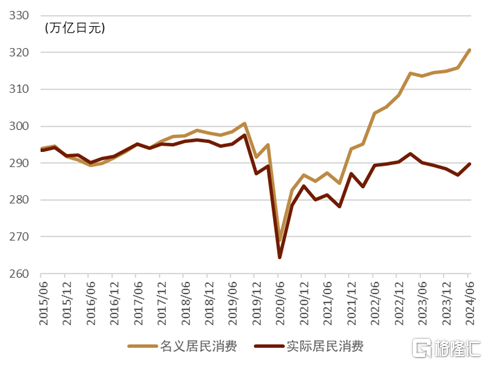

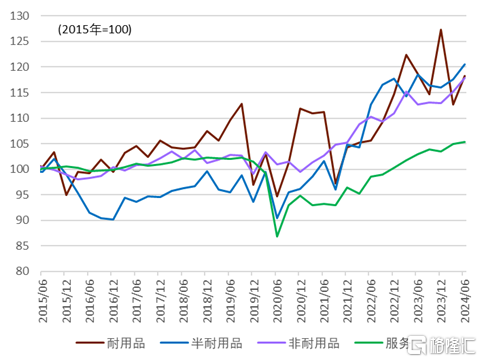

2024年4-6月日本的实际GDP同比为-0.8%,其中居民消费拖累0.1个百分点(图表2)。季调后的消费水平来看(图表5),实际消费依旧低于疫情前的水平、但是受通胀影响名义消费已经明显高于疫情之前,该现象也可以解释为企业财报或继续受通胀影响而持续扩大。消费类别来看(图表6),1-3月期间受特殊因素扰动(详情参考《日本衰退了吗?东京房价下跌了吗?》)的耐用品消费在4-6月期间有所反弹。另一方面,占日本消费整体约6成的服务消费依旧在稳步回升,我们对未来几个季度的日本消费走势并不悲观。

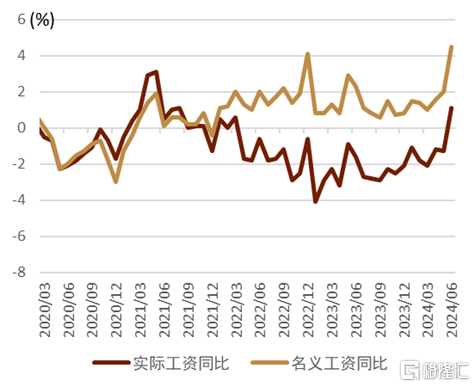

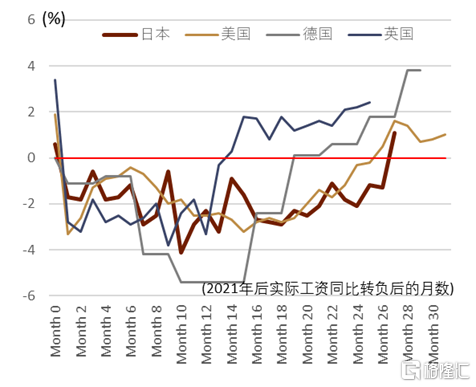

未来数个季度日本实际消费的走势或更多取决于日本实际工资的走势。日本6月的实际工资同比数据为1.1%(图表7),实现了时隔27个月以来的首度转正,反映出2024年春斗中所实现了涨薪。相关数据的转正也符合我们在此前报告中所给出的展望。图表8展示了2021年以来部分发达国家实际工资同比由负转正所需的时间,我们发现日本花费了26个月、美国花费了25个月、德国花费了18个月、英国花费了13个月的时间,每个国家花费的时间各有不同,但是“春天(实际工资同比重新转正)”都有到来,实际工资同比转正有助于促进实际购买力的复苏,刺激实际消费。

图表5:季节调整后日本居民消费的走势

资料来源:日本内阁府,中金公司研究部

图表6:日本各类居民消费的走势(季节调整后名义值)

资料来源:日本内阁府,中金公司研究部

图表7:日本工资同比走势

资料来源:日本厚生劳动省,中金公司研究部

图表8:2021年以来主要发达国家实际工资同比由负转正的走势

注:横轴表示实际工资同比转负后的月数、各国实际工资同比在2021年后首次转负的月份为Month1 资料来源:彭博资讯,中金公司研究部

设备投资:仍旧趋势性扩大

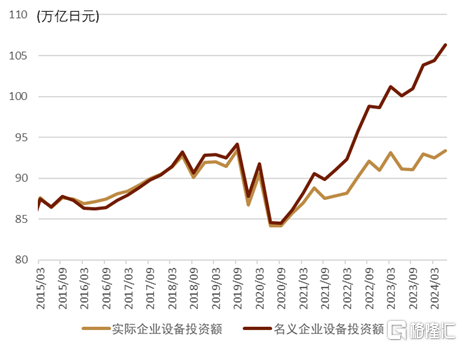

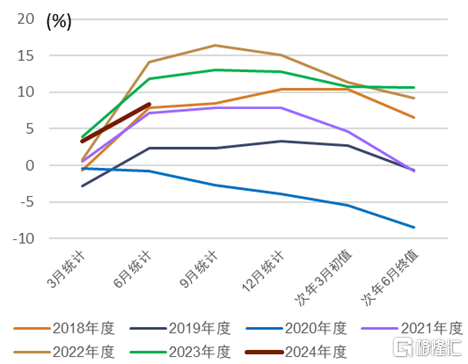

2024年4-6月日本的实际GDP同比为-0.8%,其中企业设备投资正贡献0.4个百分点(图表2)。季节调整后日本企业设备投资的走势来看,在通胀背景下企业设备投资的名义值大幅上升,但是实际值却在2023年之后基本持平(图表9)。日本央行所统计的企业设备投资计划额(名义值)的同比走势来看,2024财年(2023年4月-2024年3月)的设备投资同比略低于2023财年同期的水平(图表10)。

长期来看、我们认为企业设备投资扩大与否,关键取决于企业的收益情况,通过对日本企业的营业利润率观察发现,日本制造业与非制造业的营业利润率都基本处于历史高位(其中也存在一定分化,制造业营业利润率好于非制造业,大型企业好于中小企业)。我们认为持续走强的企业收益有助于在中长期扩大设备投资。企业业绩持续改善之外,我们认为日本的设备投资扩大还存在一些结构性因素:包括①人口减少,②数字化转型,③绿色转型,相关结构性因素也会对设备投资的扩大起到支撑作用。我们认为目前日本企业的设备投资额的实际值长期持平反而处于异常状况,未来数个季度设备投资的实际值与名义值或能实现双增长。

图表9:季节调整后日本企业设备投资的走势

资料来源:日本内阁府,中金公司研究部

图表10:日本企业设备投资计划额(名义值)的同比走势

资料来源:日本央行,中金公司研究部

净出口:货物、服务净出口双双改善

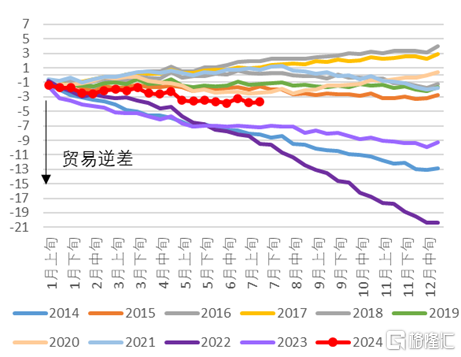

2024年4-6月日本的实际GDP同比为-0.8%,其中净出口拖累0.7个百分点(图表2)、为最大拖累项目,主要原因在于出口的减少与进口的扩大。但是我们认为,相关净出口的同比拖累更多是来自于基数效应的影响以及统计扰动。我们通过对国际收支的货币贸易与服务贸易的研究发现,2024年4-6月货物贸易的逆差同比减少至一半,服务贸易也同去年同期处于持平水平。因此我们认为GDP统计中的净出口长期同比为负或为小概率事件,今年下半年或能实现同比转正。

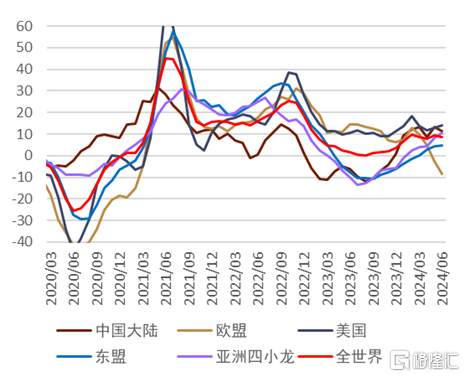

货物净出口方面,2024年初以来,累计的贸易顺差基本在零附近持平,明显好于2022年,2023年的大幅逆差的情况(图表11)。贸易顺差的改善来自于进出口双方,进口方面受到油价相对保持在低位的影响,进口金额并未出现大幅扩大;出口方面,日本对欧盟的出口虽然明显减少,但是对东盟、亚洲四小龙的出口却在明显增加,整体来看日本的出口同比仍旧维持在8%的扩大(图表12)。

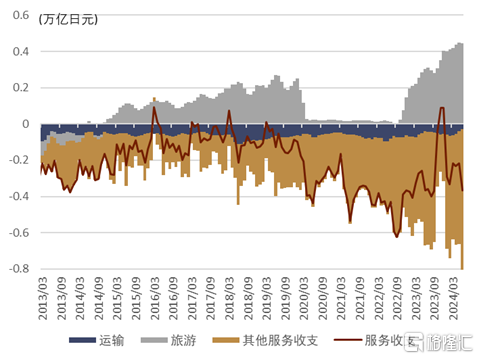

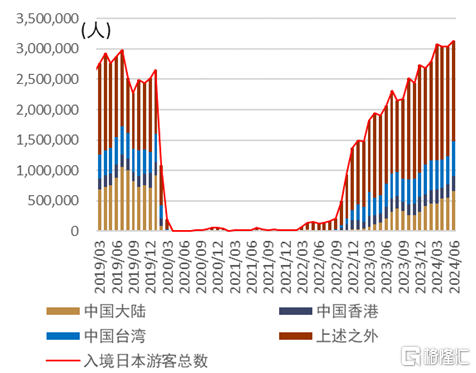

服务净出口方面,日本在服务收支带有一定波折地在有所改善(图表13)。主要的贡献来自于入境日本游客人数增加(图表14)带来的消费(GDP统计中算作服务出口);主要的拖累来自于“其他服务收支”,其主要内容为日本结构性的“数字逆差”(图表13)。由于日本大量使用美国公司的各类广告服务、云服务、内容服务、咨询服务等,相关费用算为其他服务收支的逆差(又称“数字逆差”),“数字逆差”长期结构性存在,对于日本GDP以及日元汇率都存在一定的拖累作用。

图表11:年初以来日本贸易收支的累计值(万亿日元)

资料来源:日本财务省,中金公司研究部

图表12:日本对主要经济体的出口同比(%、三个月移动平均)

资料来源:日本财务省,中金公司研究部

图表13:日本服务收支的走势(过去三个月移动平均)

资料来源:日本财务省,中金公司研究部

图表14:入境日本游客人数的走势

资料来源:日本政府观光局,中金公司研究部

未来数个季度的GDP展望:7-9月季调后环比折年GDP增速或继续温和增长

总体来看,我们认为日本的GDP在1-3月前后陷入了一个低谷,此后在逐步温和复苏。展望7-9月日本的GDP走势,同比方面受到去年同期低基数的影响,我们认为7-9月的GDP同比或能实现高于1%的增速;环比方面考虑到4-6月的高环比增速,我们认为7-9月的GDP季调后环比折年增速或为1%左右的增速。但考虑到日本实际工资同比的转正,企业设备投资也存在增加空间,库存存在回补的可能性,我们认为未来数个季度的日本GDP或依旧温和复苏。2024年全年来看,或实现0~1%左右的增速,该增速慢于2023年的1.9%,但仍有可能实现高于潜在GDP增速0.7%的增长。

长期日本经济展望:维持“日本经济正在迎来历史性拐点”的观点

虽然2024年全年日本的实际经济增速相较2023年或一定程度放缓,但我们仍然维持“日本经济正在迎来历史拐点”的观点。

2024年3月我们发布了《国别研究系列之日本篇#2:迎来历史拐点的日本经济》的报告,报告中基于①逐步走出通缩的日本(提振消费、改善财报、促进投资、加速“新陈代谢”等)、②便宜的日本(人均工资为G7中最低水平,日本全国的最低时薪仅48人民币)、③高端制造业布局的日本(海外半导体企业积极布局日本),这三点底层逻辑,我们认为日本经济或彻底走出“失去的30年”,并迎来重要拐点;同时,我们不认为人口减少为日本经济的绝对制约、反而可能利好日本加速“拥抱”AI技术。长期(5-10年维度、而非数个季度)来看,我们认为日本经济正在进入历史性的拐点。

对通胀、货币政策观点:通胀压力结构性存在、资本市场平稳背景下日本央行才能继续加息

在《国别研究系列之日本篇#2:迎来历史拐点的日本经济》报告中,我们详细介绍了日本通胀的前因后果,从结论而言,我们认为日本的通胀压力是相对结构性的,日本央行货币政策正常化的步伐在未来也会持续(但需要留意全球景气的情况,在全球出现衰退背景下日本央行或不会继续收紧货币政策)。日本央行在7月会议上公布了具体的减少购债方针并决定加息至0.25%(详情参考《中金看日银#48:24年7月会议回顾-小幅加息》)。4-6月日本的GDP平减指数同比为3.0%,相较去年有所缓和,但仍维持在高位。即便日本央行在7月会议中加息至0.25%,但是实际利率的角度来看,日本仍处于全球最低(全球最宽松)级别的位置。考虑到近期资本市场的波动,我们认为短期内日本央行再度加息的可能性不高,下一次加息的窗口期或在12月会议前后。但彼时加息与否,需要资本市场的稳定作为重要前提,如果日股表现疲软、日元明显升值,我们认为日本央行或不会在此背景下收紧货币政策。

对东京房价的观点:上升趋势还在持续

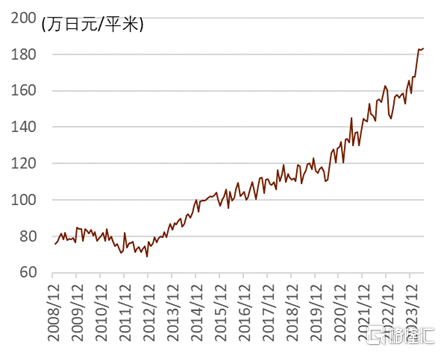

数月之前,东京附近的首都圈房价出现连续两个月的同比减少,市场曾经有过对东京房价下跌的担忧,当时我们表示“日本不动产经济研究所公布的首都圈(东京都、神奈川县、千叶县、埼玉县)公寓新房平米单价在2023年3-4月附近发生了脉冲式上行,主要原因在于较多高价楼盘集中于2023年3-4月左右销售,整体拉高了平米单价,但2024年3-4月前后、正在销售的高价楼盘较少,因此平米单价恢复至了正常水平,但总体来看首都圈附近房价仍然处于上升趋势”。目前,日本不动产经济研究所公布的6月首都圈(东京都、神奈川县、千叶县、埼玉县)公寓新房平米单价为121万日元/平米(不包含公摊与阳台面积),单价同比增加17%、过去三个月的移动平均来看房价也依旧在上升趋势(图表15)。

由于新房统计存在部分集中度较高的楼盘的扰动影响,二手房的价格也是衡量日本地产市场的重要指标。东京核心三区的二手房平米单价走势仍旧维持上行趋势,并且2024年之后存在涨价加速的情况(图表16)。整体来看,在目前我们没有在东京的房价中发现下行的趋势。

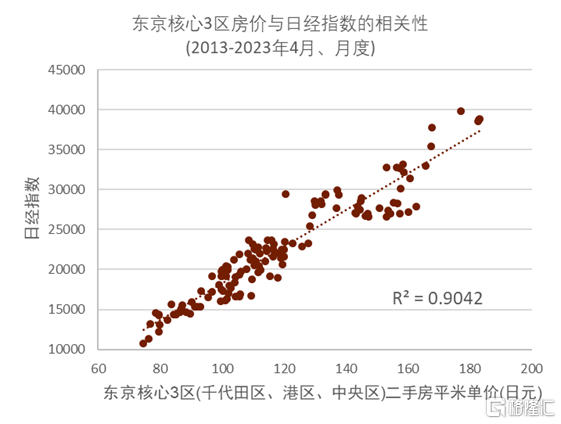

此外,东京核心地区房价与日经指数存在高度的正相关关系(图表17),2013年至今东京核心三区的二手房平米单价与日经指数的R平方(R-squared)高达0.9。我们对日本股市的长期观点参考《国别研究系列之日本篇#1:重返历史舞台的日本股市》。

展望未来东京房价、我们认为多空因素并存,利空因素在于1)日本央行的加息在边际上对房价存在一定压制(但2024年内加息至0.5%的情况下,对2024年房价的压制或相对有限),2)东京房价对年收的倍率相对到了一个较高的水平,未来工资如果无法实现持续的明显增长,则对房价也会形成制约;利多因素在于建筑成本的提升,2024年起日本建筑工人的每周最大工作时间由此前的每周6天减少至每周5天,刚当于供给能力减少17%,叠加日本的少子化,日本的建筑成本正在逐年上升,相关因素对房价起到成本推升的作用。

图表15:日本公寓新房平米单价的走势(过去三个月移动平均)

注:日本的面积统计中不算入公摊面积与阳台面积 资料来源:日本不动产经济研究所,中金公司研究部

图表16:东京核心三区的二手房平米单价走势

注:日本的面积统计中不算入公摊面积与阳台面积;核心三区为千代田区、港区、中央区,总面积小于北京二环内面积 资料来源:东日本不动产流通机构,中金公司研究部

图表17:东京核心地区房价与日经指数高度相关

资料来源:东日本不动产流通机构,彭博资讯,中金公司研究部

注:本文来自中金公司2024年8月17日已经发布的《日本经济或完成触底、东京房价仍在上升趋势》,报告分析师:丁瑞、杨鑫、陈健恒、李刘阳、魏儒镝、施杰

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员