8月13日,MSCI中国指数新纳入2只A股成分股——华能水电和胜宏科技。纳入后,2家公司更容易获得海外被动资金青睐,同时也证明公司质地不差,算是另外一种意义上的背书。

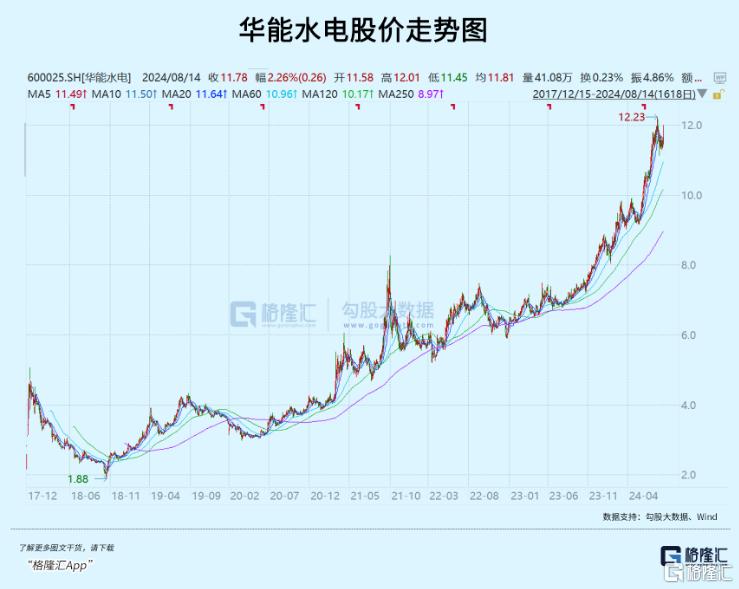

具体看华能水电,任凭A股大盘如何动荡低迷,股价一路逆势飘红。今年以来,华能水电累计上涨近40%,较2018年10月低点时大涨超500%(复权)。

华能水电一路高歌猛进,与跌跌不休的大市显得格格不入。那么,市场究竟为何会如此追捧一家业绩成长性不算太高的电力企业呢?

01

2019—2023年,华能水电营收年复合增速仅3%。其中2020年因为干旱来水偏枯,发电量下滑较多,利润同比下滑12.8%。这相比长江电力、国投电力逊色不少,后两者同期年复合增速分别为11.9%、7.5%。归母净利润年复合增速8.34%,略高于长江电力的6%,低于国投电力的9%。

此外,华能水电毛利率常年维持在50%以上。净利率稳步上行,2023年为35%,较2019年上升6.6%。期间,总费用率从2019年的23%下行至2023年的15%。其中,财务费用率下降明显,贡献较大。

与同行对比看,华能水电与长江电力盈利水平接近,要远高于国投电力(毛利率36%,净利率21.4%)。国投电力盈利逊色的主要原因是除水电业务外,还有毛利率偏低的火电,而前两家几乎均为水电业务。

整体看,三家水电龙头业绩增长均偏慢,但盈利能力表现较为优秀。在这样的基本面背景下,华能电力、国投电力、长江水电股价均持续上行,现价较2018年10月19日分别大涨506%、180%、134%,跑赢大盘以及众多赛道白马。

那么,市场为何如此青睐这批水电龙头呢?

首先,水电商业模式优秀,业绩增长确定性强。

水电行业是国家命脉,具备特许经营权,有很高的准入门槛,构成了规模垄断优势。一旦占据资源,长期享受红利。而众多行业门槛并不高,在当下宏观背景下非常容易内卷,导致盈利能力下降,业绩触及天花板。就连同行业的光伏发电,经营门槛也不高,只需采购相应装机设备就可以,市场竞争激烈。

此外,水力发电没有燃料成本,其他成本主要包括固定资产折旧和前期高额投入下的财务成本,确保企业可长期获得稳定资本回报。从这一点上看,生意模式比火电企业要好得多。因为后者成本支出最大的是煤炭,但价格有明显周期,以致于业绩周期属性很强,比较难跑出水电一样的超级大牛股来。

水电市场格局,呈现恒者恒强状态。截止2022年,长江电力、华能水电、国投电力、国电电力、桂冠电力和大唐电力,装机量分别占比19.5%、6.2%、5.8%、4.1%、2.8%、2.5%。这5家龙头占据将近水电一半市场份额。

水电企业相互之间的竞争烈度并不高,因为水电上网电价仅为0.18-0.36元之间,是当前所有电力类型中最便宜的,相较于火电、风电、光伏等都具备很强的竞争力。这也导致了水电消纳很好,即发出的电不愁卖不掉。据统计,2018-2022年,主要流域水能利用率分别为95%、96%、96.6%、97.9%、98.7%。

其次,市场风险偏好低,选中了高股息的电力板块。

场内,整个大盘持续萎靡不振,成交量持续下移(最近3个交易日,成交跌破5000亿,创5年新低),而能够带动赚钱效应、带动风险偏好回升的消费、医药、新能源却持续下跌。一些明星白马股即便被膝盖斩,仍然无人问津。

其实,过去两年,市场曾乐观过,情绪也都亢奋过,但很快被证伪,风险偏好迟迟上不去,避险、求稳成为了主旋律。在这样的大背景下,决定市场走势的主力资金集中抱团在几个高股息板块,以获得某种安全感。而电力又是高分红、偏防御风格的典型代表。

02

未来,水电行业还有不小成长空间。

全国社会用电量持续增长,从2009年的36595亿千万时大幅增长至2023年的92241亿千万时。且伴随着经济增长,社会用电量还将持续保持增长。

电力结构方面,火电贡献量持续下降,从2006年的77.6%大幅下降至2023年的48%,而水电、核电、风光为首的绿电贡献占比会增大。

其中,水电装机量从2019年的35640万千瓦持续增长至2023年的42154万千瓦(装机量排名第4),年复合增速为4.3%,未来有望保持低速扩张。

具体看华能水电,2023年收购华能四川公司,水电装机量从22.95GW提升至25.6GW。此外,在今年6月,托巴水电站(140万千瓦)1号机组已实施投产,在建的硬梁包水电站(111.6万千瓦)预计2025年投产,如美水电站(260万千瓦)预计2035年投产。

按机构统计,华能水电澜沧江流域在建及规划水电站合计装机量为11.21GW,相当于新增装机量较2023年末还有40%以上的增长空间。

此外,华能水电还在推进“风光水一体化”,提升能源利用效率,能在一定程度上实现降本扩量。2023年底,风光装机量为192.8万千瓦,预计到2035年将投产10GW光伏装机。

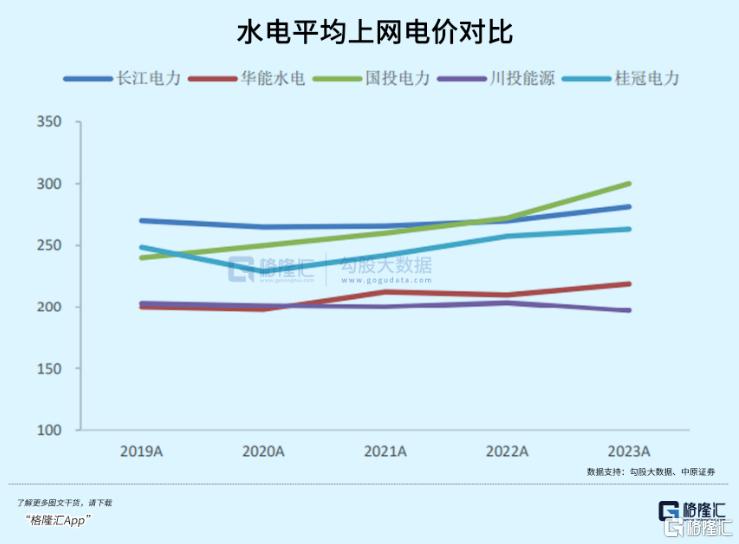

电价维度上,电力行业正在持续推进市场化改革。改革目标很简单,即让市场供需决定电价。那么,这也意味着偏低电价类型有上涨驱动,而电价偏高类型有下行压力,大方向是整体电价向中枢靠拢。

目前,水电电价是所有类型中最便宜的,显著低于火电的0.38-0.45元、核电的0.43元、光伏电站的0.49元等。那么,市场化改革下,水电电价整体趋于上行。

行业内部看,2023年,长江电力、华能水电、国投电力平均上网电价为0.281元/千瓦时、0.219元/千万时、0.3元/千万时,分别同比增长4.3%、4.3%、10.3%。从趋势看,最近几年几大电力龙头电价均呈现上升趋势,且在电力加速改革大背景下,未来电价还将持续上行。

除了量价齐升逻辑外,电力企业还有一些额外利润增长点。

华能水电之前曾披露,公司水电站资产水电站建筑折旧年限为45年;房屋折旧年限为25年;发电机组、变电设备、水工机械等设备折旧年限为12年(低于大多可比公司,比如长江电力为18年),设备设计使用年限为40-50年。

可见,水电项目折旧年限远低于项目实际使用年限,折旧完成后将贡献利润增长。

据德邦证券统计,华能水电功果桥、糯扎渡、龙开口水电站水轮机折旧将于2024-2026年陆续计提完毕,共计16台机组设备(810万千瓦)。预计2024-2025年存量水电折旧分别减少3.49亿元和6.08亿元,合计释放利润9.56亿元。

此外,伴随着全国信贷利率大幅降低,水电企业财务费用率也逐步走低,利于利润释放。2019-2023年,华能水电财务费用从44.22亿元降低至27.3亿元,财务费用率从21.3%大幅降低至11.64%。要知道,2023年末,公司综合融资成本为3%,同比下降60个基点,再创新低。另外,华能水电资产负债率也保持下降趋势,未来有望继续改善财务状况,降低财务费用率。

03

目前,华能电力PE估值倍数为26.84倍,处于最近5年高位水平,而2020年最低去到只有7.5倍。看PB,已超4倍,持续刷新2018年上市以来新高。

对比同行看,长江电力PE为26倍,PB为3.9倍,与华能电力估值相差不大,均超过贵州茅台22倍PE。而国投电力要弱一些,PE为17.5倍,PB为2.4倍,主要是因为火电装机量占比30%,拉低了整体盈利水平,估值倍数低一些也很合理。

整体看,以上水电龙头企业经历了长达几年的抱团,估值上已经有不小溢价了。但鉴于其优秀商业模式、业绩增长确定性以及持续偏悲观的市场风险偏好,主力资金抱团水电龙头没那么容易瓦解,中短期上涨趋势或许依旧可以持续,但也需紧密留意市场风格切换带来的潜在风险。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员