文/瑞财经 程孟瑶

文/瑞财经 程孟瑶

甬兴证券保荐的北交所项目第二单,嘉兴杰特新材料股份有限公司(简称:杰特新材),近日收到交易所的问询函。

业绩增长与行业趋势不匹配;销售费用率远低于同行且与业绩的增速背离;毛利率表现异于同行;第一大客户为实控人姨夫实际控制的企业,同时兼任供应商;杰特新材财务数据真实性被质疑,业绩增长的合理性和真实性被重点关注。

杰特新材曾发生多起关联交易,包括与实控人父母的企业存在采购关系,频繁的关联交易,也让杰特新材业务独立性饱受质疑。与姨夫企业的交易,被要求说明是否存在通过关联交易调节收入、代垫成本费用等利益输送情形。

此外,在杰特新材的历史股权演变中,二股东宁波森源曾多次通过增资入股以及受让股份的方式不断扩大持股,被全国股转公司质疑想“谋权”;本次闯关北交所,发行后实控人控制权将逼近30%的红线,控制权稳定性不足。

01

实控人认定理由不充分

二股东被问是否想“谋权”

杰特新材成立于2010年11月18日,前身海宁杰特玻纤布业有限公司(简称:杰特玻纤)由沈志强、高水华、张玉江、谈栋立联手成立,一年后沈志强、高水华退出,杰特新材变成由80后谈栋立与60后张玉江全资控制的企业。

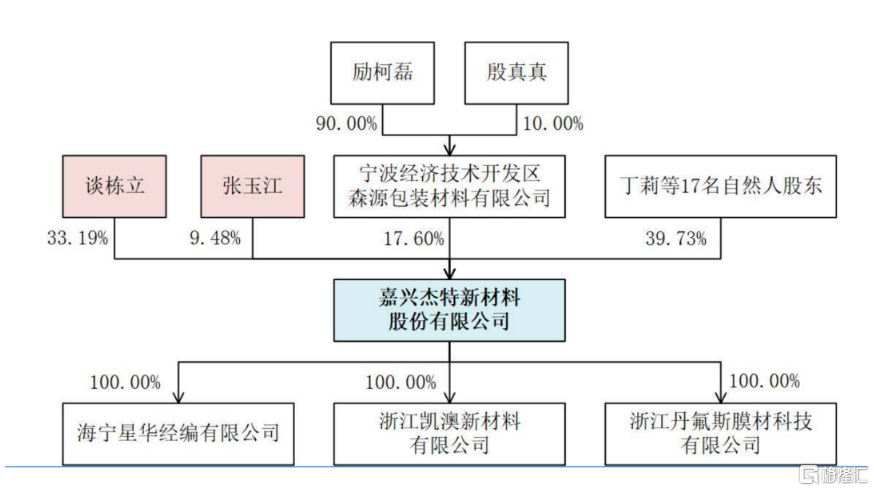

2016年11月,杰特玻纤新增多位自然人股东,以及宁波经济技术开发区森源包装材料有限公司(简称:宁波森源)一名企业股东。宁波森源由自然人励柯磊和殷真真全资控制,两人及其亲属控制的公司为杰特新材关联方。

之后,杰特新材股东构成多次变化,谈栋立与张玉江的股权不断被稀释,宁波森源不断增持,一举成为第二大股东,并且是杰特新材唯一机构股东。

2016年-2021年间,宁波森源通过增资入股以及受让自然人杨一平、芦萍股权的方式,将持股比例扩大至17.60%。到了2022年7月20日杰特新材挂牌新三板时,励柯磊已经通过宁波森源已经控制杰特新材18.46%的股份,持股比例仅次于谈栋立的27.88%,远超张玉江的9.35%。

励柯磊的入股目的也因此被全国股转公司问询,要求其说明否有控制公司的计划、是否存在通过实际控制人认定规避监管要求的情形。

杰特新材回复称,宁波森源及其实际控制人励柯磊、殷真真已出具承诺函,承诺不谋求公司控制权。出于稳定控制权的安排,2021年12月30日,谈栋立、张玉江签署《一致行动人协议》。

对于实控人身份认定的依据,则是谈、张二人作为公司的主要创始人,自公司成立起,分别负责公司经营管理工作和技术研发工作;变更设立为股份公司之后,两人主要负责事务未发生变化。作为第一大、第二大自然人股东,合计持股37.23%,足以对公司董事会、股东大会的决议产生重大影响。

然而本次IPO,北交所还是继续追问了宁波森源买入杰特新材股份的资金来源,入股过程是否合法合规,是否存在股份代持情形。同时要求其结合历史严格中股权变化的情况以及一致行动协议的签署时间,说明认定共同实际控制的合理性及一致行动协议运行的有效性。

02

发行后实控人控制权逼近红线

二股东染上股权代持官司

递表北交所时,谈栋立直接持股33.19%,张玉江直接持有发行人9.48%的股份,分别为发行人第一大股东和第三大股东,合计持股42.67%,宁波森源稍微下降至17.6%。

但杰特新材的控制权依然存在不稳定性。按本次发行新股11,366,667股计算,发行后谈栋立和张玉江合计持股比例降至32.00%,接近30%的控制权红线。

根据《中华人民共和国公司法》相关规定,“股东会会议作出修改公司章程、增加或者减少注册资本的决议,以及公司合并、分立、解散或者变更公司形式的决议,必须经代表三分之二以上表决权的股东通过。”在持股比例低于33%的情况下,实际控制人将无法对以上重要事项行使一票否决权。

此外,瑞财经《预审IPO》注意到,目前持股4.72%的股份,位列前10大股东的丁莉,为杰特新材副总经理、董事会秘书。2007年12月-2012年10月,为宁波先锋财务总监、副总经理、董事。

宁波先锋同时为杰特新材前五大客户及前五大供应商,公司副总经理为前五大客户及前五大供应商的前高管,这中间又是否涉及关联交易、利益安排?

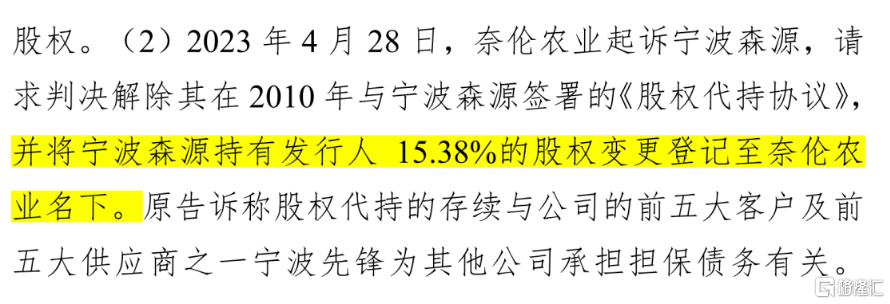

不仅如此,二股东宁波森源也与宁波先锋有关系,还因此产生了代持疑虑和官司。2023年4月28日,奈伦农业起诉宁波森源,请求判决解除其在2010年与宁波森源签署的《股权代持协议》,并将宁波森源持有发行人15.38%的股权变更登记至奈伦农业名下。

奈伦农业称股权代持的存续,与杰特新材的前五大客户及前五大供应商之一宁波先锋为其他公司承担担保债务有关。

2023年6月12日,海宁市人民法院判决驳回奈伦农业的全部诉求,截至目前,奈伦农业未再提起上诉。这一官司的出现,让杰特新材的股权关系更为复杂。

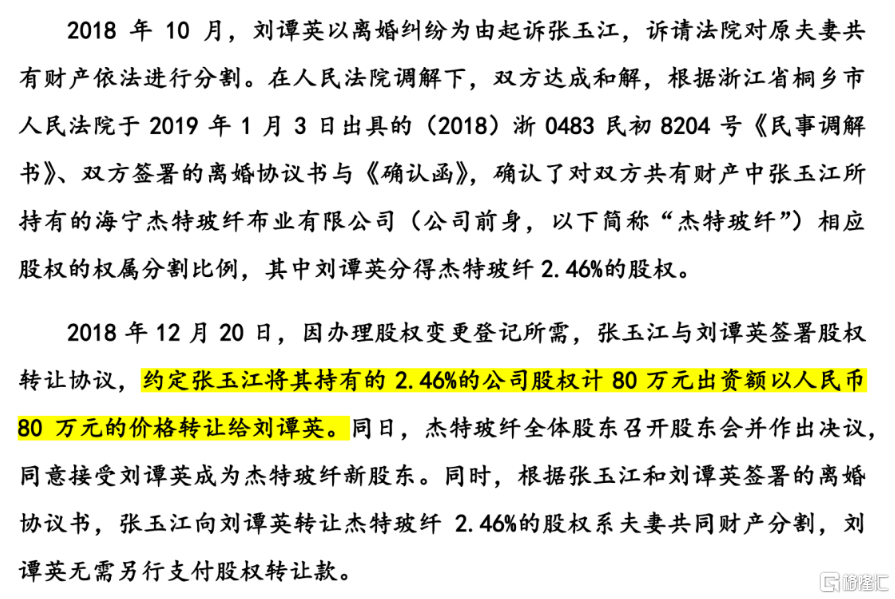

瑞财经《预审IPO》还注意到,杰特新材目前工商登记的20名股东中,刘谭英为张玉江的前妻。2018年10月,刘谭英以离婚纠纷为由起诉张玉江,法院对原夫妻共有财产依法进行分割,张玉江以1元/股的价格向刘谭英转让了80万元出资额,对应2.46%股权。

03

业绩增长与行业趋势不匹配

核心产品销售单价下滑

杰特新材是一家专注于多品类玻纤基布、化纤基布、涂层布的研发、生产和销售的高新技术企业,产品常应用于船舶、火车、汽车运输用篷布、码头、机场大厅、展览中心等。

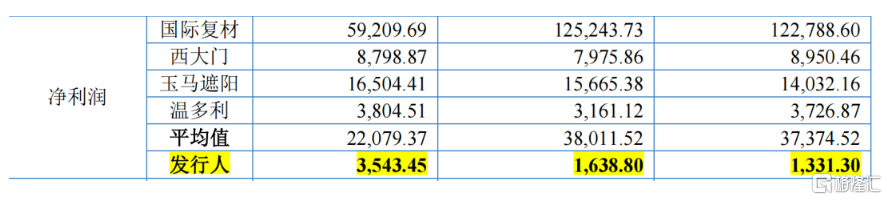

2021年-2023年,杰特新材营业收入分别为1.46亿元、1.82亿元、2.08亿元,2022年和2023年,同比增速分别为24.21%、14.58%;对应净利润1331.30万元、1638.80万元、3543.45万元,同期增速23.1%、116.22%。

2023年,净利润增速明显高于同期营收增速,与同行的国际复材、西大门、温多利、玉马遮阳相比,也是遥遥领先。

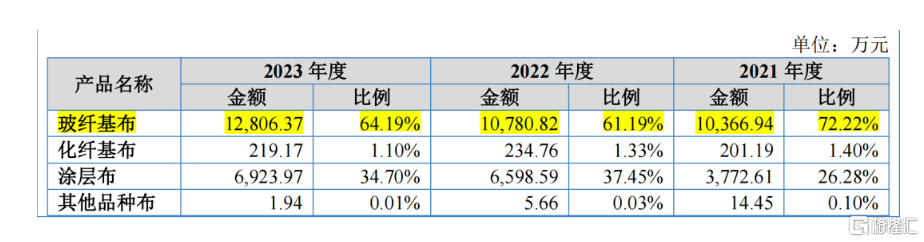

分产品来看,2023年杰特新材玻纤基布贡献了64.19%营收,化纤基布1.1%,涂层布34.7%,其他品种布0.01%。其中,基布2023年产能2110万平米,产量2277.16万平米,销量2305.69万平米,产能利用率达到107.92%,产销率101.25%。但玻纤基布2023年平均单价7.91元,同比下滑4.47%。

让人在意的还有,杰特新材销售费用率却远低于同行,与业绩的增长不匹配。

杰特新材2021年-2023年的销售费用分别为344.49万元、267.23万元、329.94万元,占当期营收的比例分别为2.36%、1.47%、1.59%。

2022年在盈利均保持2位数增速的情况下,销售费用同比下滑22.43%,而且显著低于同行可比公司同期3.27%、4.29%、5.99%的均值。

由此也引发交易所财务数据真实性的质疑。要求说明业绩增长的原因、合理性。

交易所提出的财务异常的还有杰特新材的毛利率。报告期内,其主营业务毛利率持续上升,分别为 27.66%、29.23%、35.32%,毛利率水平与同行业可比公司存在较大差异。即便是选取与发行人产品较为接近的可比公司细分产品,杰特新材相关毛利率变动趋势与可比公司相反。2021年毛利率低于可比公司,但2022年后毛利率超过可比公司。

04

实控人姨夫兼任大客户和供应商

三年关联交易合计8400万元

报告期各期,杰特新材来自前五大主要客户的销售金额占当期销售总额的比例分别为60.46%、63.28%、59.80%,占比较高。其中来自第一大客户JSN MASTER DISTRIBUTORS,LLC的比例为18.16%。

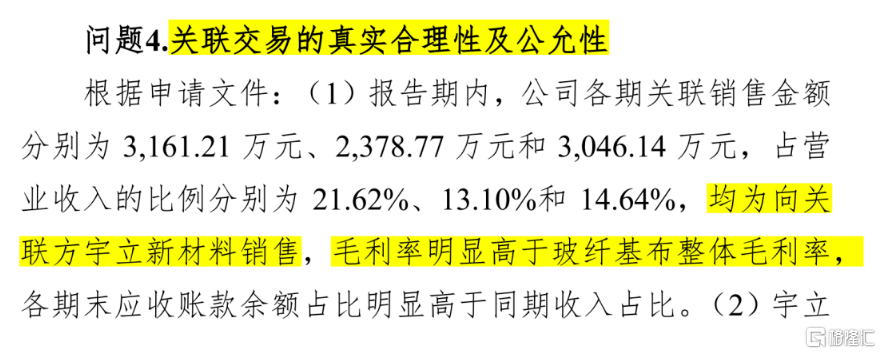

前五大客户中,浙江宇立新材料有限公司(简称:宇立新材料)为谈栋立姨父张建平及其女儿张宇蝶控制的企业,报告期内分别为第一、第三、第三大客户,对应发生销售金额3161.21万元、2378.77万元、3046.14万元,占同期营收比较大,分别为21.62%、13.10%、14.64%。

宇立新材料是国内玻纤窗帘和投影布行业市场占比较大的厂家,其用于玻纤窗帘和投影布产品的原材料中,7628、1617PU、1619PU规格的玻纤基布,仅向杰特新材采购。

同时为了保证采购特定规格玻纤基布性能的一致性,宇立新材料要求杰特新材使用其提供的环保胶。各期杰特新材向宇立新材料购买环保胶、PVC膜和浆料、PVC加工服务的采购金额在100万元左右。

北交所要求杰特新材说明与宇立新材料关联交易的必要性、真实性、公允性被问询,是否存在通过关联交易调节收入、代垫成本费用等利益输送情形。

此外,根据中介机构核查情况,2023年6月14日,张建平向张玉江转账借出60万元。同日,杰特新材披露《股票定向发行认购公告》,谈栋立、张玉江、沈飞拟以每股6.6元的价格分别认购1,256,700股、193,300股、150,000股,合计募资1056万元。

该笔借款是否被用于定向发行股份认购,是否涉及股份代持,转账的背景、用途、归还情况,也需要杰特新材进一步解释。

除了与姨夫的企业有大量的关联交易,杰特新材还向谈栋立父母控制的企业进行采购。

2021年,杰特新材还向海宁市富大纸业有限公司(简称:富大纸业)采购纸芯、纸管等包装物共21.51万元,自2022年开始已经停止关联采购。富大纸业为谈栋立的父母所控制的企业,同样构成关联交易。杰特新材的财务总监、副总经理沈飞曾于2006年1月至2015年12月担任富大纸业主办会计。

北交所要求杰特新材说明报告期内与富大纸业关联交易的公允性,是否存在资产、人员和资金混同的情形,是否存在为发行人代付员工工资或其他分担成本、费用等利益输送情形,对公司业绩及经营独立性方面的影响。

05

第一大供应商撤单创业板IPO

信披数据存差异

业绩依赖前五大客户的同时,杰特新材对供应商也有一定依赖。值得一提的是,其单一最大供应商业绩波动较大,存在经营业绩下滑甚至亏损的风险,IPO募资扩产计划也失败。

供应商业绩风险是下游企业管理中不可忽视的一部分,如果上游供应商供货出现风险,容易导致下游企业无法正常运作。

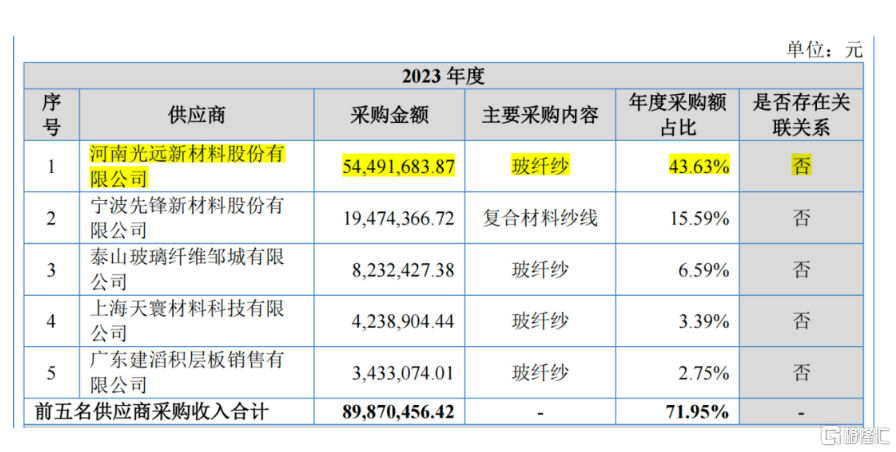

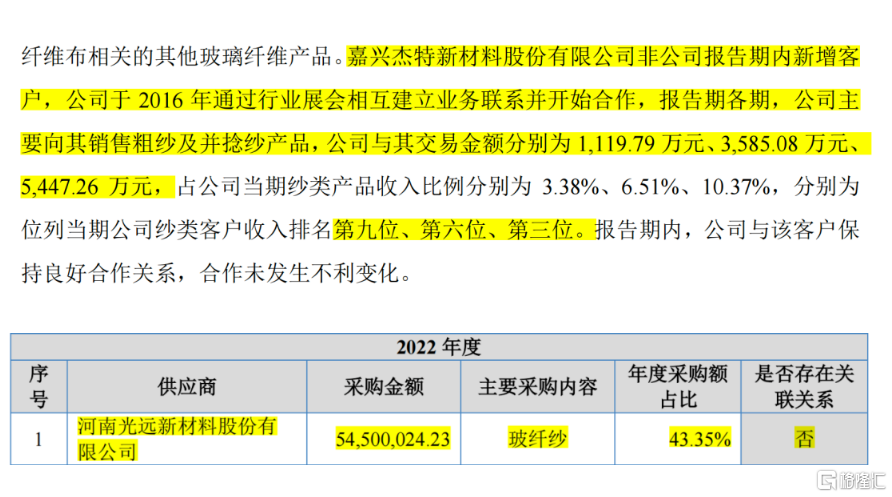

2021年-2023年,杰特新材对前五大供应商的采购金额分别为6647.45万元、9620.46万元、8987.05万元,占年度采购额的68.80%、76.53%、71.95%;其中向河南光远新材料股份有限公司(简称:光远新材)采购比例分别为 37.10%、43.35%、43.63%,对应金额3585.08万元、5450.00万元、5449.17万元。

报告期内,光远新材一直为杰特新材第一大供应商,杰特新材对其也存在一定程度的依赖。杰特新材主要向光远新材购买玻纤纱,玻纤纱是杰特新材最重要原材料之一,报告期内,杰特新材分别采购了5437.24吨、9035.58吨、10135.96吨玻纤纱,采购数量不断攀升。

2022年杰特新材玻纤纱的采购金额同比增加1752.59万元,同期对光远新材的采购金额增加1864.93万元。2023年其前五大供应商中,有4家为玻纤纱供应商。

光远新材曾于2022年8月闯关创业板,历经2轮问询,2023年7月18日主动撤单。其创业板定位、独立性,持续经营能力、盈利能力均被深交所质疑。

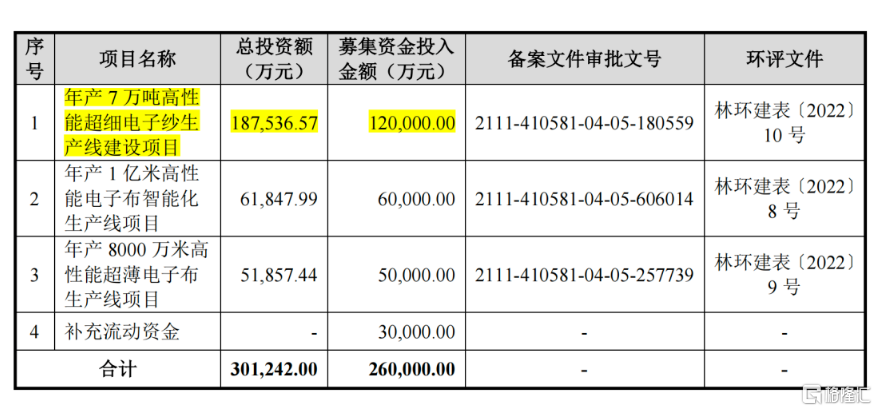

招股书以及问询函回复显示,双方从2016年开始建立合作,杰特新材主要向其采购销售粗纱及并捻纱产品,2022年1季度,业务扩展至电子纱产品。光远新材原计划募资的26亿元中,其中有12亿元拟用于年产7万吨高性能超细电子纱生产线建设项目。

IPO募资项目撤回,如果光远新材自身实力又无法推进扩产,这或许意味着,对其有所依赖的杰特新材,可能会面临原材料供应不足、产品质量无法保证、生产成本上升等一系列问题,最终影响到自身的生产和市场竞争力。

此外,根据光远新材的披露,2020年-2022年双方发生交易金额1119.79万元、3585.08万元、5447.26万元。2022年的交易数据存在微小差异。

附:杰特新材上市发行有关中介机构清单

保荐机构:甬兴证券有限公司

主承销商:甬兴证券有限公司

律师事务所:北京德恒律师事务所

会计师事务所:中审众环会计师事务所(特殊普通合伙)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员