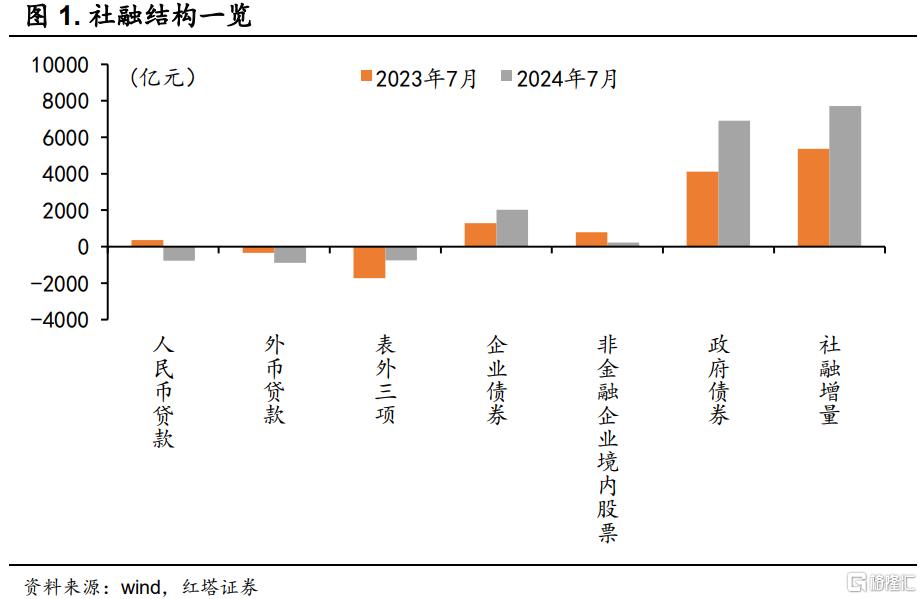

7月份,社融存量同比增速为8.2%,较上月提高0.1个百分点。其中,当月社融增量为7708亿元,政府债券和企业债券构成了主要支撑。然而,信贷融资的需求仍然低迷。具体来看,数据有以下几个特点:

第一,社融口径下信贷出现了负增长。上一次出现负增长是在2005年7月。融资需求低迷可能有以下几点原因:

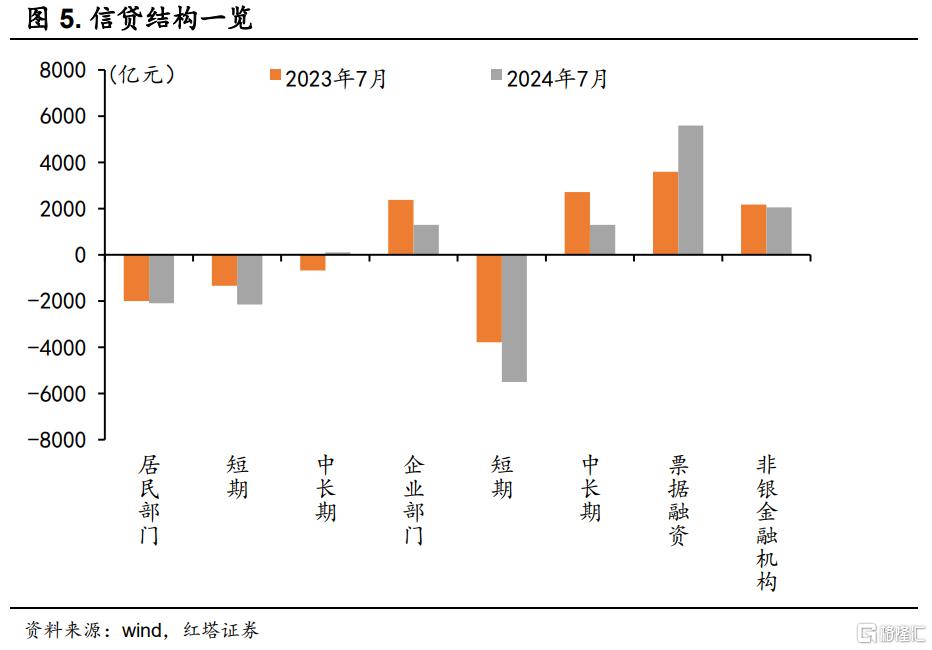

首先,企业和居民部门的新增融资需求偏弱,而且还忙于偿还贷款。

企业部门短期贷款减少5500亿元,同比多减1715亿元;中长期贷款新增1300亿元,同比少增1412亿元。

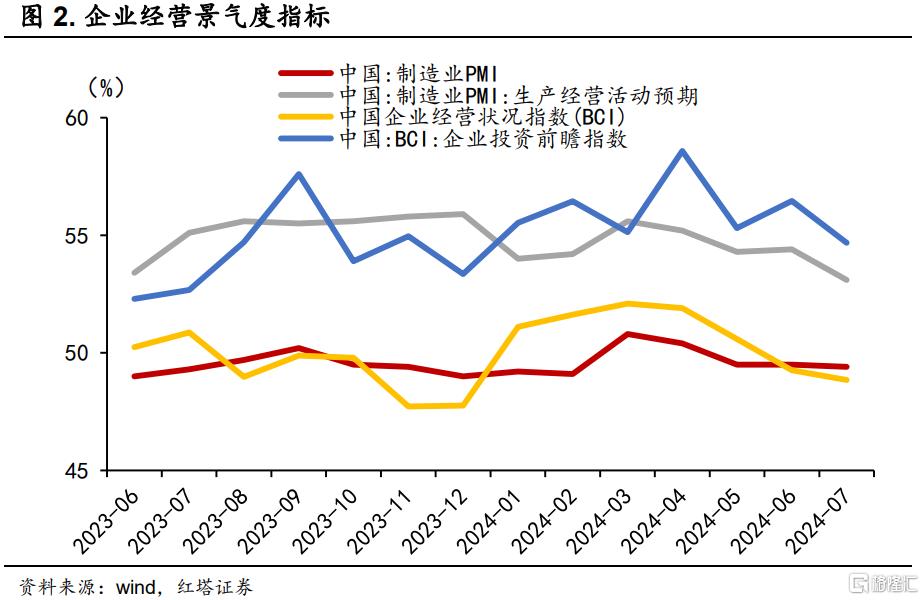

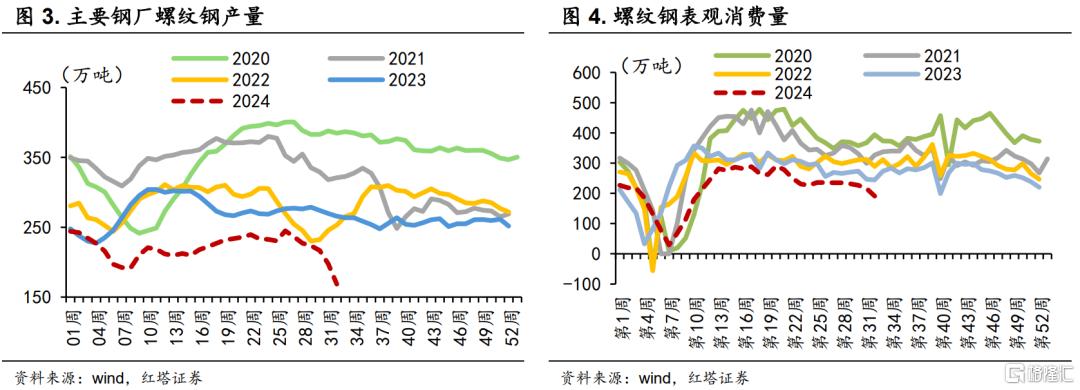

7月的PMI数据和BCI数据均显示企业经营活动的热度下滑,未来投资意愿下降。从高频指标来看,螺纹钢、热轧卷板的产量和表观消费类也有所下滑。企业面对内需疲软和出口风险,减少生产,这进一步对融资需求形成拖累。

在居民部门方面,短期贷款减少2156亿元,同比多减821亿元;中长期贷款仅增加100亿元。

短期贷款方面,消费者信心持续低迷,耐用品消费数据疲软。例如,7月份汽车销量同比下降5.2%,降幅较上月扩大2.5个百分点。

中长期贷款主要是房贷。尽管存量房贷利率已经下调,但新旧利率倒挂现象普遍,提前偿还贷款的动机较强。同时,7月房地产市场继续保持低位运行。TOP100房企实现销售操盘金额2790.7亿元,环比降低36.4%,同比降低19.7%【1】。

其次,金融机构加大了存量资金的盘活力度。去年以来,央行多次提出盘活存量资金,在调降存款利息等举措推动下,部分企业将存量资金腾挪出来用于扩大投资、增加研发投入等【2】。

同时,金融增加值考核方式变化以及资金“防空转”要求下,银行虚增贷款的行为受到严查,金融数据进一步去伪存真。

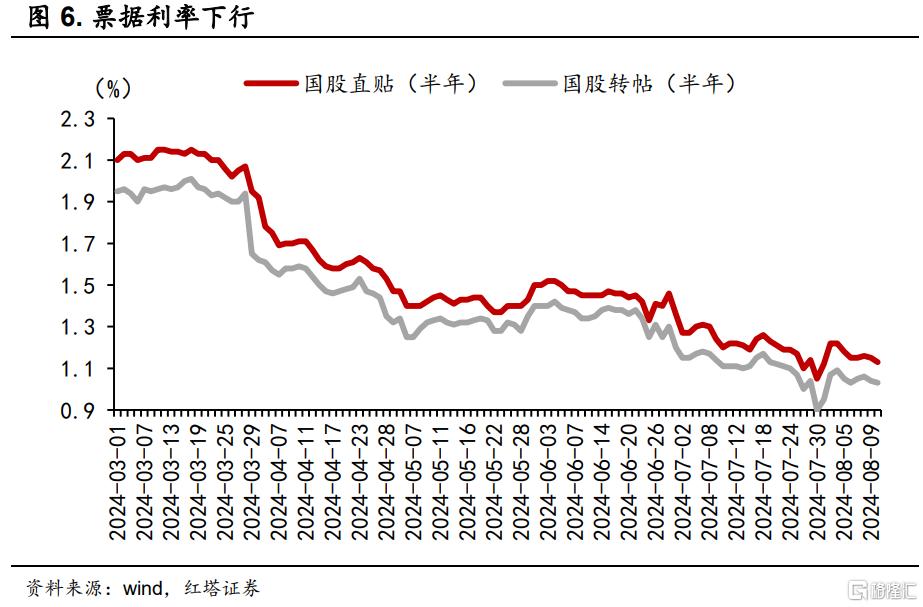

第二,票据冲量现象突出。7月份,票据融资成为信贷的主要支撑,新增额达到5586亿元,同比增加了1989亿元。

一来,当银行资金充裕而信贷投放不足时,为达到考核目标,银行往往在二级市场上增配票据,以此来冲抵信贷规模。这一行为也就推动票据转贴现利率持续下行。

二来,当前票据直贴利率也偏低,由于信贷项目储备不足,对于一些有资金需求的企业,银行倾向于将未贴现票据转化为代表银行信用的表内票据融资。7月份未贴现承兑汇票新增规模为-1075亿元,表外票据转至表内是导致这一现象的一个因素。

第三,政府债券的供给是社会融资规模增长的主要支撑。7月份,政府债券融资新增6911亿元,同比多增2802亿元。具体来看,国债的发行量较去年同期有所增长,而偿还量则有所减少,导致净融资额同比显著增加至3499亿元。地方债净融资1911亿元,相较去年同期的2235亿元小幅下降。

第四,利率的下行趋势提振了企业的发债意愿。企业债券融资在7月份新增了2028亿元,同比增加了738亿元。特别是产业债市场,7月份的发行额达到了1万亿元,净融资额也达到了2633亿元,显示出企业利用当前较低利率环境积极融资的态势。

然而,与此同时,城投债和相关非标准化融资产品的发行审批依然面临较大难度。据万得数据显示,7月份城投债的净融资额为116亿元。此外,委托贷款和信托贷款在7月份合计仅新增320亿元。

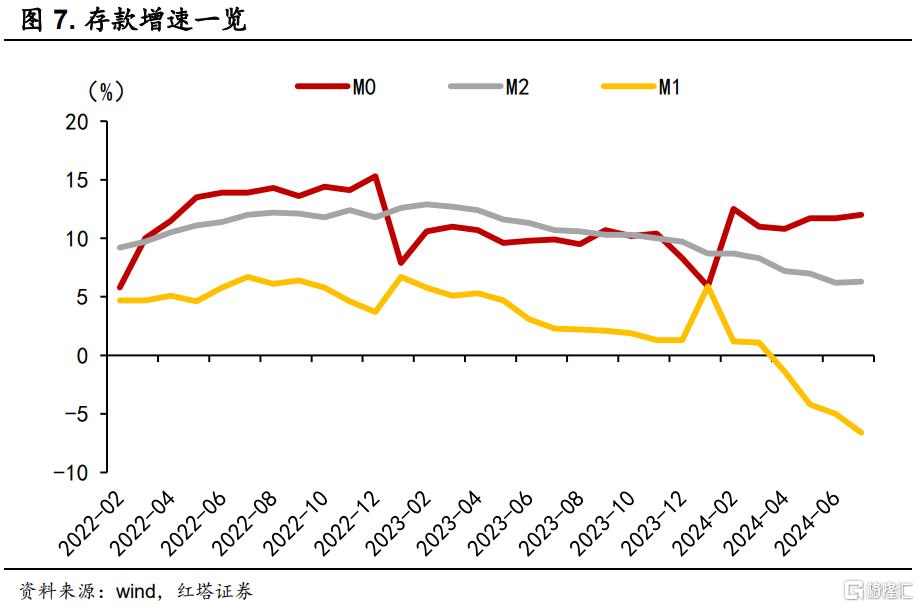

第五,M1增速下降,M2增速提升。

M1增速为-6.6%,较上月下降1.6个百分点,这一变化与企业部门融资偏弱、投资扩产意愿有待提振、居民部门消费意愿低迷等因素有关,总体上反映出资金活化效果不强。

M2增速为6.3%,较上月提高0.1个百分点,这与居民部门存款去化速度放缓、非银行业金融机构存款增加、财政支出加快转移至企业等因素有关。7月份,居民和非银金融机构的存款同比分别增加4793亿元和3370亿元,财政存款同比减少2625亿元。

最后进行一个总结。在票据利率快速下行的背景下,市场对于信贷数据偏弱已有预期。

然而,在社会融资规模口径下,人民币贷款出现负增长,信贷规模主要依靠票据融资来支撑,这反映出实体经济融资需求的不足。

不过,政府债券和企业债券显示出持续的增长势头,对社融增长形成了有力支撑。

近期的景气度指标、通胀数据、出口数据、价格数据以及高频生产和销售数据均表明,经济基本面的修复速度需要进一步提振,融资需求也需要被进一步激发。

7月底的中央政治局会议和央行二季度货币政策执行报告均提到加强逆周期调节,预示着未来可能会有更多稳定经济增长的政策出台并生效。

股市方面继续以结构性机会为主。债市方面,尽管当前的基本面环境仍然有利,但市场参与者需要警惕货币当局对中长期债券利率的态度和操作可能引发的债市调整风险。

注:本文来自红塔证券于2024年8月13日发布的《如何看待社融口径下的贷款出现负增长》,分析师:杨欣

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员