美国劳工统计局计划在周三发布7月份的CPI通胀数据。共识预期包括:

• 核心CPI环比上涨0.2%,高于6月份0.1%的涨幅;同比上涨3.2%,低于6月份的3.3%。

• 整体CPI也将环比上涨0.2%,高于6月份的-0.1%;同比上涨2.9%,低于6月份的3%。

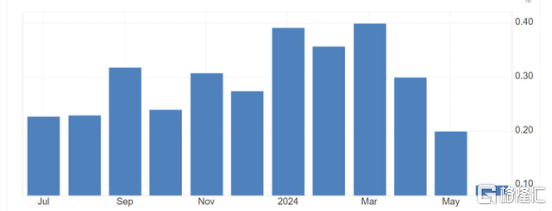

为了更好地理解七月份的 CPI 数据,有必要关注核心 CPI 通胀的近期趋势。

• 去年夏季至年底,每月核心 CPI 普遍上涨 0.22% 至 0.32%,这与每年3-3.5%的核心CPI通胀率相符。

• 出乎意料的是,在 2024 年的前三个月,核心 CPI I意外地加速至月率 0.4%,这远高于每年4%的通胀率。

• 自2024年3月以来,核心CPI持续下降,6月份月率仅达0.1%。

• 总体而言,2024 年第一季度的“通胀高峰”似乎已转变为通货紧缩趋势,这与经济放缓和劳动力市场疲软相一致。

以下是月度核心CPI通胀图表:

美联储宽松周期的影响

事实上,如果普遍预期正确,6月核心CPI月增0.2%将与每年约2.5%的核心CPI相符,这与2%的核心PCE通胀相一致,它将标志着返回美联储2%的价格稳定目标。

因此,如果7月份核心CPI连续第三个月处于0.1-0.2%的区间,并且8月份也继续处于同一区间,那么美联储应该能够在9月份开始降息。

当前债券市场预计美联储将:

• 到 2024 年 12 月,利率将降低 75 个基点,至 4.5%

• 到2025年12月将进一步削减至3.75%。

这与轻微的经济衰退相一致,可能始于 2025 年第一季度。

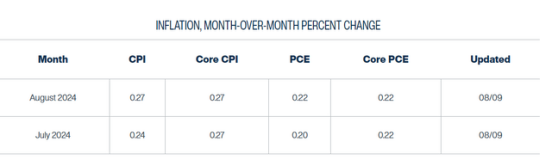

然而,克利夫兰联储的通胀预测模型对7月和8月的核心CPI预期更高,达到0.27%,年增率为3.3%。

因此,克利夫兰联储的通胀模型还没有预测回到目标价格稳定水平——它仍然预测高于2%目标的顽固和高通胀。如果它的通胀预测模型是正确的,美联储可能无法如预期在9月开始降息。

克利夫兰联储通胀预测

关注住房和能源

因此,现在市场面临的关键问题是,最近的通货紧缩是否只是暂时的缓解,就像克利夫兰联储模型所预测的那样。

最近的通货紧缩趋势是由以下两个关键因素推动的:

1.能源价格的急剧下降(导致总体CPI通胀率下降),

2.住房通胀有所缓和(这导致核心CPI通胀下降)。

住房

相对于核心通胀,住房通胀是最重要的变量,因而也是美联储政策最重要的变量。

由于疫情相关的住房需求,后疫情时代住房通胀飙升,核心CPI的统计指标仍然反映了这种住房动态(有所滞后)。

同时,市场租金(当前的情况)正在下降,这最终必须反映在官方核心CPI数据中。6月,住房通胀从每月0.4%的增长率降至0.2%。如果这是住房通胀开始反映现实的信号,则最近的通缩趋势可能会继续。

然而,如果住房通胀,尤其是所有者等效租金与房价相关,则住房通胀的缓和仍然值得怀疑,因为房价仍在上涨。最近的数据显示,2024年5月的全国住房价格指数比2023年5月高出5.7%。

此外,如果美联储实际上过早开始降息,由于抵押贷款利率较低,住房市场可能会继续飙升,这可能会加速住房通胀。

另一个问题是,不包括住房的粘性价格消费者价格指数自 2023 年 11 月以来仍处于 3% 以上的高位,6 月份实际上有所上升。因此,广泛的通胀压力仍然存在。

能源

克利夫兰联邦储备银行通胀预测模型中的关键输入是每周汽油价格。鉴于能源价格的下降是近期通缩趋势的主要原因,了解能源市场的趋势至关重要。

在需求方面,原油价格反映了美国经济放缓,这从美国劳动力市场的疲软中可以看出。美国经济的放缓将与能源价格的降低一致,从而延续通缩过程。

然而,在供给方面,正面临中东地区的重大地缘政治局势展开,这可能导致供给冲击并推高能源价格。具体来说,伊朗和以色列之间可能的直接冲突可能引发区域战争,这可能将原油价格(USO)推高至每桶150美元及以上。

显然,油价的飙升将导致美国总体CPI通胀的飙升,类似于1970年代所发生的情况。

对投资者的影响

美国经济正在放缓,美国劳动力市场正在疲软到可能即将出现衰退的地步,至少根据Sahm规则来看。在这种情况下,通胀应该会急剧下降,美联储将被迫相应放宽货币政策。事实上,这是一些分析师对7月CPI报告的预期——确认美国经济正在进入衰退。

然而,当下正处于去全球化的进程中,面临着中东地区可能即将发生的地缘政治升级——这可能会引发通货膨胀。

因此,目前处于一个需求放缓但供给冲击确实存在的环境中 ——这是一个滞胀环境。换句话说,可能会进入衰退,但通胀仍可能远高于2%的目标。

显然,这可能是股市面临的最坏情况,因为美联储无法通过大幅降息来应对经济放缓。

即便是降息预期也会引发短期的市场波动,因为理智的投资者会对美联储的每一个信号进行密切关注,通过所在的券商平台监控目标股票行情,考虑交易决策。

标准普尔500指数(SP500)可能正面临衰退性熊市,因为需要为2025年下调盈利预测。与此同时,标准普尔500指数正面临通用人工智能泡沫破裂的问题,因为通用人工智能热潮的似乎正在消退。

因此如果美联储因供给冲击无法进行救援,标准普尔500指数(SPY)的总下跌幅度可能会很大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员