作者:徐风,编辑:小市妹

作者:徐风,编辑:小市妹

近期,顺鑫农业公告称将聘任董事会秘书康涛为总经理,任职生效后仍将担任公司董事及董秘职务。

作为低端酒之王,顺鑫农业在历经近两年亏损和股价的大幅回撤后,换帅能否走出当下困局?

【再迎新帅】

2018年以来,顺鑫农业先后变更了4任总经理,2018年前董事长兼总经理王泽辞任后由安元芝接棒,其任职四年后又由李秋生接任。当下,重任又交到了康涛手中。

从顺鑫农业过往总经理的背景来看,除了王泽是空降外,其余均为内部提拔。

顺鑫农业总经理频繁变更背后,一方面是2021年以来受行业调整的影响,经营业绩出现了明显下滑。

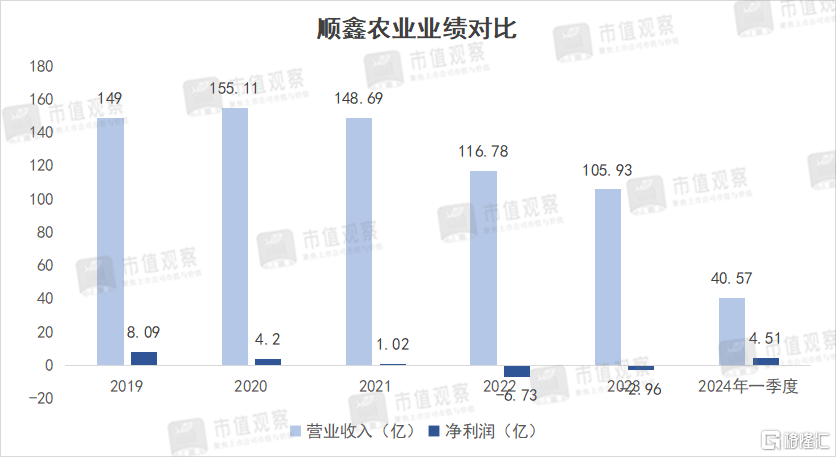

2021-2023年,顺鑫农业的营收收入录得3连降,由148.69亿降到了105.93亿,净利润在2022年和2023年更是出现了连续两年亏损,也是顺鑫农业自上市以来唯二出现亏损的年份,亏损金额分别达到了6.73亿和2.96亿。

另一方面,顺鑫农业的股价也陷入了低迷。

早在2018-2020年,顺鑫农业公司股价经历了大幅上涨,最高涨幅超5倍,但此后快速回落,从最高点78.76元跌至近期的17.5元附近,跌幅近80%,基本跌回2018年,市值也大幅缩水超过了400亿。

对于康涛上任,市场颇有期待。此前安元芝曾担任董秘一职,在证券事务方面管理经验充足,任期内公司股价攀上了历史顶峰,市值最高超过500亿。

新总经理康涛同样兼任董秘,或为公司市值管理提供想象。

当前摆在康涛面前的首要难题,依然是继续重振白酒业务。

【盈利回暖】

从业务角度看,顺鑫农业更偏向多元化,不仅包括众人所熟知的白酒,还包括生猪养殖,2023年之前还涉足过房地产业务。

而近年来顺鑫农业的业绩低迷,可以说是三大业务所属行业的不景气共同导致的结果。

在房地产业务上,顺鑫农业旗下子公司顺鑫佳宇更是连亏多年,2019-2022年亏损额分别为3.39亿、5.34亿、3.81亿和8.42亿,呈现逐年扩大的趋势,是顺鑫农业一直想甩掉的“包袱”。

要知道顺鑫佳宇在顺鑫农业的营收占比并不高,2022年仅实现收入7亿元,占比仅为6%,超8亿的业务亏损直接导致公司陷入亏损境地。

事实上,早在2019年顺鑫农业便提出要退出房地产业务,但直到2023年11月才以22.59亿的价格转让,相对当年30.98亿的挂牌转让价打了7.3折。

值得一提的是,此次对顺鑫农业伸出援手的是“自家人”。接手顺鑫佳宇股权的顺正资产由北京顺义区国资委控股,而北京顺义区国资委控股的顺鑫控股集团正是顺鑫农业的大股东。

对于猪肉板块,2023年也由于行业原因陷入了亏损,毛利率为-5.94%,同比下降了9.25%。

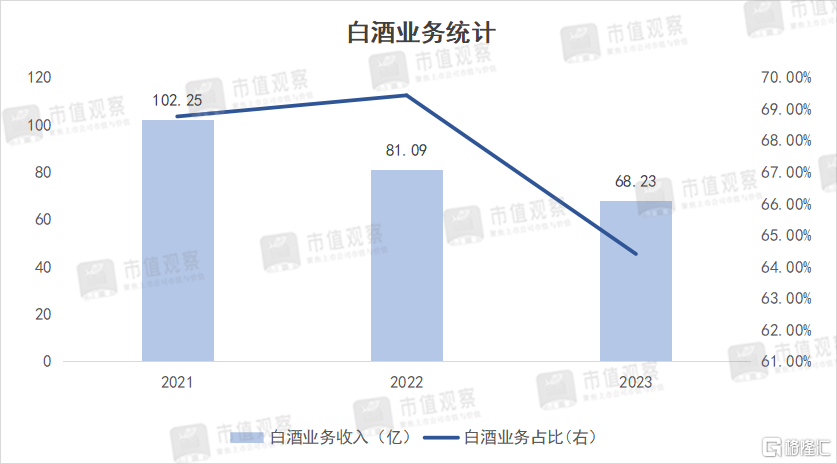

而顺鑫农业第一大主营业务白酒,收入也在2021年止步不前。2021年业务收入达102.25亿,营收占比达到了68.77%,此后一路下降,到2023年降至68.23亿,收入占比也降到了64.41%。

据顺鑫农业最新业绩预告,2024年上半年预计实现净利润3.3亿至4.8亿,与去年同期亏损0.81亿相比盈利大幅回暖。同时在一季度旺季时点,公司实现净利润4.51亿,创出了多年来新高,并已超过了2020年全年水平。

对于顺鑫农业今年盈利明显回暖的表现,除了生猪养殖业回暖和房地产业务的剥离之外,也与近年来公司聚焦白酒业务的品类升级有关。

【“低端”边界仍待突破】

作为低端酒之王,顺鑫农业品牌标签主要是“低端低价”,品牌属性较弱,由此也限制了公司的发展边界。

当前,顺鑫农业白酒产品主要包括低端酒的牛栏山陈酿(白牛二)、传统二锅头;中档酒珍品、金标陈酿、牛栏山一号系列,以及高端酒经典二锅头、百年牛栏山、魁盛号系列。高端酒价位在50元以上,中低端酒则在50元以下。其中低端酒收入仍占大头,牛栏山陈酿是绝对的主力产品。

为脱困“低端”,2021年公司推出了高端品牌“魁盛号”,价格超千元,以提高品牌占位;2022年,借助新国标发布契机推出了定价在50元以内的金标陈酿,强化“纯酿固态”标签,并意图将其打造为另一个类牛栏山陈酿的大单品。

2023年顺鑫农业又推出了高线光瓶单品“头号种子”,希望进一步打开高线光瓶酒市场。

此外,在业绩不断下滑的压力下,2021年以来顺鑫农业对旗下单品牛栏山陈酿、百年牛栏山等进行了多次提价,2024年初再次对4款牛栏山陈酿进行了提价,提价幅度为6元/箱。

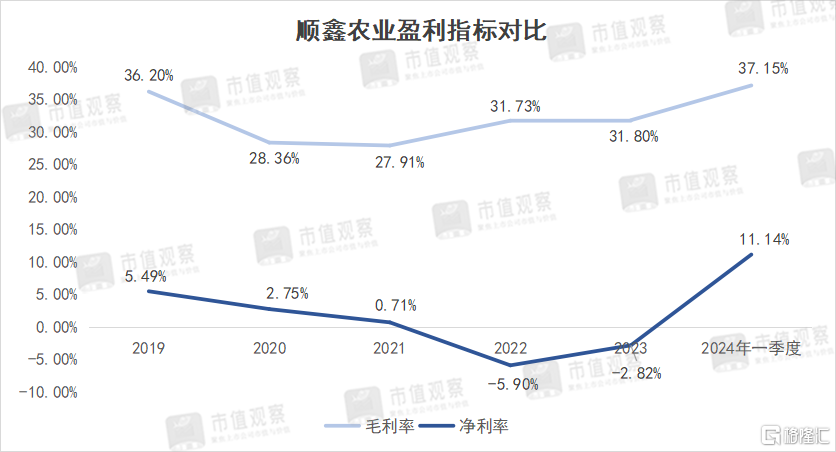

多措并举下,公司盈利能力有了明显提升。经统计,2021年来顺鑫农业的白酒销售吨价从1.56万元上升至2023年的1.86万元,同期毛利率也由27.91%提升到了31.8%,2024年一季度进一步提升至37.15%,净利率为11.14%,创出了十年来新高。究其根源,提价是今年顺鑫农业盈利好转的重要原因。

但提价也带来了明显的负面效应,即销量出现了大幅下滑。2021年公司白酒总销量为65.55万吨,到2023年便降到了36.65万吨,降幅达44.09%。作为主力的42度500ml牛栏山陈酿,同期销售量也由39.53万吨降到了24.64万吨。

虽然光瓶酒未来仍能保持一定增速,但赛道已经变得拥挤。据华鑫证券研究,2022年至2024年光瓶酒行业复合增速将达到16%,远超行业整体,且到2024年市场规模将超过1500亿。

2020年光瓶酒行业CR3牛栏山、玻汾、小郎酒市场份额分别为14%、6%、5%,合计尚不足30%,随着赛道快速扩容,众多全国性、区域性名酒的低端酒品牌纷纷入局,行业竞争不断加剧。

此外,近年来果酒低度酒的崛起也吸引了众多年轻消费者的目光,这对光瓶酒市场也存在一定的挤压效应。

需要注意的是,低端酒赛道和中高端不同的地方在于,产品具有很大的刚需属性,叠加激烈的市场竞争,意味着未来产品的提价空间也有限。

因此,未来顺鑫农业能否在高线光瓶酒以及更高端赛道上取得突破才是关键。高线光瓶酒凭借较好的品质和高性价比承载了部分低档盒装酒的降级需求,增长空间巨大。据华鑫证券研究,未来五年高线光瓶增速有望达到20%-30%,较光瓶酒整体增速更快。

这一点在顺鑫农业财报上也有体现,高端酒业务已经有了好转信号。2023年高档酒实现收入9.78亿,同比增长了45.31%,已经接近2021年的10.55亿。但营收主力仍然是低端酒,2023年收入47.33亿,相比2021年的78.65亿仍有很大差距。

随着顺鑫农业进入康涛时代,预计仍将聚焦优化产品结构和提升盈利能力上。在中低端酒托底支撑的同时,高档酒或有进一步表现,未来业绩回暖仍有看点。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员