摘要

近日,全球资产经历大幅波动,日元套息交易逆转或平仓(unwinding)是背后重要的资金力量。北京时间8月7日,日本央行副行长内田真一称不会在市场不稳定的时候加息[1];叠加我们美国经济基本面不支持目前“衰退交易”的定价(详见《衰退概率低,但市场波动或持续》),日元套息交易逆转带来的风波暂时缓和,但参照历史规律,我们认为其风险可能并未完全解除。

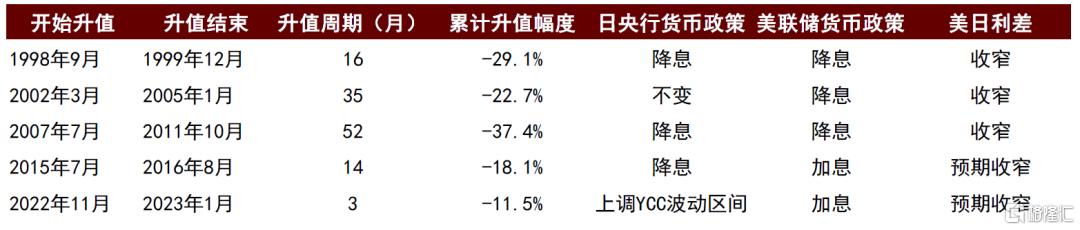

从历史上看,日元是全球套息交易重要的融资货币,套息交易与日元汇率正相关,套息交易逆转普遍伴随着日元快速升值。文献显示[2],日本外资银行内部往来账户资产是较为准确的日元套息交易规模衡量指标。90年代中后期,日元成为套息交易融资货币以来,共经历5轮(1998年、2002年、2007年、2015年和2022年)较为明显的套息交易逆转和日元快速升值的情况,日元套息交易逆转周期与日元升值周期高度重合。

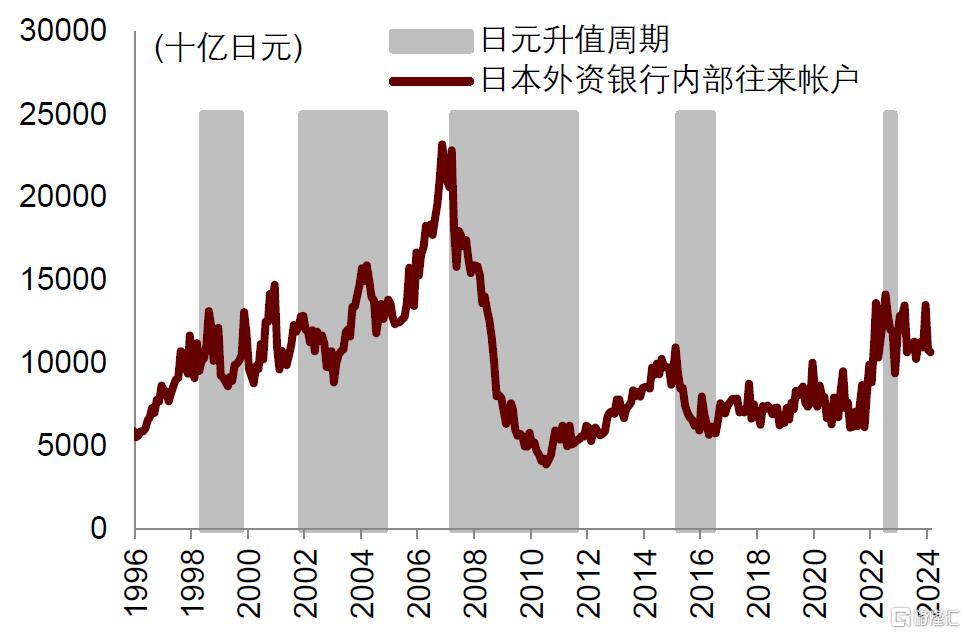

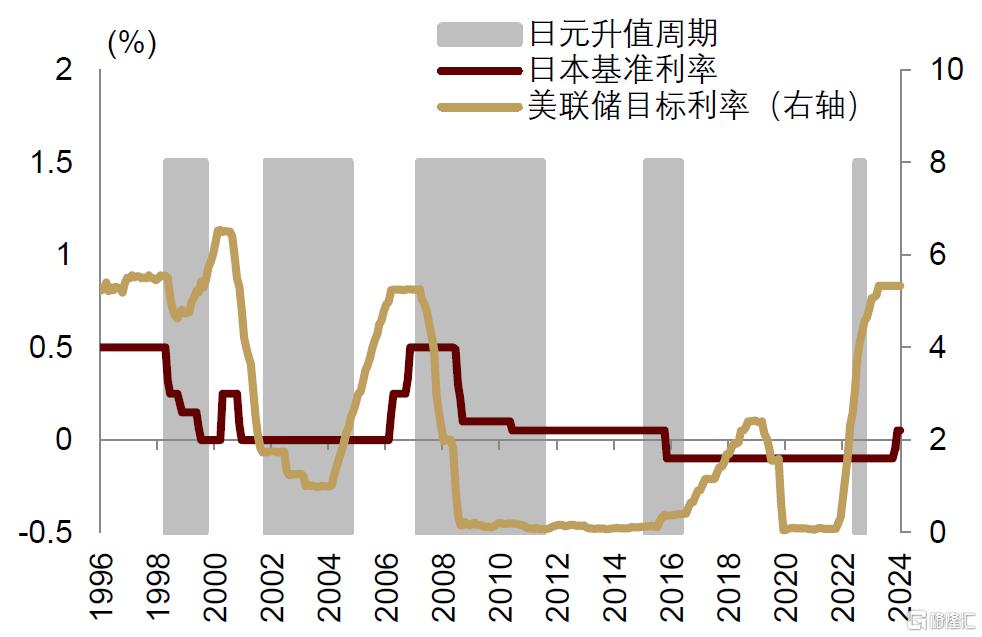

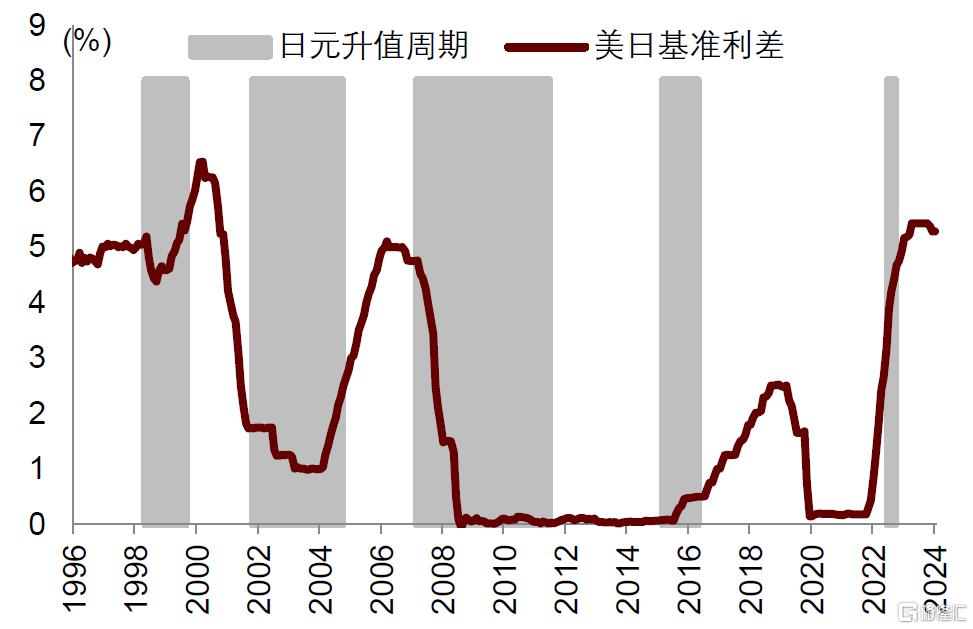

从原因上看,日元套息交易呈现出“美日利差收窄-套息交易逆转-日元升值”的逻辑链条。具体来看,1998年、2002年和2007年三轮日元快速升值时期,伴随着美联储和日本央行降息周期。但由于日本央行货币政策幅度不及美联储,因此美联储降息占主导影响,美日利差收窄,日元套息交易规模下降,推动日元进一步升值。2015年与2022年两轮日元快速升值周期则更多是由于美联储货币紧缩不及预期或接近尾声,美日利差预期收窄的影响。

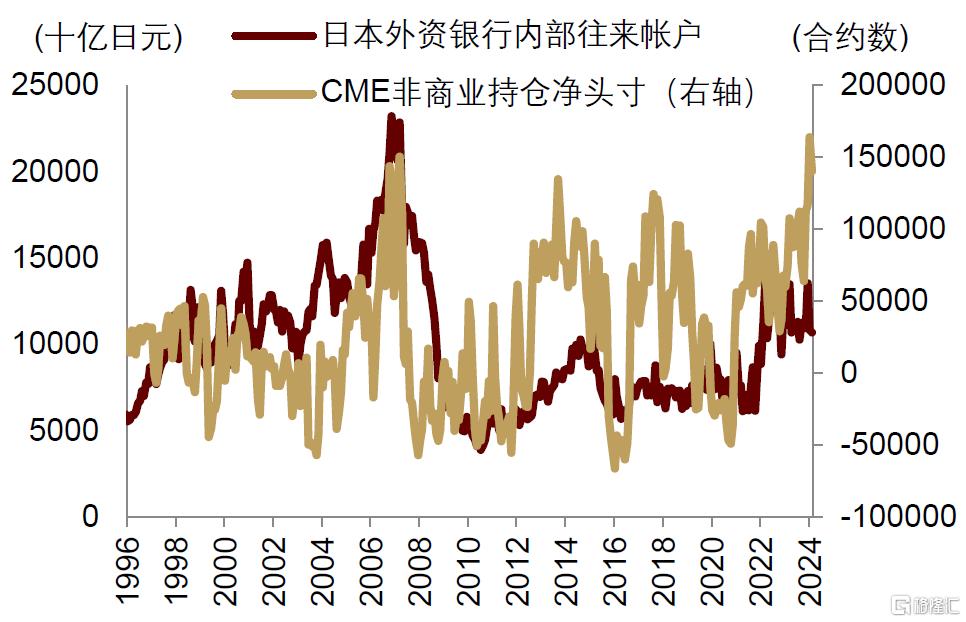

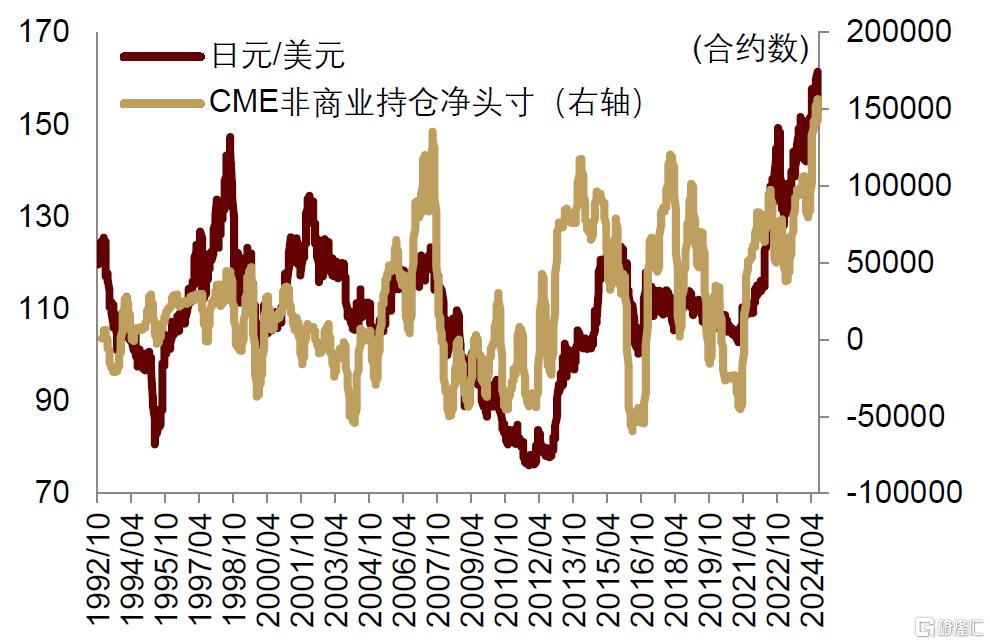

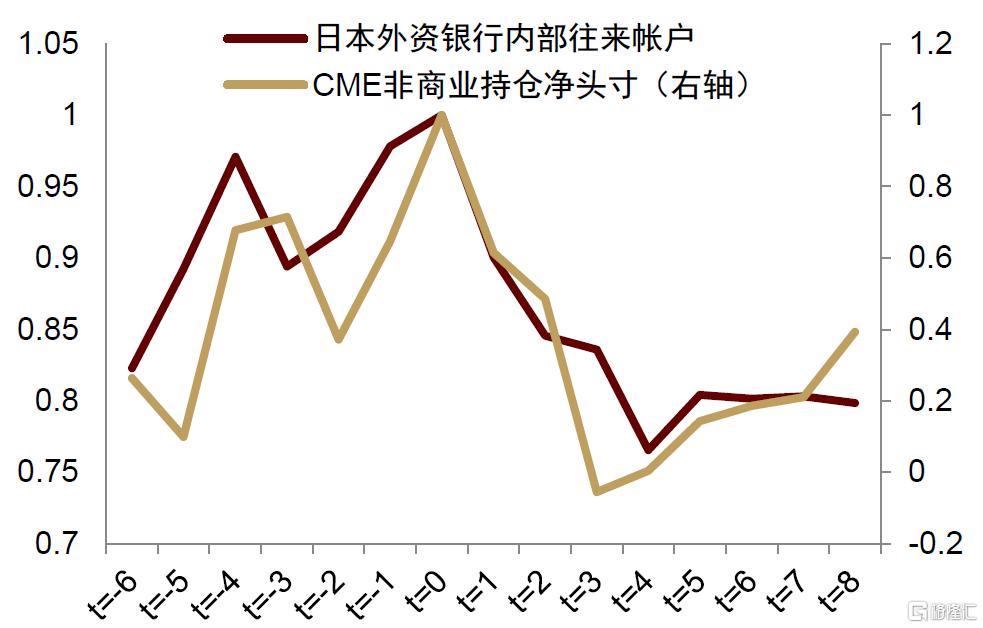

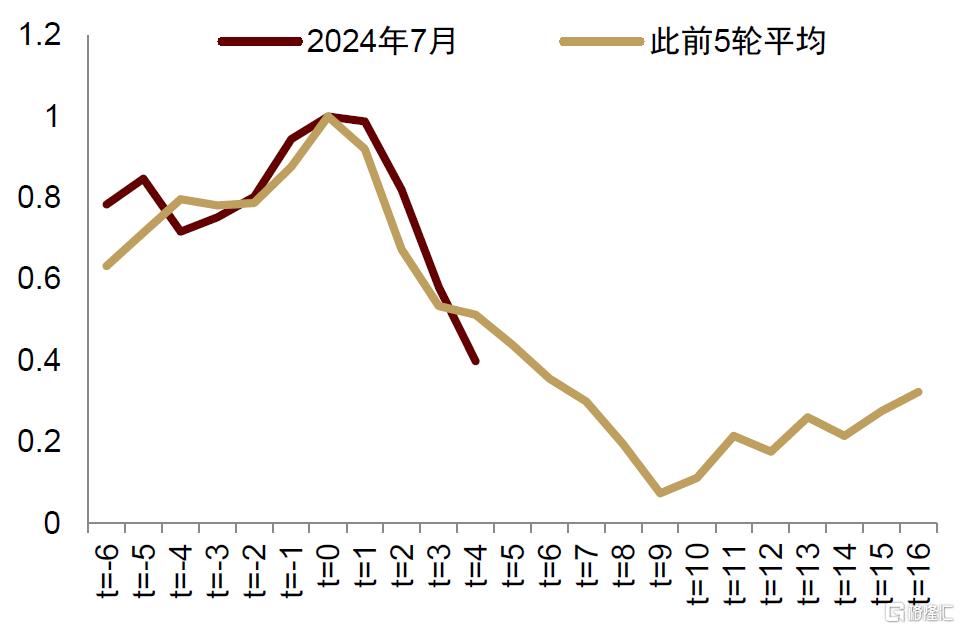

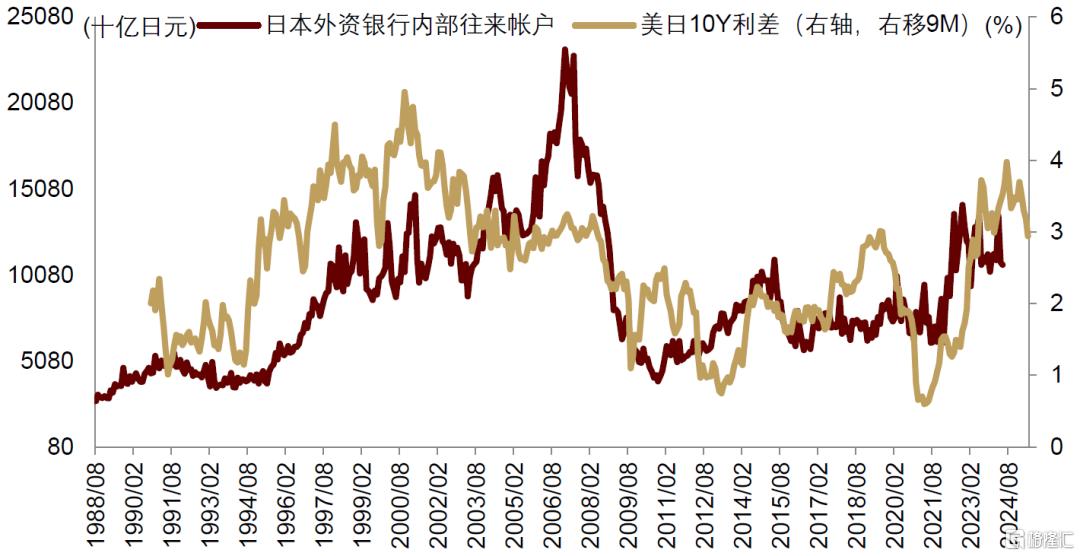

历史规律显示套息交易逆转普遍在3至5个月内企稳,同时,美日长端利差对日元套息交易有较好的领先性。日本外资银行内部往来账户资产和芝加哥商品交易所(CME)日元非商业持仓净头寸分别可作为衡量日元套息活动的低频(月度)和高频(周度)指标,两者均显示,此前5轮套息交易逆转平均在3至5个月内企稳。同时,高频数据显示,2024年7月初以来,日元兑美元汇率与CME日元非商业持仓净头寸同步回落,显示日元套息交易出现逆转迹象。与此前5轮套息交易逆转过程相比,我们认为当前日元套息交易逆转进程恐刚刚过半。同时,美日长端利差与日本外资银行内部往来账户资产历史月度数据显示,美日长端利差是套息交易活动较好的领先指标,领先日本外资银行内部往来账户资产9个月左右。目前,美日长端利差从前期的高点3.98%左右已降至2.9%附近,美日利差收窄暗示未来日元套息交易逆转的风波虽然暂时放缓,但其风险或仍将持续。

从对资产的影响上看,套息交易逆转本身是结果而非原因,需要具体分析套息交易逆转背后的基本面原因。套息交易逆转直接的影响可能仅限于日元汇率,而与其他资产的表现更多呈现相关关系而非因果关系。除利好日元、全球国债和黄金外,其它资产并没有较为稳定的反应规律,大宗商品和股市不同时期内部分化较大,市场波动性(VIX)整体上升。比如,在1998年全球降息周期和2022年末日本调整YCC两段日元升值时期,全球股市表现较好;在2002年、2007年和2015年三轮由避险情绪驱动的日元升值周期中,全球股市整体承压。然而,无论是美国经济衰退(2002年、2007年)、市场避险情绪升温(2015年)、还是美联储紧缩政策放缓(2015年、2022年)推动的套息交易逆转和日元升值,黄金均表现较好。

正文

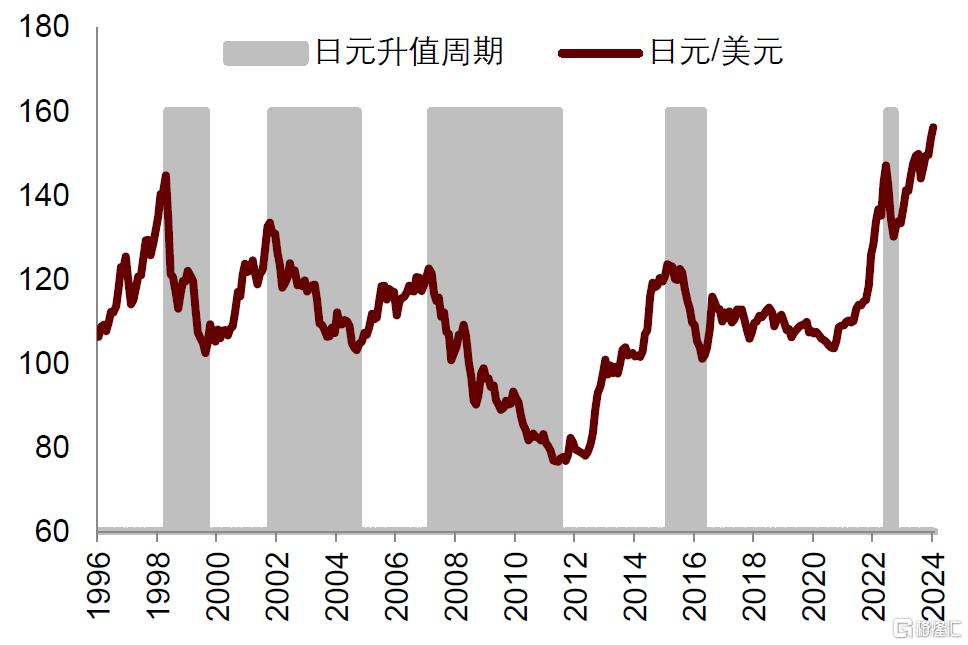

套息交易是日元汇率波动助推器

随着1990年代日本资产泡沫破灭,日本央行大幅降息,日元一直保持着较低的利率,成为跨国投资者进行套息交易的主要融资货币。日元套息交易(carry trade)的大致步骤为,借入日元资金,将资金兑换为外币,再用外币投入相应的标的资产。因此,衡量套息交易规模最直接的指标是海外投资者从日本各类金融机构获得的融资量。在日元的跨境融资中,日本外资银行与离岸金融机构起到了沟通桥梁的作用。文献一般认为,外资银行会通过其在日部门向海外部门提供融资,在资产负债表上体现为资产规模和内部往来账户(interoffice account)规模的变化[3]。

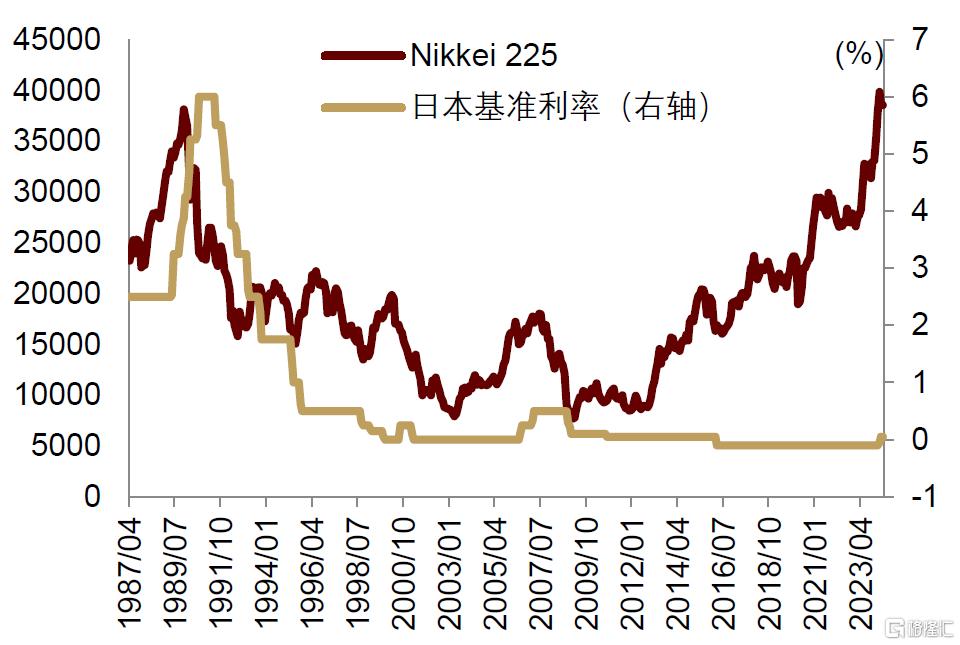

图表1:90年代日本资产泡沫破灭,日央行大幅降息

资料来源:Wind,中金公司研究部

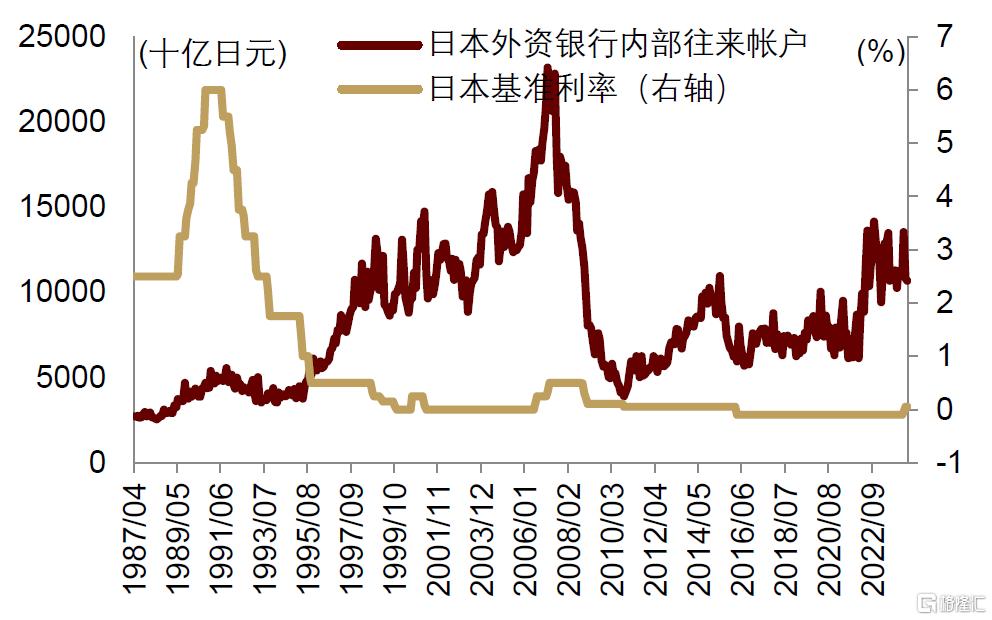

图表2:90年代中后期,日元开始成为套息货币

资料来源:Wind,CEIC,中金公司研究部

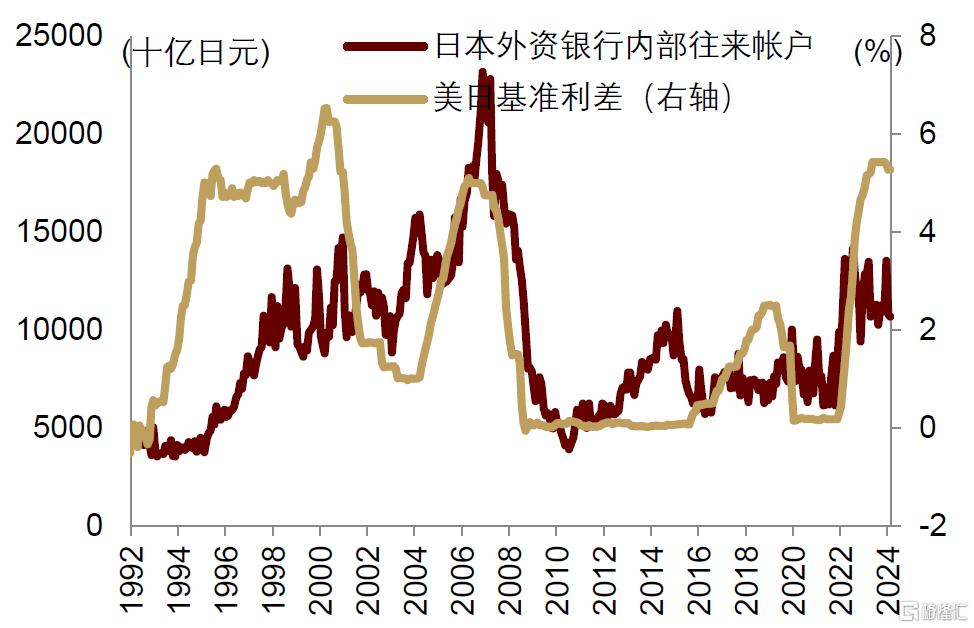

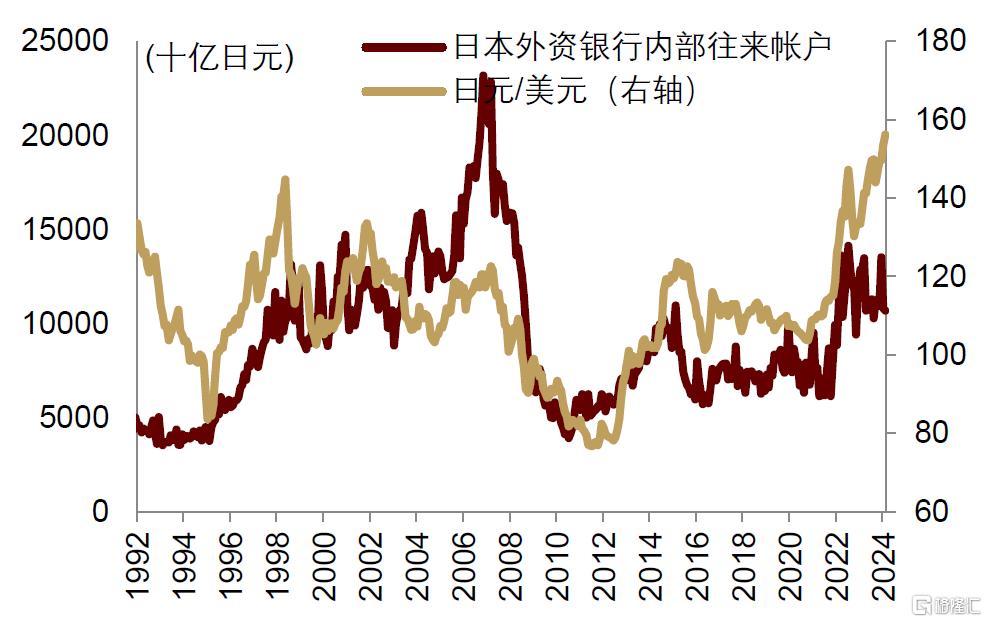

套息交易的收入主要来自外币与日元的利差,以及持有外币的升值收益。我们分别从美日利差及日元汇率两个角度考察日元套息交易规模的变化情况。当利差增大或出现日元贬值预期上升时,套息交易收益提高、规模提升。因此,日本外资银行内部往来账户资产呈现与美日利差和日元汇率正相关的特征,日元套息交易逆转周期与日元升值周期高度重合。当前日本外资银行内部往来账户资产规模约为10万亿日元,处于2010年以来较高水平。考虑到套息交易呈现“顺周期”特性,套息交易的逆转会放大日元汇率的波动。

图表3:日本外资银行资产内部资产与美日利差正相关

资料来源:Wind,CEIC,中金公司研究部

图表4:日本外资银行资产内部资产与日元汇率正相关

资料来源:Wind,CEIC,中金公司研究部

90年代中后期日元成为套息交易融资货币以来,共经历5轮较为明显的套息交易逆转和日元快速升值的情况,日元套息交易呈现出“美日利差收窄-套息交易逆转-日元升值”的逻辑链条。具体来看,1998年、2002年和2007年三轮日元快速升值时期,伴随着美联储和日本央行降息周期。但由于日央行货币政策幅度不及美联储,因此美联储降息占主导影响,美日利差收窄,日元套息交易规模下降,推动日元进一步升值。

2015年与2022年两轮日元快速升值周期的特殊性在于,美日利差并未出现实质性收窄,更多是受到美日利差预期收窄的影响,从而带动日元套息交易逆转。2015年市场开始预期美国放缓加息进程,美联储在2016年3月议息会议上不仅没有加息,而且下调了未来加息的次数预期,2016年美联储仅加息一次。日本宽松预期降低、美国加息预期降低,美日利差预期收窄,套息交易逆转推动日元升值。类似的,2022年底日本央行“意外”调整收益率曲线控制(YCC)目标,上调10年期国债收益率目标区间,市场对日本央行收紧货币政策的预期上升,美日利差预期收窄,套息资金开始回流日本。

图表5:90年代以来共出现5轮日元升值与套息交易逆转

资料来源:Wind,中金公司研究部

图表6:1995年以来的5轮日元升值周期

资料来源:Wind,中金公司研究部

图表7:套息交易逆转是日元升值的加速器

资料来源:Wind,CEIC,中金公司研究部

图表8:日元升值对应美联储降息或加息预期回落

资料来源:Wind,中金公司研究部

图表9:日元升值对应美日利差或预期收窄

资料来源:Wind,中金公司研究部

从历史规律和美日利差收窄情况来看,日元套息交易逆转进程或将继续。从历史规律来看,我们利用前述日本外资银行内部往来账户资产和CME日元非商业持仓净头寸分别作为衡量日元套息活动的低频(月度)和高频(周度)指标。两者有较好的正相关性,套息活动增强则日元期货净空头上升,反之则下降,因此日元期货净头寸与日元汇率也需要较好的同步性。月度数据看,日本外资银行内部往来账户资产和CME日元非商业持仓净头寸数据均显示,此前5轮套息交易逆转平均在3至5个月内企稳。高频数据显示,2024年7月初,日元兑美元汇率触及161.5的高点后开始升值,CME日元非商业持仓净头寸同步回落,显示套息交易出现逆转迹象。与此前5轮套息交易逆转过程相比,当前日元套息交易逆转进程恐刚刚过半。

从逻辑上看,前文提到套息交易逆转的前提是美日利差收窄或预期收窄。美日长端利差与日本外资银行内部往来账户资产历史月度数据显示,美日长端利差更能及时反映市场对未来预期的变化,是套息交易较好的领先指标。10年期美日利差约领先日本外资银行内部往来账户资产9个月左右。2023年10月美日长端利差触及3.98%的高点后开始回落,目前已降至2.9%附近。美日利差收窄暗示未来日元套息交易逆转的风波虽暂时放缓,但我们认为其风险或仍将持续。

图表10:日元套息交易规模与CME期货净头寸正相关

资料来源:CEIC,Bloomberg,中金公司研究部

图表11:CME期货净头寸与日元汇率正相关

资料来源:Wind,Bloomberg,中金公司研究部

图表12:套息交易逆转后平均3-5个月企稳

注:t时刻定义为日元由贬转升的拐点月份并标准化为1,图中数据为月度数据,数据为此前5轮日元套系交易逆转时期均值。

资料来源:CEIC,Bloomberg,中金公司研究部

图表13:期货净头寸暗示当前套息逆转进程或刚过半

注:t时刻定义为日元由贬转升的拐点当周并标准化为1,图中数据为CME期货净头寸周度数据

资料来源:Bloomberg,中金公司研究部

图表14:美日利差领先日元套息交易活动9个月左右

资料来源:Wind,CEIC,中金公司研究部

套息交易逆转的资产含义

90年代以来的5轮套息交易逆转下的日元升值周期中,除利好日元、全球国债和黄金外,其它资产并没有较为稳定的反应,大宗商品和股市不同时期内部分化较大,市场波动性整体上升。具体来看,在日元升值周期中,布伦特原油、LME铜、黄金的平均年化收益率分别约为14.8%、17.2%、21.1%,收益表现整体好于其它大类资产。美股表现相对稳健,平均年化收益率约为9.4%,但显著低于日股19%的平均年化收益率。市场波动性上升,VIX指数平均上涨10.9%。美债指数平均年化收益率约为6.5%,但正如前文所述,美债收益率下行是日元升值的原因而非结果。

整体来看,套息交易逆转、日元升值与各大类资产表现更多呈现相关性而非因果关系。套息交易的直接因果关系可能仅限于日元汇率波动,而与其它资产表现则共同由经济基本面因素所驱动。在1998年全球降息周期和2022年末日本调整YCC两段日元升值时期,股市表现较好;在2002年、2007年和2015年三轮由避险情绪驱动的日元升值周期中,全球股市整体承压。

为应对亚洲金融危机,1998年美联储和日本央行开始降息,此后金融市场逐渐从对金融危机的恐慌中缓解,日元升值,全球股市从低点开始反弹。在整个日元升值周期中(1998年8月至1999年12月),标普500和日经225分别录得25%和52%的累计涨幅。类似的,2022年末日本央行意外上调10年期国债收益率目标区间,同时随着美国通胀快速回落,市场预期美联储加息节奏放缓,全球股市从货币政策紧缩的恐慌中逐渐走出,全球股市反弹,在整个日元加息周期中(2022年10月至2023年1月),标普500、Stoxx指数和日经225分别录得21%、86%和33%的累计涨幅。

相反的,2002年互联网泡沫破灭,虽然美联储和日本央行同样开启降息,但全球股市阶段性承压,在日元开启升值的12个月内(2002年2月至2003年2月),标普500、欧洲Stoxx指数和日经225分别下跌24%、21%和4.5%。虽然在整个日元升值周期内(2002年2月至2005年1月),美欧日股市整体录得涨幅,但表现明显弱于1998年和2022年两轮日元升值时期。类似的,2008年全球金融危机引发市场避险情绪,美联储降息引发日元套息交易逆转与日元升值,2007年6月至2011年10月标普500、欧洲Stoxx指数和日经225分别下跌4.3%、10.3%和4.9%,套息交易逆转带来的资金回流亦未能提振日股。2015年英国“脱欧公投”引发市场避险情绪升温。同时,美联储在2016年3月议息会议上不仅没有加息,而且下调了未来加息的次数预期,2016年美联储仅加息一次。美联储加息预期回落使得套息交易逆转,2015年6月至2016年8月,欧洲股市表现最差(-8.9%),日本股市基本持平(-0.8%),美国股市则受加息预期回落利好表现相对较好(3.1%)。

类似的,套息交易逆转本身对大宗商品亦不存在一致性的影响。原油在1998年和2002年两轮日元升值周期中表现最好。其中,1998-1999年的油价大幅上涨主要是因为1997-1998年油价暴跌后的低基数。受1997年亚洲金融危机影响,原油需求不足叠加OPEC扩产,原油价格大幅下跌。1999年OPEC达成限产协议,原油价格开始上涨。因此,该轮套息交易逆转与原油价格上涨本质上均受到亚洲金融危机的影响。而2002年日元升值主要是受到美元贬值影响。美元贬值则是由于美国互联网泡沫破裂引发衰退、“911”恐怖袭击、欧元推出一定程度上威胁美元全球储备货币的地位等因素的综合影响,而原油价格上涨则是以中国为代表的新兴市场经济快速增长带来的需求增加。因此,该轮套息交易逆转与原油价格上涨之间并不存在直接的内在联系。但在2015年全球避险情绪下,原油和铜年化收益分别下跌-19.4%和-14.8%。

套息交易逆转和日元升值周期内,黄金整体表现较好。无论是美国经济衰退(2002年、2007年)、市场避险情绪升温(2015年)、还是美联储紧缩政策放缓(2015年、2022年)推动的套息交易逆转和日元升值,黄金均表现较好。在2000年以来的日元升值周期中,黄金分别录得14.6%、35.2%、10.2%和45.1%的涨幅,且在全部5轮日元升值周期中均取得正增长。

注:本文摘自中金公司2024年8月8日已经发布的《日元套息交易平仓风波暂时缓和》;张峻栋 分析员 SAC 执证编号:S0080522110001 SFC CE Ref:BRY570、于文博 分析员 SAC 执证编号:S0080523120009、张文朗 分析员 SAC 执证编号:S0080520080009 SFC CE Ref:BFE988

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员