CXO(医药外包)这个创新药行业的晴雨表,似乎正在慢慢“变晴”。

截至目前,已有4家CXO公司披露2024年半年度业绩,均显示出环比增长的积极信号。尤其CXO龙头药明康德发布半年报后,带动医药外包公司股价全线翻红。

以7月31日为例,根据同花顺i问财数据,29家医疗研发外包公司全部上涨,其中有18家涨幅超过5%,4家涨幅超过10%,分别为美迪西、皓元医药、昭衍新药、百花医药。

这是否意味着,CXO行业已经回暖、迎来周期反转?

图片来源:同花顺i问财

医药外包公司涨幅榜TOP 10(截至2024.07.31收盘)

01

拐点信号

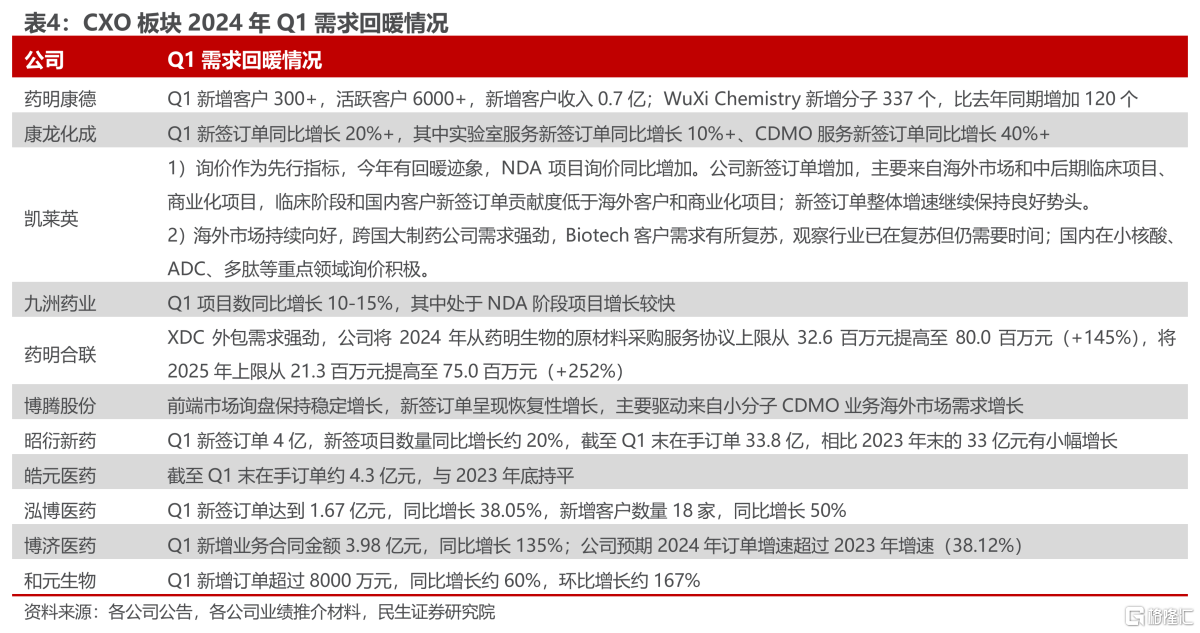

所谓“一花独放不是春”,CXO行业是否真的回暖,还得看各家公司的业绩表现。

昭衍新药是国内药物安全性评价龙头,预计今年第二季度归母净利润为0.88亿元至1.36亿元,实现扭亏为盈,得益于临床前CRO业务(实验室服务)在Q2实现了较好增长,以及可能由于实验猴价格回升,使得Q2相比Q1亏损减少。

凯莱英是国内小分子CDMO龙头之一,上半年实现营业收入剔除上年同期大订单影响后实现微幅增长,其中小分子CDMO业务剔除大订单影响后同比仍保持正增长。

这主要得益于,公司“新签订单同比增长超过20%,且二季度较一季度环比有较大幅度增长,其中来自于欧美市场客户订单增速超过公司整体订单增速水平。”

无独有偶,CRMO龙头康龙化成也在半年度业绩预告中表示,“全球客户询单和访问较2023年同期有所回暖,新签订单金额同比增长超过15%”,使得上半年归母净利润预计实现10.55亿元至11.43亿元,同比增长34%至45%,其中Q2归母净利润环比增速亮眼。

这主要得益于公司四大服务板块全面开花,“分板块看,实验室服务得益于新签订单的回暖,第二季度收入创历史新高;CMC(小分子CDMO)服务收入较第一季度环比增长,更多的项目预计将于2024年下半年交付并确认收入;临床研究服务收入、大分子和细胞与基因治疗服务收入环比、同比均实现增长”。

近期,CXO龙头药明康德也公布了半年报:2024Q1、Q2分别实现总营收79.82亿元、92.6亿元,环比增长16%,经调整Non-IFRS归母净利润为19.1亿元、24.62亿元,环比增长28.5%。在当下这个大环境下,还能实现两位数的增长,称得上靓丽。

具体来看,今年上半年,在维持现有超过6000家庞大活跃客户基础上,公司新增客户超过500家;截至今年6月末,公司在手订单431亿元,剔除特定商业化生产项目同比增长33.2%,其中来自全球前20大制药企业收入达到65.9亿元,剔除特定商业化生产项目同比增长11.9%。

另外,药明康德还在中报给出了2024年全年业绩指引:预计收入可达到383亿元-405亿元,剔除特定商业化生产项目后将保持正增长(预计增长率为2.7%-8.6%)。

由四大龙头公司发布的半年度业绩可见,CXO行业已释放出拐点信号。但是否真的回暖、迎来周期反转,还得看之后的经营状况。

02

细分龙头逆势崛起

就在CXO行业出现拐点信号之际,行业分化态势也愈发明显。

行业分化,主要体现在两大方面:一则,服务业务呈现两极分化,即CXO龙头增速放缓,专注于多肽或抗体偶联药物(ADC)等服务的“小而美”细分龙头逆势崛起;二则,全球市场的布局出现差异,CXO龙头正在加码除美国以外的市场。

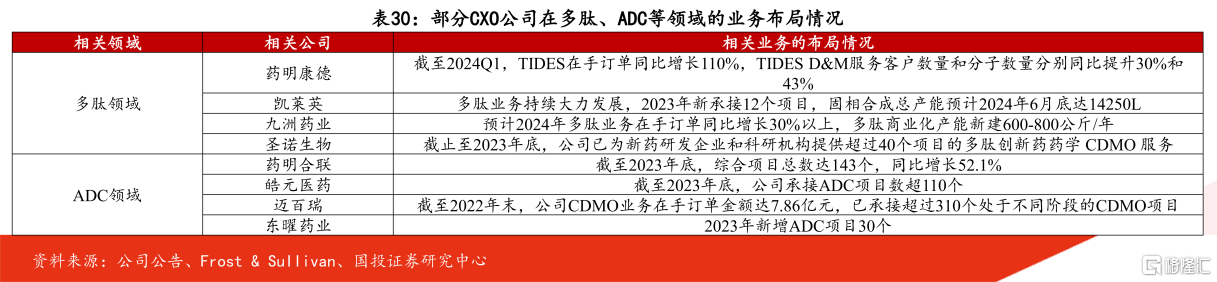

在CXO龙头业绩放缓之际,主要服务于多肽、ADC或中药等细分领域的医药外包公司,包括诺泰生物、药明合联、博济医药等,都交出了靓丽的成绩单。

以司美格鲁肽、替尔泊肽为代表的GLP-1药物,以及频繁出现“出海”的ADC药物,是创新药市场的“当红炸子鸡”,带动了相关产业链蓬勃发展。

多肽CXO龙头诺泰生物,2023年实现总营收、归母净利润分别为10.34亿元、1.63亿元,同比增长58.69%、26.2%。今年上半年再次交出亮眼成绩单,得益于公司自主选择产品的持续放量及收入占比提升,预计实现归母净利润同比增加330.08至497.34%。尤其今年以来,股价累计涨幅高达55.11%,实现了“戴维斯双击”。

药明合联是ADC CRDMO领域龙头,2023年实现总收入同比增长114%至21.24亿元,经调整净利润增长112%至4.12亿元。此前,花旗发布研报称,由于公司项目需求强劲,预期上半年将取得理想业绩,预计盈利同比增长57%,而市场预测增长为48%。

另外,药明康德也享受到了GLP-1药物在全球热销的红利。

今年上半年,药明康德的TIDES业务(主要为寡核苷酸和多肽)保持高速增长,实现收入达20.8亿元,同比强劲增长57.2%。截至2024年6月末,TIDES在手订单同比增长147%。 TIDES D&M服务客户数量达到151个,同比提升25%,服务分子数量达到288个,同比提升39%。2024年1月,多肽固相合成反应釜总体积增加至32000L。

康龙化成也在半年度预告中表示,“大分子和细胞与基因治疗服务收入环比、同比均实现增长。”2023年,康龙化成大分子和细胞与基因治疗服务实现收入4.25亿元,同比增长21.6%。

可见,抓住多肽、ADC、细胞与基因治疗等细分领域的红利,正是CXO龙头实现回暖的关键。此外,布局除美国以外的全球市场,规避不可抗的地缘因素,也决定着未来的发展。

03

回暖还差什么?

CXO行业的主旋律,不仅在于分化,还在于“去美国化”。

尽管当前美国市场仍是国内CXO公司的主要增长点,但由于受不可抗力因素影响,美国已不再是出海首选市场。今年以来,药明康德裁掉了美国工厂的员工、药明生物暂停了位于马萨诸塞州的生产基地建设,康龙化成也出售了境外参股公司Proteologix。

事实上,除美国以外的全球市场,也有深度加码的价值。

2023年,凯莱英的亚太(除中国大陆)市场和欧洲市场客户收入分别同比增长15.03%、57.11%;康龙化成的欧洲客户(含英国)贡献收入18.44亿元,同比增长24.35%,高于北美客户的收入增速(11.39%),来自中国、其他地区客户分别同比增长5.02%、22.98%。

2024年上半年,药明康德来自美国客户收入为107.1亿元,剔除特定商业化生产项目同比下降1.2%,基本持平,而来自欧洲客户、中国客户的收入分别为22.2亿元、34亿元,同比增长5.3%、2.8%。

正因如此,今年上半年CXO公司接连布局除美国以外的市场。

例如,药明康德在5月宣布其位于新加坡的研发及生产基地正式开工建设,为小分子、多肽等提供原料药研发和生产服务;凯莱英接手了辉瑞CDMO欧洲工厂,自6月起接管辉瑞英国API基地和研发实验室;九洲药业接连宣布在日本、德国建设CRO服务平台。

结语:可以说,中国CXO行业正迎来重要的转折点。不管是否真的迎来周期反转,通过未雨绸缪、抓住红利机遇,或许也能走出“寒冬”。

参考资料:

1.各家公司的财报、公告、官微

2.民生证券、国投证券研报

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员