近期,美联储降息预期升温,财政部下调发债规模,经济数据转弱,驱动10年美债利率跌破4%。短期内,美债利率或有下行惯性,但经济衰退风险较低,不宜忽视美债利率超跌反弹可能。

热点思考:美债收益率下行空间有多大?—基于财政力度的分析

(一)美国为何下调发债规模?现金充足、缩表放缓,赤字规模或小幅低于预期

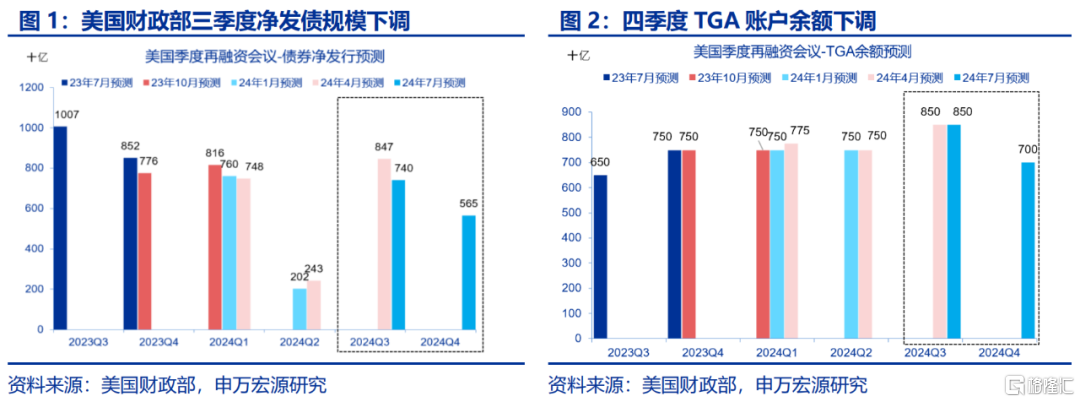

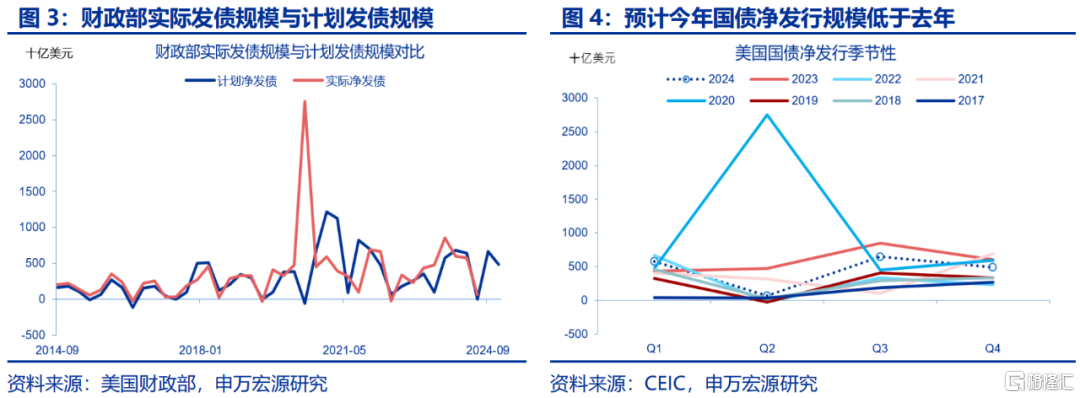

美国财政部下调国债净发行规模预测,全年净发债规模或低于去年水平。7月底,美国财政部召开三季度再融资会议,预计三季度净借款7400亿,较今年4月下调1070亿美元;预计四季度净借款5650亿,低于去年四季度借款规模。财政部三季度TGA账户余额预计保持不变,仍为8500亿美元,预计四季度末降至7000亿美元。结合财政部借款计划估算,我们预计今年美债净发行规模低于去年,供给端压力或难以达到去年同期水平。

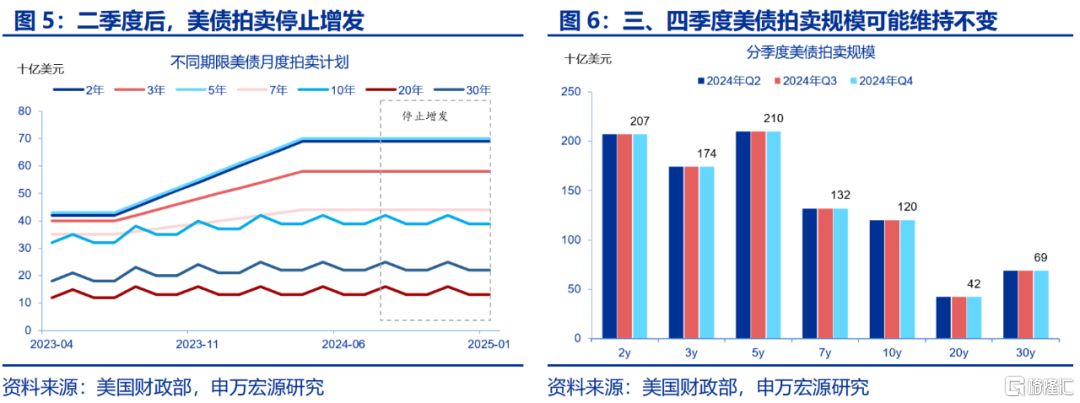

财政部继续暂停国债拍卖增发计划。今年四月,财政部完成本轮美债拍卖最后一次增发,5月开始,各期限国债暂停增加拍卖规模,每月拍卖额维持在已有水平不变,其中2年期国债拍卖规模维持在每季度2070亿,10年期国债为1070亿,且财政部表示未来几个季度内不再增加附息债拍卖规模,年内再次增发的可能性已降低。

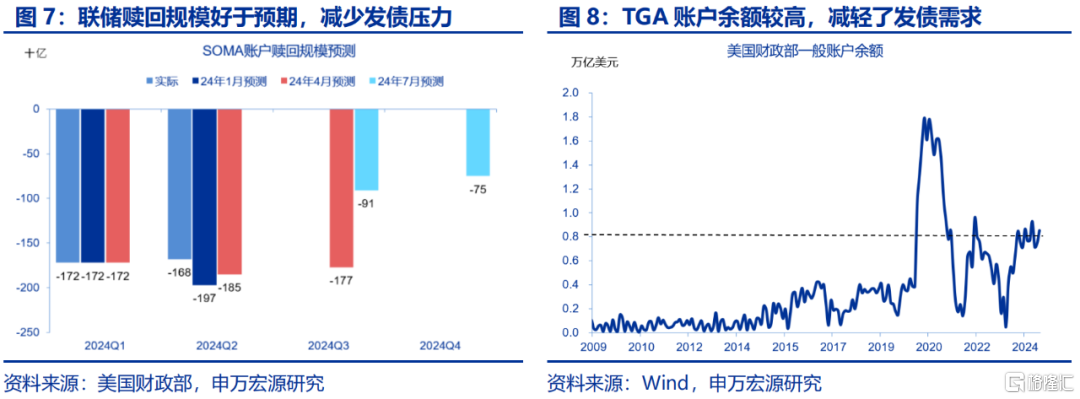

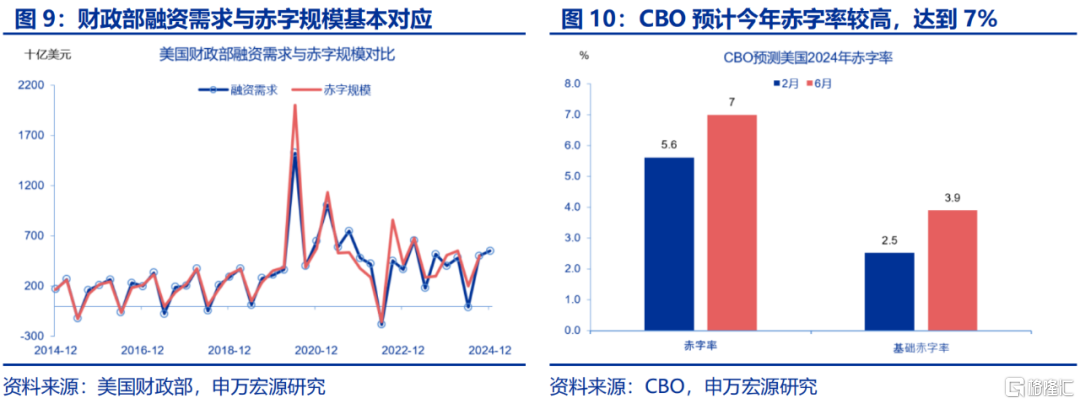

财政部下调发债规模,隐含了财政力度低于市场预期的信号,但今年赤字规模较去年仍继续扩张。财政部下调净发债规模有三个原因:一是美联储SOMA赎回规模好于预期。6月美联储开始放缓缩表规模,二季度SOMA实际赎回规模1680亿美元,低于财政部的预计值;其次,财政部现金余额增加。截至7月,TGA账户余额达到8540亿美元,处于近十年的第三高位;第三,下调发债规模,可能表明今年美国财政赤字规模不及市场预期。根据实际赤字及美国财政部预测的融资需求,可测算得到全财年赤字规模为1.77万亿,虽然低于CBO前期预测的1.99万亿,但较去年的1.70万亿仍继续扩张。

财政部下调发债规模,隐含了财政力度低于市场预期的信号,但今年赤字规模较去年仍继续扩张。财政部下调净发债规模有三个原因:一是美联储SOMA赎回规模好于预期。6月美联储开始放缓缩表规模,二季度SOMA实际赎回规模1680亿美元,低于财政部的预计值;其次,财政部现金余额增加。截至7月,TGA账户余额达到8540亿美元,处于近十年的第三高位;第三,下调发债规模,可能表明今年美国财政赤字规模不及市场预期。根据实际赤字及美国财政部预测的融资需求,可测算得到全财年赤字规模为1.77万亿,虽然低于CBO前期预测的1.99万亿,但较去年的1.70万亿仍继续扩张。

(二)财政还能否提振美国经济?财政对经济仍有支撑,下半年发力程度或改善

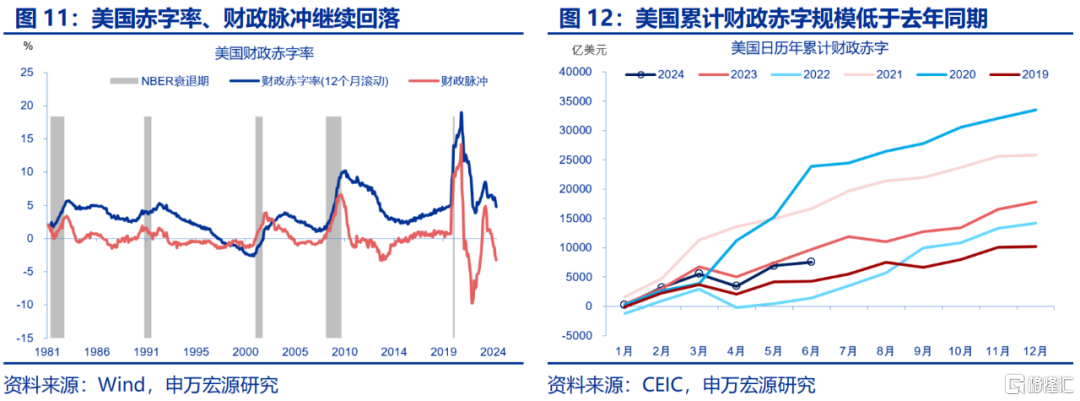

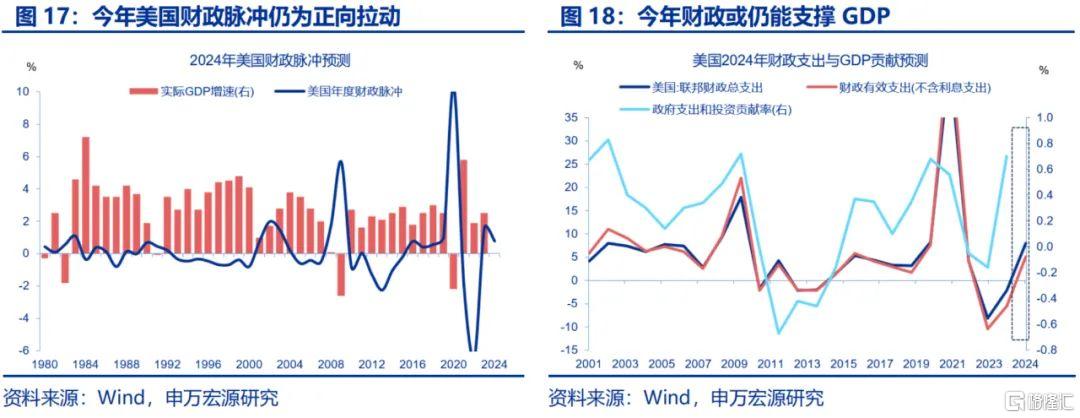

上半年美国赤字率回落,对应了美国经济逐步走弱的现状。截至6月,美国财政赤字率为5.6%,低于1月的6.4%,6月财政脉冲继续下降至-2.4%。从赤字规模上看,截至6月,美国日历年度累计财政赤字规模为7583亿美元,仍低于去年同期的9715亿。可见上半年美国财政发力幅度偏弱,这也对应解释了今年以来美国经济逐步降温的现实。

但下半年财政支出或有改善。今年上半年财政收入高增长,支出偏慢,制约了赤字扩张。美国上半年财政收入增速较高,前6个月收入增速达10.8%,去年同期仅-14.2%。收入改善主要得益于以下因素:一是,美国国税局将加州等受灾害影响地区的纳税申报延期至2024年,导致今年企业所得税、个人所得税均出现明显上涨;其二,2023年美股大幅上涨40%,提振了今年个人所得税。

但下半年财政支出或有改善。今年上半年财政收入高增长,支出偏慢,制约了赤字扩张。美国上半年财政收入增速较高,前6个月收入增速达10.8%,去年同期仅-14.2%。收入改善主要得益于以下因素:一是,美国国税局将加州等受灾害影响地区的纳税申报延期至2024年,导致今年企业所得税、个人所得税均出现明显上涨;其二,2023年美股大幅上涨40%,提振了今年个人所得税。

下半年政府支出计划或陆续落地。今年3月底,美国政府正式财政拨款得以通过,此前,财政支出始终受到临时拨款的制约。因而今年一季度,财政支出增速同比仅-3.9%。但随着拜登政府对外援助法案通过、学生贷款减免开始执行,下半年财政支出或将有所改善,6月,美国财政教育支出规模已出现扩大。

全年而言,财政对经济仍有托底和支撑作用。今年财政脉冲达到0.8%,对经济仍有支撑作用,全年财政支出增速或超出去年水平,支出增速上涨仍能有助于支撑GDP增长。

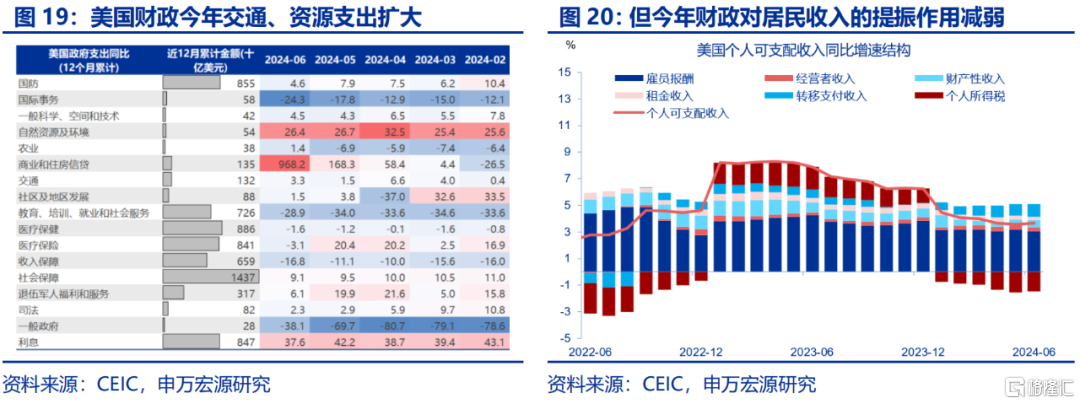

结构层面,今年财政在交通、环境领域的支出扩张幅度较大。今年交通运输类、自然资源及环境类支出明显增长,截至6月,自然资源及环境支出累计增速达26.4%,大幅高于去年同期,或提振美国清洁能源投资支出。但今年财政对美国居民消费的提振作用或将减弱。去年个税扣减规模扩大,个人所得税下降,居民可支配收入增加,提振了美国消费。今年一月以来,由于个税上涨,美国居民可支配收入增速已下一台阶,导致今年财政对消费的贡献或降低。

(三)美债收益率下行空间有多大?短期仍有回落可能,但衰退风险偏低,美债利率或超跌反弹

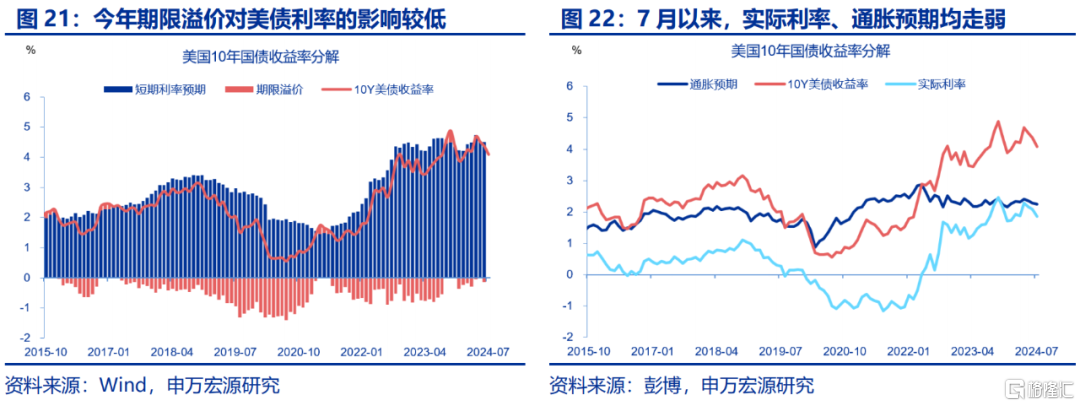

今年美债收益率主要受联储货币政策、基本面驱动,期限溢价贡献较低。10年期美债收益率可分解为期限溢价及短期利率预期。短期利率预期又受美联储货币政策及经济预期影响。今年以来,短期利率预期是美债利率波动的主要贡献项,由于美债供给压力减弱,期限溢价的扰动已较低。

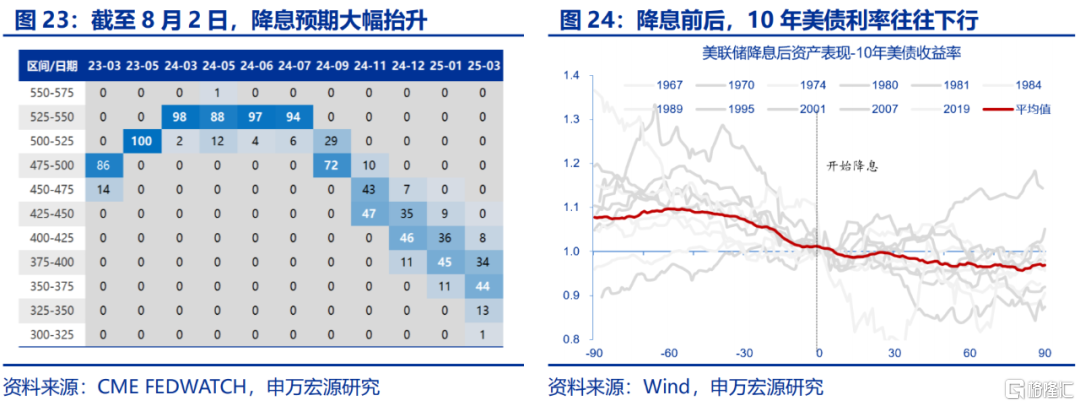

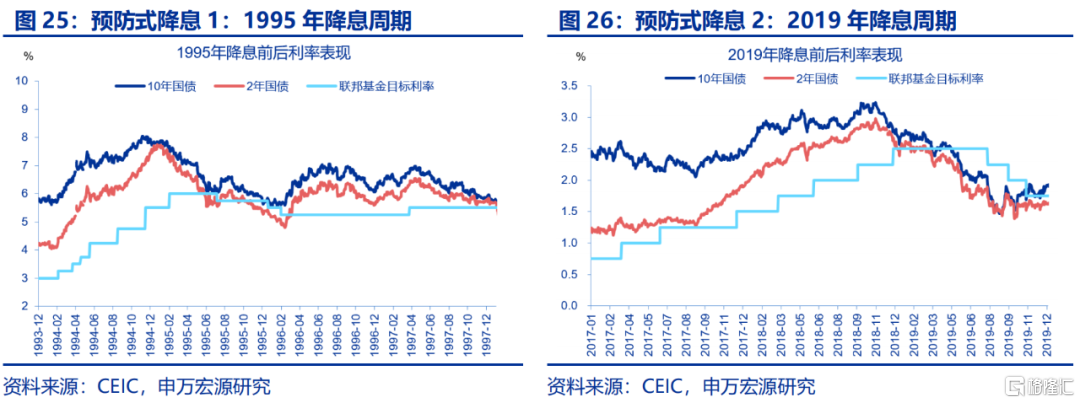

短期内,随着降息预期的计入,10年美债收益率仍有回落可能。7月以来,美国就业、PMI等数据走弱,降息预期快速拉升,截至8月2日,期货市场预期9月降息50BP概率达72%。伴随期限利差收窄,10年期美债利率同样快速下行。历史上,降息落地前,10年美债利率也倾向于回落。然而以1995、2019年两次预防式降息为例,若降息落地后,经济平稳,衰退风险较低,美债收益率仍有企稳反弹可能。

短期内,随着降息预期的计入,10年美债收益率仍有回落可能。7月以来,美国就业、PMI等数据走弱,降息预期快速拉升,截至8月2日,期货市场预期9月降息50BP概率达72%。伴随期限利差收窄,10年期美债利率同样快速下行。历史上,降息落地前,10年美债利率也倾向于回落。然而以1995、2019年两次预防式降息为例,若降息落地后,经济平稳,衰退风险较低,美债收益率仍有企稳反弹可能。

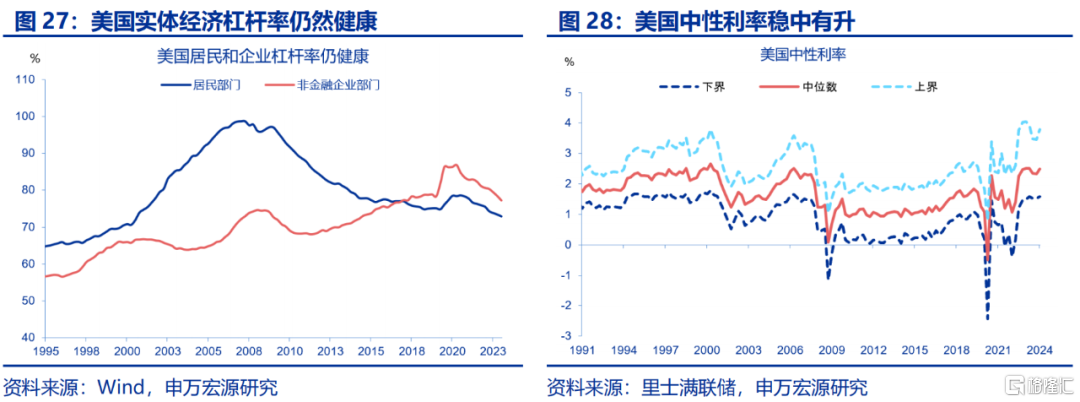

但财政托底、实体经济杠杆率仍健康,美国经济硬着陆概率较低,10年美债收益率或存在超跌反弹可能。美国企业和居民相对健康的报表意味着经济风险仍相对可控,衰退概率较低。美国居民和企业长期去杠杠,截至2023年四季度的最新数据显示,居民杠杆率为73%,处于2001年以来的低点。非金融企业杠杆率为77%,为2018年以来的低点。美国中性利率水平稳中有升,美联储6月会议预计美国中性利率水平约为2.8%,里士满联储1月预计中性利率水平为2.4%。较低的衰退风险意味着,10年美债收益率存在超跌反弹的可能。

但财政托底、实体经济杠杆率仍健康,美国经济硬着陆概率较低,10年美债收益率或存在超跌反弹可能。美国企业和居民相对健康的报表意味着经济风险仍相对可控,衰退概率较低。美国居民和企业长期去杠杠,截至2023年四季度的最新数据显示,居民杠杆率为73%,处于2001年以来的低点。非金融企业杠杆率为77%,为2018年以来的低点。美国中性利率水平稳中有升,美联储6月会议预计美国中性利率水平约为2.8%,里士满联储1月预计中性利率水平为2.4%。较低的衰退风险意味着,10年美债收益率存在超跌反弹的可能。

注:本文内容节选自申万宏源宏观研究2024.08.03发布的《美债收益率下行空间有多大?—基于财政力度的分析》,分析师:王茂宇 赵伟

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员