事件

中国7月官方制造业PMI为49.4%,前值49.5%。

中国7月官方非制造业PMI为50.2%,前值50.5%

评论

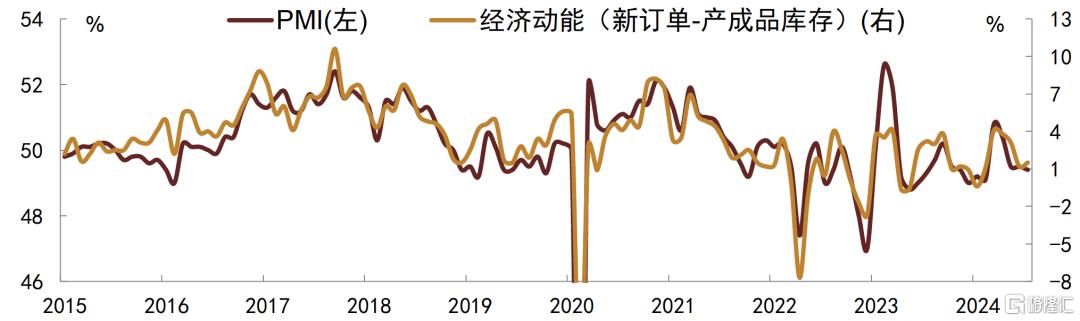

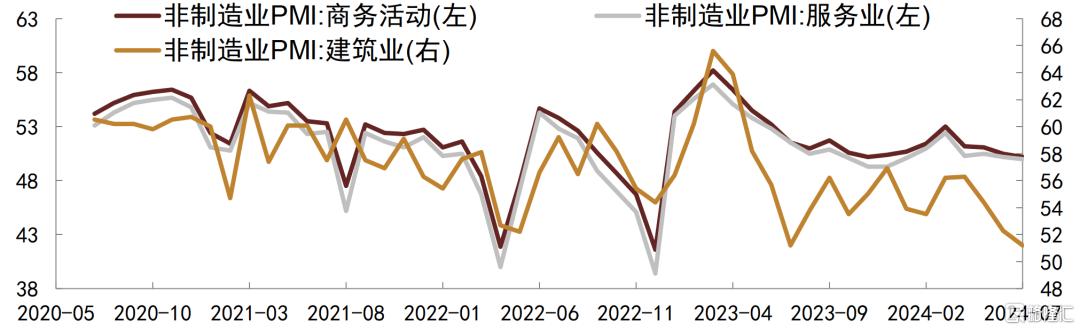

7月制造业PMI从6月的49.5%小幅回落0.1ppt至49.4%,制造业景气度小幅回落。从结构上来看,7月PMI数据显示生产端和需求端仍在收缩,但生产端景气度整体好于需求端。其中生产指数回落0.5ppt至50.1%,整体仍位于荣枯线上方;需求端来看,新订单指数回落0.2ppt至49.3%,持续位于荣枯线下方,需求走弱的态势仍然较为明显。由于产成品库存回落的幅度超过新订单回落幅度,因此经济动能指标(新订单-产成品库存)较上月微升0.3个百分点至1.5%。相比而言,在美国经济韧性仍存以及抢出口背景下,外需短期内仍有一定支撑,新出口订单回升0.2个百分点至48.5%。从价格指数来看,7月国际原油价格及其他主要大宗商品价格再次出现下行,PMI主要原材料购进价格较上月明显回落。7月非制造业商务活动景气度也较6月回落0.3个百分点,从结构上来看,建筑业和服务业商务活动景气度均较上月回落,显示目前地产和基建等施工进度尚未明显提速,而服务业商务活动也受到地产和零售等行业偏低迷的拖累。

整体来看,7月PMI数据继续回落,显示目前实体经济需求可能仍待进一步提振。在需求侧走弱的情况下,工业品去库压力也在加大,可以看到企业生产端扩张的速度也在放缓,我们预计7月工业增加值增速可能也会有所回落。由于目前生产侧仍然强于需求侧,工业品价格也再次走弱。往后来看,随着海外经济动能逐渐放缓,我们预计下半年外需可能也将逐渐放缓,对工业品需求侧可能形成一定拖累,不排除工业企业可能会主动去库,从而影响工业品价格。历史来看,工业产成品存货增速与债券收益率走势高度相关,主要是在企业主动去库的背景下,实体融资需求收缩,“资产荒”格局下机构对于债券配置需求较为旺盛。我们认为年内“资产荒”的格局或将延续,进一步推动各类息差压缩,利率仍有下行空间。具体来看:

7月制造业PMI较上月微降0.1ppt至49.4%,各分项多数下降。供给侧方面,生产分项较前月下行0.5ppt至50.1%,受有效需求不足等因素影响,生产扩张力度继续减弱至临界点附近。进口分项录得47%,较上月变动不大。供应商配送时间分项为49.3%,较上月微降。需求侧方面,新出口订单分项较上月小幅上行0.2ppt至48.5%,仍处收缩区间。新订单分项回落0.2ppt至49.3%,继续位于荣枯线下方。从高频数据来看,7月前三周以汽车、家电为代表的耐用品消费同、环比均走弱,其对于消费的支撑效应或继续下行。价格方面,7月价格分项走弱,主要原材料购进价格和出厂价格分别下行1.8ppt和1.6ppt至49.9%、46.3%,均位于临界值下方。由于内需持续不足,工业品价格仍有下行压力,随着低基数影响减弱。库存方面,7月原材料库存较上月变动不大,继续位于收缩区间,产成品库存下行0.5ppt至47.8%。

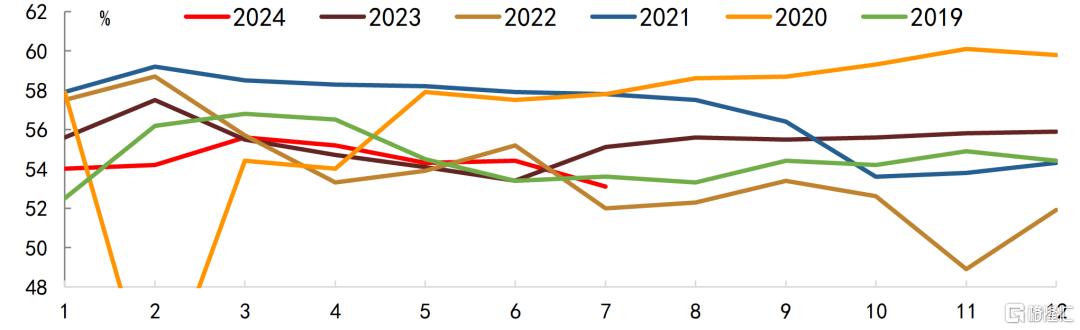

7月非制造业商务活动指数较上月边际略回落0.3ppt至50.2%,处于临界点略上方。服务业商务活动指数小幅下行0.2ppt至50.0%,其中交通运输、邮政和文化体育娱乐等行业景气度较高,或主要受暑假带动,不过从高频数据来看,服务消费仍呈现出“以价换量”的特点,例如酒店入住率处于历史同期高位,而酒店已售客房均价则反之,处于历史同期较低水平。建筑业方面,7月建筑业商务活动指数从上月的52.3%下行1.1ppt至51.2%,显示地产和基建需求边际走弱。整体而言,企业的生产经营活动预期指数下降1.3ppt至53.1%,虽仍位于扩张区间,但表现弱于季节性,处于往年同期低位,反映当前市场预期仍待稳定与提振。

图表1:制造业PMI各分项变动情况

注:单位为%,数据截至2024年7月资料来源:Wind,中金公司研究部

图表2:7月经济动能指标变动不大

注:数据截至2024年7月,为使图表更加直观,调整了纵轴范围,隐去了2020年因疫情因素明显下行的部分;资料来源:Wind,中金公司研究部

图表3:7月非制造业PMI扩张速度继续回落

注:单位为%,数据截至2024年7月资料来源:Wind,中金公司研究部

图表4:生产经营活动预期指标弱于季节性,位于历史同期偏低水平

注:横坐标表示月份,数据截至2024年7月,为使图表更加直观,调整了纵轴范围,隐去了2020年因疫情因素明显下行的部分资料来源:Wind,中金公司研究部

风险

经济下行超预期。

文章来源

本文摘自中金公司于2024年7月31日已经发布的《供强需弱格局延续,债券利率仍有下行空间——7月PMI数据分析》,证券分析师:李雪 分析员 SAC 执证编号:S0080519050002

薛丰昀 联系人 SAC 执证编号:S0080122090046 SFC CE Ref:BUT563

陈健恒 分析员 SAC 执证编号:S0080511030011 SFC CE Ref:BBM220

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员