主要观点

随着利率的不断下行,特别是长债利率不断创历史新低,市场担忧这会加大汇率走弱压力。而稳定汇率的需求可能会掣肘货币政策,进而反过来约束利率下行的空间。特别是当前外部降息节奏并不确定,而且存在关税调整等风险情况下,对此的担忧有所加强。那么如何看待当前利率与汇率的关系呢?

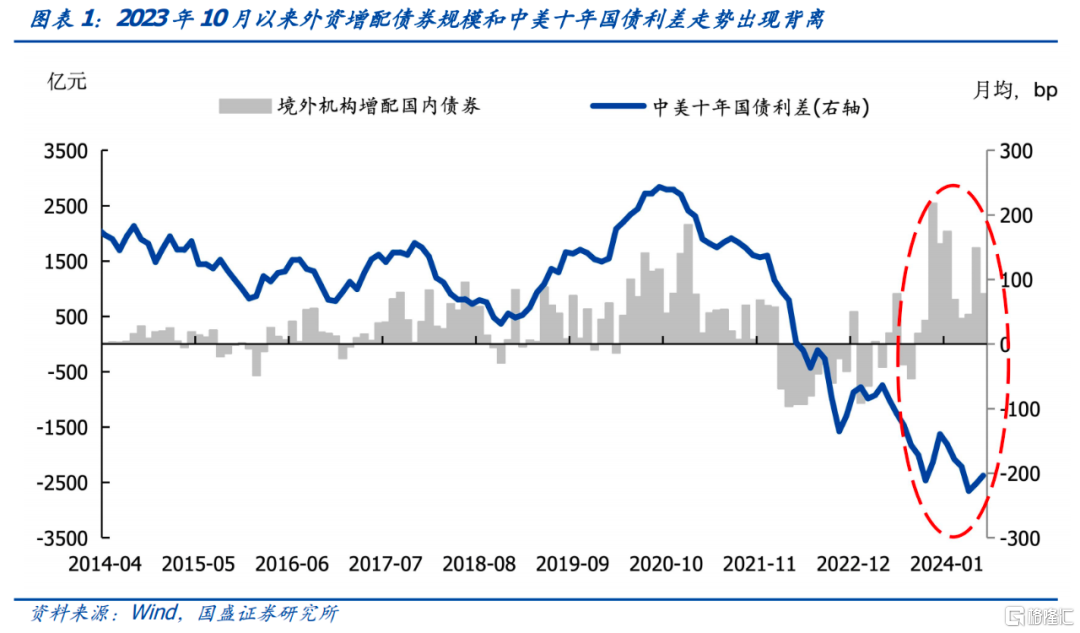

汇率变化对债券利率的影响一方面是通过资本流动性,即带来外资流入债市规模的变化来影响债市;另一方面,汇率压力可能会影响货币政策,进而对债券市场产生间接影响。但事实上,在过去一年债券市场外资流入呈现出不同的特征,即债市外资流入与中外利差背离。历史经验看,外资增配国内债券规模和中美十年国债利差高度一致,中美利差快速下降基本对应外资净流出国内债市。但2023年10月以来外资增配债券和中美利差却出现背离,在中美利差深度倒挂的时候,无论是长端利差还是短端利差,倒挂幅度均在200bps以上。这种情况下外资非但没有流出,反而持续流入,这呈现出与以往不同的特征。

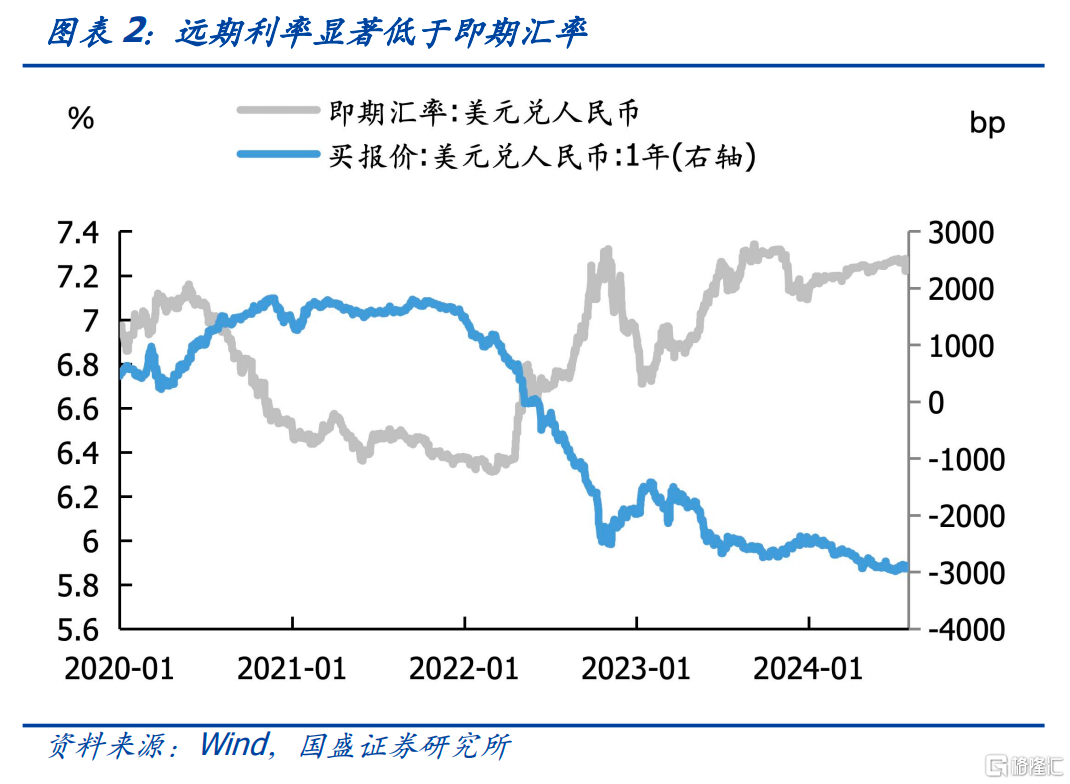

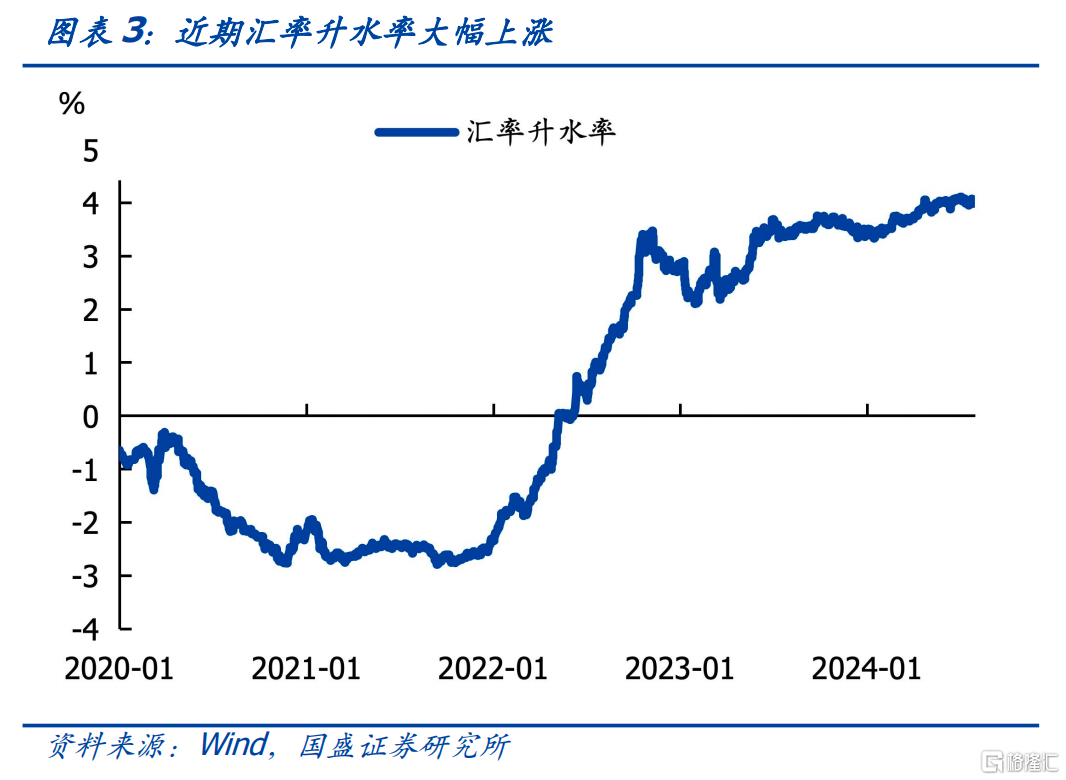

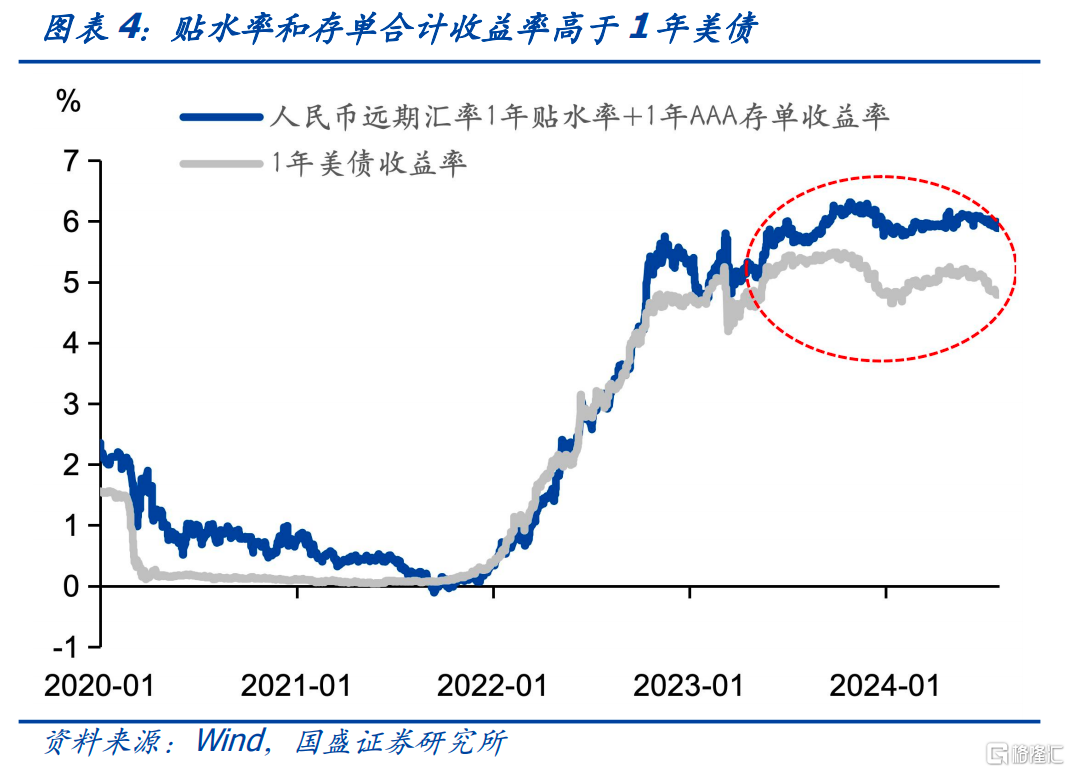

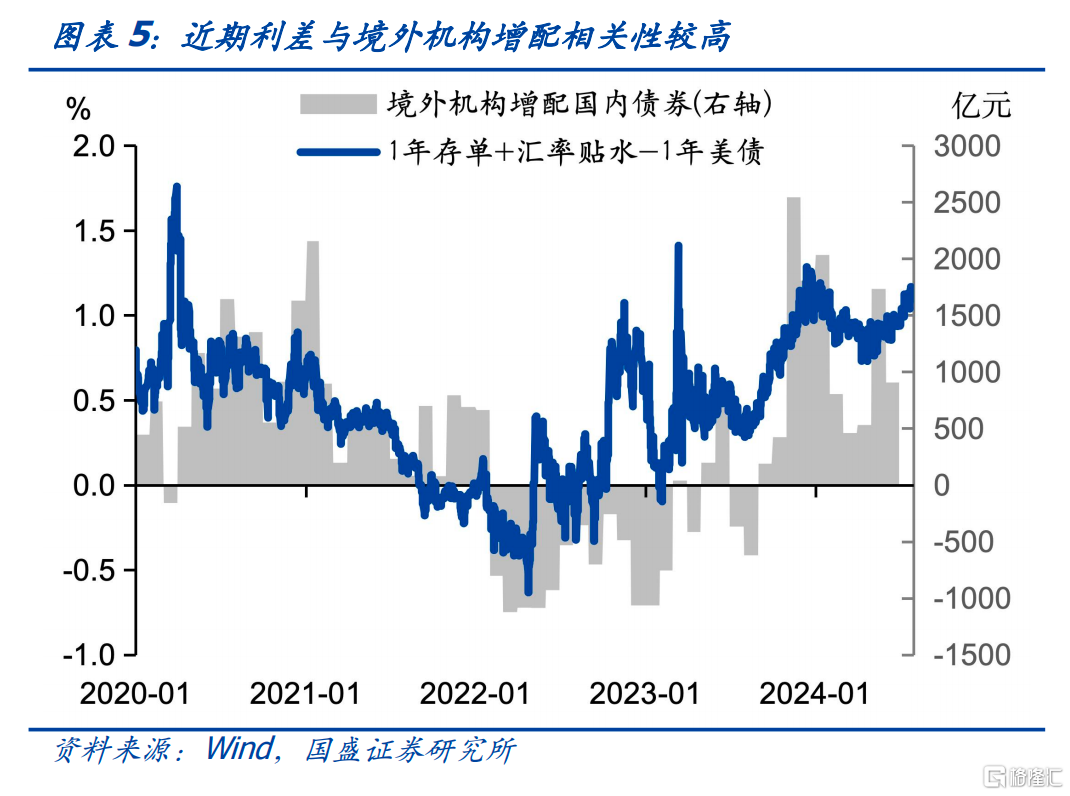

远期汇率保持较高升水,可能是吸引债市外资流入原因。中外利差倒挂情况下,外资持续流入债市,主要是由于较高的远期升水。2023年10月以来外资流入的原因为远期市场上人民币对美元大幅走强。截至2024年7月29日,美元对人民币即期汇率为7.26%,1年远期市场报价在2910bp,升水率超过4%,已抹平当前中美1年国债3.3%的利差。以往1年美元兑人民币远期升水幅度与国内1年AAA存单收益率年收益率之和和1年美债利率基本一致,但从去年10月以来,1年升水幅度与1年存单收益之和高出1年美债1个百分点左右,持续吸引外资在即期市场流入。这形成了外资持续增配债券的情况,同时也增加了即期市场资金流入,稳定了汇率。

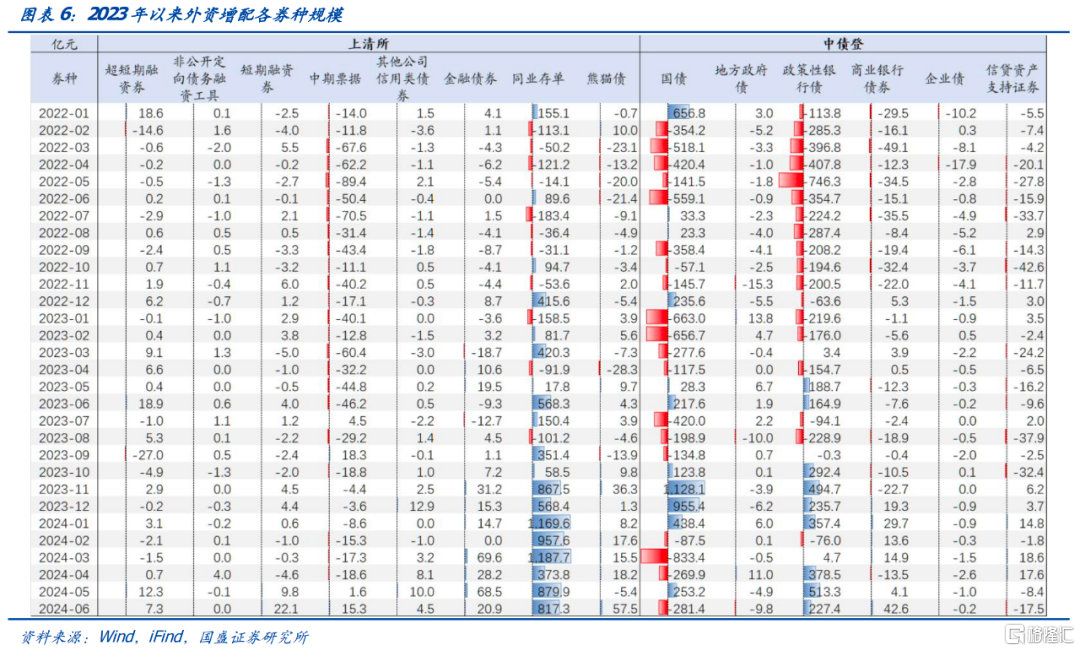

外资配债的增量结构也从此前的国债和政金债,转向以存单为主。结合中债登和上清所发布的主要券种持有至结构,可以看出,2023年9月至今,外资持续增配同业存单,且去年11月以来增配规模均较大,为外资主要增配券种。2024年6月,外资增配国内同业存单817.3亿元,占上清所外资增配各券种合计规模的86.5%,占中债登和上清所合计公布的外资增配总规模的90.2%。

当前中美利率倒挂幅度较大,国内利率小幅度变化影响有限。过去两年,美联储快速加息,而国内货币政策稳健中性,造成中美利率曲线被动倒挂,截至2024年7月29日中美10年国债利差达-201bp,国内利率的小幅度变化对资本流动影响有限。总体看汇率对货币政策并不形成有效的实质性约束。

短期来看,利率下行并不必然导致汇率贬值,当前汇率依然能够保持在合理稳定水平。而中期来看,稳定总需求政策更多将以内为主。当前中美利差虽大但外资资金仍有动力流入,同时美国6月通胀超预期下降、9月降息预期升高,中美利差有望收窄,总体国内利率下行带来的汇率贬值压力有限。央行降息之后,整体广谱利率将进入新一轮的下行期。对于债市来说,实体风险偏好不足导致资金来源继续增加,而信贷偏弱和债券发行缓慢导致债券供给不足。因而整体利率依然处于下行过程中。结合监管态度的调整变化,我们预计利率可能进入新的一轮下行期。

风险提示:风险偏好变化超预期;货币政策超预期;外部不确定性超预期。

正文

随着利率的不断下行,特别是长债利率不断创历史新低,市场担忧这会加大汇率走弱压力。而稳定汇率的需求可能会掣肘货币政策,进而反过来约束利率下行的空间。特别是当前外部降息节奏并不确定,而且存在关税调整等风险情况下,对此的担忧有所加强。那么如何看待当前利率与汇率的关系呢?

汇率变化对债券利率的影响一方面是通过资本流动性,即带来外资流入债市规模的变化来影响债市;另一方面,汇率压力可能会影响货币政策,进而对债券市场产生间接影响。但事实上,在过去一年债券市场外资流入呈现出不同的特征,即债市外资流入与中外利差背离。历史经验看,外资增配国内债券规模和中美十年国债利差高度一致,中美利差快速下降基本对应外资净流出国内债市。但2023年10月以来外资增配债券和中美利差却出现背离,在中美利差深度倒挂的时候,无论是长端利差还是短端利差,倒挂幅度均在200bps以上。这种情况下外资非但没有流出,反而持续流入,这呈现出与以往不同的特征。

远期汇率保持较高升水,可能是吸引债市外资流入原因。中外利差倒挂情况下,外资持续流入债市,主要是由于较高的远期升水。2023年10月以来外资流入的原因为远期市场上人民币对美元大幅走强。截至2024年7月29日,美元对人民币即期汇率为7.26%,1年远期市场报价在2910bp,升水率超过4%,已抹平当前中美1年国债3.3%的利差。以往1年美元兑人民币远期升水幅度和国内1年AAA存单收益率年收益率之和与1年美债利率基本一致,但从去年10月以来,1年升水幅度和1年存单收益之和高出1年美债1个百分点左右,持续吸引外资在即期市场流入。这形成了外资持续增配债券的情况,同时也增加了即期市场资金流入,稳定了汇率。

汇率贴水率和存单收益率合计已超1年期美债约100bp。2024年6月以来,一年远期的汇率贴水率稳定在4%左右,结合一年期同业存单2%左右的利率,合计收益率在6%左右,已高于一年期美债5%左右的水平,截至2024年7月29日,贴水率和1年存单的收益率合计比1年美债高112bp,外资有动力增配国内债券。

外资配债的增量结构也从此前的国债和政金债,转向以存单为主。结合中债登和上清所发布的主要券种持有至结构,可以看出,2023年9月至今,外资持续增配同业存单,且去年11月以来增配规模均较大,为外资主要增配券种。2024年6月,外资增配国内同业存单817.3亿元,占上清所外资增配各券种合计规模的86.5%,占中债登和上清所合计公布的外资增配总规模的90.2%。

当前中美利率倒挂幅度较大,国内利率小幅度变化影响有限。过去两年,美联储快速加息,而国内货币政策稳健中性,造成中美利率曲线被动倒挂,截至2024年7月29日中美10年国债利差达-201bp,国内利率的小幅度变化对资本流动影响有限。总体看汇率对货币政策并不形成有效的实质性约束。

短期来看,利率下行并不必然导致汇率贬值,当前汇率依然能够保持在合理稳定水平。而中期来看,稳定总需求政策更多将以内为主。当前中美利差虽大但外资资金仍有动力流入,同时美国6月通胀超预期下降、9月降息预期升高,中美利差有望收窄,总体国内利率下行带来的汇率贬值压力有限。央行降息之后,整体广谱利率将进入新一轮的下行期。对于债市来说,实体风险偏好不足导致资金来源继续增加,而信贷偏弱和债券发行缓慢导致债券供给不足。因而整体利率依然处于下行过程中。结合监管态度的调整变化,我们预计利率可能进入新的一轮下行期。

风险提示:风险偏好变化超预期;货币政策超预期;外部不确定性超预期。

注:本文来自国盛证券2024年7月30日发布的研报《如何看待当前利率与汇率关系》,报告分析师:杨业伟 S0680520050001,梁坤 S0680123090006

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员