经历短暂“一日游”的亚太股市,今天情绪重新低迷起来。

周二,随着日本央行开启为期2天的货币政策会议,亚太地区市场普跌,此前的反弹势头再被逆转。

截至发稿,MSCI亚洲新兴市场指数跌0.4%。韩国综合指数收跌0.99%,印尼综指跌0.7%,澳洲标普200指数跌0.46%,恒生指数跌1.44%,上证指数跌0.43%。

受日央行利率决定存在不确定性的影响,昨天“小狂欢”的日股盘中也一度转跌。

不过,日经225指数现收盘转涨0.15%,东证指数收跌0.19%。自7月11日来,日经225指数连跌多日,累计跌幅近8%。

市场搅动因素主要围绕在本周美联储和日本央行会议上。

从目前来看,市场基本已经在消化美联储7月按兵不动的预期,但“超鹰派”的日本央行会否登场则充满更多的不确定性。

日银加息“悬而未决”

今天,日本央行为期2天的议息会议拉开帷幕,外界对其决定存在诸多猜测。

随着市场对日本央行削减债券购买的步伐达成普遍共识,当下焦点便落在利率政策上。

不过,分析师们对其是否会选择加息意见不一,尤其是考虑到近期日元汇率波动。

加息派预计,日本央行可能会将利率提高10-15个基点,日本最近的通胀压力增强了加息的理由,而通胀压力部分是由工资上涨推动的。

这与日本央行的一贯立场相一致,即通胀率可以持续达到其 2% 的年度目标,这可能为央行收紧货币政策提供必要的空间。

保守派认为,对经济放缓的担忧可能导致日本央行维持当前利率。日央行一直强调维持相对宽松的货币环境以刺激经济增长的重要性。

最近的经济数据显示,日本第一季度经济萎缩幅度超过预期,消费支出疲软是一个主要因素。这可能导致日本央行重新考虑或推迟加息。

日本央行将在周三详细介绍缩减大规模债券购买的计划,并就下一次加息的时机进行辩论。

在美日利差下,日元经历了相当长一段时间的疲软。为减轻压力,日本央行计划将加息与债券缩减计划相结合来减缓日元的下跌。

不过,在过去两周日元兑美元大幅升值。究其原因则是多种因素共同作用的结果,包括市场干预疑似、套利交易平仓以及美联储可能降息的预期。

日元近期的反弹,这给日本央行增加了压力,迫使其慎重考虑其政策选择。

此外,由于担心消费疲软,日本央行行长植田和男对于加息持保留态度。

荷兰银行分析师指出,尽管仍有可能做出 15 个基点的微幅加息决定,但实际工资持续负增长可能会导致日本央行维持其政策利率不变。

央行强调,尽管工资增长和消费的“良性循环”正在加强,但实际工资增长尚未转为正增长,这可能会影响日本央行维持利率稳定的决定。

日本央行“杀伤力”更大?

接下来的几天,鲍威尔和植田和男的一举一动都可能引起全球金融市场动荡。

预计美联储不会7月会议上对联邦基金利率做出任何改变,但交易员将本次会议中寻找美联储是否会在9月份降息的线索。

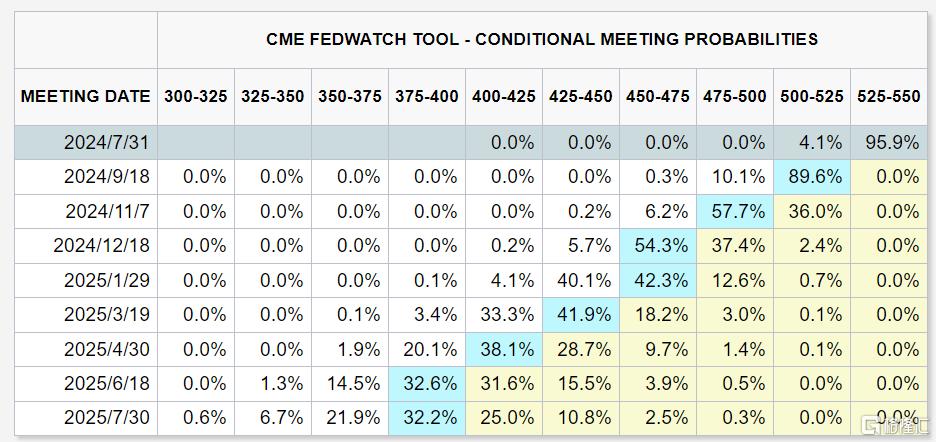

CME“美联储观察”工具显示,7月按兵不动的概率已经高达95.5%,9月降息的概率则为89.6%。

而相比于美联储,日本央行决议搅动市场的可能性更大。

分析师Garfield Reynolds指出,日银比美联储更有可能出人意料。尽管核心通胀率自2022年4月以来一直保持在或高于央行的目标水平,但对于那些期待央行采取果断行动的人来说,日本央行行长植田和男上任以来表现令人失望。

这降低了出现鹰派意外的门槛——如果缩减债券购买和加息的路径足够大胆,即便是保持利率不变也可能带来意外。

如果日本央行和美联储的联合行动对日元有利,日元似乎有望再次飙升。即使在日元空头从历史极端水平迅速减少之后,空头依然脆弱。

美银认为,若日本央行转向鹰派日元兑美元有望升至145。

“如果日本央行决定提高政策利率,并宣布快速削减购债规模的计划,例如一年内将每月购债规模减至约3万亿日元,市场会认为这是日本央行向鹰派转向,并将押注更快升息速度,从而导致整个日元市场波动加剧。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员