人民币汇率的反弹引发了一些交易性头寸的调整和交易行为的改变。我们观察到境内外黄金价差隐含的人民币汇率从此前的7.3以上回到了7.27左右,与即期汇率基本持平。而境内美元人民币1周和1个月期限的风险逆转期权创出了年内新低,这表明境内期权市场参与者目前更倾向于对冲人民币在短期内进一步升值的风险。

在岸人民币汇率从年内低点快速反弹

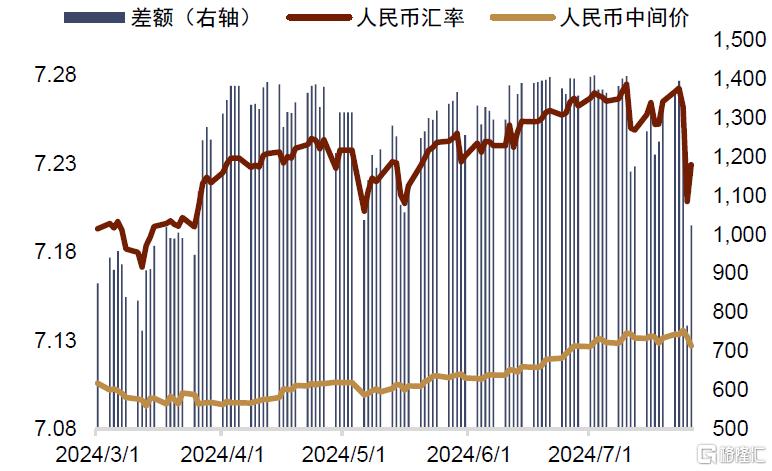

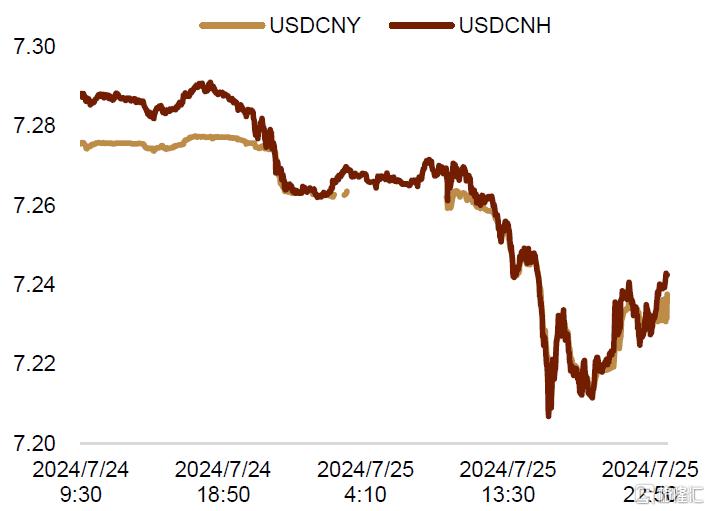

7月25日,在岸人民币汇率升值约0.23%,日内最大升幅约550 pips,这是2023年11月4月以来在岸人民币最大的单日升值。离岸人民币汇率升值约0.36%,日内最大升幅近700 pips,是为2023年9月12日以来最大单日升幅记录。人民币的反弹也让即期价格与中间价之间的价差有所收敛,25日当天日内即期价格最高到过7.2087,距离中间价为766个基点,为3月13日以来最近(图表1)。

图表1:人民币即期汇率和中间价差额

资料来源:Bloomberg,中金公司研究部

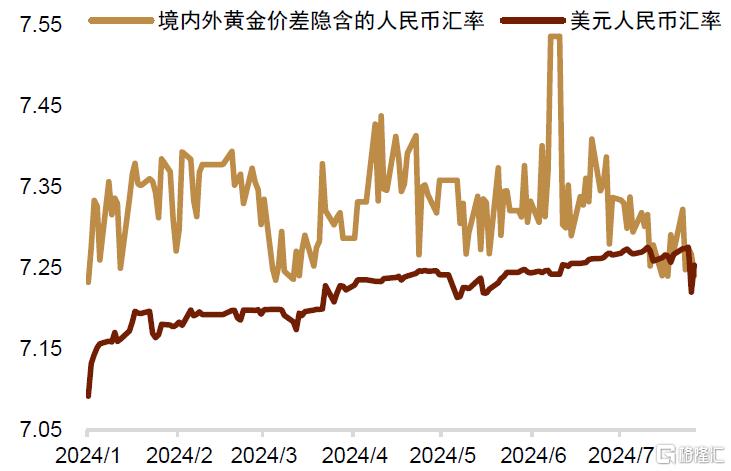

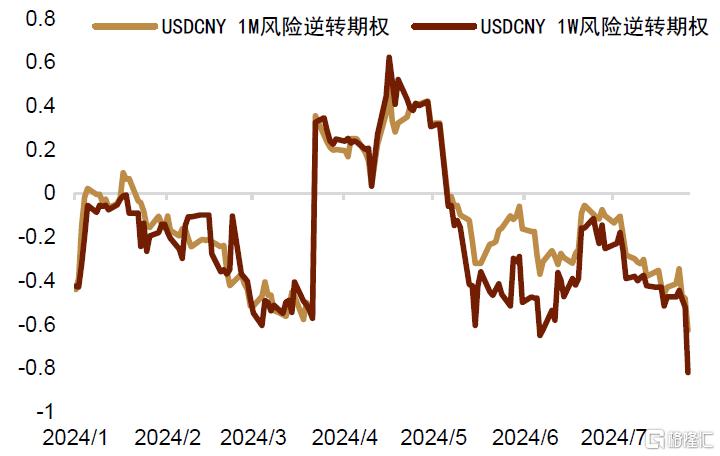

人民币汇率的反弹引发了一些交易性头寸的调整和交易行为的改变。我们观察到境内外黄金价差隐含的人民币汇率从此前的7.3以上回到了7.27左右,与即期汇率基本持平(图表2)。而境内美元人民币1周和1个月期限的风险逆转期权创出了年内新低(图表3),这表明境内期权市场参与者目前更倾向于对冲人民币在短期内进一步升值的风险。

图表2:黄金价差隐含的人民币汇率走低

资料来源:Wind,中金公司研究部

图表3:人民币风险逆转期权走低

资料来源:Bloomberg,中金公司研究部

人民币汇率大涨背后的原因

由于25日当天央行意外调降了MLF利率,人民币汇率当天的上涨是超预期的。但综合考虑25日前后几天的内外环境,人民币汇率的反弹也并非无迹可寻。我们认为,外部环境的变化导致套息交易平仓以及稳汇率政策发力或是人民币汇率近期反弹的两个主要原因。

7月以来,外部环境开始朝着有利于人民币汇率的方向变化。

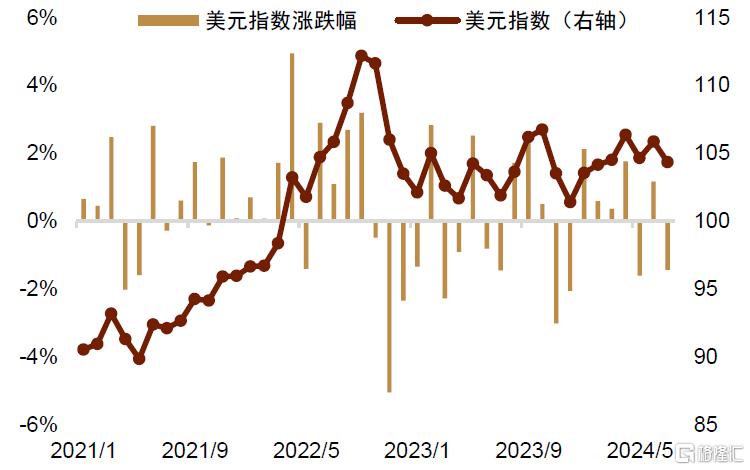

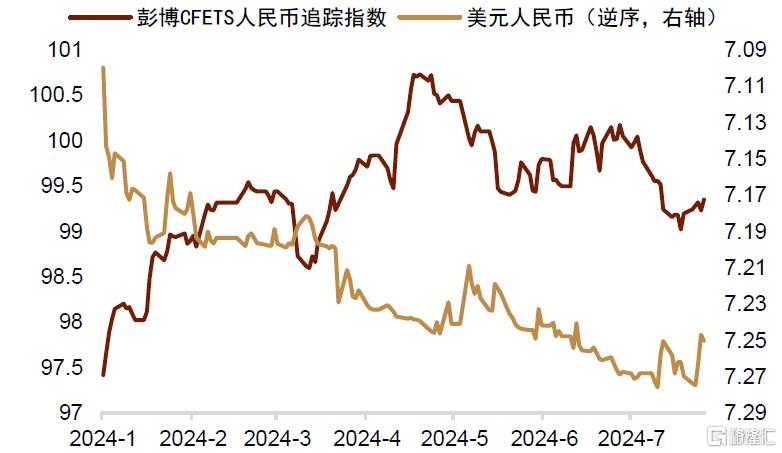

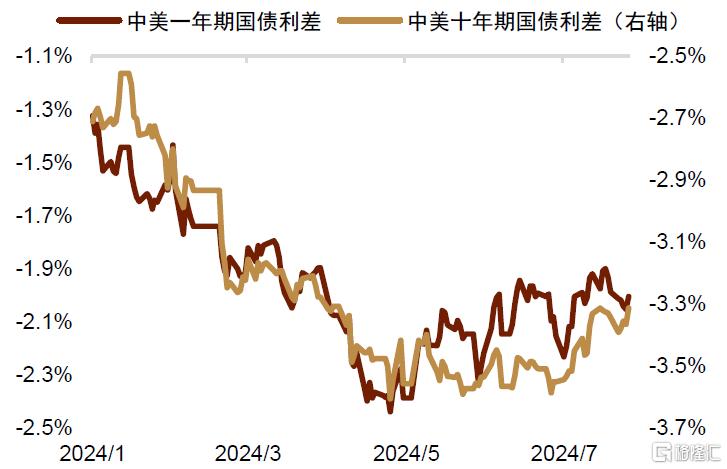

首先是降息交易在7月升温缩小了利差并压制了美元。由于美国6月失业率攀升至4.1%,且核心CPI环比增速回落至0.1%的偏温和水平,市场对美联储9月的降息预期有所升温。目前衍生品市场已基本定价美联储将在9月进行首次降息,降息交易的直接影响是美债收益率的下行和美元的回落。7月美元指数有所回落(图表4),人民币对一篮子货币从偏高水平回落(图表5)。而美元利率的下行则令中美利差改善(图表6)。这都从多个维度给予人民币汇率一定支持。

图表4:美元指数7月走低

资料来源:Wind,中金公司研究部

图表5:人民币对一篮子货币较高点明显回落

资料来源:Bloomberg,中金公司研究部

图表6:中美利差趋于改善

资料来源:Wind,中金公司研究部

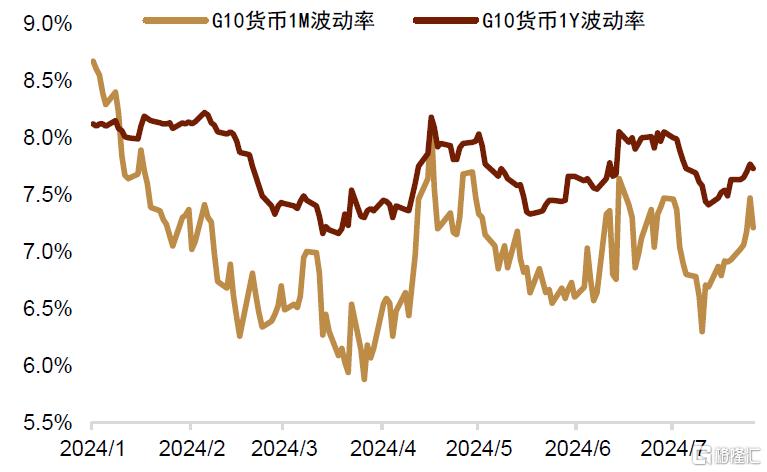

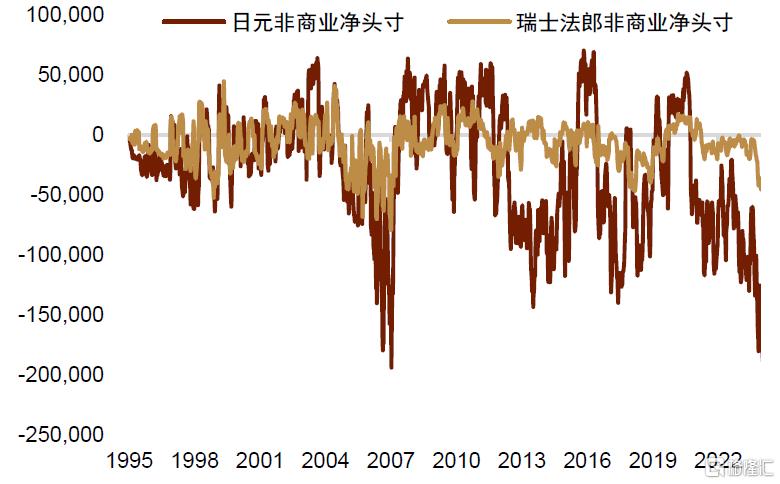

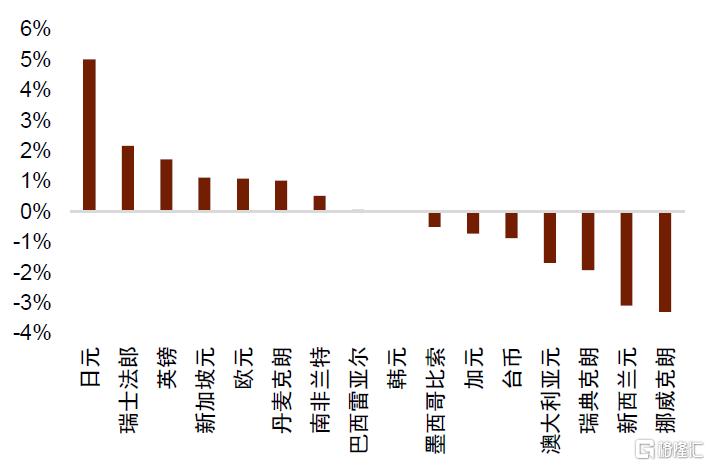

其次是避险情绪导致的外汇套息交易平仓。在特朗普遇刺事件和民主党候选人更替事件发生后,美国政坛的不确定性有所增加。这在金融市场上体现为波动性和避险情绪的抬升。G10货币的隐含波动率近期呈现升高态势(图表7),而其他的风险资产如股票、大宗商品等都出现了不同程度的回调,衡量风险的VIX指数自7月中下旬以来显著抬升。风险资产波动性抬升的影响是避险交易的升温,金融杠杆的压降。在避险交易中,此前较为拥挤的交易头寸或都有一定的降仓要求。在外汇市场,特朗普对美元、日元和人民币汇率发表了自己观点,这也带动了市场的波动增加以及避险交易。外汇市场的避险交易主要体现为套息交易的部分平仓。在典型的套息交易中,相对低息的日元、瑞士法郎、人民币等低息货币会被作为负债,而高息的美元、墨西哥比索等货币被作为资产货币获取利差收益。由于此前高利差和低波动环境对套息相对有利,套息交易在今年是相对拥挤的。通过外汇期货的头寸观察,我们发现日元、瑞士法郎等主要套息货币的净空头已至历史较极端水平(图表8)。而在人民币方面,由于中美利差的存在,出口企业等主体也更倾向于在资产负债表中增加外币资产,并将负债本币化。这体现为了当前货物贸易出口的结汇率处于历史低位(图表9)。在避险情绪上升后,这类套息头寸的波动性上升,收益稳定性下降,因此也面临一定规模的降杠杆需求。因此,作为套息交易融资货币的日元、瑞士法郎在近期相对表现更好(图表10)。在外部环境的带动下,我们认为人民币汇率近期的弹性上升,也触发了一定程度的套息空头平仓从而加大了弹性。

图表7:G10货币的波动率近期有所抬升

资料来源:Bloomberg,中金公司研究部

图表8:日元和瑞士法郎净空头处于历史较极端水平

资料来源:Bloomberg,中金公司研究部

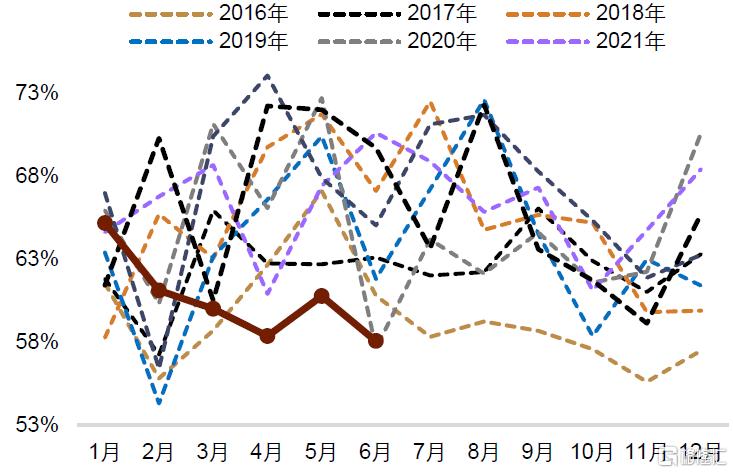

图表9:结汇率处于历史同期偏低水平

资料来源:Wind,中金公司研究部

图表10:近一个月来,日元和瑞士法郎涨幅居前

注:日期为7月1日至7月26日资料来源:Bloomberg,中金公司研究部

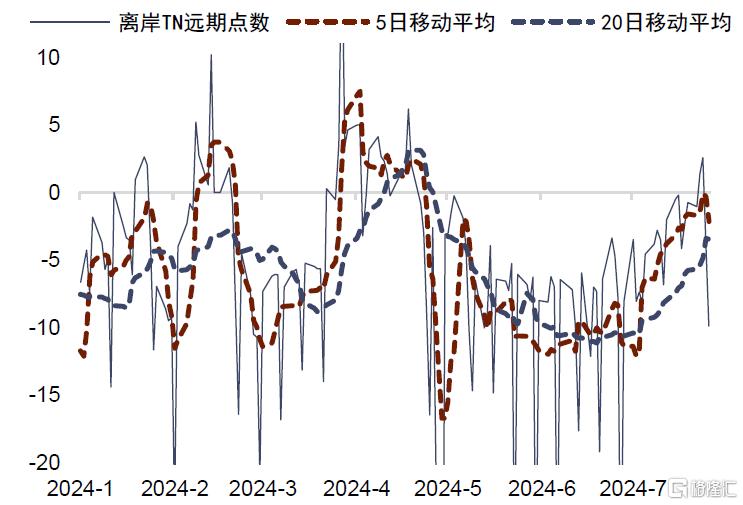

除外部环境外,我们认为监管当局或可能借助外部环境的变化在稳汇率政策上发力,这也是人民币汇率显著反弹的重要原因。我们在此前的报告中指出,面对中美利差可能长期分化的局面,增加人民币汇率双向波动的弹性能够分化短期预期,遏制套息交易。而在美元汇率和利率相对偏弱的外部环境下增加弹性更不容易造成预期的发散。因此,我们认为当前外部环境的变化为监管当局推动人民币汇率双向波动创造了机会窗口。在具体行动上,我们观察到在25日之前,离岸人民币流动性的持续收紧,CNH的TN远期点数在7月23日、24日分别录得正值,表示离岸人民币短期利率高于美元(图表11)。在汇率反弹打破临界点后,离岸人民币空头止损造成了反弹行情的加速,并带动在岸人民币汇率的同步反弹(图表12)。

图表11:近期离岸人民币流动性收紧

资料来源:Bloomberg,中金公司研究部

图表12:近期离岸人民币带动在岸人民币反弹

资料来源:Bloomberg,中金公司研究部

如何看待下一步的汇率走势?

展望未来,从外部环境和遏制套息投机这两方面看,我们认为人民币汇率在短期内并不会轻易回到此前的偏低弹性状态,双向波动的弹性可能会有所增加。

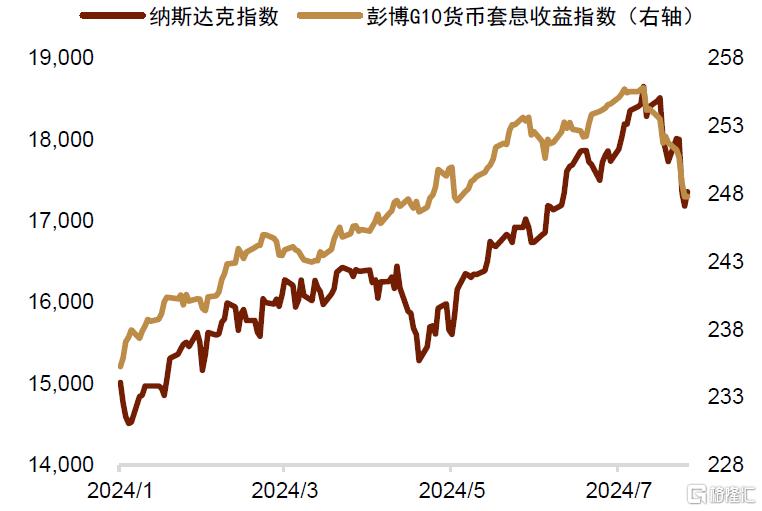

首先,从外部环境看,随着美国大选季和美联储降息启动时间点的临近,金融市场的不确定性或将持续处于偏高水平,而美元与非美货币利差的稳定性也会因为降息的临近而有所下降。这对于杠杆交易是不利的,因此风险资产可能会继续维持偏高波动。而就外汇套息交易头寸本身而言,除了利差不稳定之外,美国选情的变化以及候选人对汇率的言论都有一定可能带动市场的短期波动。我们认为相关外生事件的频次增加,也容易让套息交易者将仓位控制在比上半年更低的水平。我们比较彭博制作的G10货币套息收益指数和美国纳斯达克指数后发现,两者的联动性在近期有所加强,这或代表此前偏拥挤的交易在近期出现了转向(图表13)。

图表13:近期套息交易平仓与美股回落同步

资料来源:Bloomberg,中金公司研究部

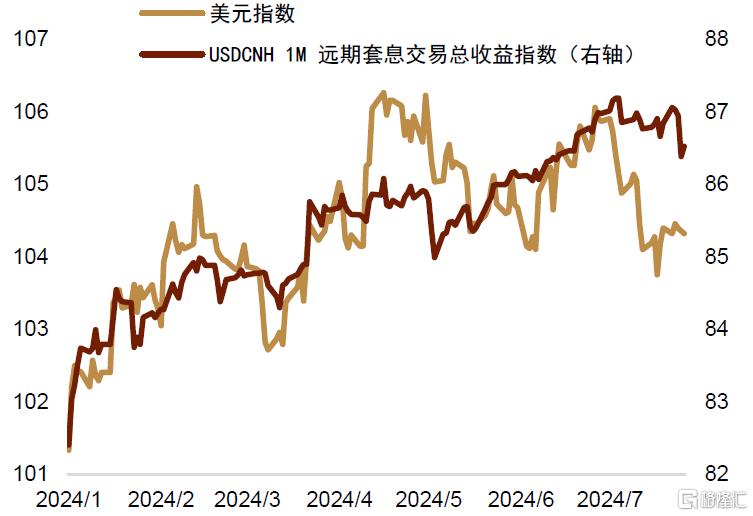

其次,从遏制外汇套利投机的动机看,我们认为仍有必要在未来一段时间内将人民币的弹性保持在相对偏高的水平。从盘面上看,7月25日的波动是离岸人民币带动在岸人民币升值,离岸和在岸的银行间外汇市场的套息投机交易或已经在当天出现了部分平仓,这对于遏制投机交易是一个积极现象。但如果人民币汇率的弹性立刻下降,套息交易很容易卷土重来。而且,相比银行间机构较快的降低套息仓位,境内企业的资产负债表错配可能尚未开始修正。因此,从遏制套息的角度看,我们认为当前仍有必要在相当的时间内让人民币保持有涨有跌的双向波动。这样有利于分化预期,降低套息动机。我们认为,当前的外部环境对人民币弹性的恢复是较为有利的时机(图表14)。

图表14:美元指数与人民币套息收益指数

资料来源:Bloomberg,中金公司研究部

对于更长期的人民币汇率走势,我们认为这一方面取决于中国经济预期的修复和利率的走向,另一方面则更取决于海外经济金融形势的变化。在本轮海外的经济扩张周期中,人民币更多被用作融资货币。因此,如果未来海外的资产回报下降,波动性系统性上升,这就将有利于跨境资本的回流和人民币的走强。因此,未来人民币汇率的系统性升值的条件或与海外经济和利率的下行周期重合。

注:本文来自中金公司2024年7月27日已经发布的《人民币汇率快速反弹的背后》,报告分析师:李刘阳 S0080523110005,施杰 S0080123040056

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员