7月财报季已经拉开。

新一轮围绕财报而展开的涨跌亦随即开始。

特斯拉和谷歌,业绩大部分指标都不错,但也有一些不及预期,当天分别大跌12%、5%,整个纳斯达克也被带崩3.6%。

这就是财报的威力。

鉴于股市过去两个月抢跑太多,所以财报季要注意避坑。

但同时,机会也在慢慢出现。

01 A股

先看A股这边。

以现在的市场主线来看,一边是求稳为主,红利概念、央企概念,另一边就是科技成长板块,像美股科技股映射、国产替代、新质生产力等等。

泾渭分明,属于典型的杠铃策略。

两条主线都有不少资金追捧。

说到业绩,第一条主线,应该问题不大,都是稳字当头。这些动则千亿、万亿市值的公司,业务都非常稳定,竞争格局都没有变化,每年的业绩虽也会有波动,但大抵不会差不到哪里去。

当然,想要它们突然放量,营收利润来个大踏步前进,可能性不高,唯一值得期待的,就是分红的变化。

这个既是上头的要求,也是股民的期盼。

换句话说,业绩不太能左右这些公司股价的走势,如果宏观经济依然没有太大变化,这些央企、红利概念就会继续有支撑。当然了,经过一年多的炒作,价格已经处于高位,如果资金继续高低切,等到红利股都回调一下在考虑,性价比会更好。

科技板块方面,AI是一个重要方向,包括AI算力、AI PC、AI 手机、自动驾驶等等。

这个板块有的公司已经披露业绩,有的尚未,但因为之前跟随过美股抢跑。所以,如果业绩不及预期,或者对未来的指引不行,那股价很可能会跌下去。

目前随着美股科技股处于回调状态,这些公司大概率也会跟随回调。

另外,不久前结束的会议,释放了一些利好,主要是在解决科技卡脖子领域,像半导体、工业母机这类,应该还会有政策支持,所以炒作会有的,这个属于A股特有。

另外要重点提及的,是消费,特别是内需。

这和宏观经济是非常相关的,宏观经济好的话,当然会继续炒作,但现在的经济情况,并不支持他们反转,反而会持续受压。

消费公司的财报,不要抱太大期望,能够超预期的,可能会短暂吸引资金入场,但拉长时间看,依然受压于宏观经济面。业绩不好的,跌下去的,也不要轻易抄底,毕竟经济不变好,CPI不上涨,都很难拉动消费股上涨,除非你真的是长线资金,能拿个三五年的,另说。

所以,这类公司反弹后,反而是卖出机会。

02 美股

作为十分重视财报的市场,美股对于财报数据的敏感度,要远高于大A。

一直跟踪美股科技股的投资者,去年至今应该经历过很多次。典型的就是英伟达和特斯拉,前者每次财报都大超预期,股价上涨,后者则相反,每一次财报都大跌10个点(24Q1例外),包括这次财报。

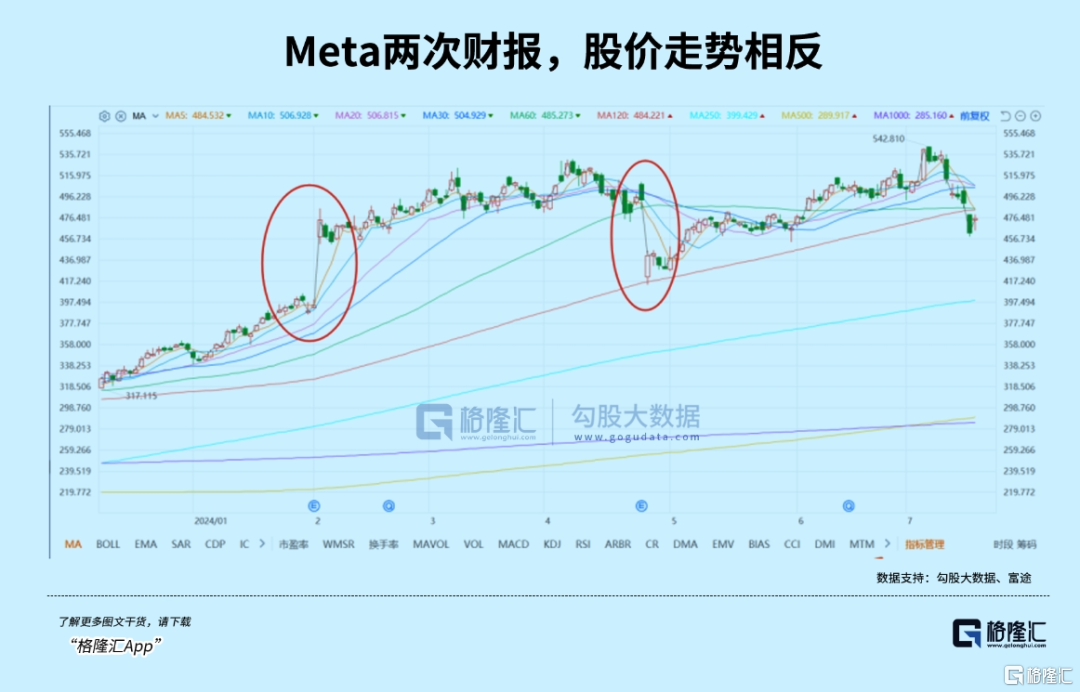

受AI带动的公司,如Dell、meta、博通等公司,财报日都有10-20个点的剧烈波动。这种级别的波动,对于衍生品交易,非常适合。当然了,如果押错方向,失败也会非常惨烈。

在刚刚过去的6月份,美股的AI公司,都在清一色上涨,几乎看不到下跌的。

但回过头看,6月份并没有什么特别大的利好,既没有基本面的大变,行业上也没有出现什么特别炸裂的新闻,流动性上虽然一直预期降息,但没有特别的说服力,因为降息预期从去年11月开始,并不是6月份突然出现的。

既然如此,那最能够解释,就剩下:资金在提前押注财报。

如果说去年大家对AI还有诸多疑虑,今天这些疑虑已经被消除殆尽。而对于去年没有参与其中的资金,就只剩下遗憾。

美股市场有一种心态,叫做FOMO,Fear of Missing Out,错失恐惧症,指那种总在担心失去或错过什么的焦虑心情,也称“局外人困境”,原本应用在人际交往中,但用在股市中,也非常贴切。

这大概就是我们所说的,担心没上车,错过上涨期。

这种心态从今年开始特别明显,因为经过过去一年的上涨,不少资金踏空,所以他们改变了策略,变成追涨者。从AI公司的股价上涨幅度来看,他们也没有错,只要不是买了特别烂的AI股,至今都是赚钱的。

赚钱效应越明显,投资者胆子就越大,越认为未来会赚钱,也就越大胆去入市,这种行为也可以用索罗斯的反身性理论来解释。

市场参与者的认知和市场事件不是完全独立的,二者相互作用、相互决定。加上美股市场,有很多衍生品交易,例如CTA,这些衍生品交易通常依靠量化模型自动跟进,上涨太多或者下跌太多,触发CTA自动买入或者卖出,而且衍生品通常是高杠杆,会增加行情的波动率。

所以,6月份的美股科技股上涨,很可能已经提前透支中期财报,如果有特别超出市场预期的,那自然可以继续上涨。反过来,如果没有超预期,哪怕只是其中一个指标,也会引发股价回调,如果有指标不及市场预期,10个点跌幅,躲不掉的。

换句话说,如果现在才去做多财报期,胜率和赔率都不是很理想,除非你真的对某支票有信仰,并且已经有承受剧烈波动的准备。另外,鉴于自动化交易,像CTA、VIX都已经被触发,美股市场正经历剧烈波动期。

因此,更合理的做法是,静观其变。

如果财报出来特别好的,当天买入也不迟,如果财报不好,出现大跌的,就等上一段时间,可以是一两天,也可以是一周、两周,待市场充分消化财报负面因素后,再考虑是否重新买入。

03 买什么?卖什么?

财报是一个非常重要的数据,不仅能够看到公司过去一段时间的经营成绩,也能够获取关于公司未来走向的诸多信息,是做投资决策最重要的依据之一。

特别是在成熟资本市场,因为财报数据是无法提前获知的,也基本不存在依靠提前获取财报数据做交易的,并不是机构拿不到这些数据,更不是他们不爱钱,而是法律太严明,犯罪成本太高。一旦被发现,赚的钱都不够赔,还随时可能面临牢狱之灾。

可喜的是,我们也渐渐看到,越来越多的A股投资者,开始关注财报,这是一个好的迹象。

如果说过去押注财报,只适合美股,那么现在和将来,押注财报期会成为一个越来越受重视的短线策略。

回到这次财报期,各家公司的财报,会对股价的短期涨跌有明显影响。但长线看,不管结果如何,有一些板块,都是确定性很高的。

比如这边的红利板块,以及有相对优势,又没有受地缘波及的科技板块,这是长期逻辑支撑的。

那边,就是AI了。而全球最优质的AI公司,又基本集中在美股。例如mag 7,还有基本面好的AI算力、AI应用公司,不论大中小,跌下去都是机会,跌得越多,机会就越大。

因为它们的走势,屡次证明,哪怕因为业绩不好而暴跌,但只要登上一段时间,都会重新上来,优质的公司,就有这个规律。

如果你已经提前布局,仓位处于盈利状态,不必做太多操盘动作,等财报数据出来再说;如果成本比较高,担心下跌,也可以买一些反向的衍生品做对冲;如果没有仓位,则等待这一次财报披露出来,行情短期波动,大概持续一到两周内,再考虑加仓。

目前,很多AI公司的股价都回调了不少,10%、20%、30%、40%都有,性价比重新出现。新一轮的加仓机会很快就会出现,有的回撤幅度比较大的,现在就可以加仓。

不过,加仓归加仓,不要一下子把子弹全打光,分批加、慢慢加。因为从稳健的角度看,任何时候都应该保留资金,以应对任何可能出现的变故,这等于给自己退路。

在重读巴菲特股东信时,有一个细节令我印象深刻。

在2016年致股东信中,巴菲特写道:

良好的保险业运营需要坚持四大原则,它必须:

1、了解所有可能引起一份保单发生损失的风险;

2、保守评估可能造成的损失和代价的任何风险的可能性;

3、设置在支付未来损失和运营成本后仍能盈利的保费;

4、如果不能获得恰当保费愿意放弃。

注意里面提及的“任何”、“所有”字眼,这包含了老巴稳健投资风格的所有。

投资股票,最差的一个体验,不是交易失误导致亏损,而是面对失误和亏损,那种毫无退路的绝望感。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员