2900点保卫战,神秘资金出手,沪深300ETF放量。

1

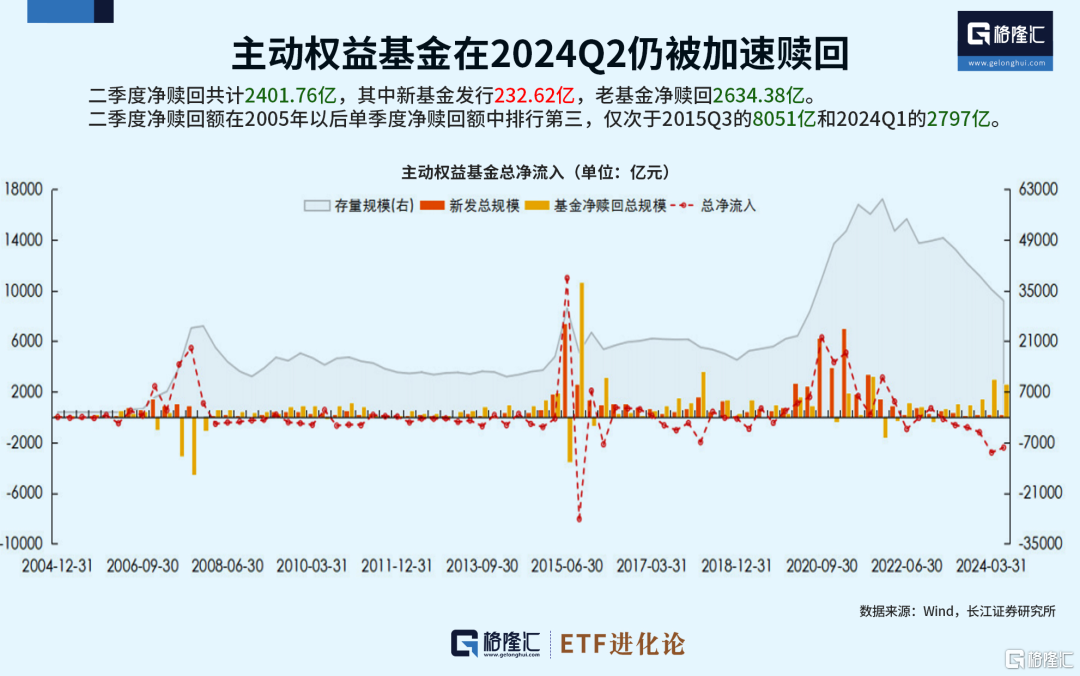

上半年基民净赎回5198亿主动权益基金

长江证券的一份研报出圈了,数据有点夸张。。

今年二季度公募一共发行了232.62亿主动权益基金,但同期内赎回了2634.38亿。

二季度主动权益基金被基民净赎回2401.76亿,净赎回额在2005年以后单季度净赎回额中排行第三,仅次于2015年三季度的8051亿和2024年一季度的2797亿。

也就是说,整个上半年基民们净赎回了5198亿的主动权益基金,平均每月赎回866亿。

这规模不小了,上半年基民抛出金额远高于“国家队”买入金额。截至二季度末,中央汇金持有规模前五大宽基ETF的合计金额达4334.50亿元。

头部基金经理管理规模小幅缩水,单人管理规模前10大基金经理2024年二季度规模缩水147.18亿,其中净申购7.81亿,上季度净赎回104.87亿。

此外,2024年二季度收益前10的主动权益基金获得总计5.72亿的净申购,明显少于上季度的42.31亿。

有些基民扛不住了,有些基民在买入。2024年二季度净申购前10的主动权益基金则获得总计198.61亿的净申购,多于上季度的139.94亿。其中,鲍无可管理的景顺长城价值边际A在二季度获得46.35亿的净申购,位列主动权益基金净申购额第一。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

从2021年2月跌到现在,沪深300指数一度跌超45%。这半年很煎熬,景顺长城杨锐文在二季报中直言:

“我们过去一直是相对乐观派,但是,这轮成长股熊市的长度和深度远超出我们预期,这对我们的挑战也是前所未有的艰巨。

我们投资的成长股的利润增长无法抵消估值下降,这轮成长股的负beta实在太剧烈了,这也让我们投资成长股的短期胜率大幅度下降,现时的市场对成长股的情绪也是前所未有的冰点。

我们过去对市场风格的判断错误让组合吃尽苦头,哪怕我们不断积极的调整,局部的胜利无法弥补整体的下行。我内心也很难过,毕竟我也是多只本人管理基金的持有人。

这半年是我从业以来最痛苦的时刻,或许这种极度难受的时刻意味着风格拐点的出现…”

有基民就表示,赎回不是怕继续跌,而是填补个人财务的手段,没办法了....

黎明前的黑暗总是最难熬,愿我们都能扛过这轮周期。

2

丘栋荣卸任后最新分享

重点提示几个风险

流言沸沸扬扬传了两个月,7月21日丘栋荣离职的消息正式靴子落地了。宣布卸任后,这位老将非常敬业地站完在中庚基金的最后一班岗。

7月22日,丘栋荣携接任的几位基金经理,与投资人进行了沟通,分享了许多对当下市场的看法,信息量很大,给大家整理几个要点:

1.丘栋荣:A股从一个净融资的市场在向净分红或回购市场的转变。

从投资者视角看,全市场可能会从过去净融资的市场(即每年有大量的融资、增发,以及IPO),转化成更多分红和回购的市场。

我们研究了美国、日本在内的很多市场,我们认为,市场长期回报的决定性因素,是市场净现金流的变化。

在过去一年多政策、企业经营环境的变化下,给市场带来的最大变化是,市场从一个净融资的市场在向净分红或回购市场的转变。

2.丘栋荣对于市场还是非常积极乐观的,尤其是港股。

我们对市场是积极乐观的,尤其是对于中国资产,以及像港股这样美元定价的中国市场会更加积极。

在配置和方向上,还是应该以追求高预期回报作为我们的首要目标,可以多承担一点风险和波动性。

因此,我们甚至会反对去追逐高分红低波动这样简单的投资策略。

具体有三个方面。

第一,中国资产的盈利、周期与全球资产呈负相关性,这样的价值和优势会在未来越来越显著。

过去其他资产都是牛市,而中国资产是熊市。但这并非坏事,这种不相关性或者负相关性,从配置以及分散风险的角度,对于全球配置的组合管理,可能非常具有吸引力。

第二,从周期性来看,中国资产处于周期底部的特征会越来越明显。

结合自下而上的产业研究来看,这种周期性底部包含很多方面,比如房地产周期、消费周期等等。

这种周期性我们应该尊重,因为在未来有回升的可能性。

第三,阿尔法方面。

在香港股市和海外上市的中国资产,可能是中国经济体中最有活力、最有创新的企业。其中既包括传统的央企,比如移动运营商、能源资源类的公司;还有那些新兴经济的公司,比如互联网、智能电动车,这些公司从长期来看,可能是最有价值的一批企业。从这个角度来看,这一类中国资产是很有吸引力的。

其次,估值处于绝对低位和相对低位,隐含着巨大的预期回报。

此外,港股和A股的定价基础不同。港股是以美元利率定价,目前美元利率仍处在高位,这对A股投资人来说是一个额外收益。

最后,港股在过去或许是最不受待见的,市场偏好和配置比例也较低,可能会带来极高的风险补偿。

以上几个方面的因素,发生任何一个变化,都会导致其中资产的隐含回报率提高。

3.丘栋荣做了一些风险提示:关注到几个容易跑出风险的领域。

第一,我们连续两个季度的季报中提到,对目前高分红策略的关注。

对高分红的担心,并不是去反对这种策略,而是高分红策略,可能更注重的是Smart Beta而非阿尔法的表现。

那么这种情况下,高分红的有效性仍要基于基本面的情况估值定价。

如果高分红资产或股票包含的盈利风险比较高,比方说盈利处于周期性高位,或者盈利未来的波动性和不确定性比较大,那是要小心慎重的。

因为高分红的确定性不能等同于债券,所以盈利风险肯定是首要的风险来源。比方我们之前一直关注的能源、煤炭、石油这种传统能源,有比较强的盈利周期的风险。

第二,估值处于相对高位,导致隐含的回报率不足。

比方10几倍估值,所对应的隐含回报率可能就不是那么有吸引力,如果是15倍以上甚至20倍的估值,吸引力肯定是不足的。

第三,我个人认为是最重要的一点就是机会成本。

目前市场处于相对低位,这时机会成本就显得非常高。

有可能同样估值,可以找到现金流和盈利的成长性、持续性更强的,甚至很多行业和企业他们的确定性都很强,基本面所面临的风险会更低。

那么在这种情况下,没有必要把头寸和仓位浪费在只有高分红,但可能性相对较低的行业和企业上。

第四,我们要关注到出口或出海的潜在风险。

这个领域很大程度上取决于中国企业,尤其中国制造业在全球竞争力的提升。

由于过去外部需求强劲,我们的出口情况非常好。但千万不能低估外需可能存在的周期性风险,尤其是严重依赖于财政支出,或依赖外部财政需求的行业和企业,可能就会存在周期性风险。

这时一旦估值定价特别高,比如说30、40倍估值以上,风险是会存在的。

3

印度出手,抑制全民炒股投机潮

印度股市昨天突发跳水,有消息称为应对该国股市高达5万亿美元市值的投机热浪,印度政府决定上调股票和衍生品的交易税。

消息发布后直线跳水,印度SENSEX 30指数一度大跌1.5%,印度NIFTY小型股指数一度跌超5%,中型股指数跌超3%,但随后很快收复了几乎所有失地。

想不到啊,随着股指创下多个历史新高,当年那个被遗忘在角落的冷门印度市场,如今大翻身正经历一场全民炒股运动。

过去五年,印度股市基准指数Nifty 50指数上涨了一倍多,大幅跑赢全球主要股市。过去三年,MSCI印度指数的交易价格平均比MSCI亚洲(日本除外)指数溢价58%。

持续爆棚的赚钱效应,使得越来越多的散户疯狂入场。2024年5月,印度Nifty 50指数期货的日均交易量超过了美国标准普尔500指数期货的交易量。

汇丰资产数显示,自2020 年以来,印度投资者账户数量达到约1.6亿个,增加了两倍多。5月份共同基金行业管理的净资产翻了一番,达到59万亿卢比(约7060亿美元)。

越来越多年轻人正疯狂购买股票和期权,当年那个不被看好的市场现如今成了大红人。数百万投资者正加入这场牛市,许多散户渴望一夜暴富,他们甚至在各大社交平台学习如何利用市场工具进行快速获利。

Axis Mutual Fund首席投资官研究发现,印度股市的活跃交易者从疫情前的不到50万飙升至去年的400万。他们大多数人年龄在40岁以下,主要来自印度的小城市。

有分析认为,资金疯狂入市推动印度股市暴涨,主要原因是居民可支配收入增加,中产阶级不断扩大,散户将盈余储蓄投入股市和共同基金。

此外,印度公司的经营业绩也助推了股市。澳大利亚银行和资产管理公司麦格理估计,印度今明两年的每股收益将增长14%,超过其他新兴市场。

对于全民炒股热潮,一些分析师担忧,印度股市高涨或导致投机泡沫,类似2000年代初欧洲的互联网泡沫破灭,并吓跑新一代投资者,可能会以严重的市场调整而告终。

尽管现在不少人表示谨慎,但也有分析师对印度股市持乐观态度,他们认为参与印度股市的群体主要仍以印度中产或者富人为主,因此还有很大增长空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员