引子

关于美联储降息和美股的关系,有一个烂大街的理解,那就是:美联储降息有利于美股。需要注意的是,这不是一个理论,它只是一个经验规律的总结。

近期,市场的走势对这个经验主义规律提出了挑战。

7月11日,美国公布了6月的cpi数据:

美国6月未季调CPI同比升3.0%,预期升3.1%,前值升3.3%。6月季调后CPI环比降0.1%,预期升0.1%,前值持平。6月未季调核心CPI同比升3.3%,预期升3.4%,前值升3.4%。6月季调后核心CPI环比升0.1%,预期升0.2%,前值升0.2%。

两年美债利率所隐含的降息预期大幅提升,市场认为,9月议息会议美联储会降息。

吊诡的是,当晚纳斯达克指数,大幅下挫了1.95%。

这个现象对经验规律提出了挑战:我们又拿到了一个样本——“降息预期提升,美股下跌”。

那么,我们该如何化解这个矛盾呢?我们该如何理解美联储降息和美股之间的关系呢??

在这篇文章中,我们将把这个经验规律转化成一个理论:

如果美联储是上位者,那么,美联储降息会导致美股上涨;如果美联储是下位者,那么,美联储降息会暗示美股下跌。

作为下位者的美联储

首先,我们做一个模型,在这个模型中,美联储是下位者。

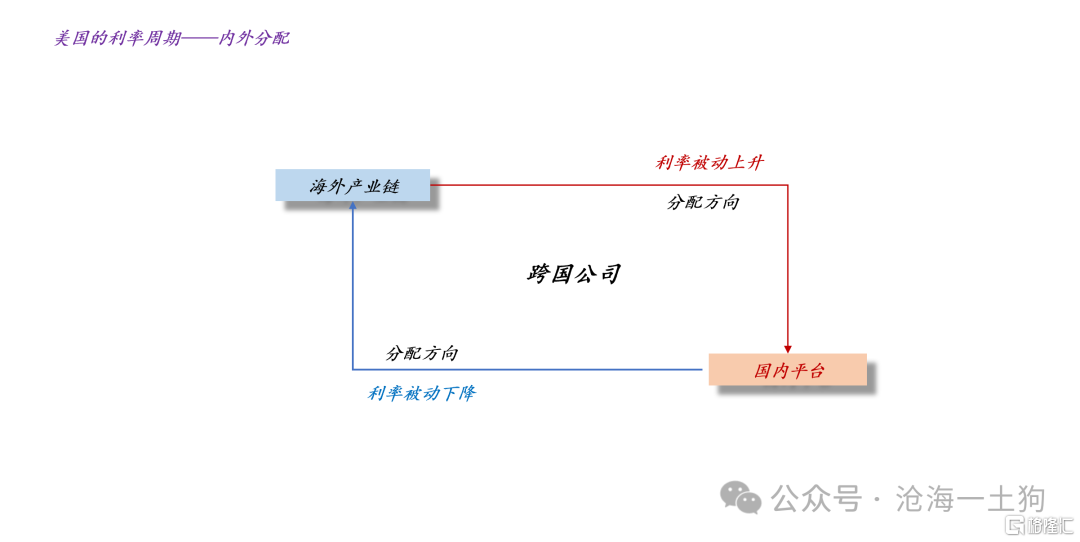

如上图所示,美国的跨国公司分为两大部分,一、国内平台;二、海外产业链。这些大的跨国公司会在本土和海外之间分配自身的利润。于是,我们会看到两个不同的方向:

1、海外产业链补贴国内平台的方向;

2、国内平台补贴海外产业链的方向;

当跨国公司们协同运动时,我们会观察到美元的周期性规律:

1、利润回流国内平台,美联储需要被动地加息,以遏制通胀;

2、利润出海补贴产业链,美联储需要被动地降息,以对冲经济下行;

近期,我们看到的是“协同回流”,于是,我们看到了“七仙女现象”:

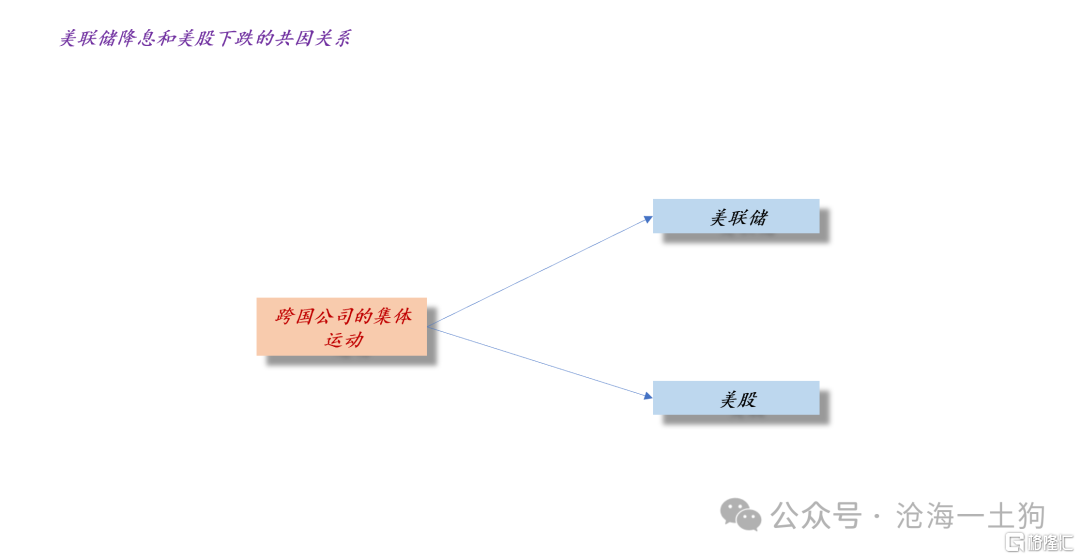

在这个框架下,跨国公司的集体运动是上位者,美联储是下位者,被动地对冲跨国公司的集体运动。

因此,美联储降息和美股之间不再具备因果关系。相反,美联储降息成为了一个信号,暗示跨国公司的集体运动从回流转向出海。

最终,美联储降息和美股下跌之间的矛盾也消失了,二者均在反馈跨国公司的集体行动。

美元指数和美股

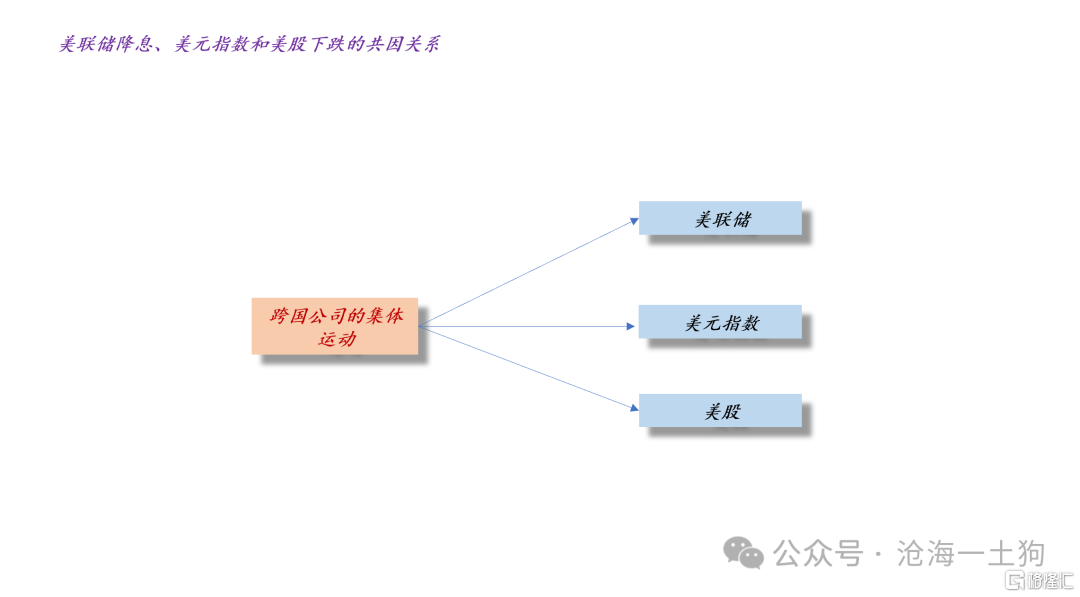

有了这个框架之后,我们也可以把美元指数和美股关联在一起。

如果跨国公司的战略重心重新转向海外,那么,我们既会观察到美元走弱,也会观察到美股下跌。

7月17日,美元指数大幅下挫,与此同时,纳斯达克指数大幅下挫2.77%。

目前,市场似乎进入了一种捕风捉影的状态,想尽一些办法去观察“跨国公司有没有开始往海外倾斜”,稍有风吹草动,美股市场就是大量的抛售。简便的观察方法有两个:

1、直接观察,如果美元继续走弱,那将是一个很直接的糟糕信号;

2、间接观察,观察下位者,如果资本的代理人——美联储——开始变鸽,那意味着上位者开始转向;所以,我们还是要保持灵活性,不要上来就把美联储当成美国的主人,如果财团足够强势,显而易见,美联储只是一个擦屁股的。如果美联储只是擦屁股的,那么,降息就是一个糟糕的信号。

来自美国楼市的压力

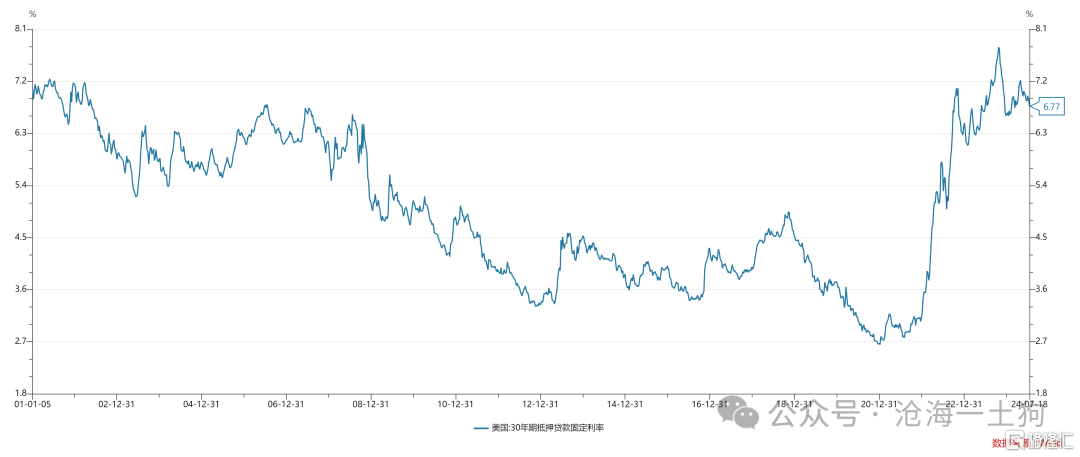

当下,美国的按揭贷款利率处于高位,但是,大家对于这个利率有一个想当然的理解:高按揭贷款利率只给美国楼市制造了下跌的压力。

这个理解是不完整的,我们还应该加上后半段,高按揭贷款利率也托底了美国楼市。

这个后半段,又是一个反直觉的结论。那么,为什么能得出这样的结论呢??

在当下的美国楼市,有这样一帮人,他们曾经以3%+的利率贷款买房,现在贷款利率在6%+,换房意味着,借100w每年要掏3w的成本,拉长30年看要多掏90w。因此,高利率限制了大家换房。

也就是说,高利率让一些房子变成了【限制卖出的房子】,这对房价是有积极作用的。

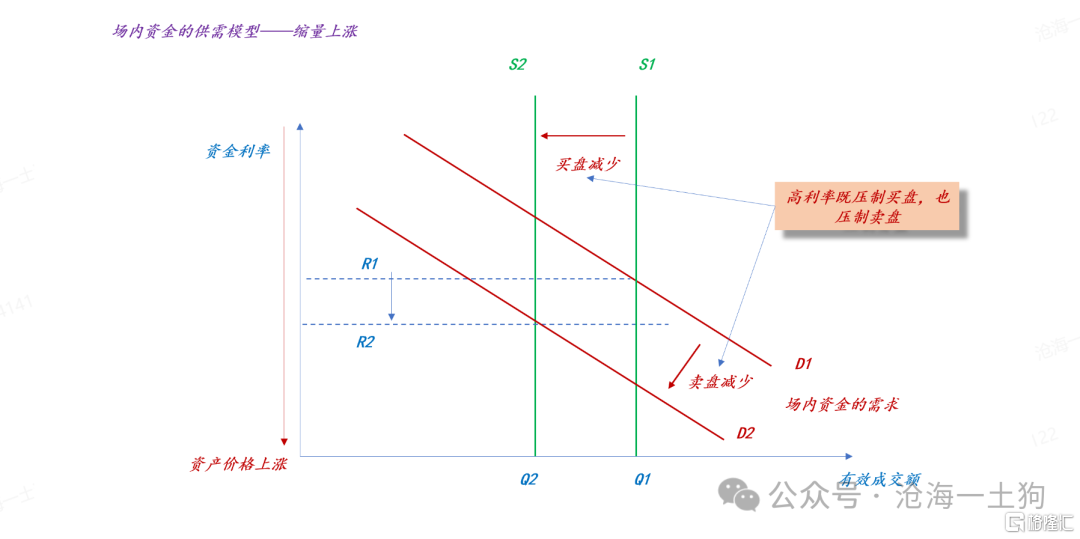

如上图所示,较高的按揭贷款利率会带来两个效应,

一、压制买盘,导致场内资金的供给曲线收缩,从S1收缩到S2;

二、压制卖盘,导致大家不愿意换房,使得场内资金的需求曲线收缩,从D1缩减到D2。

只要后者的力量够大,那么,加息会导致一个匪夷所思的后果,那就是,美国楼市缩量上涨。

这时候,如果美联储降息了,那么,我们就要反过来担心美国楼市加速下跌了,这是因为很多潜在的卖盘被释放出来了。

这就好比一大批股票因为某个因素解禁了。

事实上,我们经历过一次类似的进程。疫情冻结了国内楼市。在放开之前,很多人的直觉是,放开之后就好了,楼市会上涨;然而,实际情况是,放开之后,楼市昙花一现,然后,变得更差了。

这一轮,我们很可能在美国楼市经历类似的情况:我们本能地期待,降息能对美国楼市形成支撑,然而,真实的情况是降息会加速楼市的下跌。

综上所述,我们就构建了一条“降息利空美股”的直接因果关系,降息会导致美国楼市“拆盲盒”,我们不清楚当下的美国楼市是否接得住“这波潜在卖盘”,美股也会担心“拆盲盒拆出炸弹”,所以,美股担心降息,尤其是快速降息。

结束语

总的来说,美联储降息和美股没什么必然联系,那种统计了若干年的总结“意义不大”,我们需要具体问题具体分析。

有些时候美联储降息有利于美股,有些时候美联储降息则是大利空。

经验主义的好处是显而易见的:容易上手,容易说服自己,形成一些烂大街的所谓的“常识”。

但是,它的坏处也很大,只要发生一次关键假设的变化,你所笃信的那些规律会让你之前挣的所有钱一笔勾销。

投资者喜欢听成功故事,但是,他们最需要警惕的恰恰是经验主义。

当然,这两个理论也未必是主要矛盾,他们的作用在于提醒大家,不要忘记另外的可能性:

1、跨国公司集体出海,会同时导致美联储降息,美元走弱,美股下跌;

2、如果你不喜欢跨国公司这个故事,可以把它替换成共因X;

3、如果被息差锁定的卖盘足够多,那么,降息会导致美国楼市下跌,从而导致美股下跌;

4、经验主义害死人,尤其是一知半解的经验主义;

ps:数据来自wind,图片来自网络

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员