二季报来了,除了持仓,基金经理们的“小作文”也很有意思,比如百亿基金经理大成基金徐彦的“内心独白”:

“在股市里,是一个世界,却又是两个世界。在一个世界里,很容易赚;在一个世界里,很容易亏。在一个世界里,很容易对;在一个世界里,很容易错。在一个世界里,很难懂另一个世界。

在市值大于1000亿的100多家公司里,约80%上涨,中位数涨幅超过10%:在余下的5000多家公司里,约80%下跌,中位数跌幅超过20%。我是幸运的,在一个世界里亏掉的钱,在另一个世界里赚到了;我也是不幸的,在一个世界里赚到的钱,在另一个世界里亏掉了。两个世界的悲欢并不相通,我只觉得自己吵闹。”

(来源:大成睿享混合基金二季报)

从回报率来看,最新管理规模151.84亿元的大成基金徐彦今年以来收益率1.24%,确实没亏也没赚。

二季度徐彦旗下产品合并后前十大重仓股包括:中兴通讯、华勤技术、广深铁路、华域汽车、中远海控、普洛药业、协鑫科技、中兴通讯、长和、沙钢股份。

1

朱少醒减持茅台,加仓家电

朱少醒最新持仓动向来了。

从持仓变化看,朱少醒二季度最明显的动作就是大幅减持贵州茅台。朱少醒已经连续两个季度减持茅台,上半年合计减持48万股,最新持仓103.01万股,依旧是其第一重仓股。

二季度朱少醒增持春风动力、兴齐眼药、美的集团、宁波银行、郑煤机;迈瑞医疗新进前十大重仓股,山西汾酒退出;对杰瑞股份和春秋航空的持有数量保持不变。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

朱少醒向来很少向外界透露其观点,在二季报中,朱少醒简单说了几句关于市场的看法,其表示:

“二季度货币政策保持宽松,财政政策的具体扰动较多,见效尚不显著,企业投资信心处于很低水平。投资者的情绪极度低迷。

纯粹拿后视镜观察当前的宏观微观指标,的确没有足够多的证据支撑我们去做一个不悲观的判断。但如果把视野放更长远,我们依然相信积极的因素终将发挥作用。

当前 A 股市场的整体估值处于长周期中极有吸引力的位置,当下权益资产处在很好的风险收益区间。放在更长的时间维度,我们相信当下所面临的重重困难终将找到解决的出路。投资者当前选择承受市场波动对应的预期回报水平的是相当合适的。”

2

张坤大幅卖出银行股

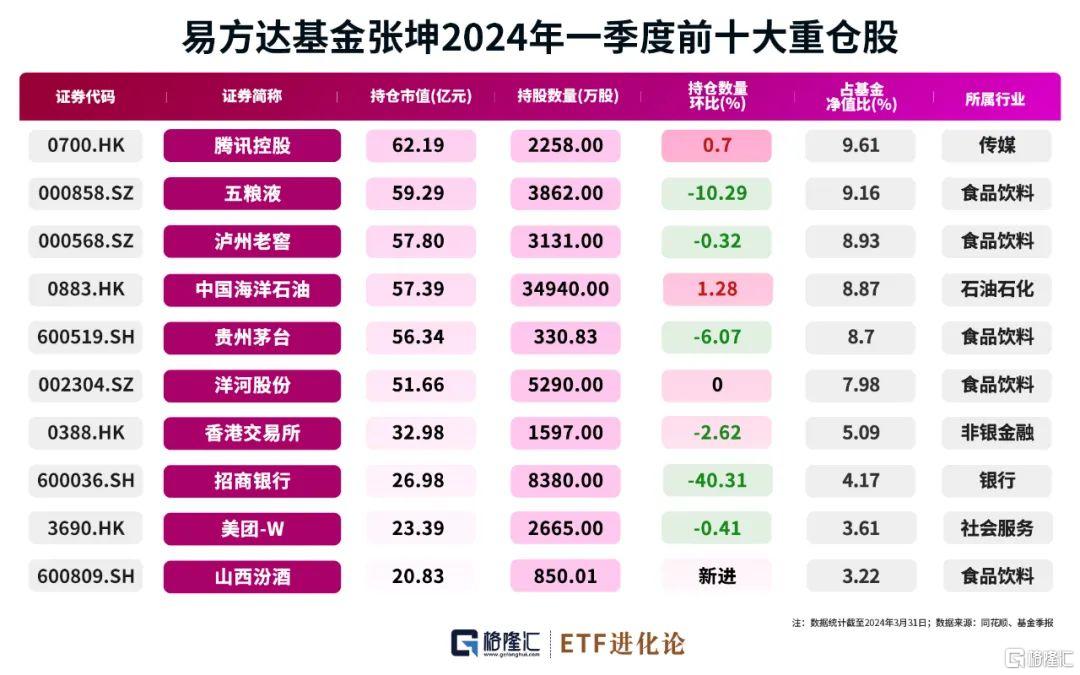

易方达蓝筹精选披露了二季报,今年以来,张坤持仓变动最大的是招商银行,一季度减持了43%,二季度招商银行退出前十大重仓股中。

张坤管理的基金中,继2023年四季度首度建仓奢侈品公司新秀丽、普拉达后,于今年二季度再次大举加仓买入,还加码三星等韩国市场股票。

值得一提的是,蓝筹精选只是张坤所管理的其中一只基金,这里整理了合并张坤所管理的4只基金后的重仓股。

二季度张坤旗下产品合并后前十大重仓股包括:中国海洋石油、腾讯控股、五粮液、贵州茅台、泸州老窖、洋河股份、香港交易所、美团-W、新秀丽、山西汾酒。

今年一季度前十大重仓股为:中国海洋石油、五粮液、泸州老窖、腾讯控股、贵州茅台、洋河股份、香港交易所、美团-W、山西汾酒、招商银行。

从持仓数量变化看,中国海洋石油和腾讯控股变动较大。二季度中国海洋石油涨幅28.29%,腾讯控股涨幅23.97%。

如果不减持持仓可能超过10%,因此减持变动的原因可能来源于“被动减持”。

“双10”限制是公募行业规范基金持仓的一大重要准则:一只基金持有一个股票,其市值不得超过总市值的10%;同一基金管理人管理的全部基金持有一家公司的股票,不得超过该证券的10%。

张坤在二季报中指出,对当下投资人追逐国债及红利资产体现出的悲观预期并不认同,依然看好竞争力强的公司投资价值。

张坤表示,按照国家的2035发展目标,我国在2035年的人均GDP将达到中等发达国家水平,这意味着目前的人均GDP水平还有很大的提升空间。随着人均GDP的水平提升,最直接的效果将体现在老百姓的生活水平会不断提升。只要老百姓的生活水平越来越好,不断改善自身的生活,我们认为会有一批提供优质产品和服务的企业能够持续增长并创造回报。甚至,即使维持目前的利润水平,其股息率也已经接近或超过一些传统意义的红利股票。

张坤认为,不论哪个产业的发展,只要带动了人均GDP不断增长,老百姓的生活水平就会不断提升,悲观预期终将被证伪。此时此刻最重要的是耐心,优质企业的长期回报预期是很可观的。

3

“国家队”大手笔增持ETF

最新披露的基金二季报显示,易方达沪深300ETF、华夏沪深300ETF、嘉实沪深300ETF、华泰柏瑞沪深300ETF、华夏上证50ETF、南方中证500ETF等多只基金的“机构1”、“机构2”持有人,在二季度都进行了增持。

市场推测该“机构”或是“国家队”中央汇金。

最新披露的基金季报显示,今年二季度该机构分别增持30.51亿份华泰柏瑞沪深300ETF、28.83亿份易方达沪深300ETF、12.58亿份嘉实沪深300ETF、10.51亿份华夏沪深300ETF、5.64亿份华夏上证50ETF、8.33亿份南方中证500ETF。

结合上述ETF二季度的成交均价估算,增持上述ETF分别耗资约108.93亿元、50.16亿元、46.66亿元、38.85亿元、13.98亿元、44.67亿元,累计耗资约302.76亿元。

根据二季度末持有的基金份额数量和基金净值估算,截至二季度末,中央汇金持有规模前五大宽基ETF的合计金额达4334.50亿元。其中,1243.38亿元华泰柏瑞沪深300ETF、933.40亿元易方达沪深300ETF、746.52亿元华夏沪深300ETF、708.11亿元嘉实沪深300ETF、703.09亿元华夏上证50ETF。

7月中旬以来,神秘资金继续借道ETF加速抄底A股。近4个交易日以来,575亿资金净流入ETF市场。

从资金流向看,华泰柏瑞、易方达、华夏、嘉实基金旗下沪深300ETF总计吸金430亿元,占总流入资金的75%。

震荡市中沪深300ETF仍是“吸金”主力。近4个交易日,华泰柏瑞沪深300ETF、易方达沪深300ETF净流入资金都超过120亿元,华夏、嘉实基金旗下沪深300ETF分别吸金98.73亿元、69.21亿元。

除了沪深300ETF之外,中证1000ETF、中证500ETF也有大量资金净流入。其中,近4个交易日南方基金、华夏基金、广发基金和富国基金旗下4只中证1000ETF资金净流入150亿元,南方基金中证500ETF也获资金净流入45.71亿元。

据wind数据,截至7月18日,今年以来权益ETF净申购额高达5428亿元。

在市场持续波动的背景下,ETF规模依然稳步向前,成为权益投资发展新引擎。Wind数据显示,截至7月18日,国内全部上市ETF规模达2.62万亿元。

值得一提的是,作为权益类基金的重要组成部分,股票型ETF规模持续逆市攀升,达1.92万亿元,占全部ETF的比例为73.5%。

此外,在海外市场持续创新高的背景下,投资者对海外配置需求增加,跨境ETF增长尤其明显,最新规模高达3297亿元,相比较去年同期增长了820亿元,增幅高达33%。今年资源品价格上涨推动了商品型ETF的投资需求,最新规模534亿元,较去年实现翻倍。

对于当下的市场,易方达基金经理在沪深300ETF二季报中发表的观点称,当前A股市场估值仍处于历史底部区域,与全球市场比较处于明显偏低水平,纵向及横向对比均具备较好的投资吸引力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员