上周连续两日涨停,一度让濒临退市的广汇汽车喘了一口气,可是,好戏没能走最后,股民没有给这个机会。

周二一根大阴线之后,周三直接开盘一字跌停,1600多万手封单彻底断绝了广汇“末日求生”的希望,连带广汇股价的可转债也直接20CM跌停,彻底锁定了退市资格。

借壳上市9年,广汇汽车股价累计跌幅超95%(不复权)。据称,有散户买了广汇,9年亏了430万。

广汇汽车不仅让部分投资人失去信心,据媒体报道,还因为拖欠工资逼走了不少员工,资金链紧张,经营状况也每况愈下,上半年利润亏损达到了5.8亿到7亿元之间。

传统汽车高速发展红利期已过,随着新能源汽车直营模式的大行其道,广汇面临的难关,可远远不止于面值退市。

01

退市边缘曾自救

自6月20日收盘价降至0.98元/股,广汇汽车股价已连续20个交易日低于1元。

根据《上交所股票上市规则》,如果一公司连续20个交易日每日股票收盘价均低于1元,那么该公司股票或被终止上市交易。

作为补救,广汇汽车试图通过谋划股份重组来拯救上市地位,7月10日晚广汇汽车发布公告称,公司收到广汇集团发来的《关于正在筹划广汇汽车控制权变更有关事项的通知》,目前广汇集团正在与新疆金正新材料科技有限公司(以下简称金正科技)筹划公司股权转让事宜,此次交易可能触发公司控制权的变更。

受这个消息影响,上周最后两个交易日,广汇汽车股价连续涨停,一度让市场似乎看到了希望。

之前我们写过的退市公司,多是伴随持续亏损,或公司管理上出了大幺蛾子的情况下被逐出市场,坑了不少散户。

但广汇的案例有些许不同,因为并非所有濒临退市的股票都是指定活不下去的小虾米。

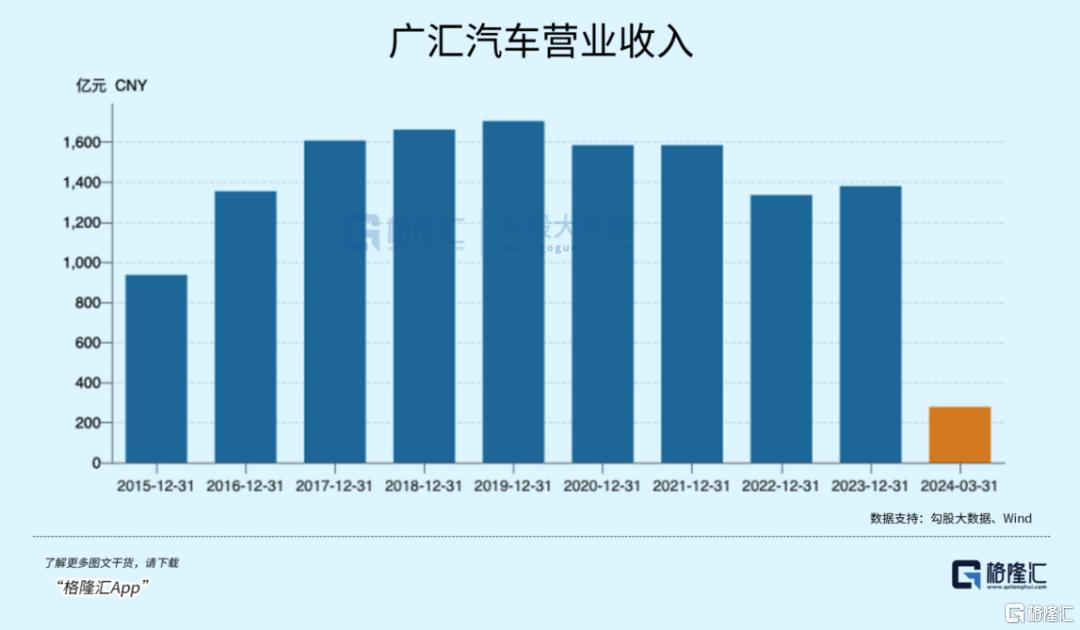

据中国汽车流通协会发布的最新“经销商集团百强排行榜”,广汇汽车2023年以营业总收入1379.98亿元,汽车总销量71.3万辆,排名第二。

按道理,千亿收入的体量,至少证明广汇不是家空有其表的小公司。

短期来看,广汇迫在眉睫的麻烦要解决,只有通过大手笔的注资。大部分企业为了“保壳”采用的是回购和增持股票的方式,但是这只是杯水车薪。何况广汇本身现金储备,负债水平应对业务已然捉襟见肘。

借壳上市后,为了满足融资需求,广汇用几轮增发将总股本从33.7亿股扩大至82.9亿股,大幅稀释了股票价值。现在户均持有7万多股,都快成一张张废纸,成交量十分低迷。

如今再看,多少有些“作”的成分。

在A股以外的港美股市场,公司面临退市或认为其股价太低时多可以采取“缩股”手法,即不改变股东持股比例,但通过缩少股份数量来推高价格。

比如前不久“贾老板”的法拉第未来,在面临退市危机时也提议了至多40:1的反向股票分割提案,避免因股价连续低于纳斯达克最低收盘价要求而退市。

但在A股,广汇没有这种“求生稻草”可以抓住。

无论是之前的增发,还是如今注资求救,核心问题并不仅仅是把公司捞回退市线以上,而是扩大企业的生存空间,这归结到行业是否能走出困境,广汇如何摆脱桎梏,提高利润回报。

广汇在经营上出了什么问题呢?

02

行业收缩,资金紧张

本周五当天,有国内媒体爆料,广汇公司出现了拖欠工资的情况,旗下的门店也开始接连关闭。

据称, 无锡、沈阳、江苏等全国多个城市的广汇员工都表示广汇汽车存在拖欠工资的情况,有员工因为受不了月月拖欠工资而选择离职。

今年一季度,广汇汽车实现营业总收入277.90亿元,归母净利润7094.05万元,同比暴跌 87%。

其中汽车销售收入 225.96 亿元,毛利率仅0.02%,差点覆盖不了成本,比去年同期下降 4.1%。

而且查询年报可以发现,2023年广汇汽车员工人数为35750人,相较于2022年的42741人减少了6991人;营业网点也减少了 50 家。

主营传统燃油车销售的广汇汽车,隶属于广汇集团,创始人是有着“新疆李嘉诚”的孙广信。在其带领下,广汇迅速成为中国体量庞大的4S 集团。

2015 年广汇汽车借壳美罗药业上市,市值一度飙过千亿。上市三年营收突飞猛进成为中国首家资产规模和营收规模都突破千亿的汽车经销商集团。

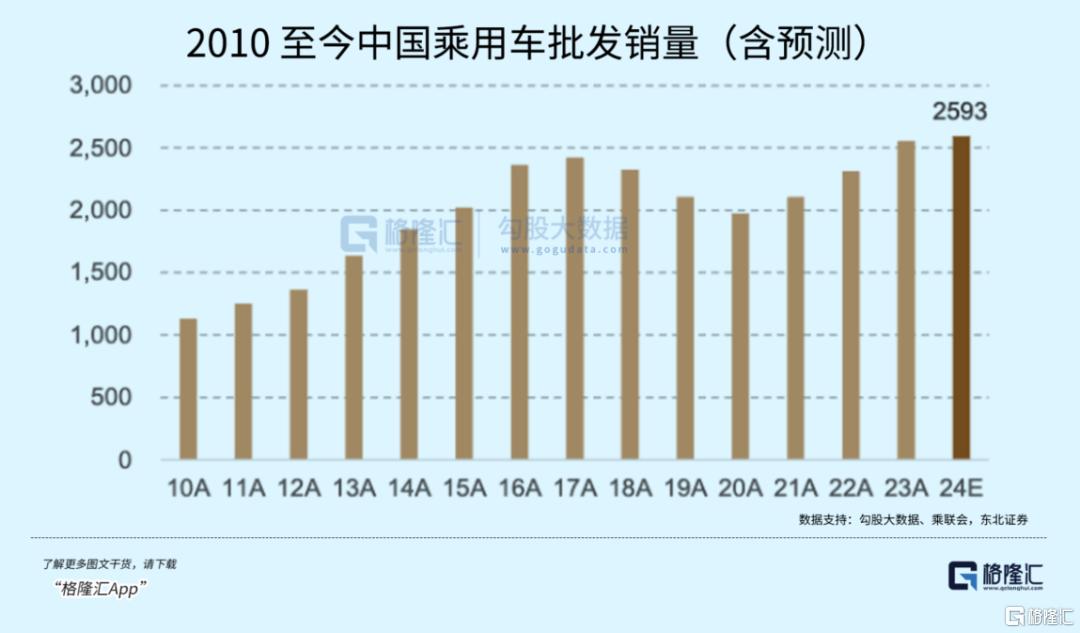

但2018年以来,中国乘用车市场销量连年下降,而紧接着的疫情几乎加速了所有汽车经销商的下坡路。2020 年上半年,83.7%的经销商出现价格倒挂。其中合资品牌出现价格倒挂的情况比较明显。同时,全国汽车产销冷淡,这也使得经销商收入相比 2019 年大幅锐减。

“春江水暖鸭先知”,处在市场前端的经销商率先失守。2019-2023年,庞大、润东和正通这三家大型经销商集团纷纷陷入债务泥潭和盈利危机。

如果疫情只是个导火索的话,那么归根结底,汽车经销商捉襟见肘的现金管理才是导致其撑不住的关键因素,在汽车行业如今遍地价格战的情形下,广汇也难以独善其身。

燃油车飞速发展的红利期,经销商一转手就能赚得差价,说是”躺赚”也不为过。但近几年在新能源汽车发起的冲击下,经销商们同样处在战场前线,车子难卖导致库存积压,降价导致的低利润也让资金流陷入紧张,无力维持前期高速扩张的规模。

经销商的生意模式,资金周转扮演了极其重要的角色。消费者、车厂、经销商并非简单的钱货两清关系,由于三方金融机构的介入,更加考验经销商的现金周转速度。

一般来说,经销商从金融机构贷款,找到车厂进货,抵押物就是车辆合格证。厂家收款后向经销商发车,经销商卖出车后再去金融机构解除抵押赎回合格证。如果门店没钱去赎车,顾客就没办法及时提到车。

其次,经销商在市场红利期保持快速扩张的激进策略,也导致负债率居高不下,直到难以维持的境地才被迫收缩。广汇也曾于2016 年收购了香港上市公司宝信汽车集团实现扩张。

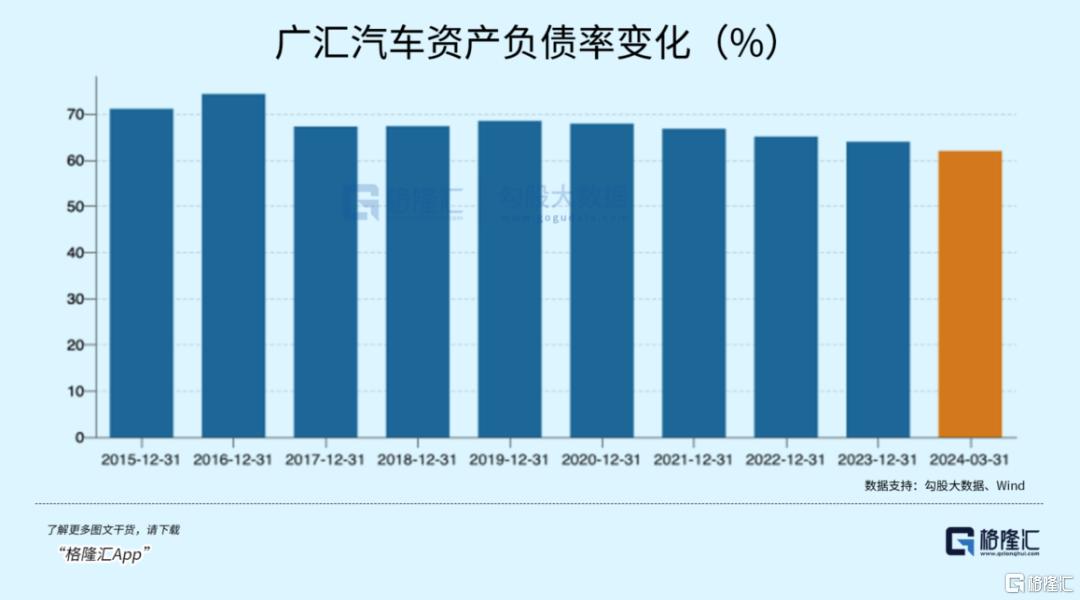

除了拖欠员工工资、工资打折之外,广汇汽车的资金链紧张程度已经从车主提车情况有所体现。截至一季度,广汇汽车有息负债达到 462.55 亿元,但账面现金只有 83.36 亿元,一季度就要支付高达6.3 亿的财务费用,资产负债率达61.98%。凭借这个负债水平和现金储备,广汇难以在股价低迷的时候出力。

此外,根据 Wind 数据,截至目前,控股股东广汇集团已经累计质押了 18.98亿股股票,占持股量的 70.55%,占总股本比 22.90%。大股东股票质押风险,已经和股价走势互相牵绊,质押至今股价已跌超六成。

回头看这几年,电动车已经崛起,而眷恋传统燃油车的经销商已经快被海浪吞噬,这条未被选择的路,为何对于汽车经销商来说,如此的艰难?

03

转型之路,任重道远

根据乘联会数据,6月新能源乘用车国内零售渗透率达到48.4%。

2023 年,电动车持续挤占燃油车市场空间,全面价格战蔓延到汽车销售段的各个角落。接受被动降价的经销商,问题出在一来主要销售车辆不好卖,二来利润空间大幅下滑。

2023年,仅有27.3%经销商完成年度销量目标,2023年经销商亏损的比例达到了43.5%。

电动车与燃油车的水火不容之势不只体现在汽车上,直营模式随着特斯拉引入中国市场而大行其道,越来越多新势力的直营店出现在城市核心商业圈,连老牌汽车成立的新能源品牌,如广汽埃安、极氪都独立于集团经销网络,拥有自己的门店。

与经销商的直接竞争不光抢走了订单,还促使从业者纷纷“投敌”,转向新能源汽车及二手车领域的销售工作。

对于传统经销商,曾经的利润奶牛,例如 BBA 等高端品牌也面临着新势力的穷追猛堵。

前几年,当乘用车市场销量下滑时,豪华汽车品牌仍然有领先大盘的增长在支撑,所以很多经销商实际是在靠着豪华车门店回本。

去年,广汇695 家 4S 店里,超过三分之一的网点专卖豪华车,收排名前十的门店是奔驰、宝马、奥迪三个品牌,这说明传统燃油豪车品牌在广汇汽车收入中扮演着重要角色,但新能源及自主品牌仅有68家。

然而,这种收入结构放到今年,就已经难以托住利润了。

车圈“价格战”厮杀加剧,奔驰、宝马、奥迪等中高端、超豪华及豪华品牌价格都纷纷遭遇跳水。前段时间,保时捷还被曝出经销商威胁停止进车,要求保时捷方面更换高管、提高补贴的事情。

行业变革已成定势,增加新能源汽车门店布局,成了经销商最后的救命稻草。

为了抢占市场和降低销售成本,车企也在尝试着放开加盟形式,小鹏、阿维塔、比亚迪旗下的方程豹、腾势等新能源品牌先后宣布从“纯直营模式”向“直营+经销商模式”转型。

而拥有渠道和客源的经销商,借助新势力品牌的市场和影响力,以及采纳新的宣传模式,比如直播,摸索出一条转型之路。

广汇已经在尝试转型布局,上半年已申请了70家新能源门店授权,增加投入运营29家,上半年销量累计同比增长46%。

总的来说,全行业的价格战必然涉及一波重新洗牌,经销商作为最前线,出清速度也快于车企。长期来看,若直营+加盟形式能够长时间共存,那么经销商应该努力调整品牌结构,绑定市场潜力最大,产品口碑最好的品牌车企们。

广汇们的生存之路,还有很长的路要走。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员