7月19日,天合光能发布公告:截至6月30日,公司在手订单余额为362.69亿元。正值业绩预告披露期,天合光能尚没有发布业绩预告而披露在手订单的情况,让投资者对公司中期业绩充满期待。

01

2024年经营性净现金流为正

天合光能公告明确,在手362.69亿订单是已签订而尚未交付的订单,不包含2024年上半年已向客户交付并确认收货的订单。

根据订单情况,似乎天合光能并没有因为现在光伏全产业链产能过剩、全行业亏损而收缩市场。不过,据接近天合光能的人士称,现在天合光能已经不接受亏现金的订单。天合光能在保现金流。

并且7月2日,天合光能在接受投资者调研时明确表示:“公司经营性现金流将会持续改善,预计二季度经营性现金流将转正,下半年持续好转,实现全年经营性净现金流为正。”

现在光伏市场内卷至此,企业的经营策略发生了重大变化:有的企业尚在利用资金优势,亏钱去扩大市场,意图把同行挤出市场,实现行业快速洗牌;有的企业则是选择稳健策略,拒绝亏钱的订单、亏现金的订单,保现金流、保利润;有的企业则已经徘徊在生死边缘。

天合光能保“经营性现金流”的选择,有助于增加企业的抗寒能力。

除了在市场上选择稳健策略、拒绝内卷外,天合光能在投资上也基本止步,不追求单纯的产能规模。天合光能认为:“当前光伏行业已迈向高质量发展的新阶段,产能规模已不再是核心竞争要素,甚至行业内一些落后产能可能转变为负担。”

在接受投资者调研时,天合光能回应对外投资策略:“国内产能方面,除当前已投及在投的3 个10GW 电池组件项目外,国内目前没有确定性的大额对外投资计划,海外产能项目会正常推进,进一步强化公司在海外市场的竞争力。未来公司也会根据行业情况进行审慎投资,短期内仅在海外进行适度、精准的产能布局。”

目前其他头部企业:TCL中环选择继续扩大投资;隆基绿能硅片业务上收缩,降低开工率,在BC电池上扩大规模;晶澳科技部分项目选择延期投产。

在光伏产能端天合光能应当是采用了较为理性的经营策略。

就业务结构来看,天合光能在头部企业中独具个性。天合光能除了光伏组件产品外,较早就布局了分布式系统、储能、支架等业务板块,增加了企业的多元化抗周期能力。特别是分布式等系统解决方案业务没有陷入内卷,且是当前光伏产业链中盈利能力较好的下游终端市场,带有很强的绿色服务业属性。现在的市场环境下,对企业经营可以起到正面促进作用。

此外,天合光能也是头部企业一体化率较低的一家。这集中表现在硅棒、硅片产能最少。而硅片现在是光伏主产业链四个环节中产能最过剩,亏损最严重的环节。天合光能一体化程度低的“劣势”,现在竟成了优势,也许是穿越过多轮周期的“老牌”光伏企业所体现的战略克制。

02

二次回购,高管增持可转债表信心

除了在手订单外,天合光能近期还有两则公告值得关注:

(1)2024年6月25日公告:天合光能拟耗资10亿至20亿元进行回购股份。天合光能表示:这是为了公司未来可转债转股进行股份储备,同时也是公司董事会基于对公司未来发展前景的信心及对公司内在价值的认可。

值得关注的是这是天合光能第二轮回购了。2023年5月29日,天合光能公告拟3亿至6亿回购公司股份,回购股份将全部用于员工持股计划或股权激励。1年期限届满,天合光能共回购公司股份134.96万股,占公司总股本21.79亿股的比例为0.62%,回购成交的最高价为38.12元/股,最低价为21.77元/股,支付的资金总额为4.44亿元(不含印花税、交易佣金等交易费用)。

(2)天合光能高管增公司可转债。

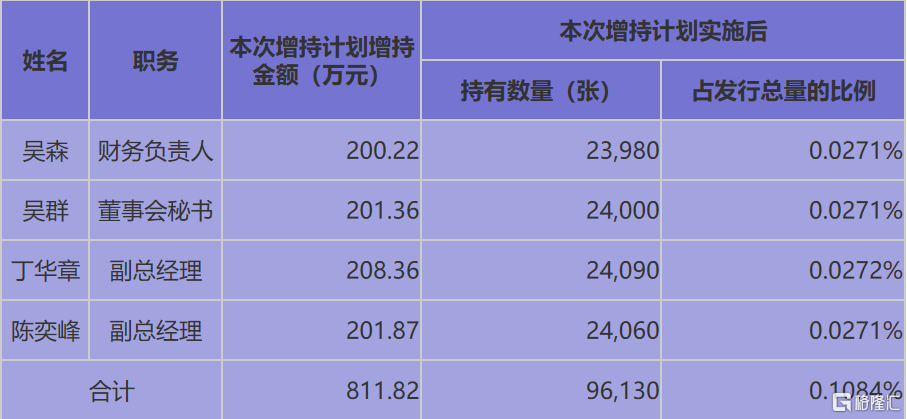

天合光能7月2日晚公告,高管拟斥资800万元至1200万元增持可转债。结果仅13天,高管就完成了本次增持计划:合计增持公司可转债96,130张,增持金额合计为人民币811.82万元(不含交易费用)。

参与增持计划的四位高管均不是大股东一致行动人,属于职业经理人类型。此次自掏腰包增持公司可转债,估计也是因为看好公司未来发展前景。因为通常企业高管更了解公司的情况。

近期除了大股东及大股东一致行动人外,增持公司可转债或股份的高管还有协鑫集成。也许随着光伏行业调整加速,增持自家可能可转债、股票的高管越来越多。

郑重声明:

赶碳号所有原创文章,未经授权,严禁转载、摘录、翻录视频及各种形式的变形传播。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员