宏观视图:

澳元: 在6月份的会议上,会后声明和新闻发布会都出现了鹰派转折,因为行长布洛克提到,董事会也考虑加息,以保持对通胀上行风险的警惕。此外,5月月度CPI同比增长从4月的3.6%加速至4%的六个月高点,而调整后的均数则从4.1%升至4.4%。这些事态发展提高了市场对8月份加息的预期,该预期升至26%左右。因此,市场正热切等待将于7月31日公布的第二季度CPI数据,以最终确定他们的预期。然而,全球因素,尤其是中国的任何失望,对澳元的近期走势仍然至关重要。

今天,澳大利亚劳工报告将在决定是进一步加息还是按兵不动方面发挥至关重要的作用。随着失业率呈上升趋势,并与澳洲联储对 2024 年上半年 4% 的预测一致,失业率的任何上升都可能导致加息的步伐放缓,因为预计劳动力市场状况的放松将使工资增长和潜在通胀得到控制。相反,强于预期的劳工报告可能会增加 8 月加息的可能性。

纽元: 信心疲软和对经济增长的悲观情绪并未阻止投资者在纽元中建立多头头寸。美国财政部在其每两周一次的经济更新中评论说,“经济可能低于我们的预期”,并指出“最近的经济指标偏弱”。此外,新西兰联储7月会议的鸽派转变揭示了央行对通货紧缩进程的信心,称“限制性货币政策已显着降低消费者价格通胀”,委员会预计今年下半年整体CPI将回到1-3%的目标区间。这些评论使市场认为,新西兰联储可能会在2024年至少降息一次。

外汇视图:

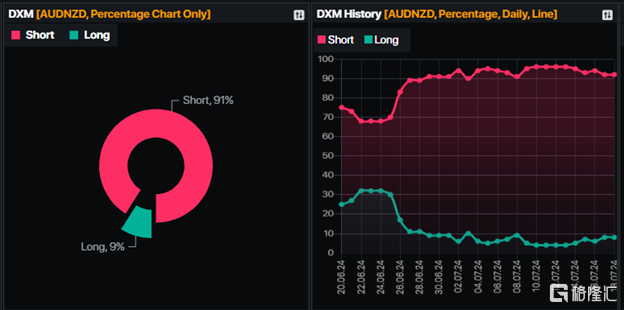

DXM:衡量散户情绪的工具

DXM显示,9%的交易员看涨,而其余91%的交易员看跌,反映了占主导地位的零售情绪。这种情绪提供了一个形成鲜明对比的交易机会,因为从长远来看,散户交易者往往会持续亏损。

DXM显示,9%的交易员看涨,而其余91%的交易员看跌,反映了占主导地位的零售情绪。这种情绪提供了一个形成鲜明对比的交易机会,因为从长远来看,散户交易者往往会持续亏损。

季节性分析:货币的历史变动

澳元的季节性模式表明短期内存在看跌势头,但澳大利亚的最新经济发展不利于这种看跌的季节性模式。

澳元的季节性模式表明短期内存在看跌势头,但澳大利亚的最新经济发展不利于这种看跌的季节性模式。

新西兰元的季节性模式表明短期内存在看跌势头。

来源: Prime Market Terminal

免责声明:本材料仅供参考,不构成财务、投资或其他建议。本材料中包含的任何意见均不构成Trive International或其作者对任何特定投资、交易或投资策略的建议,不应在做出任何投资决策时依赖这些意见。特别是,该信息未考虑个人投资者的个人投资目标或财务状况,Trive International 不对因使用此信息而造成的任何损失、损害或伤害负责。Trive International可能无法提供这些公司的股权。您的投资价值可升可跌。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员