7月18日凌晨,张坤旗下基金披露了二季报。

从持仓来看,易方达蓝筹精选、易方达优质企业三年持有、易方达优质精选整体变动不大,只是做了一些行业间的再平衡。

但易方达亚洲精选有些亮点,多了三星电子、富途控股两个“新面孔”。

总体来看,二季度张坤的股票仓位基本稳定,尤其是五粮液、茅台、泸州老窖、洋河股份拿的稳稳的,完全没受市场纷杂信息的影响。

调整主要在科技和消费等行业的结构,部分也是因为腾讯、中海油等已经定格买的重仓股二季度“涨出来的烦恼”。

面对着满是悲观预期的市场,张坤在最新披露的二季报中,坚定地表示:“从国债的估值和内需相关股票估值来看,市场的悲观预期可能是建立在停滞的担忧上,我们对这种悲观预期很不认同。”

他还写到,“我们认为,考虑居民消费在经济中的占比,由于经济发展带来老百姓生活水平越来越好进而带来的投资机会,仍然是股票市场长期最有前景的富矿之一。

当下市场由于悲观的预期,把一些优质公司交易在了私有化都能算清楚账的估值(市盈率、市值/自由现金流)水平。

我们认为,此时此刻最重要的是耐心,优质企业的长期回报预期是很可观的。”

以下是对张坤二季报的详细分析:

01

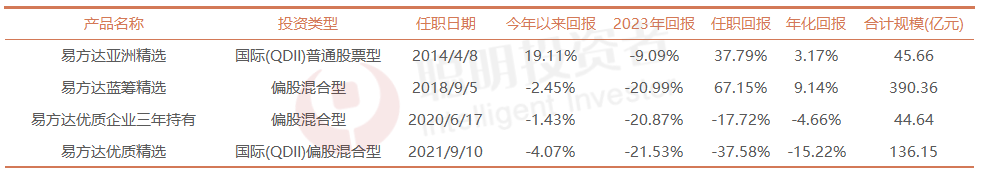

易方达蓝筹跌破400亿元,亚洲精选今年以来收益超19%

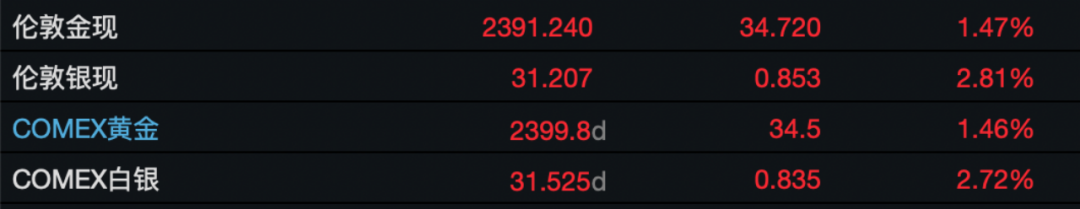

张坤目前在管基金四只,截至二季度末总规模616.81亿元,较一季度(647.32亿元)减少了30.15亿元。

其中,仅亚洲精选增加了0.92亿元,优质企业三年持有减少了2.64亿元,优质精选减少了7.7亿,蓝筹精选减少了21.08亿元,值得注意的是,易方达蓝筹精选截至二季度末规模跌破400亿元。

与2021年6月底最高点1344.78亿元相比,规模腰斩后,持续缩水。

从申赎份额来看,二季度4只基金的总赎回份额稳定,未出现大笔赎回,规模下降的主要原因是净值下跌。

数据来源:Wind,截至2024年7月18日

今年以来,张坤旗下产品三只没能接住5月初的春风扶正,但跌幅不超过5%。

而受益于二季度港股市场的一轮上涨,以及美股市场走高,易方达亚洲精选截至7月17日,今年以来收益19.11%。

可以说,这是张坤近两年以来业绩表现比较好的一个阶段了。

02

三星新进前十大,富途控股新亮相

大幅加仓新秀丽、普拉达

张坤二季度依旧保持着高仓位运作,所管基金的股票占比均在93%左右,较之前变化不大,个股调整以行业再平衡为主。

今年二季度,有老朋友重回前十大重仓股,还有新面孔进入前十大重仓股。

数据来源:Wind截至2024年6月30日

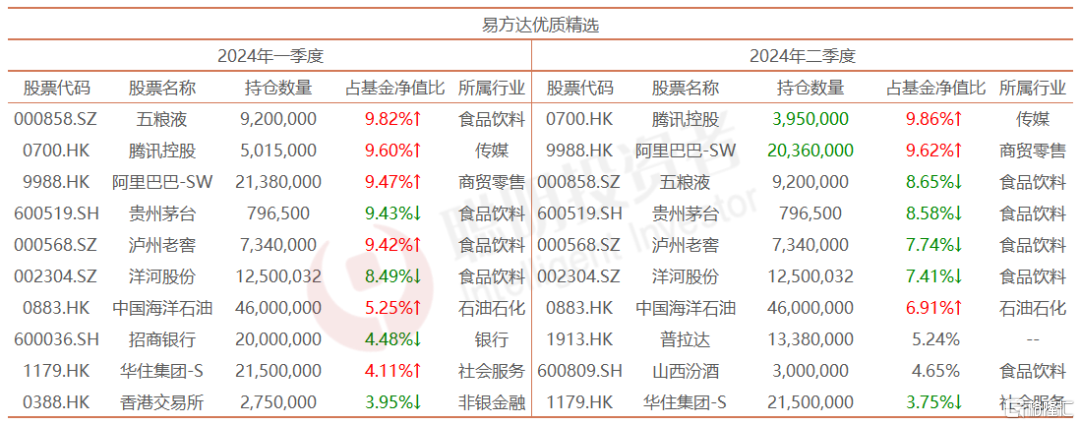

易方达蓝筹二季度重仓股没有较大变动。

减持了腾讯和中海油,小幅加了些山西汾酒。

顶替招行进入前十大的新秀丽较2023年底,有较大增持,持股增加了6600万股。

数据来源:Wind截至2024年6月30日

新进易方达优质企业前十大重仓股的新秀丽,是今年上半年开始持续买入的,截至二季度末,持仓市值近2.3亿元。

此外,同样减持了中海油、腾讯,还小幅减持了一点美团。

据Wind数据显示,张坤在易方达优质企业的地区配置上,增加了港股配置,从一季度末的41.77%,上升至46.71%。

数据来源:Wind截至2024年6月30日

易方达优质精选在二季度张坤提升了港股仓位配置。

依然减持了腾讯,还减持了一些阿里巴巴,但由于二季度互联网平台持续走强,二者占基金净值比反而有所提升。

新进前十大的普拉达和山西汾酒都是张坤的老朋友。

普拉达在易方达亚洲精选中早有布局,但在易方达优质精选中,是从今年上半年开始持续买入的,截至二季度,持仓市值达7.1亿元。

山西汾酒较2023年底增持了77万股,持仓市值6.3亿元,占基金净值比4.65%。

数据来源:Wind截至2024年6月30日

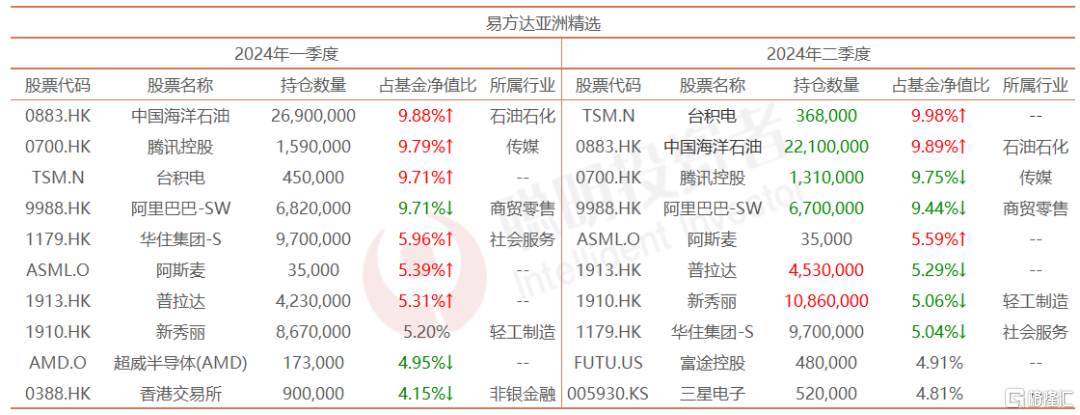

易方达亚洲精选是张坤今年业绩表现最好的产品。

从持仓来看,依旧加仓了普拉达和新秀丽;减持了台积电、中海油、腾讯、阿里。

但是,台积电二季度上涨28.16%,中海油上涨27.47%,一路“不得不减”,一路在基金净值中的占比还有所上升。

二季度下跌10%的超威半导体(AMD),以及港交所退出前十大重仓。

此外,最大的亮点在新进重仓股。

首先,新买入富途控股,二季度股价上涨21.15%。

富途控股是一家数字化金融科技公司,通过富途牛牛和moomoo,为用户提供市场数据、财经资讯等服务。

并通过集团旗下持牌券商,向客户提供港股、美股、A股通、新加坡股及澳股的股票交易和清算,融资融券,及财富管理等服务。

在今年6月初,注册地在香港的天星银行发布公告,富途控股斥资4.4亿港元入股该行母公司。交易完成后,富途间接持股天星银行44.11%股份,成为第二大股东。

值得注意的是,天星银行第一大股东为小米,而腾讯通过旗下Entities affiliated with Tencent持有富途22.42%的股份(截至2024年一季度末)。

据财报显示,第一季度,富途总营收为25.93亿港元,环比增长9.2%,实现净利润11.21亿港元,环比增长18%。

且截至第一季度末,富途牛牛和moomoo应用程式注册用户数达到2248万,同比增长12.3%;开户客户数达到381万,同比增长15.4%。

其次,增加了韩国市场配置,即三星电子。

张坤最早买入三星电子,可以追溯到2023年中报,当时买入了5.5万股,仅占基金净值比0.44%,可以说是一次很小的尝试,并在2023年底就清仓了。

今年以来又有所增持,截至二季度末,持仓市值2.24亿。

从其他两地市场配置来看增加了美股配置,降低了港股配置。

03

2023年底仍持有两家退市的港股企业

在二季报中,张坤提出,“长期投资者面临的最大风险其实是优质企业被私有化,控股股东不再愿意和流通股东分享企业未来的发展成果。”

季报里面没有那么多信息,但从去年底年报来看,但从张坤的持仓来看,持有过多家已经退市的企业,以港股为主。

包括,中国动物保健品,2015年3月停止交易,2020年1月退市;桑德国际,2016年4月停止交易,2022年9月退市。

中国动物保健品是2014年上半年,张坤刚开始管易方达亚洲精选时买入的,并在下半年清仓。

但在2015年上半年,张坤又买入了85万股,然后碰上了停牌、退市,这只股票一直拿到现在(截至2023年底)。

桑德国际张坤是在2014年下半年买入的,截至2015年中报加仓到70万股。

但加仓没多久,这只股票就停牌了,直到2016年初才复牌,张坤减仓到30万股。

到了2016年一季度末,再次停牌,一直到2022年9月退市。

截至2023年底,张坤依旧持有30万股桑德国际。

04

对悲观预期很不认同

张坤表示,市场的投资者一方面在央行持续提示风险下仍然积极拥抱长期国债和类似债券的股票;

另一方面不断回避与国内需求相关的行业。

从这两方面来看,市场的一致预期已经非常悲观。

从国债的估值和内需相关股票估值来看,市场的悲观预期可能是建立在停滞的担忧上,我们对这种悲观预期很不认同。

他认为,最重要的底层要素是中华民族的勤劳与智慧是不变的,不论是通过改革开放带来的经济腾飞,还是华人在海外取得的巨大成就,在过去几十年都已经一再得到证明,没有理由认为这些会突然消失。

考虑目前的经济发展水平,只要人的主观能动性继续发挥,停滞是没有理由的。

并且,按照国家的2035发展目标,我国在2035年的人均GDP将达到中等发达国家水平,这意味着目前的人均GDP水平还有很大的提升空间。

随着人均GDP的水平提升,最直接的效果将体现在老百姓的生活水平会不断提升。

只要老百姓的生活水平越来越好,不断改善自身的生活,会有一批提供优质产品和服务的企业能够持续增长并创造回报。

甚至,即使维持目前的利润水平,其股息率也已经接近或超过一些传统意义的红利股票。

而市场担忧需求持续下滑会让企业成为“价值陷阱”,即收入利润不断下滑。

张坤认为,不论哪个产业的发展,只要带动了人均GDP不断增长,老百姓的生活水平就会不断提升,悲观预期终将被证伪。

05

长期投资者面临的最大风险其实是优质企业被私有化

事实上,这个时候长期投资者面临的最大风险其实是优质企业被私有化,控股股东不再愿意和流通股东分享企业未来的发展成果。

幸运的是,张坤表示,自己持仓中的大部分公司这方面的风险不高。

在他的投资框架中,满足生意模式良好、存在一定竞争壁垒、自由现金流充沛、公司治理良好等要素是前提条件,即企业的经营须是高质量的。

但在这些前提下,也会给长期成长性赋予相当的权重,毕竟这是作为愿意承受波动的股票投资者的独特优势和更高回报的重要来源。

经济的不断发展是企业长期成长的土壤,在这方面,国内经济依然是一片沃土。

张坤认为,考虑居民消费在经济中的占比,由于经济发展带来老百姓生活水平越来越好进而带来的投资机会,仍然是股票市场长期最有前景的富矿之一。

当下市场由于悲观的预期,把一些优质公司交易在了私有化都能算清楚账的估值(市盈率、市值/自由现金流)水平。

我们认为,此时此刻最重要的是耐心,优质企业的长期回报预期是很可观的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员