出品/公司研究室基金组

文/雪梅

近年来,华泰柏瑞基金公司的ETF在圈内有不小影响,尤其是公司副总经理柳军在管的华泰柏瑞沪深300ETF,规模一度达到2000亿,一时间万众瞩目。不过,从这家基金公司规模10亿以上的10只ETF今年以来的成绩看:3只上涨10%以上,4只净值上涨在3%以下,3只跌幅超过15%。

这些大块头业绩明显分化,人们不仅要问:这家名声在外的基金公司,ETF现状究竟怎样?在A股2021年见顶以来的3年多时间,华泰柏瑞ETF业绩,是否真的那样靓丽光鲜?

01、成长AB面:3年间规模增长148%,在管资产亏298亿

公开数据显示,2020年底,华泰柏瑞基金公司资产规模为1590亿;2023年12月31日,其规模为3715亿,3年间增长133.65%。同期,其指数基金规模从727亿,上涨到1801亿,增长147.73%。

最新数据显示,截至今年1季度末,华泰柏瑞指数基金已从去年底的1801亿,增长到2442亿,扩容641亿,增长35.6%。

不过,相比于资产规模的快速扩张,华泰柏瑞在管资产的业绩表现却很难让人恭维。

2021年,华泰柏瑞基金公司在管资产,总体尚能盈利56.88亿。第二年就开始亏损,当年亏损206.56亿。第三年亏得更多,219.6亿。这3年,其旗下基金累计亏损369.18亿。

在此期间,华泰柏瑞指数基金也是亏多赚少。

2021年,华泰柏瑞指数基金总体盈利38.98亿,第二年亏损145.33亿,第三年亏191.11亿。3年间,其指数基金累计亏损297.46亿,占公司总亏损的81%。

换句话说,这3年,华泰柏瑞基金公司规模上去了,旗下基金却巨亏,而且主要亏在指数基金上了。联想到这家公司ETF在圈内外的影响力,这样的业绩表现,正所谓成也萧何败也萧何。

不过,在华泰柏瑞ETF整体亏损的同时,还是有一些细分品类逆势上涨。

数据显示,2021-2023年,华泰柏瑞真正能给基金投资人带来持续且较大收益的指数基金,有且仅有1只,那就是华泰柏瑞上证红利ETF,这3年分别盈利:17.08亿、9.77亿、10.95亿。事实上,到了2024年上半年,这只基金净值上涨依然超过10%。

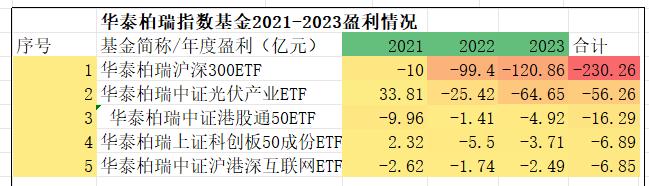

02、利润黑洞:5只亏损大户,华泰柏瑞沪深300ETF3年亏230亿

2021-2023年间,华泰柏瑞ETF亏了近300亿,究竟是哪些指数基金成为利润黑洞?

据公司研究室观察,这3年,华泰柏瑞旗下ETF至少有5只亏损大户,它们分别是:华泰柏瑞沪深300ETF、华泰柏瑞中证光伏产业ETF、华泰柏瑞中证港股通50ETF、华泰柏瑞上证科创板50成份ETF、华泰柏瑞中证沪港深互联网ETF。

其中,华泰柏瑞沪深300ETF,连亏3年,每年都在公司亏损榜榜首:2021年亏10亿,2022年亏损99.4亿,2023年亏120.86亿。仅这1只基金,3年间就累计亏损230.26亿,占公司亏损总额的62.33%。

显然,这只曾经名噪一时的巨无霸ETF,并没有世人想象得那样靓丽光鲜。规模大并不意味着业绩就一定好,因此,对这类宽基ETF产品,投资者需要保持客观理性的认识。

与华泰柏瑞沪深300ETF连亏3年相比,重仓新能源赛道股的华泰柏瑞中证光伏产业ETF,则是典型的先大赚,后巨亏。

公开信息显示,这只基金成立于2020年12月,基金经理是李茜。1个月后,李沐阳参与管理,两人共同掌管直到今天。这只基金成立时,初始份额17.185亿份。3个月后,其份额暴增至93.64亿,这与当时光伏太阳能等赛道股炙手可热有关。

今年1季度末,这只基金份额120亿,净资产却缩水到100.4亿。

数据显示,2021年,其盈利33.81亿,当年在华泰柏瑞公司夺冠;2022年亏损25.42亿,2023年亏损64.65亿,2024年上半年依然在亏。

除了上述2只基金,华泰柏瑞中证港股通50ETF、华泰柏瑞上证科创板50成份ETF、华泰柏瑞中证沪港深互联网ETF,这期间也分别亏损16.29亿、6.89亿、6.85亿。

03、核心团队:5位成员柳军居首,他的得意之作与最大败笔

公开信息显示,华泰柏瑞指数基金核心团队目前有5人,负责人显然是公司副总经理柳军,其他成员分别是何琦、李茜、李沐阳、谭弘翔。其他人间或涉足一两只ETF产品,也是与上述5人合作共管。

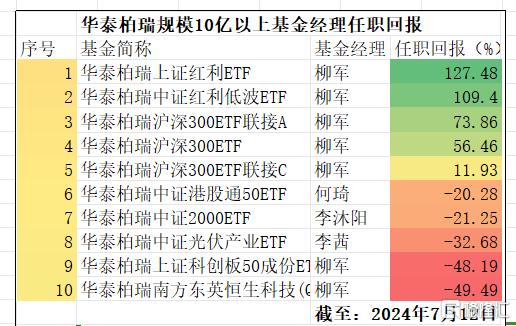

从规模10亿以上的10只ETF产品看,主要由柳军单独或与其他4人共管。

事实上,何琦、李茜、李沐阳、谭弘翔目前独立管理的产品,要么是柳军带着他们首发,要么是他首发后交给他们,要么是柳军首发产品后成立的联接基金。因此,某种意义上,柳军现任基金的表现,实际上成了华泰柏瑞ETF业绩的晴雨表。

从任职回报看,华泰柏瑞上证红利ETF可谓是柳军的得意之作,截至7月12日,其任职最佳回报128%。这只ETF的规模,2021年初138.99亿,目前已上升到177.36亿。上百亿的规模,也让这只熊市中逆势走红的基金,每年都给投资者带来10亿左右的收益。

从华泰柏瑞有业绩记录的规模10亿以上ETF产品看,柳军迄今为止的最大败笔,或许是华泰柏瑞南方东英恒生科技(QDII-ETF),这只基金成立以来净值亏损49.49%,接近腰斩。

这只成立于2021年5月,由柳军、何琦共同担纲的QDII基金,正赶上国内基金那波进军港股市场的浪潮,一不小心掉进港股泡沫的大坑。截至2024年1季度末,这只基金份额高达332.5235亿,净值却只剩152.83亿元。

值得关注的是,华泰柏瑞上证红利ETF,成立于2006年11月,初始规模22.23亿份。其首任基金经理是张娅,2009年6月柳军介入,与她共同管理。华泰柏瑞沪深300ETF成立于2012年5月,一开始也是张娅与柳军共管。

2015年6月张娅卸任后,上述基金才由柳军单独或以其为主管理。

04、新品冷热:3年半发70只过半规模小于1亿,中证A50ETF份额倒数第三

从业绩上看,2021年以来,华泰柏瑞ETF总体表现差强人意,谈不上出类拔萃。不过,公司研究室注意到,这家公司新基金的发行却一直不断。

据不完全统计,华泰柏瑞ETF核心团队5位成员,2021年来累计发行70只新基金(以首发基金经理统计,两人共管则记在年轻人名下,A/C 分开计算)。

从数量上看,华泰柏瑞2021年发行新指数基金最多,高达25只。这时,正是行情高点。像许多同行一样,华泰柏瑞也没能躲过这一劫。

2023年华泰柏瑞再次出现发新高潮,当年发行22只。这时,红利指数与投资海外的QDII走红,这一年发的多是这类产品。

今年以来,截至7月12日,华泰柏瑞已发新ETF基金12只,除了李沐阳担任基金经理的华泰柏瑞中证油气产业ETF尚在认购期,其他产品均已成立。显然,2024年又将是华泰柏瑞发新的大年。

不过,这些新发基金规模都不大。

粗略统计来看,李茜、李沐阳、谭弘翔现任基金,属于2021年以来发行的产品中,36只规模在1亿以下,28只1亿以上。规模1亿以下产品中,有不少是发起式基金,属于公司用自有资金提前占坑等风来的产品,规模多数在2000万以下。

这些新产品业绩分化也很严重。

成绩表现较好的产品,除了投资海外市场的QDII,就是高股息红利相关产品。比如,李沐阳与柳军共管的华泰柏瑞纳斯达克100ETF(QDII),2023年3月成立以来净值上涨67.82%。

相反,那些跟踪科创板、创业板、中证2000以及部分赛道股的基金,业绩惨淡。比如,李沐阳管理的华泰柏瑞光伏ETF联接C,2021年8月成立以来净值已亏损59.17%;他与柳军共管的中证2000ETF,2023年9月成立以来亏损22%。

最惨的是谭弘翔管理的华泰柏瑞国证疫苗与生物科技ETF,2022年8月成立,初始份额4.907亿份,2024年6月清盘时,仅剩0.1771亿份,资产规模0.11亿。

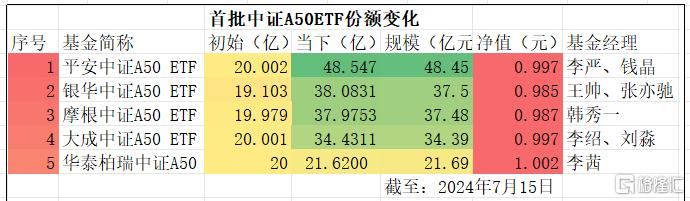

值得关注的是,李茜现任的华泰柏瑞中证A50ETF,是上半年首批10家发行的同类基金之一,初始份额20亿,成立以来净值表现不错。

众所周知,上半年,投资海外的QDII、国内红利基金与跟踪各大指数的宽基ETF,是市场最热的品种。因此,3月份成立的首批10家中证A50ETF特别是5只份额20亿左右的产品,目前份额都较成立时大幅增长,其中2只已翻番。

但是,华泰柏瑞中证A50ETF的份额却近乎原地踏步,目前仅21.62亿份,微增0.81%,不清楚是何缘故。事实上,在首批10家中证A50ETF中,华泰柏瑞目前21.62亿的份额,排名已倒数第三。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员